净利润同比增19%, Adobe引以为傲的订阅服务走下坡?

编者按:本文来自微信公众号“美股研究社”(ID:meigushe),作者美股研究社,36氪经授权发布。

尽管美股财报季快结束,但也有市值超千亿美元的巨头赶上末班车发布最新财报。9月18日,软件订阅巨头Adobe对外发布了它在新一季度的财报。根据财报来看,Adobe在本季度营收同比增长24%,净利润同比增19%,两个核心数据的表现均不及预期。受财报发布后的影响,截止文章发稿,Adobe的盘后股价跌幅超2.79%。

在互联网行业,像微软、谷歌、亚马逊、苹果、脸书等这类互联网巨头在全球不仅影响力很高市值也很高,除了这些大家都很熟知的企业,但也有不少市值超千亿美元的巨头也备受资本青睐,其中Adobe算是佼佼者,它顺利从软件厂商转型到订阅服务道路上,几年的时间市值翻几番顺利破千亿。

根据Adobe这个季度的财报来看,尽管营收跟净利润继续保持同比增长,但对比之前几个季度的增速来看有所放缓,这也说明Adobe的核心业务订阅业务面临不小的增长压力。尽管这项业务是带动Adobe市值增长的重要功臣,但增速放缓也会引发投资者对于它的不信任,美股研究社通过解读这份新财报,从业务发展角度来分析Adobe面临的机遇与挑战。

营收同比增长24%低于市场预期,订阅业务营收占总营收比重 达90%

根据财报显示,基于美国通用会计准则(GAAP),Adobe第三财季营收为28.3亿美元,创季度营收历史新高,较上年同期的22.91亿美元增长24%;净利润为7.93亿美元,较上年同期的6.66亿美元增长19.1%。

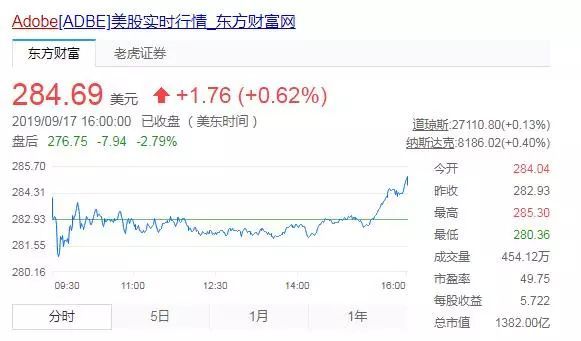

Adobe股价周二在纳斯达克交易所上涨1.76美元,收报284.69美元,涨幅为0.62%。在财报发布后的盘后交易中,受业绩预期不及市场预期的影响,截止文章发稿,Adobe股价跌幅超2.79%,盘后股价为276.75美元,市值为1382.00亿美元。

在业务营收方面,Adobe的营收主要来自于订阅业务、产品业务、服务和支持业务,其中订阅业务是它的营收顶梁柱,在这个季度占总营收比重达90%。具体来看,订阅业务营收为25.47亿美元,相比之下上年同期为20.22亿美元;产品业务营收为1.57亿美元,相比之下上年同期为1.49亿美元;服务和支持业务营收为1.30亿美元,相比之下上年同期为1.20亿元。

在成本支出方面,Adobe还是面临不低的支出。在这个季度的营业成本为15.64亿美元,相比之下上年同期为12.77亿美元。其中研发成本为4.9亿美元,相比之下上年同期为3.99亿美元;销售和营销成本为8.12亿美元,相比之下上年同期为6.7亿美元;一般及行政成本为2.19亿美元,相比之下上年同期为1.84亿美元;购买无形资产的摊销成本为4295万美元,相比之下上年同期为2387万美元。

对于三季度的财报预期,Adobe给出的业绩展望也并不是很理想。Adobe预计,公司第四财季营收约为29.7亿美元,不及市场预期的30.3亿美元。其中,数字媒体部门营收将同比增长20%;数字体验部门营收将同比增长23%。Adobe第四财季每股收益约为1.68美元;基于非美国通用会计准则,Adobe第四财季每股收益约为2.25美元,不及市场预期的2.30美元。

根据Adobe这个季度的财报业绩来看,核心数据的表现并不是很亮眼,这也说明Adobe的主营业务面临不小的增长压力。在订阅领域,用户规模是订阅服务增长的重要推动力,这也反映出Adobe还需进一步扩大其订阅用户增长。在美股研究社看来,尽管Adobe道路转型成功,但在这条道路上面临新的阻力。

Adobe借订阅业务带来一波高增长,但核心业务发展面临不同程度压力

作为一家资深的"前辈", Adobe的发展史已有37年的时间,它也成为全球领先的数字媒体和在线营销方案的供应商之一。在早期,它靠"卖版权"发展成为全球知名的软件巨头,在软件销不动的大环境下大刀阔斧转型到"卖订阅",这一大胆决策也成就了它。自2012年底转型以来,到现在Adobe的市值翻了好几倍,目前市值突破1300亿美元,成为订阅软件领域的巨头。

尽管靠订阅服务为Adobe打开了新的增长空间,带动了它的股价大幅度增长,但根据这几个季度的财报业绩来看,Adobe的增速在放缓,这也意味着它的转型道路也并非一路畅通。

1、 订阅服务模式给Adobe带来想象空间,但也面临居高不下的获客成本

作为订阅软件领域的巨头,Adobe转型到这条道路上长远来看确实还是很明智。对于公司的盈利来说,将一次性付费用户转化成订阅用户,短期之内虽然会对公司盈利带来一些冲击,但长期有了更稳定的经常性盈利,让业绩增长有更强的可预见性,这也成为投资者格外看重Adobe的一个指标。只是对于Adobe来说要想维持订阅服务的高增长,它投入的成本也在上涨。

在这个季度Adobe的营业成本为15.64亿美元,相比之下上年同期为12.77亿美元。其中成本支出"大头"是销售和营销成本,在这个季度的支出为8.12亿美元,相比之下上年同期为6.7亿美元,同比增长21%。对于Adobe来说,订阅付费模式给它的商业价值带来更大的想象空间,但为了获得更多订阅用户的增长,Adobe花在销售成本上的支出也在高涨,如何控制好这方面的成本支出也关系到Adobe的盈利空间。

2、 SaaS领域众多巨头提供订阅服务,强敌环绕下Adobe抢夺市场不易

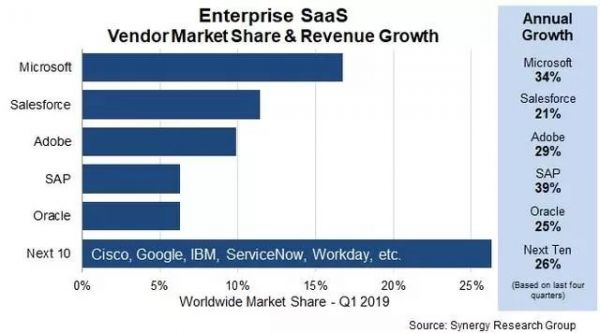

目前有不少科技巨头都将眼光放到SaaS领域,像微软、亚马逊、谷歌、IBM、思科都是强有力的代表,B端市场同样是个可挖掘的重要蓝海。本身这些巨头积累了不少的资源,随着加大对于技术的投入,它们推出企业相关的订阅服务也是水到渠成,对于Adobe来说与这些巨头之间的竞争确实很艰难。

根据Synergy Research Group发布的最新报告微软凭借着17%的全球份额继续引领着企业SaaS市场,而且微软的领先优势还在不断加大,比上一季度增长了34%。由于微软已经具备极大的市场规模,因此它的同比增长率有所下降,紧随微软之后的四家企业分别是Salesforce,Adobe,SAP和Oracle。

尽管Adobe成功从软件厂商转型到提供订阅服务巨头,但在SaaS领域它的核心业务面临的竞争对手实力很强劲,不论是微软、亚马逊还是Salesforce他们的整体实力都很强,对于Adobe来说要想获得更多市场份额还是很考验它的竞争力。

3、 Adobe的营收过于依赖订阅服务,不平衡的营收结构存在一定风险

Adobe转型到提供订阅服务的赛道之后,靠订阅服务创造营收也给它带来了不少增长点。在这个季度,Adobe的订阅业务营收为25.47亿美元,占总营收比重达90%,产品业务跟服务和支持业务营收加起来只有2.83亿美元。对于科技公司来说,尽管核心业务的高速发展能够给投资者带来很高的想象空间,但它在高速增长过后就会面临增速放缓的局面,在这个季度Adobe的订阅服务营收就较之前几个季度增速下滑。

对于Adobe来说,要想维持股价有好的涨幅,要么能够一直让核心业务处于很高的增速阶段,目前来看Adobe还是难以做到;要么它能够让其它业务增长有更大突破,尽量实现营收结构的平台,但Adobe其它业务竞争力还不是很强。

根据Adobe的营收结构来看,单一的结构存在一定风险,目前Adobe主要靠订阅业务这匹马全力奔跑,但跑的速度放缓。虽然Adobe的这种商业盈利模式带来了营收短期的增长,但不利于营收的高速增长,也不利于净利润的提升,本季度净利润同比环比下滑就是最好的证明。

Adobe加大投入提高营销竞争力,重视中国市场发展云业务很关键

从PC时代到移动互联网时代,又到如今的云计算时代,Adobe应该算是没有掉队的代表性巨头之一,几次重要的转型都让它处于软件行业的前锋位置,从这可以看出Adobe的内功还是很深厚。对于Adobe来说,8年时间股价上涨超12倍,足以看出资本市场对于它的认可,只是后续要想进一步带动股价增长,仍然需要提高核心业务竞争力。

为了提高营销能力,从其他巨头手上抢夺多更多市场份额,Adobe通过收购动作来进一步增强它在营销方面的竞争力。2018年6月,Adobe以17亿美元收购了电子商务公司Magento,几个月后又以48亿美元收购了Marketo,后者是一家人工智能市场营销公司。一连串的收购动作可以看出Adobe对于营销的重视,这也有利于它带动订阅服务业务的增长。

除了舍得花钱投资收购之外,Adobe也舍得花钱在技术研发上。作为一家软件服务提供商,它服务的对象不仅有企业还有用户,对于这些用户群来说如何有更好的使用体验很关键,在这一点上拉开跟友商之间的差距也是在技术上。Adobe技术研发投入成本在逐年增长,要想带给用户更好的产品,技术上的优势仍然很重要。数据表明,2019年用于研发费为4.760亿美元,同比增长27.22%。

在这个季度,Adobe在中国市场的云计算业务营收并不是很理想,这也成为它股价下跌的部分原因。目前,中国市场的云计算行业发展迅猛,其实对于Adobe来说它更加应该把握住机会。之前,Adobe在中国发布的Creative Cloud更多的还是聚焦用SaaS的方式交付那些中国用户熟悉的软件功能,Experience Cloud落地中国市场则真正做起了数字营销和数字体验的云生意。

根据产业调研,我们预计2019中国云计算规模为800亿元,中国云计算的渗透率在2019年达到4.80%。Adobe进军中国市场的时间已有20年,在国内的知名度具备,因此它在中国发展云业务还是有一定优势。

有投资证券分析师表示:在云计算中,未来最看好SAAS领域的投资机会。在云计算时代,企业将放弃原来周期性采购软件的方式,而是采用付费来获得服务。许多传统软件公司转向提供SAAS服务的商业模式,典型代表如Adobe,Autodesk等,带来了公司价值的重估。从这个角度来看,Adobe未来还是有一轮不低的增长空间。

有媒体曾经把Adobe称为国内的"茅台",因为Adobe毛利率高达86%,接近于茅台的91%。为何它能做到高毛利?主要还是因为它转型到订阅模式道路上大大的降低成本,提高了效率,这也成为它受投资者青睐的原因之一。只是连着几个季度的业绩增速放缓对它来说也不是好事,如何尽快回归到高增长道路上至关重要,这也将决定它后续的股价表现,期待Adobe的股价反弹。

相关推荐

净利润同比增19%, Adobe引以为傲的订阅服务走下坡?

业绩快报 | 腾讯音乐2019年Q1财报:净利润环比转盈,同比增17.4%

37岁的Adobe,在saas赛道还“跑”得动吗?

跟谁学盘前涨4.36% 一季度净利润同比增336.6%

业绩快报丨Adobe全年营收创新高,Q4营收同比增长21%破纪录

拉卡拉上市后首份年报:净利润8.06亿 同比增34.5%

顺丰控股去年营收破千亿,净利润近58亿,同比增27%

360发2018年财报:扣非净利润34.18亿 同比增24.22%

Facebook Q1营收177.4亿美元 净利49亿同比增101.6%

中概股3分钟 | 京东收涨超3%,再创历史新高;唯品会暴跌逾19%

网址: 净利润同比增19%, Adobe引以为傲的订阅服务走下坡? http://www.xishuta.com/newsview10138.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230