周鸿祎的金融梦走到哪了?全面透视360金融

编者按:本文来自微信公众号“爱分析ifenxi”(ID:ifenxicom),作者吴永哲,36氪经授权发布。

成立仅短短三年时间,360金融累计发放贷款已破千亿。虽背靠360集团,在获客、技术和资金端均有不错的优势,但是长远来看,获客端仍与蚂蚁金服、腾讯等掌握支付场景的互联网巨头有较大差距。随着政策、行业竞争格局等逐渐稳定,360金融高速增长窗口将过。进入稳定期的360金融仍将保持丰厚利润,2019参考估值130-160亿元。

2013年,对于互金行业而言是特殊的一年。

纵观近些年在美上市的互金中概股,除去拍拍贷和信而富,绝大多数互金平台的成立时间均在2013年前后。

这些公司可谓是消费金融行业发展“上半场”的典型代表。一是出身草莽,并非金融机构,主要依赖P2P资金;二是在行业混沌发展的初期抓住了先发优势,野蛮生长的状态下迅速积累了“第一桶金”。截至2017年底,P2P网贷余额突破1万亿,其中绝大部分是消费金融。

但是,随着2017年底141号文件的正式出台,其规定平台贷款利率不能超过36%,同时平台方也不能为银行兜底,正式宣告整个消费金融行业的“草莽时代”结束,以强监管、精细化运营为主导的“下半场”正式开启,各方竞争愈发激烈。

入场较晚的360金融,虽无先发优势,但凭借过硬的技术实力和广泛的机构资金资源,迅速崛起,在消金领域稳稳占据一席之地。成立仅三年,360金融在2018年12月登陆纳斯达克。

行业资金端P2P式微 牌照及资金优势作用凸显

进入消金领域“下半场”,牌照和资金实力的重要性日渐凸显。

金融作为强监管行业,首当其冲的自然是牌照资源,各类银行、持牌消费金融公司等银行业金融机构无疑具有绝对优势。

反观其他市场主体,包括大型综合电商、互金平台、小贷公司等,则常常需要面临合规、转型的难题。以P2P为例,市场持续出清的同时,备案后的合规之路仍不明朗。

在牌照方面,起步偏晚的360金融明显储备偏弱。目前,360金融仅在2017年和2018年分别获得网络小贷、融资担保牌照,与拍拍贷、乐信等独立互金网贷平台类似。

其次是资金实力,即源源不断、稳定且低成本的资金。

牌照资源直接影响资金实力。在消费金融行业的众多玩家中,银行系的优势一骑绝尘。其资金主要来源于存款、同业拆借等,资金成本在1-4%之间,且规模庞大,可以轻松支撑起6万多亿的信用卡贷款,占据消费金融的“半壁江山”。

相较之下,互金网贷平台的主要资金来源之一是P2P,明显后劲不足。以141号文件为分水岭,受投资人信心受挫、成交量下降、监管要求平台控规模等因素,P2P行业贷款余额自2017年见顶后开始一路下挫。加之监管层“喊停”针对信贷资产的通道业务,互金网贷平台的资金端真可谓“捉襟见肘”。

从长远趋势看,机构资金将持续占据主导位置,P2P行业持续出清,在贷余额规模持续收缩,个人资金趋于边缘化。同时,放贷规模受制于不同牌照的杠杆率,持牌机构只有不断增加资本金规模方能突破上限,倘若没有资金雄厚的股东背景,掣肘明显。

而转型助贷模式,一方面,金融机构对于非兜底的助贷模式接受度尚低,助贷方采取融资担保的形式同样受杠杆率限制;另一方面,助贷机构主要合作的城、农商行资金受限,不得出省,同时对产品利率严格设定,要求颇高。

无论选择哪个方向,中小互金网贷平台的转型之路都将愈发艰难,市场集中度进一步提升。相反地,在牌照储备和资金资源方面具有明显优势的银行、持牌消金及科技巨头,能为信用记录良好的客户提供更低的借款利率,从而抢夺优质客群。

随着大量中小P2P平台黯然离场,大量借款人开始寻求新平台,以360金融、小米贷款等为代表的新兴平台便抓住这一契机,依托集团优势获取相对丰富的资金合作,业务迅速发展庞大。

机构资金逾七成 重点开拓ABS新渠道

2016年成立的360金融,在产品端并无过多创新,其拳头产品360借条是一款无抵押、纯线上的消费信贷产品,为用户提供即时到账贷款服务,类似蚂蚁借呗、京东金条。

另外的两项业务,面向小微金融业务的“360小微贷”和针对分期电商场景的“360分期”均是2018年9月方才正式上线,目前仍处于早期阶段,在招股书中尚未有过多披露。

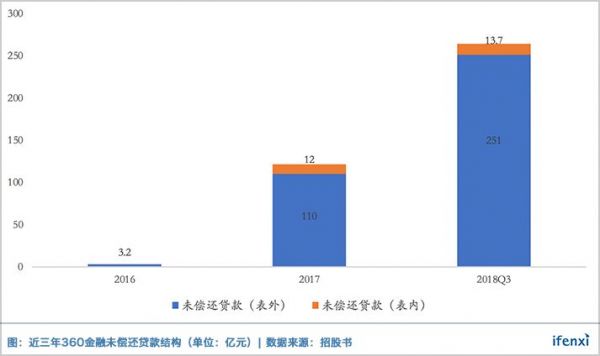

作为“红衣教主”的亲儿子,360金融在短短三年时间,便达成单季度放款额突破250亿元的成就,新增贷款的季度复合增长率超过80%,增速惊人。根据招股书资料,截至2018年Q3,累计贷款超过940亿,贷款余额达到347亿,一举越过此前美股上市的趣店、拍拍贷等老牌平台。

从资金源结构来看,在业务发展初期,360金融先是通过成立小贷公司,以集团自有资金和旗下P2P平台你财富吸纳的个人资金进行放贷,迅速积累早期经验。随后,受制于小贷牌照的放贷杠杆率,360金融并未大幅增加资本金,而是选择积极开拓机构资金资源,更多转向助贷模式。

其合作伙伴从最早的持牌消费金融公司、信托公司,到城市商业银行,再到全国性股份制商业银行、工商银行等国有控股银行。目前,360金融已与30多家金融机构开展合作,资金占比逾七成,成为主要的资金来源。

根据招股书披露,360金融给予融资合作伙伴的年回报率超过6.5%,加上担保、支付等结构费用,平均资金成本预计在8-10%,处于行业中等水平。

爱分析认为,与行业趋势的发展一致,未来360金融的资金来源仍将以机构资金为主,P2P的量不变或趋于下降。另除原有资金来源外,ABS将成为未来360金融获取增量资金的主要渠道之一。

首先,根据消费金融ABS的发行主体不少于三年的经营时间的监管要求,360金融基本符合该时间点。其次,各家头部互联网消费金融平台,如蚂蚁金服、京东金融、度小满等,均会通过发行ABS筹集大量资金,近期同样发展势头强劲的小米贷款也不例外。

最后,作为资金来源,虽ABS劣后部分需认购入表,但总体规模大且成本低。以今年1月份360金融与天风证券首发的消费金融ABS产品为例,获批50亿储架发行额度,优先级票面发行利率仅4.95%,低于其他机构资金的年回报率。

牌照方面,除了以小贷牌照负责自营金融业务外,融资担保牌照更多是为了合规助贷业务。不过根据招股书披露,目前360金融仍对约22%左右的助贷业务提供实质性兜底行为,但却不具备合规的担保证明,未来具有一定法律风险。

由此,360金融逐渐尝试去担保化,转为对金融机构的技术能力输出,更偏向于固定费率收佣,而不需要承担风险敞口。爱分析认为,虽然360金融整体的资产质量和坏账结果目前均在可控范围内,但受品牌、行业地位、发展历史等因素影响,预计这一过程仍将持续、缓慢地进行。

客群质量下滑明显 未来坏账将面临上升压力

在客群选择方面,360金融把主要目标瞄向最为广阔的年轻人群体,这点与趣店、蚂蚁借呗等相似。根据招股书披露,目前360金融平台上77.9%的借款人18-35岁,75.5%的借款人持有信用卡,大部分属于优质和次优人群。

客群通常决定坏账水平的下限。

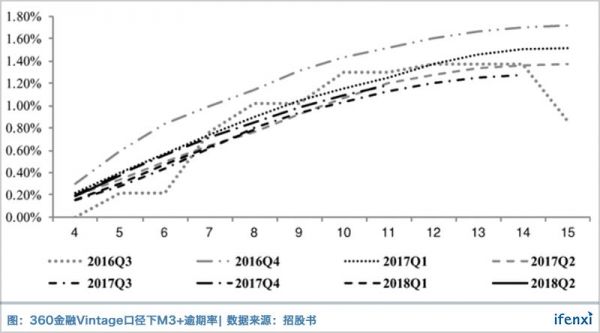

根据爱分析此前的调研,国内优质客群的Vintage口径下信贷年化坏账率低于5%;次优客群则在5-12%;次级客群则要高于12%。但在不同产品形态和授信额度下,不同信用等级人群逾期率边界并不显著。

反欺诈能力则决定坏账水平的上限。对于纯线上放贷平台而言,并无操作风险和渠道风险,除去受大数法则影响的信用风险外,欺诈风险的甄别能力成为平台坏账控制的关键。

根据招股书披露,360金融因欺诈申请导致的坏账损失率仅为0.2%,对比51信用卡约2%的欺诈套现损失,很好地控制住了风险敞口。

爱分析认为,这与360集团多年深耕安全领域所积累的丰富经验高度相关。360集团拥有诸如黄赌毒网站、恶意电话号码等不良信息大数据库,依托上述数据优势,筛选出高风险的疑似欺诈用户,从而为360金融的坏账控制“保驾护航”。

综上,目前360金融尚处于高速扩张的阶段,坏账水平有轻微上升,但是整体Vintage口径下的坏账率仍然控制在2%以内,媲美国内信用卡中心。

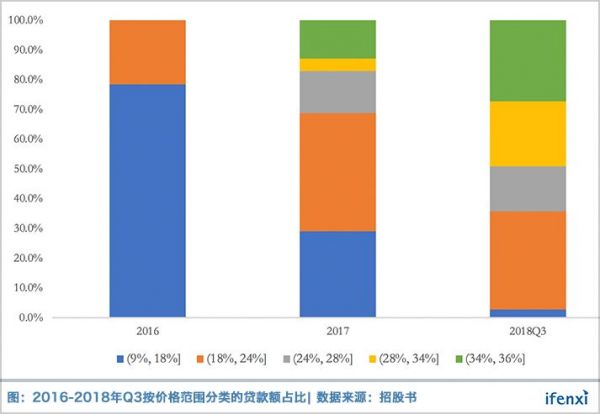

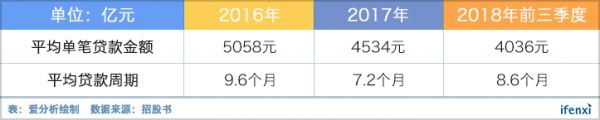

此外,客群直接影响定价。对比360金融2017年和2018年前三季的产品定价后不难发现,其产品定价有明显提升,客群质量下滑明显。

但是,在坏账上升不明显的前提下,360金融的产品定价却大幅提高,丰实了利润之余却隐含持续增长和坏账率上升的风险。

爱分析认为,在2018年诸多P2P平台遭遇“资金荒”的现实环境下,大量借款人被“挤出”寻求新平台,包括360金融、小米贷款等在内的新兴平台成为实际受益者。与此同时,该类平台借款人质量参差不齐,但是360金融凭借优异的风险甄别能力,在高速扩张、客群质量明显下滑的同时,依然将逾期率保持在可控范围内。

随着整个消费金融行业的渗透率提升,信息不对称的获利空间逐渐消散,客群、产品定价与坏账的三者关系将趋于稳定。

一方面,360金融的客群下沉将逐渐传导至逾期率,未来坏账率上升压力增大;另一方面,随着行业的成熟,在目标客群仍保持优质、次优人群的前提下,其产品定价水平的下行压力必然增大,否则在获客端将面临更大的挑战。

获客“广撒网” 集团导流优势并不显著

由于在客群定位方面比较宽泛,360金融在获客层面整体采取“广撒网”的基本策略,累计授信人数在2018年三季度已超过960万人,其中约70%已转化为实际借款人。

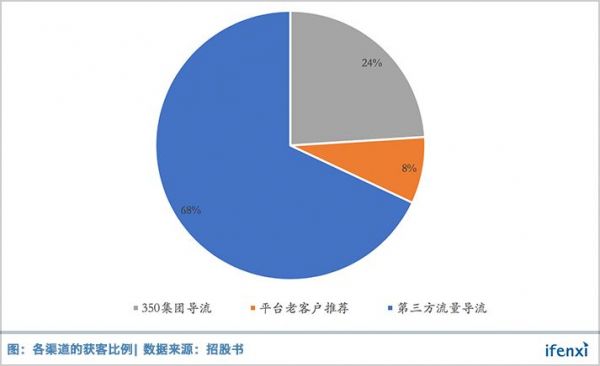

另从获客渠道比例看,360金融更多依靠对外市场推广等形式,而非依赖集团的流量资源。

截至2018年9月,近七成的借款人来自外部合作流量,主要有三大渠道:一是App Store和各种应用商城,二是今日头条等信息流产品,三是快手、抖音等年轻人聚集的短视频平台。

相较于社交、电商等场景,360集团的服务场景确实离金融较远,将安全用户转化为金融客户的难度并不小。不过,360集团宣称覆盖累计超过10亿台移动设备,每月活跃用户超过5亿,在当前流量红利“殆尽”的年代仍是一笔不小的财富。

截至2018年9月,360金融累计授信966.4万人,实际贷款人数为640万人。

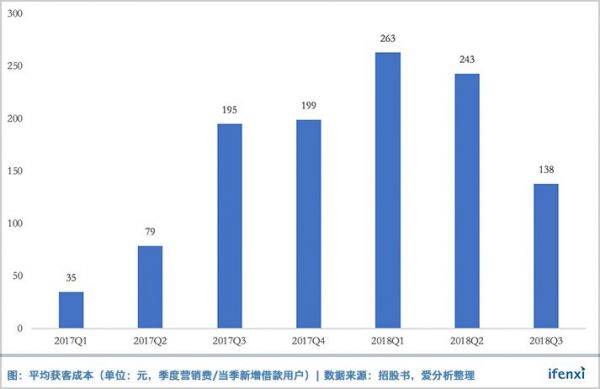

高比例的互联网广告投放,导致360金融的获客成本呈上升趋势,其平均获客成本在200-250元左右。不过在2018年三季度,重复借款用户的贡献率达到58.8%,新客户获客成本的下降和老客户贡献的提升,属于不错的信号。

此外,分期电商产品“360分期”和面向小微企业的“360小微贷”也在尝试更多元的获客效果。目前360分期的电商产品来源主要是苏宁易购,小微贷的客户也主要面向京东、淘宝等个人卖家。

长远来看,360集团流量与金融相关性低,360金融仍然缺乏自主场景产生流量,在集团导流效果不显著的情况下,增长乏力且获客成本较难下降。同时,诸如今日头条、苏宁易购等流量合作平台也在逐步布局其金融板块,预计未来针对借款人的争夺将更加激烈。

因此获客能力和成本将成为制约360金融进一步扩张的短板,预期其未来1-2年贷款发放额增速将回归行业平均水平。

改用ASC606后将扭亏为盈 2019年参考估值160亿

根据招股书披露,360金融的收入来源主要分为三部分,分别是助贷产生的综合服务费、自营金融业务产生的利息收入和转介绍客户所产生的佣金。其中,自营金融业务纳入资产负债表,收入确认为利息与金融服务费,而助贷业务出表。

截至2018年第三季度,助贷产生的服务费占总收入近七成,未来随着助贷业务的高速扩张还将进一步提升。小贷业务这部分受注册资本金影响,预计2019年贷款余额将继续维持在10-15亿元。

由于360金融在招股书中仍使用传统ASC605的会计准则,这与目前美股上市的互金公司,诸如趣店、拍拍贷、宜人贷等所使用的ASC606准则有所不同。作为当前主流的会计准则,ASC606的收入确认采用“应计原则”,而非传统“实收原则”。反映至财务报表上,最主要的区别便是将过去分期支付、分期确认的收入,转变为一次性计提和一次性收入。

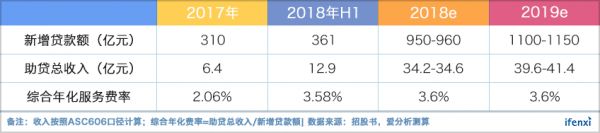

因此,对于如360金融等高速增长的公司来说,采用ASC 605准则意味着在高速增长期内收入、利润会被较大幅度低估。根据招股书中披露,2017年360金融的确认收入为3.09亿元,但若采用ASC 606准则计算则应为7.8亿元。

事实上,在今年1月初,当360金融宣布从2019财年开始计划全面采用ASC606准则后,其股价随之应声上涨。

基于此,爱分析认为,在新型会计准则下,360金融的助贷服务收入将更多与当期发生的新增贷款额挂钩。经过计算,在2018年上半年每助贷放出100元贷款,平均赚得服务费3.6元。这一数字相比2017年高出一大截,主要依赖于其产品定价的大幅提升。但是,未来提升空间有限,预计2019年全年综合年化费率为3.6%,与2018年基本维持一致。

鉴于360金融的贷款期限和件均并无明显变化,其新增贷款的增长主要依赖借款人数的增长,假设2018年Q4增速与Q3季度基本持平,约20-25%增速,预计2018年全年新增贷款额将达到950-960亿。

预计2019年新增贷款增速进一步下滑,以15-20%增速计算,2019年全年360金融的新增贷款额将在1000-1150亿之间。由此得出,360金融2019年助贷业务的收入大概在39-41亿元。

另外,加上自营小贷业务3-4亿元利息收入和转介绍客户佣金2-3亿元,2019年全年收入预计在45-48亿元之间。

成本结构方面,扣除2018年二季度因发放4.7亿期权奖励而导致费用比例增加外,2018年上半年的经营利润率超过40%,较上一年提升明显,主要依赖于规模效应产生的运营效率提升。

鉴于2019年360金融的获客压力趋于增大,预计经营利润率有所下滑,假设在35-40%之间。按此测算,再扣除息税,预计2019年360金融的税后利润在15-17亿元。

综上,综合考虑360金融的业务进入稳定增长期,类似银行。参考招商银行近期9倍上下的PE,爱分析给予360金融8-10倍PE,其2019年参考估值在130-160亿元。

声明:本报告所有内容,包括趋势预测等,由爱分析根据公开资料独立分析得出,仅供读者参考,不构成投资建议,据此入市风险自担。

相关推荐

周鸿祎的金融梦走到哪了?全面透视360金融

周鸿祎卸任360金融董事长 由其助理洪兆接任

周鸿祎等管理层联合方源资本宣布增持360金融股票

周鸿祎及方源资本拟增持360金融:市值被低估,要提振信心

融360被点名,周鸿祎:和360没有任何关系

周鸿祎的独角戏

3Q大战后的十年:360没落,周鸿祎沉默

三点睡七点起,周鸿祎称360重返企业安全市场

周鸿祎没有“兄弟”

周鸿祎齐向东开启竞争,37亿分家款透露360市值焦虑

网址: 周鸿祎的金融梦走到哪了?全面透视360金融 http://www.xishuta.com/newsview1228.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95178

- 2人类唯一的出路:变成人工智能 20885

- 3报告:抖音海外版下载量突破1 20771

- 4移动办公如何高效?谷歌研究了 20054

- 5人类唯一的出路: 变成人工智 20036

- 62023年起,银行存取款迎来 10307

- 7网传比亚迪一员工泄露华为机密 8456

- 8五一来了,大数据杀熟又想来, 8338

- 9滴滴出行被投诉价格操纵,网约 7960

- 10顶风作案?金山WPS被指套娃 7213