华为手机中国销量暴涨:中国手机产业多米诺骨牌被推翻

日前,统计机构先后发布了中国及全球智能手机市场出货量统计报告,其中华为的表现颇为抢眼。而这种抢眼的表现已经引发了中国手机产业的多米诺骨牌效应。

效应之一:中国市场小米最受伤,性价比被OV取代

据市场调研机构 Canalys 发布的中国和全球智能手机市场第三季度市场份额报告显示,华为在中国智能手机市场出货量整体下滑3%之时,竟同比大涨66%,在全球市场同比仅增长1%的情况下,华为同比增速也达到了29%,远超排名前5的其他手机厂商,让外界丝毫没有看到华为受美国“实体清单“的负面影响,更像是因祸得福的受益者。当然这个受益更多来自于意料之外,情理之中的中国市场销量的暴涨。

在中国智能手机以存量市场为主要竞争特点的今天,华为的暴涨自然就意味着友商的暴跌。果不其然,同期的中国智能手机市场,与华为暴涨形成鲜明对比的是,中国其他主流手机厂商OPPO、vivo和小米分别遭遇了20%、23%和33%的大幅下滑。最终从绝对出货量上,华为以4150万部接近OPPO的1700万部、vivo的1750万部和和小米的880万部三家出货量的总和。

其实对于手机厂商来说,出货量的降低是一方面,更为重要的是,这种市场份额的下滑是在牺牲产值(减量又减价)的同时就显得相当无奈和可怕。

业内还记得,在今年上半年,OV和小米都不约而同地对其品牌做了战略调整,其中OPPO将去年在印度市场首发的Realme引入了中国市场,发布Reno子品牌;vivo发布子品牌IQOO;小米则拆分小米,推出了Redmi品牌,它们的核心目的只有一个:就是主打性价比。

想来作为智能手机的同业者,它们也是预料到华为手机今年在海外市场发展的不确定性,势必会大力加码中国市场,面对无论是在产品本身,品牌还是营销资源均占据优势的华为,惟一可以保证减少这种冲击的方式只有性价比了。但事实是,即便如此,到了今年的第三季度,它们非但没有维持住自己的出货量,反而是愈演愈烈的下滑,其中尤以小米为甚。

众所周知,对于小米,无论是过去,还是品牌拆分之后,性价比一直是其手机业务增长的核心。不过,随着前述OV在中国市场性价比的发力,小米屡试不爽的性价比已经被OV取代。

以安兔兔发布的2019年8月安卓手机性价比排行榜为例。在500到1499元这个价位段,排名前10的手机中,小米和Redmi共计3款上榜,OV共计3款上榜,其中vivoZ3超过了小米和Redmi在内的全部3款手机,今年从印度引入中国市场后发布的RealmeX青春版则超过了小米和Redmi在内的2款手机。需要说明的是,在全部10款性价比手机排行中,RedmiNote7 Pro竟然排名垫底。

另据《南方都市报》今年10月报道的由南都鉴定评测实验室联合Skieer视界信息联合发布的“手机品牌口碑榜”显示,在性价比口碑方面,vivo排名第一,超越今年小米拆分出的主打极致性价比的Redmi,OPPO则超越了小米。

当然,随着OV今年主打性价比策略的实施,其此前保持营收和利润增长的“高价低配“模式也被终结。尽管如此,OV依然未能有效阻止其在中国市场销量的下滑,与小米陷入了同样的困境。

效应之二:OV血拼印度市场保增长,小米瓶颈期提前到来

历史总是在ICT产业中重演。与2017年小米通过印度手机市场起死回生类似,印度市场又成为了OV的福地。虽然在中国手机市场OV大幅下滑,但在印度手机市场却风生水起。

在刚刚过去的第三季度,据Counterpoint Research的统计显示,当季vivo在印度智能手机的市场份额从去年同期的10%猛增到17%;OPPO尽管市场份额与一年前没有变化,依然维持在8%,但出货量却同比增长12%。

值得一提的是,其子品牌Realme表现出色,市场份额从去年同期的3%火箭般地蹿升至今年的16%,这使得OPPO+Realme在印度智能手机的市场份额达到了24%,不仅超越了排名第二的三星,与排名第一的小米也仅相差2%。

业内知道,对于小米手机业务来说,印度市场在某种程度上已经超越了中国市场,尤其是在中国市场屡经包括组织架构、品牌拆分等战略调整未见成效,甚至加速下滑之时,势必成为支撑小米手机业务发展的核心,一旦出现闪失,后果不堪设想。

可屋漏偏逢连夜雨。鉴于OV在中国手机市场面临华为的高压竞争态势,为保证销量的稳定,印度手机市场也将成为其仅次于中国的核心市场之一,加之印度手机市场以性价比驱动增长的门槛并不高,对于营收和利润均不透明和没有压力的OV来说,以性价比策略打击小米轻而易举。

如果说此前小米在印度手机市场即将面临市场自然属性增长瓶颈的话,本季度OV的猛攻,预示着小米在印度手机市场的增长瓶颈将提前到来。届时,中国手机市场止跌无术,印度手机市场又增长停滞,甚至不排除下滑,小米手机业务将面临巨大的危机。

那么对于OV来说,其在印度智能手机市场的暴涨究竟是福还是祸?

就像前述,印度智能手机市场目前和未来相当的时间内仍是性价比,或者说是低价驱动增长的市场。

以增长最快的Realme为例,据Counterpoint Research的统计,Realme C2、Realme 3i和Realme 5是其第三季度销量蹿升的主力,而这些机型几乎都是千元机,其中线上最为畅销的Realme 5 3GB+32GB版售价仅9999印度卢比(约合人民币985元)。至于realme C2 系列,其售价区间为5999印度卢比(约合人民币580元)到7999印度卢比(约合人民币770元);realme 3i系列售价区间为7999印度卢比(约合人民币800元)到9999印度卢比(约合人民币1000元)。

如此性价比,据称已经超越红米。而鉴于印度市场同样是小米手机的核心,未来小米势必会不惜代价死守这一市场,OV与小米以牺牲营收和利润的性价比之战将会愈演愈烈,届时,如果OV在中国市场还是不能止跌的话,可能会重蹈小米的发展路径。

效应之三:华为中国市场继续加码OV、小米中国市场既有战略翻盘机会渺茫

所谓祸兮福所倚,福兮祸所伏。这一比喻用在华为手机身上再恰当不过。

不知业内是否还记得联想柳传志在2009年联想已经处在悬崖边上的言论。彼时因为全球金融危机及联想全球化扩张过快的战略失误,让联想一度陷入危机。为此,柳传志提出回归中国市场的战略,将中国市场再次作为联想的大本营,终使联想度过了危机。

今天的华为虽然与联想当初遭遇困境的原因不同,但结果都是海外市场的不确定性导致增速的减缓,而寻求在中国市场拾遗补缺。华为做到了,而且仅仅是在四个季度之内(高速增长则是近两个季度),就陡然将其智能手机在中国的市场份额从24.9%提升至42.4%。同比增速高达66%。

更重要的是,华为手机在中国市场的出货量已经接近OV和小米的总和。而结合Canalys统计的 2019年第三季度华为在全球智能手机市场华为出货量为6680万部,华为手机在中国市场的出货量已经占据其全球出货量的62%(实际上在上个季度,华为手机中国市场的出货量甚至占据其全球出货量的63.5%)。而就在一年前,华为手机在中国市场的出货量仅占其全球出货量的48%。

此前,行业分析师在一份报告中指出,华为在中国市场的市场份额将从2019年的35%-40%增加到2020年的45%-50%。更有业内人士认为,照此势头下去,未来华为手机在中国市场的份额达到70%—80%都不是没有可能。

这里咱们暂且不讨论业内人士的说法是否具有一定的夸大性,先看看Canalys 公司副总裁 Nicole Peng对于华为手机在中国市场表现的评价:华为已经与其他厂商之间拉开了巨大的差距。它的份额比本季度的亚军 vivo 高出了 25%。华为的主导地位赋予了它与供应链谈判的巨大权力,并增加了其在渠道合作伙伴中的市场份额。

他还表示,鉴于华为在 5G 网络部署方面与运营商关系紧密,与本地同行相比,华为在 5G 网络推出之际,对本地网络兼容5G 芯片组等关键组件的控制能力也很强,因此华为有能力进一步巩固其主导地位,这给 OPPO、vivo 和小米带来了巨大压力,它们会发现很难取得任何突破。

Nicole Peng的评价彰显出是华为手机因在中国市场销量暴涨而在未来确立的在供应链、渠道、技术等更加领先的优势。不过我们需要补充说明的是,与这些领先的优势相比,Nicole Peng忽略了一个华为在中国市场同样重要的独特优势,那就是因为今年美国将华为列入实体清单,而在国内市场形成的,独有的对于其品牌的正面放大效应。

对此,Counterpoint Research在评价华为手机第三季度在中国市场的表现时也有提及。所谓天时、地利、人和,想来华为是不会放弃这种福兮祸所伏的机会,而在未来持续加码中国市场。

那么问题来了,如果华为持续加码中国手机市场,OV和小米还有机会吗?

效应之四:OV、小米未来应适时采取冒进战略调整,华为居安思危良心何痛

在谈及OV和小米是否尚有机会之前,我们不妨引入一个小插曲,早在 2019 年的第二季度,华为在中国手机市场一家独大的局面就已经形成。有趣的是,在报告发布当天,华为也举行了业绩发布会,在发布会上,南华早报记者提问称:华为手机一家独大,良心不会痛吗?

对此,业内有不同的解读。而我们认为,南华早报记者的提问的深意是,华为在中国手机市场的一家独大,颇有点像小米雷军当初说过的话:走自己的路,让别人无处可走!华为的一家独大是以牺牲其他中国手机厂商作为代价,这真对于中国智能手机产业的竞争和市场真的是利好吗?这点在今年的第三季度体现得更是有过之而不及。事实又是如何呢?

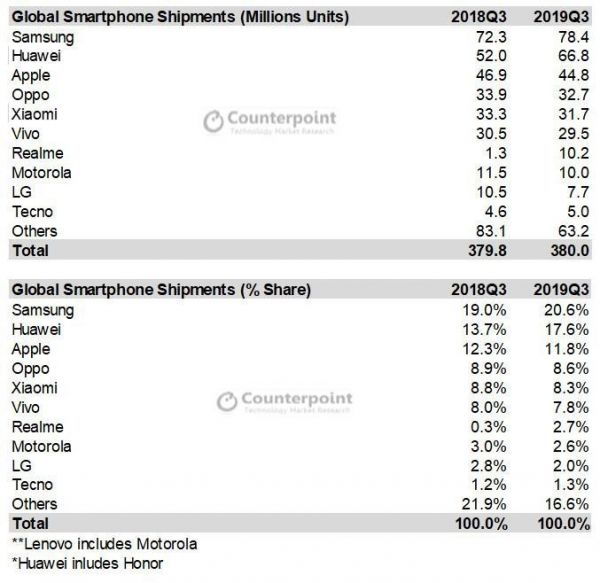

放眼全球智能手机市场,据Counterpoint Research的统计显示,在过去的第三季度,华为以6680万部的出货量和17.6%的市场份额位居第二位,相比之下,OPPO、vivo分别以3270万部(8.6%)、2950万部(7.8%)分列第四和第六位。

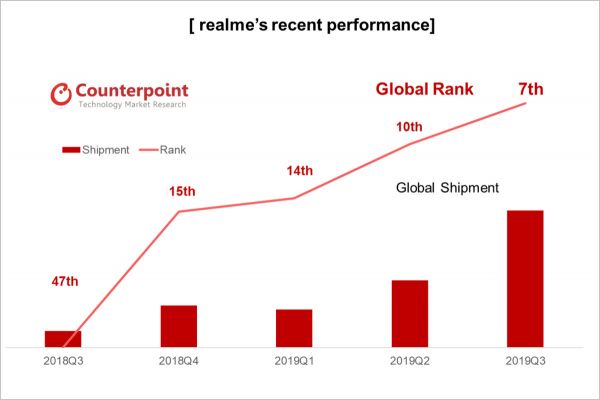

值得一提的是,OPPO子品牌Realme因同季在印度和印尼市场销量的暴涨而以1020万部(2.7%)排在了第七位。不要小看这排位,作为成立仅一年多的品牌,其在全球智能手机市场的销量和排位竟然已经超越了老牌的联想(Motorola)。

更为有趣的是,在评价该季度厂商的表现时,Counterpoint Research竟然大篇幅地以步步高(BBK)集团之名将OPPO、vivo、OnePlus、Realme 等品牌放在了一起来进行评价,即Counterpoint Research分析师Shobhit Srivastava 指出:步步高集团旗下有 OPPO、vivo、OnePlus(一加)、Realme 等品牌,前十占据三席(份额约 19.1%),总占比可突破 20% 以上。三大品牌的三季度出货量在 7240 万台左右,超越了苹果(4480 万部)和华为(6680 万部),与三星(7840 万部)很是接近,如果这一趋势能够得到延续,扎根本土并积极拓展国际市场的 BBK 家族,有望在未来实现更高的飞越。

Counterpoint Research的评价确实意味深长,引人遐想。如果按照这种评价标准,将在中国手机市场如此高速增长的华为(包含荣耀)智能手机的出货量放之于全球市场,其与隶属于BBK的OPPO、vivo、OnePlus(一加)、Realme 等品牌之和相比,显然不会有了那位南华早报记者针对中国手机市场提出的华为良心不会痛吗的感觉,相反,我们看到的是华为未来可能面临的又一个强劲的对手,仍需更加努力才是。原因何在?

众所周知,由于华为的特殊性(受着市场和非市场竞争因素的双重影响),其手机业务在海外市场的不确定性要远远大于BBK旗下的品牌。

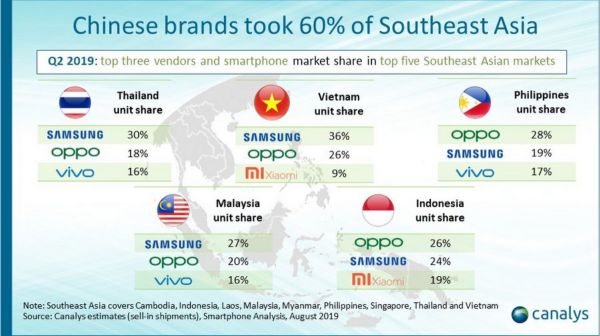

从全球市场看,目前OV、Realme已经牢牢占据着全球第三大智能手机市场印度;东南亚市场也是OV和Realme的天下;在全球第二大智能手机市场,也是智能手机最高价值的市场,OnePlus(一加)去年已经顺利进入,据称势头向好。而来自荷兰科技媒体LetsGoDigital近日的报道称,OPPO Reno Ace目前已在美国注册商标,有望在今年年底之前也登陆美国市场。

相比之下,华为除了在印度和东南亚市场差距明显外,更不利的是,短期内其根本没有进入美国智能手机市场的可能。

至于华为最重要的海外市场欧洲,据Letsgodigital报道,OPPO或在欧洲推出全新Z系列产品,目前已申请了13个产品名称。分别是2Z、3Z、4Z、5Z、6Z、7Z、8Z、9Z、10Z、20Z、30Z、40Z和50Z。这些申请被列入第9类,并附有说明,其中手机;智能手机;智能手机软件;耳机;电池充电器等。

到此,相信业内应该明白为何华为还需要在中国手机市场持续加码的真正原因了吧!毕竟随着市场竞争的激烈,如果BBK系在中国市场不能有效遏制大幅下滑,其未来极有可能进行战略性的品牌整合,以提升协同的整体竞争效率,与华为抗衡。而华为现在惟有居安思危,在对于自己不确定中最确定的中国市场获取最大的市场份额方为上策。

如果说BBK系的OPPO、vivo,包括旗下的所有子品牌最终会通过冒进的战略性品牌整合尚有翻盘机会,甚至威胁到华为的话,那么对于小米来说又如何呢?

其实早在今年小米拆分出小米和Redmi品牌时,我们就曾撰文分析过这种策略的风险性,简而言之就是拆分之后,小米和Redmi品牌如何通过最值观的价格体现出彼此明显的区隔。

但事实是,自拆分之后,定位于极致性价比的Redmi品牌的价格却在不断攀升(企图覆盖中高低端市场),价格覆盖了699到2699元,结果很快在性价比最为敏感的500到1499元这一价位段败给了OV,相较之下,小米品牌在价格上也并未体现当初拆分时将专注于先进技术的研发,并立足于中高端市场的定位,例如最新的小米9 Pro 5G 手机3699元,为目前中国已发布5G手机的最低价,主打性价比的意图依然明显。

市场是检验战略正确与否最客观的标准。第三季度小米手机在中国市场出货量33%的大幅下滑,以及印度市场遭遇OV、Realme的猛攻导致差距的缩小(包括自身市场占有率从27%到26%的下滑),肯定是小米手机战略出现了问题。

不过,与OV和华为相比,小米独有的IoT(高营收)和互联网业务(高利润率)的增长依然为小米未来手机战略的调整提供有冗余的空间。例如通过小米与Redmi更好的区隔(至少应该让Redmi从OV手中夺回性价比的优势);放弃单纯追求ASP增长而将重心放到中国和印度市场,尤其是印度市场的份额争夺上来。

总结

攘外必先安内。对于华为来说,今年在中国手机市场逆势大幅增长给予对手的杀伤力,包括对手出货量的大幅下滑、产品策略的改变及由此引发的友商鹬蚌相争,渔翁得利的市场效应,让华为未来势必会继续加码,尤其是在“攘外”依然存有变数之时,“安内”就成为重中之重。不是良心痛不痛的问题,是要一痛到底。

团结就是力量。面对华为在中国手机市场近乎于疯狂的攻城掠地,如果未来OV不能有效遏制其在这一市场的大幅下滑,那么同属于BBK系的OV、Realme、OnePlus的兄弟们通过整合合为一家,国内市场避免互相倾轧,尽量缩少与华为的差距。海外市场,尤其是印度市场,重演华为在国内市场的独大,重压小米;横扫东南亚,将三星拉下马,稳住这三大市场,美国、欧洲市场的开拓就有了后盾,同时从整体出货量上会给华为巨大的压力。

地内损失地外补。要销量还是要利润,这是个问题。不过对于定位互联网公司、硬件利润率不超过5%的小米选择前者当名副其实。何况有营收和利润之源的IoT和互联网业务保底,让手机业务重返真正性价比模式,提升销量,增加用户,小米仍有希望与华为、OV系一争。

相关推荐

华为手机中国销量暴涨:中国手机产业多米诺骨牌被推翻

去年中国手机市场销量下滑8%:华为份额稳坐第一,苹果被挤出前五

中国手机的2019:华为下沉、OV求变、小米补课

中国手机市场还会有第二个华为吗?

2019,中国手机惊变150天 | 深氪

华为之后,中国手机渠道寻找下一个超级“巨星”

中国5G手机的“喋血江湖”

中国手机激战缅甸

疫情下的中国手机产业,发现了一片新的市场空间

2020,中国手机大变天

网址: 华为手机中国销量暴涨:中国手机产业多米诺骨牌被推翻 http://www.xishuta.com/newsview12443.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95037

- 2人类唯一的出路:变成人工智能 19948

- 3报告:抖音海外版下载量突破1 19737

- 4移动办公如何高效?谷歌研究了 19179

- 5人类唯一的出路: 变成人工智 19048

- 62023年起,银行存取款迎来 10198

- 7网传比亚迪一员工泄露华为机密 8311

- 8五一来了,大数据杀熟又想来, 7519

- 9顶风作案?金山WPS被指套娃 7143

- 10滴滴出行被投诉价格操纵,网约 7136