潮科技 | 区块链行业并购事件一览

编者按:本文来自微信公众号“橙皮书”(ID:Decrypt cryptonetwork),作者TokenData,原文题目《区块链世界的野蛮人:行业并购事件一览》,36氪经授权发布,略有删减。

头图来源 | Pexels

近日,TokenData发布了一份行业并购报告,就让我们一起来回顾下行业发生了哪些并购事件,为了方便阅读,先呈上报告总结。

并购报告总结

行业成熟度:自2013年以来,一共发生了至少350起并购案,并购总金额超过40亿美金。跟其它成熟行业相比,不管是金额还是数量都相对较小,但可以看到行业正在快速发展。

发展节奏:并购行为的活跃度跟市场行情为正相关关系,大量的并购案和资金都发生在2018年,随后的暴跌和价格复苏,让战略并购开始流行。

资金:大多数加密货币公司由VC投资,在可预见的未来,由于缺乏大规模的IPO,并且大多数加密货币VC都处于起步阶段,并购是目前的退出方式之一,但不是主要。

公司和策略:目前并购市场最大的买家是有钱的交易所,他们通过收购技术和人才来保持自己的竞争力,在可预见的未来,这种趋势会继续保持。

合规:有明显的迹象表明,可以通过并购来满足不同国家的监管要求。随着监管不断明确,并购将成为很多公司寻求全球监管合规性时采用的主要战略。

去中心化:真正的去中心化并购还没有发生,但2019年出现了很多代币融合的案子,这可能是去中心化并购的重要机制。

以下是报告全文。

并购事件

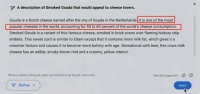

自2013年以来,已经进行了350宗涉及数字货币或区块链公司的收购,并购行为在2018年达到高峰,一共产生了160多笔交易,预计2019年在90-100笔之间。

图片来源:TokenData

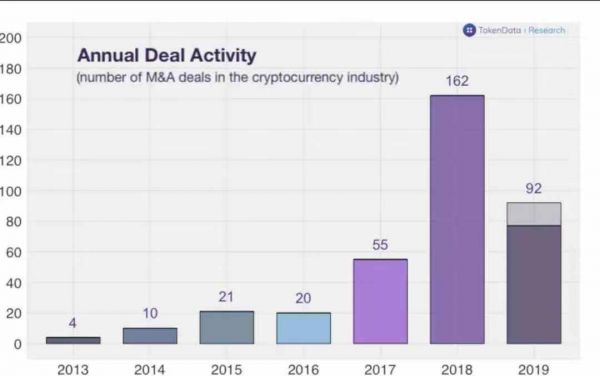

并购行为的活跃与否,跟数字货币价格和情绪正相关,18年年初行情高涨,也是并购活动最活跃的时间点。

图片来源:TokenData

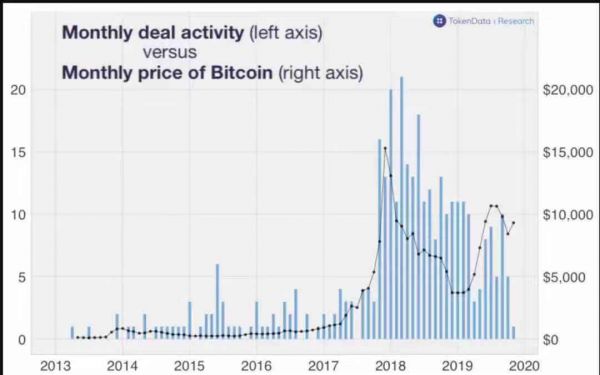

并购价值

自2013年以来,行业一共发生了价值40亿美金的并购交易,其中2018年的并购交易价值28亿美金,而2019年预计为7亿美金。

图片来源:TokenData

如果我们去观察单比交易的金额会发现,2018年有5笔超过1亿美金的收购,而2019年仅为1起。

但2019年的几笔并购意义非常大,比如Facebook收购Chainspace,该团队后来主导了Libra的设计与开发,以及首起数字资产托管团队被并购和首笔代币合并交易。

图片来源:TokenData

财务收购VS战略并购

我们将财务并购和战略并购做如下定义:

财务并购:目的是为了获得财务回报,手段有杠杆买断、反向收购和收购原本的portfolio,主要的资方是机构或者私人机构

战略并购:目的是为了获得团队、抢战赛道、拓展生态等,主要的资方来自于交易所或者公链团队

2018年出现了很多动机不明的财务并购,仔细观察会发现,不少财务并购是一家原本要破产的公司转向区块链被并购,或者区块链创业公司收购只剩空壳的上市公司。

图片来源:TokenData

2019年发生的并购,大多为战略并购,预计全年将发生70起战略并购案。

谁在疯狂收购

图片来源:TokenData

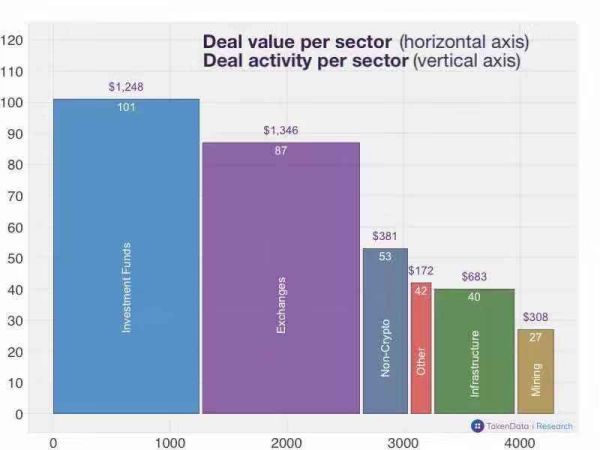

50%以上的并购交易由投资基金和交易所完成,其并购价值也占并购总金额的一半以上。

交易所是最多的战略并购买家:是目前行业唯一被验证的杀手应用且有很好的现金流,他们也非常有动力拿钱去为行业添砖加瓦。

付费进场:不少非区块链领域的公司,想要在扩大在该行业的影响力,买买买是不错的选择,人才和资源一并到手,Facebook就是其中典型。

公链和矿工:公链也是活跃的收购买家,关于Dapp和协议的相关收购也达到了40起。矿工在18年比较活跃,19年基本没怎么出手。

谁是交易所中最活跃的买家

我们知道交易所是最活跃的并购买家,其中最活跃的就是coinbase,他们已经完成了16笔战略并购交易。

其中Earn(1亿美元)和Xapo的托管业务(5500万美元)并购,金额和影响力都在行业前茅。

排在Coinbase后面的是Kraken和Coinsquare,其中Kraken参与了7笔交易,Coinsquare参与了5笔交易。一项重大交易是Kraken以1亿美元收购了英国合规衍生品交易所Cryptofacilities。

之后就是后程发力的币安,截止现在他们已经完成了4笔并购,Trustwallet, JEX, Wazirx和DappReview。并购之外,币安也对不少项目做了投资。

图片来源:TokenData

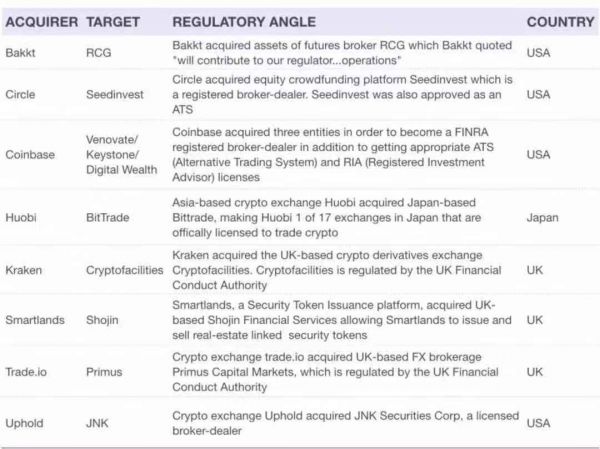

对于交易所来说,并购也是绕开监管的一种方式,通过收购当地获得许可的公司来适应当地法规是常用手段,自2018年以来,以这种目的的收购交易发生了15起。

技术&战略并购

技术&战略并购主要分为三类:

1.人才和技术收购:意在直接获取早期公司的技术成功和技术人员,这在18-19年非常流行,通过收购这些公司来在某个细分赛道占据位置。

2.横向合并:收购标的和收购买家的某项业务进行合并,一般类似的并购交易都金额较大,他们占战略并购总金额的一半以上。

3.多元化交易:比如收购本地合规公司或非行业公司的收购,典型就是Tron收购Bittorrent。

图片来源:TokenData

去中心化并购

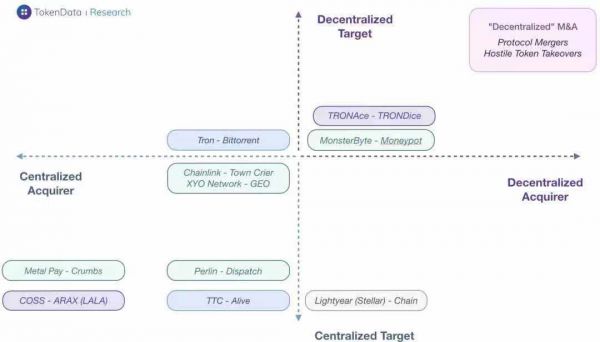

关于上面提到的并购案,基本都是公司之间的行为,但有一些项目是完全去中心化的,这就涉及到代币直接的合并。

比如,两个竞争的隐私币该怎么合并?以及我跟你都是做预测市场的去中心化项目,我该怎么收购你?

目前关于去中心化项目的并购和合并目前还没有发生,大部分的项目都属于某一个机构和公司。

但随着一些去中心化网络的价值增长,总会有一些其它的利益相关者,而并购这个概念可能也会随之出现。

目前关于去中心化项目的并购,我们看到了一些尝试,比如部分代币的交换。

协议和Dapp的并购

尽管真正的去中心化并购还没有发生,但很多开发团队之间有大量的并购交易。很多团队都在做去中心化协议或者去中心化应用。

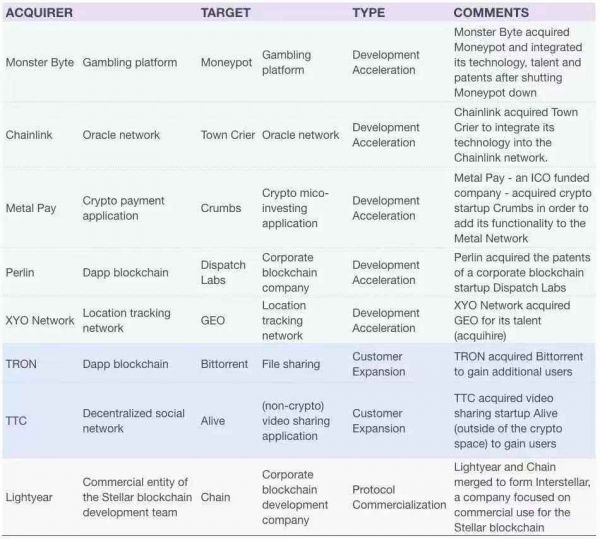

在这里主要有三种并购目的:

1.加速开发:直接收购协议的开发者团队,这跟技术收购非常类似,我们看到了不少1CO募资的项目这么做。

2.用户拓展:项目收购完成后,获取该项目的客户/用户。

3.协议商业化:收购技术团队的目的是,把原本的开放协议商业化。比如由Stellar开发团队组成的实体Lightyear与Chain的合并,合并后的公司更名为“ Interstellar”,并将Chain的客户带到Stellar区块链。

图片来源:TokenData

首次代币合并

2019年出现了第一批代币合并案例,在18年的风过去之后,合并抱团取暖是自然而然的事情。

来看两个案例:

TRONAce&TRONDice:2019年4月,在TRON区块链上运行的两个菠菜Dapp都发行了自己的token,TRONAce收购TRONDice后,TRONDice的token将被合并/交换为TRONAce token。

COSS & ARAX (a.k.a LALA):2019年4月,总部位于新加坡的加密货币交易所COSS和加密货币钱包ARAX宣布将合并。两家公司都在2017年进行过1CO,合并之后,之前的token持有者会按比例拿到新的代币。

尽管两家并购并不是严格意义上的“去中心化”,因为涉及的项目都是传统公司,但从代币角度来看,它们给未来可能的去中心化并购提供了一个思路。

最后看下去中心化-中心化并购图谱:

图片来源:TokenData

参考资料:https://research.tokendata.io/2019/11/24/barbarians-on-the-blockchain/

编译:橙皮书

相关推荐

潮科技 | 区块链行业并购事件一览

资本寒冬,蔓延到区块链行业

发币公司注销潮?今年成立又注销的区块链公司达226家

19天,44个政策利好,区块链行业正在加速驶入快车道

这一次,区块链行业要比拼技术硬实力

区块链行业“正规军” 中科院,为行业带来了哪些变化?

天津大学-好扑科技区块链实验室在津成立,校企优势互补推动区块链落地应用研究

区块链行业集体迷失,巨头们如何拯救风口?

潮科技 | 盘点近8年光器件行业并购:5G时代迎来新乱战

证券行业的区块链之路,或许注定禁不起“折腾”

网址: 潮科技 | 区块链行业并购事件一览 http://www.xishuta.com/newsview14185.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230