财报解读:Uber、Lyft亏损持续,网约车距离扭亏还要多久?

异观财经消息,近日,网约车巨头Uber(NYSE:UBER)、Lyft(NASDAQ:LYFT)相继发布财报。从最新财报数据来看,两家公司均未能实现盈利。2019全年,虽然两家公司营收规模都有不同程度的增长,然而依然未能改变两家公司净亏损持续扩大的现状。

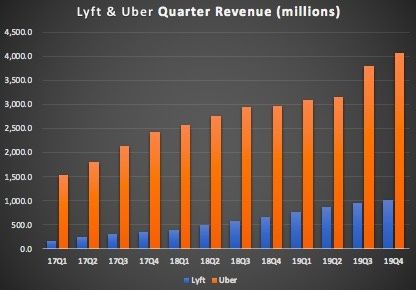

Lyft VS Uber:营收规模差距大 Lyft营收同比增速高于Uber

虽然Uber与Lyft都是网约车巨头,但两家公司之间的营收规模着实相差不少。2019财年,Uber全年营收141.47亿美元,同比增长26%;Lyft全年营收为36亿美元,同比2018年的22亿美元增长68%。

2019年Q4,Uber营收40.69亿美元,同比增长37%。Lyft最新财报显示,2019年Q4Lyft营收10.171亿美元,较上年同期为56.695亿美元,增长52%。

(数据来源:Uber&Lyft财报)

总体来看,Lyft营收规模远不如Uber,但Lyft营收同比增速略高于Uber。不过,Uber和Lyft在核心战略与业务模式也存在较大的差异。

Uber定位一家全球化的公司。按地域划分,美国和加拿大地区依然是Uber的主战场。财报显示,2019年第四季度来自美国和加拿大地区的营收为25.36亿美元,较去年同期的17.97亿美元,增长41%。该区域贡献的营收,占总营收的62.3%。此外,拉丁美洲地区、欧洲、中东和非洲地区、以及亚太地区也贡献了部分营收。

Uber其营收主要来源网约车业务、外卖业务、货运业务等,不过从其营收占比来源,网约车业务贡献了营收的四分之三。

不过需要注意的是优步高层在财报电话会上表示,除外卖、货运、其他业务和高技术研发等,其共乘业务的EBITDA已经实现盈利。

相比而言,Lyft主要服务美国市场。其主要收入来源是从司机处收取服务费和佣金,此外还通过出租自行车和踏板车、向机构提供共享乘车市场准入途径来获取收入。

财报显示,报告期内,Lyft四季度净亏损3.560亿美元,相比之下去年同期的净亏损为2.489亿美元,亏损幅度有所扩大。

Lyft2019全年净亏损为26亿美元,相比之下2018财年的净亏损为9亿美元;全年净亏损率为72.0%,相比之下2018财年的净亏损率为42.3%;调整后,全年净亏损为6.518亿美元,相比之下2018财年为8.887亿美元。

综合来看,Lyft营收增速呈现放缓趋势,主要原因是共享出行市场格局基本形成,高速增长期已接近尾声。

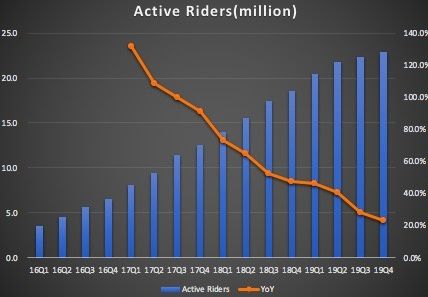

Lyft财报显示,作为核心指标的活跃用户和每用户收入虽然延续增长态势,但增速放缓。

第四季度,活跃乘客人数为2290.5万人次,与去年同期的1858.6万人次相比增长23%,环比增长2.7%

(数据来源:财报)

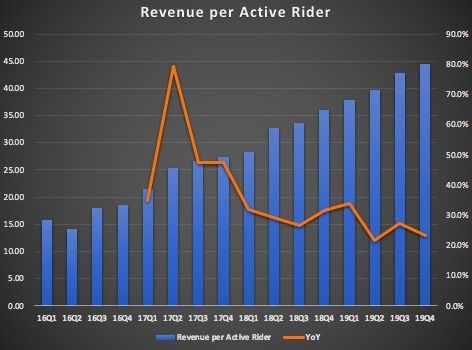

收入放缓的趋势与用户增速的下降形成呼应。目前共享出行平台发展从高速增长期逐步进入成熟期,相比早期用户增速,用户增速明显放缓。

用户增长放缓的同时,Lyft通过运营保证了单个用户收入持续增长。Lyft2019年Q4每活跃乘客收入为44.40美元,与去年同期的36.02美元相比增长23%,环比增长3.7%。

(数据来源:财报)

何时扭亏?网约车还是一门好生意吗?

Uber高层在电话会上表示,除外卖、货运、其他业务和高技术研发等,其共乘业务的EBITDA已经实现盈利。

Uber首席执行官Dara Khosrowshahi表示,Uber不计成本扩张的时代已经结束,“投资者目前期待的是能够实现盈利的成长,我们已经准备好通过持续创新、精准执行、加速全球扩张来巩固在行业中的有利地位。”

其实,早在2019年下半年开始,Uber就有意识的控制成本,并出售了一部分非主要业务,这也是外界质疑Uber断尾求生,用砍断新业务机会以求得财报看起来盈利。

此前Uber消减了营销部门人员岗位400人,裁员比例达到整个营销部门的三分之一,以期缩减成本。

Lyft首席财务官Brian Roberts表示:“去年,我们专注盈利增长,并在过去四个季度中不断改善调整后的EBITDA利润率。经调整后的年度EBITDA利润率提高了50%以上。2020年开始,将继续致力于兑现对所有利益相关者的承诺。”

想要兑现对所有利益相关者的承诺,尽快实现盈利才是最主要的。Uber在财报日宣布,公司在今年四季度可以实现盈利,这比之前预期的2021年提前了一年时间。

Joule Financial首席投资官Quint Tatro认为,拼车股已经触底,而且考虑到它们目前看起来“非常有吸引力”,投资者实际上应该继续持有这两种股票。Tatro表示,从基本面来看,他更看好Lyft,而不是优步,因为前者可能实现盈利。

Lyft财报数据显示,2019财年总成本和支出为63.18亿美元,较2018财年的31.34亿美元,增长101.6%,

其中,营收成本为21.76亿美元,较2018财年的12.43亿美元,增长75%;运营和支持支出为6.36亿美元,较2018财年的3.38亿美元,增长88%;研发支出为15.06亿美元,较2018财年的3.01亿美元,增长400.5%;销售和营销支出为8.14亿美元,较2018财年的8.04亿美元,增长1.3%;总务和行政支出为11.86亿美元,较2018财年的4.48亿美元,增长164.8%。

在持续亏损的情况下,提交价格和压缩成本往往成为企业的首选。Lyft公司的CEO Logan Green此前也在瑞信的一次会议上表示,公司的盈利增长计划包括了适度和逐步的价格提升,以及专注于“高溢价模式”的业务模式。

从Lyft费用支出来看,其加大了研发的投入,相应减少了营销开支。不过,根据《纽约时报》的报道,由于持续的亏损,Lyft此前宣布裁减约100名员工,相当于员工总数的2%左右。

有一点需要注意的是,Lyft第四季度净亏损中包含了2.073亿美元的股权奖励支出及相关薪资税支出,以及一笔1880万美元的费用,这笔费用与监管机构要求的、归属于历史时期的保险负债变化有关。

Lyft的保险成本正在逐步上升。Benchmark在一份报告中指出,Lyft自2016年以来支付的保险损失稳步上升,并预计到2020年将升至6亿美元。Benchmark表示,网约车的模式本质在于司机的技能水平存在固有风险,因此保险准备金仍将是成本的主要组成部分。Lyft的总裁John Zimmer在最近的一次会议上则说,Lyft可以通过提高车辆的最低要求来降低保险成本。

除了保险成本之外,网约车业务还面临监管的问题。去年9月,美国加州此前颁布了AB5法案要求,网约车的司机也属于公司的雇员,需要享受正式雇员的权利,包括病假及其他福利等。

这项法案,无疑会增加企业的成本支出。网约车司机作为雇员,Lyft、Uber等公司需要承担汽油和车辆等维修费用。此前,Logan Green提到过,如果Lyft被迫改变其商业模式,消费者的价格会上涨。价格上涨,这无疑是将企业运营成本转嫁给消费者,这势必会影响消费者用户体验,消费者是否买单?Lyft需要接受市场的大考。

监管趋严、持续烧钱、亏损持续,网约车真的是一门好生意吗?经过几年的发展,Uber和Lyft两家公司的股价下跌,长期烧钱亏损,市场投资者对企业的前景忧心忡忡,网约车是不是一种可行的商业模式,投资者的质疑声不断。

相关推荐

财报解读:Uber、Lyft亏损持续,网约车距离扭亏还要多久?

Uber持续巨亏,网约车集体失速

网约车市场“转晴”,Lyft与Uber龙虎之争驶向何方?

全球共享出行巨头巨亏:滴滴、Uber、Lyft无一幸免

观察+ | Lyft抢跑Uber成“网约车第一股”,滴滴却是幕后赢家?

财报解读:持续亏损,美团未来的路在哪?

Uber新财报:亏损额度超10亿,其何时能成为下一个"亚马逊"?

抢跑Uber上市,网约车老二Lyft有三大难题待解

Lyft上市次日大跌12%,美股IPO热还能持续多久?

Q4营收、净亏损均好于预期,Lyft为何却不被投资者“偏爱”?

网址: 财报解读:Uber、Lyft亏损持续,网约车距离扭亏还要多久? http://www.xishuta.com/newsview17478.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230