小米计划发行优先无抵押美元债,2019年营收突破2000亿元

编者按:本文来自微信公众号“财经涂鸦”(ID:caijingtuya),36氪经授权发布。

作者:涂鸦君

编辑:tuya

据公司情报专家《财经涂鸦》消息,小米集团建议发行将由其无条件及不可撤回担保的美元优先票据,主要用于一般公司用途及偿还现有借款,发行规模、日期、利率等将根据目前市场整体需求而定。

据悉,计划发行的票据拟由小米集团全资子公司Xiaomi Best Time International Limited,由小米集团提供无条件及不可撤销担保。小米将就批准票据以仅向专业投资者发债方式上市及买卖向联交所提出申请。

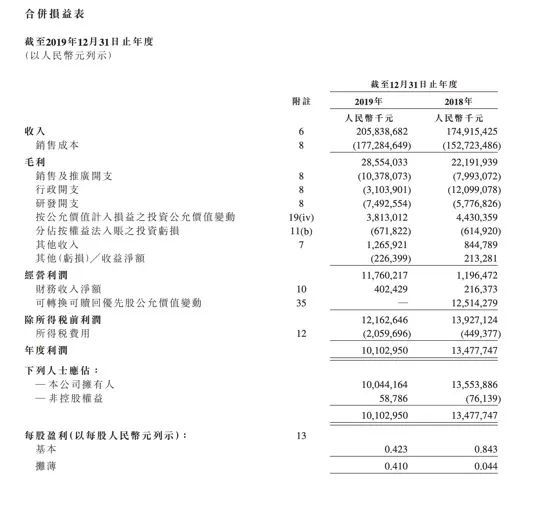

除公告发行美元债外,小米同时公布了2019年度的财务报表。根据财报来看,截至2019年年末,小米2019年营收突破人民币2000亿元,全年净利润超过100亿元,现金总储备约为人民币660亿元,经营性现金流达到人民币238亿元,当前经营性现金流较为充沛。

在经营性现金流较为充沛的情况下,为什么还要发债?

小米表示,美元债作为全球性备受认可的可上市交易债券,该债券的发行有利于上市公司发展多层次多样化的融资渠道,提升公司财务运营效率,增强财务管理灵活性。在当前美联储持续降息的背景下,企业可通过美元债提前锁定低利率,一定程度上有利于企业对冲汇率风险,并加深企业的国际化进程。

标普全球评级此次授予了小米“BBB-”的长期主体信用评级,并向其拟发行的担保优先无抵押美元债券授予“BBB-”的长期债项评级。

标普表示,小米的“BBB-”评级反映了该公司在全球智能手机市场的良好占有率,物联网业务的良好发展势头,互联网服务的收入增加,品牌意识提升,以及极低的债务杠杆。但上述优势一定程度上被智能手机和许多消费电子产品的激烈竞争和波动性所抵消。

根据国际数据公司的数据,小米是全球第四大智能手机制造商,2019年占9.2%的全球市场份额。在印度占市场领先地位,但在中国位于华为、Oppo和维沃通信之后。IDC数据显示,印度和中国是小米最重要的智能手机市场,分别占2019年出货量的35%和32%。标普预计小米将维持其在印度的市场领先地位,并随着5G产品的推出逐渐扩大其在中国的市场份额。

2020年小米受到新冠疫情的影响,但标普认为负面影响不会持续很长时间。该公司的低硬件利润率战略对消费者很具吸引力,且极少竞争对手效仿,意味着小米将得以保持其竞争优势。小米同时还拥有相对成熟的线上销售渠道,能部分缓解线下销售的下滑。一旦解除各种经营和旅行限制,小米门店的客流量将迅速恢复。

并且,标普表示,小米的稳定展望反映出其预计未来两年内该公司能够维持正向的自由经营性现金流,并保持稳定的盈利能力。

但同时,如果小米的债务杠杆升至1.5倍以上,可能下调其评级。若该公司举债进行激进而无成效的扩张或并购,则可能出现上述情况。亦或是小米智能手机业务的竞争力下降,或其互联网服务的货币化程度减弱,也可能下调其评级。市场份额严重丢失或盈利能力恶化,则可能预示这种情况。

网址: 小米计划发行优先无抵押美元债,2019年营收突破2000亿元 http://www.xishuta.com/newsview21558.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230