马云的掌上明珠,阿里的现金牛:净利超200亿的蚂蚁估值多少?

中国互联网领域估值最高的非上市公司——蚂蚁集团,终于官宣要上市了!这次还是科创板+港交所两地同步上市。

对于这样一个庞大体量的公司,近些年来一直被传上市,但关于上市地点一直迟迟未定,而关于其估值也众说纷纭。

直到7月8日外媒报道,蚂蚁集团今年内将在香港完成IPO,目标估值2000亿美元,2019年营收则超过1200亿元。蚂蚁集团向《商业数据派》表示,实际估值要远高于这个数字。

估值直接与盈利能力正相关,那么蚂蚁集团的盈利能力到底有多强大?

虽然招股书没有披露,但在阿里巴巴的财报中已经可以估算到一个大概的规模,据《商业数据派》计算,2020财年(2019年4月1日~2020年3月31日)蚂蚁集团的净利润已经可以达到263.60亿元。

按照2000亿美元的估值计算,蚂蚁集团2020财年的市盈率约53.9倍。目前,在港交所上市的腾讯市盈率(TTM)为47.86倍,但另一方面,近期在科创板上市的股票市盈率都偏高,比如上周挂牌的“A股爆款”中芯国际市盈率(TTM)高达291.56。

由于支付宝的用户群体已经高达13亿,不少人对这样一个名副其实的“现金牛”都显示了跃跃欲试的上车冲动。

蚂蚁的利润如何计算?

根据《2014年知识产权许可协议》,阿里巴巴将收取蚂蚁集团的软件技术服务费外和许可使用费,统称为“利润分成付款”。利润分成付款至少每年支付一次,计算方法为费用补偿加上蚂蚁集团的合并税前利润的37.5%。2019年9月阿里巴巴取得蚂蚁集团的股权后,终止了《2014年知识产权许可协议》,而利润分成付款安排也随之终止。

所以,阿里巴巴2020财年中从蚂蚁集团获取的收入被分成了两部分:利润分成付款和投资权益。

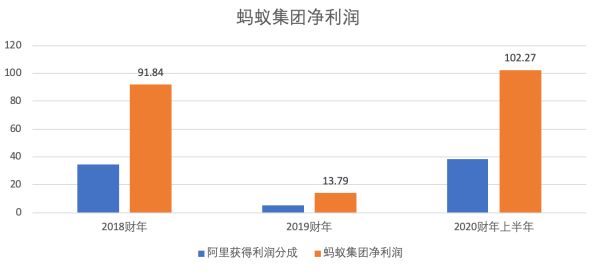

阿里巴巴在2018、2019财年和2020财年中的6个月(从2019年4月至2019年9月)从蚂蚁集团方面获得的利润分成分别为34.44亿元、5.17亿元和38.35亿元,而2019年9月利润分成停止至2020年3月31日,阿里巴巴从蚂蚁方面获得以投资权益的形式表现为53.24亿元。

按上述数据计算,蚂蚁集团在近三个财年里的净利润分别为91.84亿元、13.79亿元和263.60亿元,利润变化有如过山车。

(制图:商业数据派,来源:阿里巴巴财报)

(制图:商业数据派,来源:阿里巴巴财报)

高达千亿的营收和百亿净利润,主要来自蚂蚁集团通过支付宝APP,向消费者和小微经营者提供数字支付和数字金融服务。

截至2020年3月31日的一年内,数字金融服务贡献了蚂蚁集团50%以上的总收入。数字金融服务在中国主要包括以下三个类别:

* 理财 :蚂蚁集团与基金管理公司、保险公司等金融机构合作,通过蚂蚁集团的理财平台 - 蚂蚁财富 提供包括货币市场基金、固定收益产品和股票投资产品等综合理财产品。截至2020年3月31日,蚂蚁财富促成合作伙伴为用户管理的资产超过4万亿元。

* 微贷 :蚂蚁集团与银行和其他贷款机构合作为消费者和小微经营者提供小额、期限灵活的消费信贷服务,比如花呗、借呗,一直对蚂蚁集团贡献着巨大的利润。2017年净利润合计95亿元,占蚂蚁金服利润约73%。此后由于监管原因,转为与银行等机构联合放贷,利润率大幅缩水。

* 保险 :蚂蚁集团与保险公司合作提供保险产品,包括创新保险产品,以及健康及人寿保险产品。2020财年,蚂蚁集团促成的保险费总额相比去年同期增长了一倍以上。

而数字支付方面,则主要是通过收取B端的技术服务费,比如电商、线下交易等消费场景,每交易一笔,都会产生这样的费用,费率通常是千分之六。

6月29日,蚂蚁集团CEO胡晓明接受彭博社专访时称,五年内,技术服务费占总收入的比例将上升至80%。因为技术服务费比例上升速度较快,蚂蚁集团通过自有资金运营的持牌金融业务所获收入占总收入比例则会相应下降。

胡晓明称,蚂蚁集团还通过为服务业提供包括AI、区块链和风控能力等科技解决方案获取技术服务费。

蚂蚁的金融属性在逐渐弱化,科技属性在逐步加强。

阿里本地生活的希望

之前,蚂蚁一直都是阿里巴巴体系的核心基建和现金牛,如今,又被寄予了本地生活服务的重任,堪称“全村的希望”。

疫情期间,人们对本地生活消费发生了巨大的变化,尤其在一二线城市,生鲜电商带动生活消费品的“外卖”井喷,同时促进了社区团购等新形态电商的快速发展。

电商的战争已经从跨城市的“长线战争”进化到了同城配送的“街头巷战”,这让阿里与美团的竞争更加白热化。

为了赢得这场战争,阿里不惜祭出了支付宝这个杀手锏,希望通过硬核流量入口,来弥补口碑和饿了么的不足。流量入口+配送平台+生鲜超市,阿里在下一盘大棋。

截至2020年3月31日,蚂蚁集团及其全球九个本地数字钱包合作伙伴所服务的全球年度活跃用户数量已经达到约13亿,国内用户也超过9亿。

近期,支付宝进行了一轮大改版,将许多生活服务类的应用提到了更为明显的入口,比如美食玩乐、酒店住宿、电影演出等。

另外,饿了么最近也进行了一轮品牌升级,不仅增加了医药配送、休闲玩乐、丽人/医美等非餐饮服务,还大幅增加了内容互动和个性化推荐,其中“真香”视频和“下饭直播”加入了火热的视频内容。不少用户都感觉,饿了么越来越“美团化”。

此前有不少阿里内部人士对《商业数据派》表达过,阿里很擅长内部的资源调配和整合,而支付宝也已经好几次打过“前锋”,有许多成功的经验。

不过,许多用户也对支付宝的变化表示了不满,“因为要及时收到支付的反馈,支付宝的消息通知一直处于打开状态,但现在推送的内容越来越多,频繁被打扰感觉很烦。”

用户的这种反馈背后,是一个软件,两种属性的冲突。如何在功能增加了数倍的情况下,维护好用户体验,是支付宝的一个挑战。

不过,从资本的时间线上来看,在应用上的落地,应该是阿里本地生活服务战略的最后执行的一步。

再早之前的资本布局上,口碑和饿了么就已经纳入了阿里巴巴和蚂蚁集团共同的麾下。2015年9月,阿里与蚂蚁集团合资建立“口碑”,注入若干相关业务,并各自向该合资企业投资30亿元。2017年4月及8月,阿里与蚂蚁集团投资了饿了么的优先股,其中阿里的投资总额为8.64亿美元。2018年12月,蚂蚁集团参与了对饿了么和口碑的整合,成为了阿里的本地生活服务控股公司的少数股东。

估值参考,对标PayPal ?

如果从估值参考的角度来讲,全球可以跟蚂蚁集团对标的上市公司几乎没有,只有蚂蚁的支付体系与PayPal可以做个对标,但其本身又有太多和PayPal不同的本地生活信息属性。

PayPal 2019年全年收入为178亿美元,活跃账户基数达到3.05亿,其中包括2400万商家。

无论从营收,还是用户基数上,PayPal都跟支付宝有着不小的差距,但目前PayPal的市值是2099.63亿美元,市盈率也高达111.90倍。从这个角度来讲,蚂蚁2000亿美元的估值并不高。

另外从疫情期间的抗风险能力来看,无论是PayPal还是Square,一季度都面临着疫情带来的两大利空:一是信贷准备金的增加对利润的挤压,二是交易量增速的放缓。

一季度,PayPal的净利润骤降了87%至8400万美元;而Square的净亏损也从去年同期的3800万美元大幅扩大至1.06亿美元。利润的下降或者亏损的扩大,很大程度上都与信贷准备金的增加有关。

而蚂蚁在一季度的营收,贷款坏账率略微有所提高,但整体并未收到太大影响。

如果按照2000亿美元的估值计算,蚂蚁集团2020财年的市盈率约53.9倍。目前,在港交所上市的腾讯市盈率(TTM)为47.86倍,但另一方面,近期在科创板上市的股票市盈率都偏高,比如上周挂牌的“A股爆款”中芯国际市盈率(TTM)高达291.56。

目前,蚂蚁按照A+H的结构在两地上市,目前股票的分配比例还尚未公布,具体情况应该会综合考虑到整体市场的容量来量体裁衣。

相关推荐

马云的掌上明珠,阿里的现金牛:净利超200亿的蚂蚁估值多少?

蚂蚁官宣IPO,估值相当于拼多多与京东的市值总和

阿里二次上市背后,马云手里还剩下哪些未上市核心资产?

蚂蚁2000亿美元估值IPO背后:员工持股或40%

估值超万亿“蚂蚁”上市:为何是A+H,“姓金”还是“姓科”?

估值狂飙,蚂蚁的科技之锚

不吹不黑,硬核拆解蚂蚁的「估值艺术」

蚂蚁集团宣布上市 估值为何高达万亿 谁是大BOSS?

近马云者富

马云的ATM梦实现了

网址: 马云的掌上明珠,阿里的现金牛:净利超200亿的蚂蚁估值多少? http://www.xishuta.com/newsview27108.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230