告别晶圆厂的英特尔,未来可期?

编者按:本文来自微信公众号“猛兽财经”(ID:mengshoucaijing),36氪经授权发布。

上周,英特尔(INTC)发布了强劲的季度数据,随后又发布了2020年下半年预测,并分享了7nm制程的进一步延迟的消息。现在,英特尔的制造困境已经得到了充分的证明——10nm制程曾多次推迟,直到2019年才上市(比最初的预期晚了四年)。结果,英特尔承诺在2022-23年之前生产7nm芯片,却未能赢得华尔街的信任,进而导致了一系列评级下调和股价下跌。

在我们看来,此举是市场过度反应的一个经典例子。接下来我们将说明为什么会出现这种情况。

英特尔最近的动态表明,该公司可能很快会将新芯片的制造外包给竞争对手台积电(TSM)和三星(Samsung)。这就好比在制造业的战场上挥舞白旗,承认失败。然而,如果英特尔想在快速发展的半导体行业中保持地位,这样的举措是必不可少的。在下一个十年,英特尔将需要在CPU和服务器市场上抵御AMD(AMD)。与此同时,来自苹果(Apple)、微软(Microsoft)、亚马逊(Amazon)和谷歌(GOOGL)的定制ARM芯片可能对英特尔在数据中心的主导地位构成重大威胁。

尽管前景黯淡,但英特尔50年的创新和工程专长,值得投资者信任。如果说历史有什么意义的话,英特尔用14nm++芯片击败AMD的7nm芯片保住了市场份额,这充分证明了英特尔的工程实力。在我们看来,英特尔最近的技术部门重组将释放这些工程能力的全部力量。通过将制造外包,我们预计英特尔将在性能和产品方面重新领先于竞争对手。此外,生产制造外包出去不一定是坏事,因为它可以大幅节省成本。我们认为,一个(全部或部分)无晶圆厂的英特尔将是一个自由的现金流产生机器。

本文基于以下几点:

* 承认制造方面的失败将有助于英特尔保持与竞争对手的竞争速度,使公司在未来2-3年内重新获得产品领先地位。

* 不管制造方面是否长期出现问题,英特尔的产品路线图依然强劲,特别是在数据中心。尽管AMD的崛起,英特尔仍保持了95%的市场份额,而且我们预计它在未来仍将保持主导地位。

* 英特尔广泛的产品组合很好地利用了5G、物联网和人工智能等新领域的长期增长趋势。这就是为什么我们预计未来十年英特尔的收入和自由现金流将持续保持个位数增长的原因。

* 根据我们的估值,该股很便宜,为长期股息增长型投资者提供了可能超过市场的回报,股息收益率为2.6%。

强劲的季度数据,令人失望的下半年预测

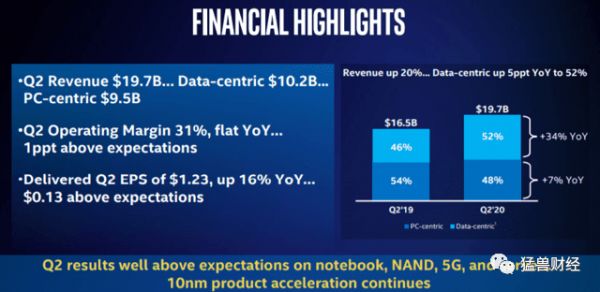

在一个充满挑战的商业环境中,英特尔的季度营收达到了197亿美元(同比增长20%),超过了预期。英特尔向以数据为中心的业务转型进展顺利,以数据为中心的营收同比增长34%(占营收组合的52%)就是明证。由于“宅在家”的需求上升,以PC为中心的业务增长了7%。

资料来源:英特尔第二季度收益报告

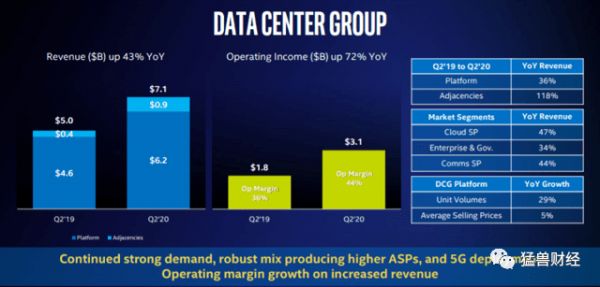

英特尔在云业务上的持续优势是可以预见的,这得益于企业数字转型的大趋势。因此,云计算收入47%的增长就不足为奇了。正如我们在之前多次提到的,数据中心是英特尔的未来,最新的一系列数据也证实了我们对这一观点的信心。

资料来源:英特尔第二季度收益报告

尽管第二季度的数据非常出色,但英特尔对第三季度的预测有点让人失望。英特尔预计第三季度营收同比下降5%,营业利润率下降6%。

资料来源:英特尔第二季度收益报告

英特尔预计全年营收为750亿美元(同比增长4%),但营业利润率将下降1%。考虑到疫情的影响,投资者真的不能怪英特尔在2020年的表现。

然而,英特尔投资者的一些担忧似乎即将成为现实。从历史上看,英特尔一直是一家以技术研发为主导的半导体公司。10nm制程的延迟导致英特尔失去了工艺技术的领导地位,败给了台积电和三星。由于英特尔在14nm制程上又坚持了4年,它为竞争对手AMD的重新崛起打开了大门。

在过去的几年中,AMD一直在从英特尔那里夺取市场份额,而它的一个重要的长期客户——苹果(Apple)决定放弃英特尔作为供应商的地位,转而自行开发基于ARM的芯片。是因为,这是一款漏洞百出的产品,这款产品经常把苹果的工程师弄到崩溃。

英特尔的制造业困境貌似还没有结束的迹象

在过去的两个季度,英特尔恢复了交付时间表,并加速了10nm芯片的生产。看起来英特尔已经渡过了难关,10nm的延迟只是一次性的。回归两年制程周期(7nm制程到2021年,5nm制程到2023年)是英特尔追赶台积电工艺技术(5nm制程到2021年)的承诺。然而,英特尔在第二季度收益报告中向股东们公布了7nm节点延迟12个月(0.5节拍周期)的消息。

英特尔表示,它已经找到了出现问题的根本原因,但英特尔不允许出现2014-2015年那样的异常错误。即使英特尔在2023年推出7nm技术,台积电也将在3nm技术上比它领先两代。

在收益电话会议上,英特尔公司就应急计划和随后的技术部门重组进行了长达一小时的讨论,从中可以看出,首席执行官BobSwan和英特尔公司的管理层意识到当前任务的艰巨。坦率地说,我们不相信英特尔有能力在未来5年的任何时候赶上台积电或三星。然而,我们对英特尔愿意承认失败并将制造外包给代工厂感到高兴。

无晶圆厂的英特尔,未来可期?

我们说的“无晶圆厂英特尔”,是指英特尔将下一代芯片的生产外包给工艺技术最先进的芯片代工厂。这样的举措将使英特尔能够专注于其架构设计,并使该公司重新获得产品领先地位。

然而,只有台积电和三星可以提供与英特尔规模相当的芯片代工厂。这些晶圆厂可能没有足够的产能来满足英特尔的需求,也肯定不愿意为客户增加产能,而客户可能会在未来将生产转移回自己的晶圆厂(如果英特尔的晶圆厂赶上了最新的工艺技术法人话)。因此,对于英特尔来说,唯一可行的解决方案就是要么把他们的芯片卖给台积电或三星(像AMD和英伟达那样完全没有芯片的公司一样既高效又划算),要么采用混合模式——把他们无法生产的产品外包出去,然后自己制造剩下的产品。根据英特尔首席执行官Bob Swan在财报电话会议上的陈述,我们认为英特尔准备在近期内实现后一种模式。

现在,AMD和英伟达都是无晶圆厂,AMD的投资者甚至认为AMD把制造外包给台积电是一个利好消息。因此,我们也不认为英特尔把制造外包出去,以及承认与竞争对手在竞争方面的失败会有任何负面影响。因为这样一个决定将使英特尔其产品路线图继续前进,同时精简不必要的部门,专心在研发和架构设计上。另外,把制造外包出去也可以节省成本。

英特尔在上个季度拥有价值600亿美元的资产、厂房和设备。如果公司决定出售部分或大部分技术,投资者们也可以通过英特尔股票回购获得一大笔回报,或者英特尔可以用这笔现金收购5G、物联网和人工智能等新兴增长领域的业务。所以,我们完全支持英特尔未来无晶圆厂的想法。

我们可以看到像台积电这样的代工厂会优先考虑英特尔而不是AMD,因为,对于台积电来说,英特尔是一个比AMD大得多的客户。通过这种方式,英特尔可以很容易地阻止AMD的崛起,保住市场份额。此外,英特尔可以通过转向最先进的制造工艺来加速其在GPU领域的雄心,并在未来几年真正与英伟达展开竞争。根据一份报告显示,英特尔明年将向台积电下了18万晶圆(6nm)的订单。这很可能是英特尔向无晶圆厂半导体公司转型的开始。

重新评估英特尔

为了确定英特尔的内在价值,我们将使用L.A. Stevens估值模型。以下是详细介绍:

1. 传统的现金流折现模型使用自由现金流对股权折现,由我们(作为股东)的资本成本。

2. 包括回购影响的折现现金流模型。

3.10年结束时对未来增长前景的估值正常化。然后,使用今天的股价和10年后的预期股价,我们得到一个复合年增长率。如果这能超过市场,我们就会投资。如果没有,我们等待一个更好的切入点。

4. 评估股利及其增长对预期总回报的影响。

英特尔的毛利率约为60%,但我们预计随着10nm制程的加速,未来几年毛利率将会下降。此外,来自AMD和英伟达等传统竞争对手的激烈竞争,加上来自大型科技公司基于ARM的芯片的威胁,可能会带来定价压力,并实际上降低利润率。然而,下一代芯片(7nm及以上)的外包将对毛利率产生净正面影响(台积电在台湾的制造成本比其在美国的晶圆厂更便宜)。因此,我们预计无晶圆厂英特尔的毛利率将在55-60%之间。

考虑到商业动态的变化,我们估计英特尔的自由现金流利润率将下降到20%左右。保守的估计是,每股自由现金流(TTM)为3.68美元。

得到的结果是:

英特尔的内在价值是74.73美元。这意味着英特尔被低估了33.09%。因此,英特尔的价格是非常便宜的。

预期总回报的预测

为了确定总预期回报,我们必须把每股自由现金流的增长预测到一段较长的未来。为此,我们增加了前面提到的每股自由现金流,并将其乘以保守的15倍的现金流比率。英特尔目前的市盈率约为10倍,但我们预计这样的折价不会持续很长时间。

这样,我们得到如下结果(模型的第四步在“计算总期望收益”框中):

因此,如果有人以当前50美元的价格购买英特尔,并持有10年,他/她可以预期股价复合年增长率为9.14%。

考虑到英特尔股息规模较大,不进行股息再投资的预期总回报率为10.63%的复合年增长率,而进行股息再投资的预期总回报率为11.44%的复合年增长率。

这些回报率并不比9.8%高出多少——“我们的预期回报率”/“标普500指数90年年化回报率”。因此,我们预计英特尔会有不错的市场表现,因此,这是一个值得的买入。

总结

英特尔财报发布后的抛售导致英特尔股价大幅低于其内在价值。事实上,市场已经对管理层及时交付产品的执行能力失去了信任,股价只是这种现实的反映。

然而,我们相信英特尔在未来可以走向无晶圆厂,并保持它现在的自由现金流产生机器。在分析了下一代芯片外包制造的前景后,我们对英特尔的估值为每股75美元左右(低于此前的81美元左右)。由于总预期回报率略高于我们预测的9.8%的最低预期回报率,我们建议派息增长型投资者买入英特尔的股票。我们认为50美元是合适的位置。

相关推荐

告别晶圆厂的英特尔,未来可期?

二线晶圆厂的角逐

市值超英特尔,英伟达如何“兴风作浪”?

台积电市值超过英特尔,昔日霸主英特尔走到三岔口

告别塑料时代,未来的包装可以吃、可以当化肥

猎豹进军AI的第三年:遭遇阵痛,未来可期

7纳米再延迟,被苹果抛弃:数据中心能撑起英特尔的未来吗?

知名科技博主:台积电要在美国设立5纳米晶圆厂,该如何解读?

历史性时刻:英伟达市值反超英特尔

英特尔的滑铁卢,对芯片业意味着什么?

网址: 告别晶圆厂的英特尔,未来可期? http://www.xishuta.com/newsview27808.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230