马云的ATM梦实现了

编者按:本文来自微信公众号“燃财经”(ID:rancaijing),作者 赵磊,编辑 饶霞飞。36氪经授权发布。

在过去很长一段时间里,“BAT”即百度、阿里、腾讯代表着中国互联网的三大巨头。但马云并不满足如此,他曾在内部提及过“ATM”的概念,“AT”指的是阿里和腾讯,很显然,马云希望那个“M”是蚂蚁集团。

2008年,马云放出豪言:“如果银行不改变,我们改变银行。”承担这一使命的支付宝从2004年一步步走来,终于要用上市来标记这一历史性的革命胜利。

8月25日,支付宝母公司蚂蚁集团(以下简称“蚂蚁”)同时向科创板、港交所递交了招股书,寻求“A+H”股同时上市,总计发行不低于30亿股新股,但蚂蚁并未在招股书中披露其每股发行价格和目标融资额,业内普遍预计,蚂蚁估值将超2000亿美元,成为近年全球最大规模IPO之一。

2011年,马云将支付宝从阿里巴巴集团剥离一事,曾引发很大争议。去年,美团创始人王兴在接受《彭博商业周刊》采访时,还提及此事。但现在看来,这个“不完美但正确的决定”换来了光明前景。蚂蚁的招股书也再次明确,“我们脱胎于阿里巴巴集团,从2011年起独立运营,与阿里巴巴集团的渊源和连结,是我们力量和初心的来源”。

关于阿里与蚂蚁的关系,蚂蚁董事长井贤栋曾经有个生动的比喻,那就是“夫妻关系”。虽然拥有共同的使命和价值观,但蚂蚁一直把自己作为一家独立的公司,而不是阿里体系的一部分,它瞄准的是更广阔的市场,更远大的未来,即成为未来经济的数字化基础设施,从另一个层面“让天下没有难做的生意”。

一张图来看看蚂蚁宏大愿景的基石。

除第一项外,其他均截至2020年6月30日或当月

10亿用户背后,是互联网金融科技十几年来对中国人生活方方面面的改变,也让小小的蚂蚁成为须弥般的庞然大物。目前市场预期,蚂蚁估值将超越2000亿美元,如果市场预期估值成真,蚂蚁将力压工农中建四大银行、人寿平安两大保险、京东美团等互联网权贵,成为阿里、腾讯、茅台之后的中国第四大上市公司,也将改变互联网的格局。

时至今日,阿里和腾讯的总市值分别为7784亿美元6818亿美元,稳坐了“AT”的位置。在此之前,对于“M”的位置,外界认为,小米、美团都有机会。不过,小米的总市值尙不足600亿美元,与美团2000亿美元左右的总市值不可同日而语。蚂蚁目前的估值已经与美团相当,上市后,蚂蚁的市值超越美团几乎没有悬念。

BAT的时代早已过去,随着蚂蚁上市,“ATM”时代真的要来了。而马云,则成了最大的赢家,在“ATM”里独占两家。

巨头的诞生

几亿人都在用支付宝,然而少有人知道蚂蚁真实的业务情况,本次招股书揭开了蚂蚁的神秘面纱。

首先是营收,蚂蚁2020年上半年收入725.28亿元。在已上市互联网公司中,这一收入仅次于阿里的1537.51亿元、腾讯的2229.48亿元,和小米的1032亿元;而美团2020年上半年收入则为414.76亿元。

在2017年度、2018年度、2019年度,蚂蚁分别实现营收653.96亿元、857.22亿元、1206.18亿元,年均复合增长率为35.81%。

蚂蚁的收入分三块,分别是“数字支付与商家服务”、“数字金融科技平台”以及“创新业务及其他”。简单来说,就是支付宝的支付业务,以及以蚂蚁花呗、借呗和余额宝为代表的金融业务,包括微贷、理财和保险,以上业务加起来贡献了蚂蚁99%以上的收入,创新业务至今还没有大规模变现。

以支付起家的蚂蚁也一度以支付为生,在2004年电商行业的发展初期,商家希望消费者先付款,消费者希望商家先发货,为了解决这种信任问题,支付宝应运而生,也找到了一个盈利的办法,即向商家收取手续费,还能获取消费者从付款到确认收货中的时间差沉淀下来的资金存款利息。

这一层面上的支付宝,依然是阿里巴巴体系内的一种工具,本身并不具备平台功能,但随着电子支付的普及,支付宝的用户规模越来越大,同时不断拓展支付场景,支付业务快速发展起来。

截至6月30日,支付宝已经坐拥超10亿用户和超8000万月活商家,覆盖超200个国家,一个恐怖的数字是,通过公司平台完成的中国内地总支付交易规模达到118万亿元,超过中国2019年GDP总值(99万亿元),接近当年社会消费品总额的三倍。

通过向商家和平台收取交易服务费、向金融交易及个人交易如转账、信用卡还款等收取手续费,蚂蚁在成长道路上获得源源不断的推动力,蚂蚁支付2017年、2018年及2019年的收入分别为358.9亿元、443.61亿元与519.05亿元,营收贡献占比分别达54.9%、51.8%与43%,早期更相当于唯一收入来源。

近年,虽然支付宝在小额支付领域逐渐被微信支付超越,对整体营收的贡献也在下降,但是这么多年下来,支付业务发挥了“入口”的作用,不断拓展支付场景,强化了获客和留存,也为其他业务打下了坚实基础,发挥了引流、数据沉淀、用户画像的巨大作用,为微贷、理财等金融业务开辟了道路。

如果说To C的支付利润低、靠量取胜,获客更合适的话,那将客户和场景转手提供给庞大的金融机构,用变现的逻辑做To B的生意,就是蚂蚁目前及可见未来最重要的支柱。

花呗和借呗,不仅改变了一代年轻人的消费习惯,也成就了这只小小的蚂蚁。招股书显示,蚂蚁旗下数字金融科技平台的微贷业务今年上半年收入285.86亿元,占总营收的39.41%,超过支付成为蚂蚁最核心的收入来源。

所谓微贷业务,蚂蚁就相当于“金融中介”,促成银行等金融机构与以前并不具备贷款资质的个人和小微企业之间的信贷,早前披露的数据显示,花呗用户中有70%以上原先没有信用卡,而网商银行服务的小微企业中,80%不是传统银行的客户。

蚂蚁微贷让这些草根人群也能获得金融服务,这既是蚂蚁“让天下没有难做的生意”的使命,也在不经意间改变了传统银行业,发挥出互联网的力量。招股书显示,截至2020年6月的12个月内,蚂蚁促成的贷款余额达到2.1万亿元,其中消费信贷1.7万亿元,小微企业经营信贷0.4万亿元,花呗和借呗服务5亿个人用户,网商银行服务超2000万小微企业。

微贷业务中,蚂蚁可以按照合作的金融机构获得相应利息收入的一定百分比收取“技术服务费”,因此收入与其促成的信贷规模息息相关,从功能上说,蚂蚁微贷并不是放贷人也不是担保人,主要负责产品设计等技术问题,以及催收,而独立风控、放贷并收取利息都由其背后的银行等持牌机构负责,这就解决了自身信贷规模和风险问题。

除了微贷业务外,蚂蚁数字金融科技平台还有理财和保险业务,今年上半年,理财收入112.83亿元,占比15.6%;保险收入61.04亿元,占比8.4%,整体来看,向合作机构收取技术服务费,是蚂蚁支付、小贷、理财与保险这些核心金融业务的主要变现方式,因此成本不高,利润率维持在一个较高水平。

统计期内,蚂蚁分别实现净利润82.05亿元、21.56亿元、180.72亿元和219.23亿元,今年上半年更是日赚1.2亿元,成为互联网公司中又一吸金大户。

虽然小米的收入超越蚂蚁,但从净利润来看,小米显然远不如蚂蚁吸金。上半年,小米调整后的净利润仅34亿元;而美团更不在一个级别上,上半年的净利润仅6.31亿元。

科技而不是金融

今年6月,在使用“蚂蚁金服”这个简称六年后,蚂蚁将公司全名改为“蚂蚁科技集团股份有限公司”,“金融”没了,“科技”为先,进一步明确了自身的定位,即一家以科技输出为主、以科技赋能金融机构的科技公司,而非金融机构。

在蚂蚁金服完成金融业态全牌照布局后,逐步发展出银行、保险、证券、信托、基金全类别金融服务,2019年,使用3种及以上类别的用户达80%,使用全部5种类别的用户达40%,但是蚂蚁没有自己做,而是采用外部协同的方式,与资管机构、商业银行、保险机构合作,向他们提供技术,向用户推荐产品,赚取“技术服务费”。

撕下“金融”标签,一方面是为了规避金融监管风险,另一方面也避免了坏账等风险,截至2020年6月30日,蚂蚁促成的信贷余额中,由其合作的金融机构放款或者实现资产证券化的金额比例约占98%,这让蚂蚁能够以很少的资金撬动巨大的杠杆。

“结构化增信可以让银行等更放心把钱放贷给支付宝上的个人用户或网商银行的小微企业,如果这种资产证券化产品出了坏账等问题,先赔付的是蚂蚁微贷,这个模式成功的关键在于蚂蚁微贷的不良贷款率一定要低。”一位金融从业者对燃财经表示。

以个人消费贷和小微企业信贷的逾期率看,蚂蚁在这方面做得还不错,在数个统计周期内个人30天和90天逾期率都在2%以下,企业则不超过3%。

《蚂蚁金服:科技金融独角兽的崛起》的作者、北京看懂研究院研研究员由曦向燃财经强调,从Fintech 转向 Techfin,蚂蚁将自己定位为一个服务金融公司的科技公司,这将有别于一般的互联网金融公司,因为作为一个服务金融公司的科技公司,蚂蚁只是收取技术服务费,并不为金融风险兜底,兜底的风险是由吃息差的金融机构承担。

未来,蚂蚁做的主要还是技术的生意,一方面随着现有业务的行业规模和市场份额提升,还有一定的增长空间,但更有想象力的是当蚂蚁的支付、借贷深入到社会生活的方方面面,真正成为数字经济的基础设施,公司就能拥有对收费比例的定价权,在数十万亿的交易体量下,即便是一点点提升,也会有巨大的增长。

未来,蚂蚁的战略方向将集中在两大并行的方向:技术开放让生态场景越来越多,技术输出让全球移动支付发展对标中国。未来三年,蚂蚁潜在普惠人口将接近30亿,这已经为全球一半人口。

这两大业务战略方向的背后,都来自于技术的驱动。据之前流传出蚂蚁的一份融资文件中统计,因此,预计在2021年,蚂蚁的三大收入来源中,“技术服务收入”将从现在的30%大幅升至65%以上。

一位蚂蚁内部人士称,技术服务收入主要是指蚂蚁的核型技术能力全面开放,为各行业共创转型支持,例如移动开发平台mPaaS会为各行业共创App终端服务框架,12306、苏州银行等已接入。再如风控技术平台蚁盾也在为医疗、共享单车、银行等服务进行反欺诈等识别。未来这些技术将成为蚂蚁的核心业务模式和最主要的收入来源。

自2015年起,蚂蚁先后通过战略投资和与当地合作伙伴合资等方式,推出了9个本地电子钱包,这些都是蚂蚁未来的发展空间。

蚂蚁集团CEO胡晓明近日在接受媒体采访时表示,今天的金融公司首先是科技公司,如果不成为一家科技公司,金融公司是没有未来的。

小蚂蚁的路并不好走

蚂蚁所代表的是一种可预见的数字经济未来,对于过去和未来经济数字化的程度,由曦这样向燃财经解释:“今天的数字化程度,就像下雨,只是把这个土地上的浮土润湿。今后十年二十年,数字化程度可能把土壤整个浸湿。在这样一个过程中,一定会有巨大的机会和巨大的商业价值。”

但成为基础设施的道路并不好走,有好几个强劲对手挡在路上。

在支付层面,首先就是有微信支付加持的美团。“阿里本地生活为什么重要,因为这事关阿里和蚂蚁的未来。”一位行业人士表示。

从招股书看,虽然蚂蚁支付业务近年的增速在下降,营收占比也在下滑,但作为流量入口的支付业务在战略意义上的重要性是几类业务中最大的,也需要蚂蚁持续不断的支付场景拓展,而这离不开整个阿里数字经济体的生态支持。

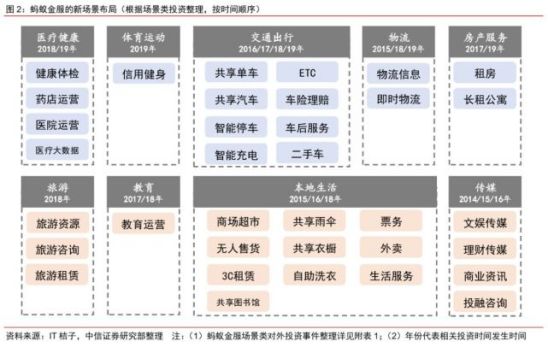

来源 / 中信证券研究

从用户增速看,蚂蚁虽然维持着较高的市场和推广费用,但总体增速依然在下滑,月活用户2017年为4.99亿人,2018年为6.18亿人,2019年为6.59亿人,2018年月活用户同比增长了24%,2019年同比仅增长了7%。

今年3月,支付宝全面转型升级,从支付平台升级为数字生活开放平台,行业内普遍认为,支付宝所在的数字支付领域天花板已现,需要寻找新的用户增量,来支撑其在一级市场上的万亿估值。

从长远看,虽然目前蚂蚁成为独立于阿里巴巴的一个巨头公司,并且与外部合作的信贷、理财等业务成为业务支柱,但未来的发展依然要在阿里数字经济体的大框架里,只有维持其基础设施的地位,才能给创新的硬科技业务留下充足的发展时间。

蚂蚁的另一个新天地是在国外。将其在国内的成功经验搬到国外,用金融科技的方式服务更大规模的用户,与全球经济的细枝末节建立连接,构建一个全球网络,将是蚂蚁未来的探索重点。

根据蚂蚁对于全球化投资方向的投资,只占募集资金的10%来看,看上去这似乎并不是蚂蚁近期的主要目标,但其实是与现在的国际环境有关系。

近两年贸易形势的变化,美国不仅仅针对华为、字节跳动,也同样影响了蚂蚁的国际化进程。例如,2018年,蚂蚁未能完成对美国汇款公司 MoneyGram International Inc.的收购,正是因为美国外资投资委员会(CFIUS)的阻扰,蚂蚁金服还为此支付了3千万美元的“分手费”。

尽管在2019年收购总部位于伦敦的英国跨境支付公司万里汇(WorldFirst),重新启动了全球化进程,但是万里汇在美国的业务不在收购范围内。

综合来看,目前的国际环境并不适合蚂蚁去加快全球化的角度,蚂蚁目前的重心还是在加深国内的数字经济化程度。

尽管国际化道阻且长,但是总体趋势还是不变的,只要蚂蚁能够继续不断的完善技术优势,推动数字经济化程度,蚂蚁的市值可能在上市首日也只是一个新的起点,真正价值还没有完全体现。

小蚂蚁离成为数字经济基础设施的目标还有很长的路要走。

相关推荐

马云的ATM梦实现了

美团迎来ATM时代?NO,这只不过是ABCD的前戏

美团已顶两个百度,ATM取代BAT稳了?

收购失败,脑白金时代已过,史玉柱只能靠马云了?

2019年互联网复盘:ATM江湖,守城、崛起与沉沦

马云王健林马化腾相继宣布“过山海关”了 发生了什么

阿里不愿醒来的社交梦,陈航能实现吗?

ATM卡位战:谁是下一个国产特斯拉?

从马老师回归马老师 55岁马云卸任阿里董事局主席

近马云者富

网址: 马云的ATM梦实现了 http://www.xishuta.com/newsview29863.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230