产业观察 | 《浪姐》让新氧流量暴增228%,但“暴利”的医美机构却是负利润

“颜值经济”越来越火热。

暴利、潮流、时尚、爱美、明星,这些关键词组成了人们眼中的医疗美容行业。

作为互联网医美的头部平台,新氧的身影频繁地出现在热门影视中,植入到《乘风破浪的姐姐》、《婆婆与妈妈》、《二十不惑》,更有“人气浪姐”伊能静、金莎、郑希怡入驻发布美丽日记。

在综艺的宣传下,新氧平台的热度再次提升,《乘风破浪的姐姐》热播期新氧站内自然流量同比增长228%,新氧趁势上线了抗衰节大促活动,期间平台热玛吉订单量同比增长720%。

新氧美肤体验官伊能静与新氧CEO金星在新氧直播间

尽管医美造势火热,但其实医美机构的净利润却是一副冰冷的状况,去年大陆地区的平均净利润直逼-9.25%。

更为令人惊讶的是,这不是偶然的负利润,医美机构净利润连年走低,从2015年的7%,逐年下降到2018年的-4%,再到去年的-9.25%,五年来持续下降。

是什么造成了医美行业和玩家净利润之间的巨大反差?医美行业又将如何发展呢?36氪尝试拆解其中奥秘。

医美趋势火热,下游净利冰凉

整体医美行业是火热的,这毋庸置疑。

统计数据显示,2019年中国医疗美容市场规模达到1769亿元,2012年市场体量仅有29.8亿元,2012-2019年CAGR为29%。

昨天登陆创业板的医美企业爱美客,它的首日股市表现也引发了轰动。爱美客的发行价格为118.27元/股,首日收盘价340.1元/股,涨幅直逼187.56%,成为又一家大涨的医美股。这家企业处于医美行业的上游,生产用于面部软组织修复的注射用透明质酸钠。

与火热的行业相比,医美机构的净利润却出乎意料地低迷。事实上,这些负净利润的玩家主要集中于产业链下游,主要是民营医美机构、大型医美连锁、私人诊所和公立医院整容科。

由于下游集中度低,竞争异常激烈,一方面有大量新玩家涌入,另一方面又有大量玩家持续亏损,形成了下游负净利润的局面。

图片来源于国海证券

依据国海证券的整理,2018-2019年大陆地区医美机构净利率出现亏损且亏损面出现扩大,体现出医美行业竞争之异常激烈。

高客单价,为何赚不到钱?

医疗美容动辄数千上万元的产品售价,怎么会使医美机构不赚钱,甚至有的公司连年亏损呢?

经过一番拆解,我们发现盈利主要“贡献”给了营销和人员管理成本。这个道理,似乎和某些理发店有点相近 —— 精装修的门面让理发店开出高昂的标价,过量接待员和理发师不停推销办卡,员工的成本又让标价彻底难以下降,如此循环。

为了更好地探究原因,我们尝试从上市医美企业的财报中解读其中奥秘。

主要做医美连锁品牌医院的鹏爱医疗,从总部深圳辐射到全国多地,在深圳、广州、上海、杭州、重庆、海口、惠州和南昌都有实体医院和医生团队。

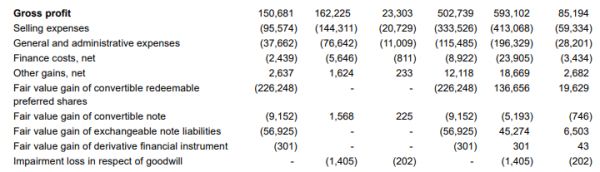

从鹏爱医疗的财报来看,该公司的特点是利润率高,但净利润低。2019年,鹏爱医疗的毛利润高达5.93亿元,2018年毛利润则为5.03亿元,毛利率一直保持在66-68%之间。但看净利润,2019年净利润只有1.38亿元,2018年更是净亏损2.53亿元。是什么导致了高额支出呢?

医美国际(鹏爱医疗)2019年财报

销售成本占据支出榜首,2019年销售成本高达毛利润的66%,2018年这个数据更是飙升到了84%,主要的盈利都流向了销售推广费用,这包括了大量的销售人员、线上线下渠道推广。翻看企业官网,也可以看到诸如“玻尿酸340元”、“美白嫩肤499元”的优惠活动,这些低价优惠活动也是营销的一环。

管理成本占支出第二名,2019年管理成本占毛利润的23%,2018年占33%。在医美连锁机构中,相比医生,整个链条中前后的客服、销售、运营管理人员的比重要大多了,是一个重人工、重服务的体系。

鹏爱医疗营销活动(图片来自鹏爱医疗官网)

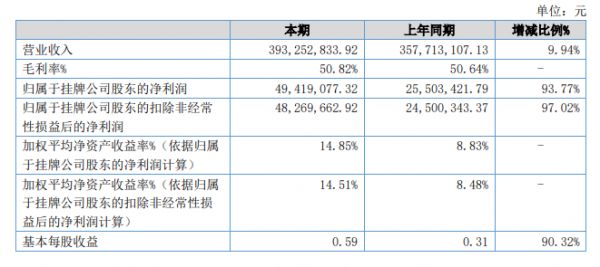

无独有偶,华韩整形也是因为高昂的销售开支和管理费用,从高毛利走到低净利。华韩整形主要是做实体医美机构,旗下有中国医疗美容机构评价等级5A级医院。

在该公司公布的2020年半年报中,华韩整形本期毛利率50.82%,销售费用占营收比重18.24%,管理费用占营收13.89%,净利润13.91%。上年同期更是明显,销售费用占营收比重22.30%,管理费用占营收17.51%,毛利率50.64%的情况下净利润只有8.03%。

图片来自华韩整形2020年半年报

对比上年同期,华韩整形本期的成本结构改善了很多,净利润上升明显。究其原因,一方面是因为借助强预算手段严控日常运营成本,营销广告投放同比下降约9%、管理成本同比下降12.75%;受疫情影响减少了各类渠道广告投放和差旅办公等日常费用开支。另一方面,在受疫情影响较小的3-6月,该公司加大了新顾客招募,同时优化产品项目结构提升老顾客消费粘性,带动了营业利润的规模增长。

严控日常运营成本、优化产品项目结构,华韩整形的这套“组合拳”,目前看来行之有效,给行业玩家们提供了一种值得参考的解法。

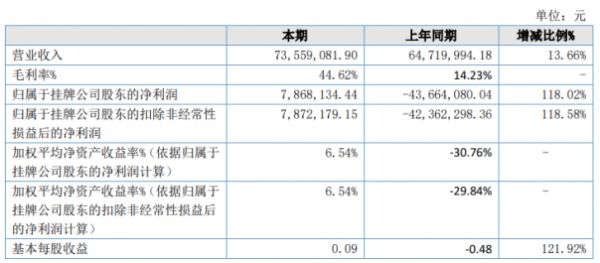

利美康的解决方案也是一个不错的案例。通过一场改革转型,这家公司从负净利迅速扭亏为盈。

利美康主要提供整形美容服务,包括整形外科、口腔科、激光微整科、综合科等等。利美康的思路是,在今年转型成“全员营销、全员管理”的新模式。

利美康2020年半年报

今年上半年,利美康改变管理模式,让员工成为经营团队新的合伙人,推行全员营销,刺激管理人员、市场运营人员进行营销,并且施行绩效挂钩,从而降低了各项开支。

全员营销是怎样的呢?这里可以参考联合丽格董事长李滨的思路:全员私域流量营销,基于员工或员工的朋友和家人,进行更多维度的引流,把原来要用于投放广告的钱直接返还给员工。

方法更偏向于对老客户用微信公众号、小程序导流,对重点客户进行针对性的客服,对新客户进行朋友圈导流。

基于全员营销的转型,我们看到,利美康本期管理费用与上年同期相比减少了1184万元,降低了53.04%。上半年该公司实现营收7355万元,同比增长13.66%,归属于挂牌公司股东的净利润达到786万元,较上年同期扭亏为盈。

图片来自香港医思医疗官网

我们再看香港医思医疗集团,它从2017年起陆续收购中国大陆地区医美相关机构,业绩增长迅速。与前面分析的几家医美机构相比,香港医思医疗集团似乎没有太多销售支出的烦恼。这一方面是因为该公司用户粘性强,规模化经营,营销成本较低,另一方面是因为该公司提供的产品更加复合,除了医美还有体检、疫苗、牙科、肿瘤治疗等医疗健康服务。

颜值经济的未来

我们拆解企业财报之后,发现普遍困扰企业的是两大要素——销售成本和市场占有率。

企业如何低成本营销,如何缩减运营管理开支,如何高效地扩大市场占有率,这是国内玩家们普遍面临的命题,也是玩家们提高盈利能力的关键。

在思考企业战略时,这三大行业趋势不容忽略:

第一,相比传统获客渠道,以新氧为代表的互联网医美平台获客价格低:传统的线下广告、百度竞价等获客渠道,获客成本一般在5000-7000元/人,而根据新氧《白皮书》显示,2018年医美机构在新氧平台的获客成本低于每人400元,医美机构在医美O2O营销渠道的营销成本可降低90%。新兴的互联网医美平台,正在成为医美机构降低销售开支的关键。

第二,从供求关系来看,在医美行业的供给端正在逐渐增加:处于成长期,国内医美行业一直存在着明显的供不应求的现象,但专业机构、专业医生的数量正在逐年增加。2011-2019年,正规医美机构数量CAGR为12.69%,2015-2018年整形美容医院执业医生CAGR为25.76%。在供给增强、监管趋严的背景下,不符合规定的黑医美正在被挤压。

第三,渗透率有提升空间:相比于已经走到成熟期的美国、韩国、日本医美市场,国内医美渗透率处于3.6%的低水平。基于可支配收入提升、老龄化趋势加剧和医美认知接受度的提升,国内医美渗透率有大量提升空间。

图片来源于视觉中国

那么医美市场又将有怎样的未来发展呢?结合以上趋势,36氪尝试做一个估算。

2019年我国医美总疗程数为2249.54万次,渗透率为3.6%,由此推算消费者平均接受医美服务的频次为2.058次/年。根据新氧《白皮书》,消费者在首次医美之后,考虑周期会逐步缩短。

参考与中国人群医美需求有一定接近性的、已经步入成熟期的韩国市场的渗透率(18.2%)和人均花费(1110元),考虑到通胀率和人口自然增长率,36氪保守估计医美市场体量在未来十年约为7298亿元左右。

相关推荐

产业观察 | 《浪姐》让新氧流量暴增228%,但“暴利”的医美机构却是负利润

真实数据告诉你:医美行业有多暴利?

新氧和美团的医美战争

从新氧、更美到美团医美、阿里健康,医美的千亿市场流量之争

繁荣背后:医美机构盈利有多难?

创投日报 |宠物医疗集团「新瑞鹏」完成数亿美元战略融资,全国连锁新型汽车超市「宜买车」完成数千万美金B轮融资;以及今天值得关注的早期项目

鹏爱医疗赴美上市,医美暴利背后有何隐忧?

新氧“造节”、巨头“加码”:互联网医美进入下半场争夺战

IPO观察|收入动能拆解:“三位一体”的新氧如何保持高速增长?

新氧刚刚在美国上市,互联网医美领域最先上市的为何是他?

网址: 产业观察 | 《浪姐》让新氧流量暴增228%,但“暴利”的医美机构却是负利润 http://www.xishuta.com/newsview31828.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230