金融科技“剩者为王”:蚂蚁、陆金所上市 华尔街挖掘低估中概股

原标题:金融科技“剩者为王”:蚂蚁、陆金所上市,华尔街紧急挖掘低估中概股

作者:陈植

“随着蚂蚁集团、陆金所相继上市,国内金融科技产业似乎已进入剩者为王的新格局。”一位国内金融科技平台负责人赵强(化名)向记者直言。随着近年监管趋严令大量中小平台离场,如今这些大型金融科技平台一方面凭借巨大市场份额与业务规模,赢得众多投资机构青睐,另一方面则通过上市融资构成更强大的业务竞争优势,持续保持领跑位置。

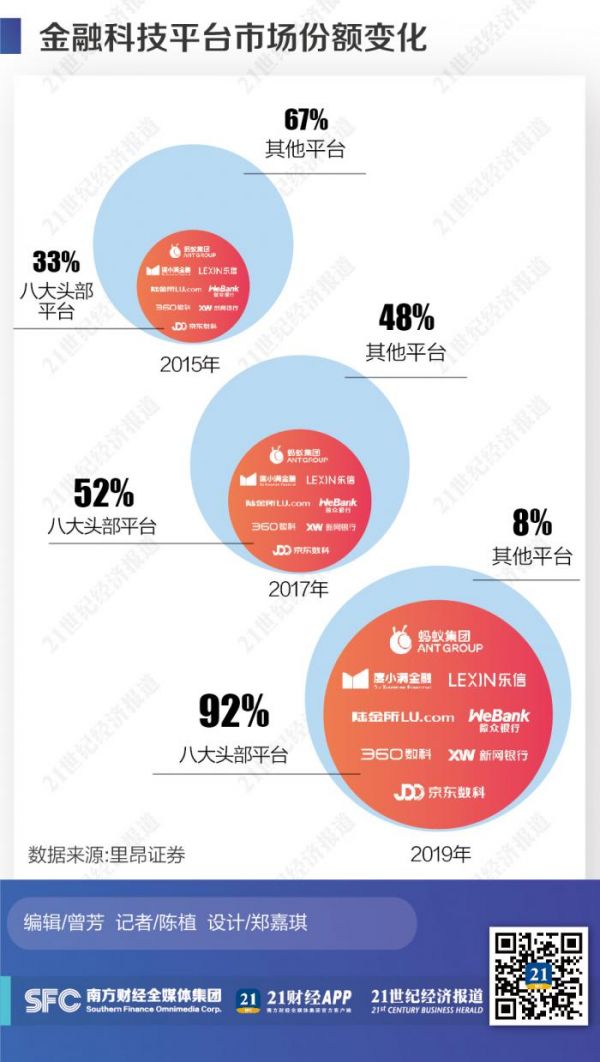

里昂证券近日发布报告指出,就互联网贷款领域而言,国内金融科技领域正呈现八家头部平台“剩者为王”的新格局,分别是蚂蚁集团、陆金所、微众银行、新网银行、度小满、360金融、京东数科、乐信;截至2019年,这八家头部平台拥有的市场份额达到约92%。

甚至有人指出,随着“剩者为王”格局来临,未来国内金融科技的竞争,不再是“大鱼吃小鱼”,而是“头部平台之间的直面竞争”。

陆金所控股首席执行官计葵生接受本报记者专访时表示,在剩者为王时代,这种头部平台直面竞争的局面未必会出现,一方面中国金融科技发展空间足够广阔,足以容纳众多头部玩家共存共赢,另一方面各家头部金融科技平台都有各自业务特色与差异化客群,从而为自身赢得稳健持续的业务拓展空间。

“相比电商、支付行业或许会出现单一机构占据50%-70%市场份额的局面,金融科技业态的多样性令赢家通吃状况难以发生。”他表示。

平安普惠董事长兼CEO赵容奭则向记者直言,多年前他专门做了研究,发现无论是欧美国家,还是日本,都没有出现过一家金融机构在消费信贷领域拥有逾10%市场份额的状况。

值得注意的是,随着国内金融科技产业进入剩者为王时代,华尔街投资机构也在悄然加大金融科技中概股的配置兴趣。

“目前我们正在比较蚂蚁、陆金所、乐信等金融科技中概股的业务模式、客群差异性。”一家华尔街大型资管机构新兴市场投资总监向记者透露。基于中国经济转型发展与构建双循环经济驱动力,他们已将金融科技中概股纳入新经济、新消费板块,在相应股票投资比重提升的情况下,他们不会将所有资金投向蚂蚁集团、陆金所等近期热门股票,乐信等具有高成长潜力的行业玩家同样被列入加大投资配置的评估范畴。

头部平台直面竞争时代尚未来临

里昂证券最新报告显示,随着监管趋严导致近年大量中小型金融科技平台离场,上述八家头部平台的市场份额持续攀升。2015年这八家平台的市场份额仅有33%;2017年这个数字达到52%;2019年则飙升至92%。

在多位金融科技业内人士看来,随着蚂蚁集团、陆金所相继上市,金融科技头部平台的市场份额有望继续增加,究其原因,一是中小型互金平台数量仍在减少,留下大量市场空白被这些头部平台“接盘”,二是蚂蚁集团、陆金所将上市募资款投向科技研发与业务拓展,赢得更强业务竞争优势。

“这驱动国内金融科技市场一改数年前的百花齐放(数百平台激烈竞争),已经迈入剩者为王时期。”赵强指出。与此同时,国内金融科技头部平台存在不少业务同质化竞争,彼此的直面竞争程度将更加激烈。

记者多方了解到,一些海外投资机构也洞察到剩者为王时代的头部平台直面竞争新趋势,纷纷寻找“潜在胜出者”。在陆金所与蚂蚁集团上市募资路演期间,不少投资机构都在比较两者业务竞争力。

计葵生对此表示,在募资路演阶段,不少全球长线投资机构都会询问陆金所与蚂蚁集团到底有哪些不同、业务差异性表现在哪里;对此做了逾百遍解释,一是在零售信贷业务方面,陆金所主要聚焦小微企业主的经营性贷款,他们的贷款额达到10多万,贷款期限多在2-3年,而蚂蚁集团则更聚焦个人消费贷款,平均借款额大概数千元且期限几个月;二是在财富管理业务方面,陆金所的客户群体年龄明显更大,其中一个重要差异是很多年轻人通过蚂蚁集团余额宝购买货币基金,但陆金所的货币基金销售比重仅有6%,因为这些年龄较大的客群更愿将大量资金投向养老规划、医疗保险、人寿保险等理财品种。

“此外,蚂蚁集团背靠阿里电商场景拥有天然的客户流量,陆金所则必须靠专业金融服务获取客户青睐与业务流量,需要我们拿出更卓越的金融服务体验打动用户。”计葵生告诉记者。

在他看来,通过沟通,多数全球长线投资机构意识到中国金融科技头部平台的直面竞争时代尚未来临,因为中国金融科技市场还有众多尚未挖掘的蓝海市场。比如中国逾上千家银行存在IT系统薄弱与科技人员不足等状况,需要金融科技头部平台通过差异化的技术输出与助贷合作业务。

奥纬咨询数据显示,2019年中国消费贷信用额及小微经营者贷款余额为19万亿元,蚂蚁微贷余额占比为10%,表明中国零售贷款领域不大会呈现“赢家通吃”局面。

“剩者为王”格局下的业务、客群差异化

为了更清晰地展现业务、客群的差异性,不少海外投资机构将国内金融科技头部平台划分为三大类别:一是平台型,以蚂蚁集团、京东数科、乐信为主,即拥有自身电商场景连接各类金融服务;二是流量型,以360金融、度小满、微众银行为主,即背靠股东业务资源与巨大流量拓展各类金融服务;三是金融型,以陆金所、新网银行为主,始终致力于借助专业金融服务+科技赋能提升客户粘性,进而推动业务发展。

“即便属于同一类别,平台之间也存在明显业务差异性。”一位长期研究中概股的华尔街对冲基金股票交易员向记者表示。比如在客群差异方面,不同于蚂蚁集团覆盖所有年轻人客群,乐信更聚焦收入高增长阶段人群;在贷款产品创设方面,乐信人均平均贷款额约在7800元,高于蚂蚁集团的约2000元;在授信体系构建方面,与蚂蚁花呗白名单授信不同,乐信侧重围绕自身客群特点构建完善的风控模型。

这些业务差异性,俨然成为众多海外投资机构衡量金融科技头部平台能否在剩者为王时代保持业绩高成长态势的重要依据。

计葵生透露,在募资路演阶段,不少全球长线投资机构还提出了极其细致的问题,比如中国经济增长与经济结构转型能否激发更多人创业(带动零售信贷业务持续增长);大量中国用户在拥有房产后,是否会将更多财富投向养老、子女教育金储备等理财品种;陆金所围绕业务、客群差异性所构建的发展战略是否清晰、是否拥有足够的科技赋能与运营能力兑现这份战略规划等。

里昂证券发布最新报告则指出,2019年-2022年间,中国在线消费金融行业规模将从3.5万亿元增长至5万亿元,期间乐信的业务规模将从1260亿增长到3500亿,增幅高于行业平均水准。这意味着在蚂蚁集团、京东数科等场景型金融科技巨头的竞争下,其他行业玩家同样可以凭借业务、客群差异性,以及卓越运营模式争取到业务高成长空间。

华尔街投资机构寻找“被低估”黑马股

蚂蚁集团的IPO打新火热,骤然激发华尔街投资机构对金融科技中概股的新投资热情。

计葵生表示,在募资路演期间,不少全球长线投资机构通过比较陆金所与蚂蚁集团的业务差异性,对中国金融科技产业发展前景有了深入的了解,从而对企业未来估值提升空间也有了更精准的预判。

值得注意的是,蚂蚁集团IPO新股认购热,也令腾讯股价一度上涨突破600港元/股的历史高点,原因是众多投资者认为蚂蚁集团IPO打新火热,令他们低估了腾讯金融业务的估值。

一位华尔街对冲基金经理向记者透露,这也令他们将投资目光瞄向那些估值偏低的金融科技中概股。比如他们通过对比乐信与蚂蚁集团财报业绩,发现一些有趣的现象:今年上半年乐信与蚂蚁集团微贷业务相比,贷款余额相差约28倍,营收相差约5倍,授信用户相差约22倍,但两者市值差距则达到逾90倍。

“这令乐信估值存在一定幅度的低估。因为乐信首创的会员消费+本地生活模式正给新消费生态创造巨大流量,若其净利润复合增长率能延续过去3年的逾200%且市盈率略高于10倍,通过对标蚂蚁微贷业务估值(约1500亿美元),其估值或许会回升。”他表示。部分对冲基金还将乐信视为微缩版蚂蚁——在通过打新未能获得足够蚂蚁集团股票的情况下,他们正考虑加仓前者进行“替代”。

前述华尔街大型资管机构新兴市场投资总监则表示,他们之所以调高金融科技中概股估值,不仅仅是受到腾讯股价上涨效应影响,还有中国资产投资组合重新调整的考量——随着中国经济结构转型与构建双循环经济驱动力,他们正在加大中国新经济、新消费板块上市公司的配置比重,而蚂蚁集团、陆金所、乐信等金融科技头部平台的业务增长速度快慢,与其新经济、新消费业务是否迅猛发展息息相关,因此他们正计划将金融科技中概股纳入中国资产配置的新经济、新消费板块,从而提高这类股票的投资比重。

“我们绝不会将所有资金集中投向蚂蚁集团、陆金所等近期热门股票,这既不利于分散投资风险,而且其他具有高成长潜力的金融科技中概股所带来的投资回报,不亚于前者。”他指出。

相关推荐

金融科技“剩者为王”:蚂蚁、陆金所上市 华尔街挖掘低估中概股

上市地选择:为何蚂蚁选择A+H上市,而陆金所选择登陆美股?

互金巨头转型:蚂蚁金服回归科技,陆金所回归金融

陆金所赴美上市,拿什么对标蚂蚁和腾讯?

陆金所赴美上市 拿什么对标蚂蚁和腾讯?

中概股毁于陆正耀

上市速度赶超蚂蚁集团跟京东数科,陆金所上市后却"水土不服"?

中国P2P一哥赴美上市,陆金所的未来有多少想象力?

中概股再次逃离华尔街

陆金所能在纽交所站稳脚跟吗?

网址: 金融科技“剩者为王”:蚂蚁、陆金所上市 华尔街挖掘低估中概股 http://www.xishuta.com/newsview33430.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230