2020奢侈品电商乱局

编者按:本文来自微信公众号“LADYMAX”(ID:lmfashionnews),作者:Drizzie,36氪经授权发布。

2020年要在奢侈品电商发展史上留下重重一笔。

根据咨询公司贝恩上周发布的报告,2020年在线奢侈品销售额为580亿美元,而2019年为390亿美元,该行业在全球奢侈品销售市场的份额从12%增加到23%,几乎翻了一番。

长期关注电商行业的人士必然已经敏感地意识到,线上奢侈品市场份额因疫情的关系,终于突破了20%,这是行业对线上市场的普遍预期,也是一个重要的里程碑。Farfetch创始人兼CEO José Neves 2018年曾对微信公众号LADYMAX表示,“目前行业有90%销售在实体渠道,未来可能缩小至70%,这对线上零售平台是很大的发展机会。”

今年以来,Farfetch股价已经惊人地上涨了3.9倍,市值突破185亿美元。这个创立于2007年,后于2018年上市的英国奢侈品电商在股价沉浮两年后,等来了一个历史机遇。

疫情发生后,越来越多消费者逐渐习惯于线上购物,促使Farfetch业绩进入加速增长轨道。José Neves为了消费者线上购物习惯成熟的这一天,至少等待了十年。

11月5日,阿里巴巴和历峰集团正式宣布建立全球战略合作伙伴关系,二者将各自出资3亿美元,共同购买Farfetch发行的价值6亿美元的私募可转换债券,还将向Farfetch中国各投资2.5亿美元,共同持有一家新合资企业25%的股份,该合资公司将运营Farfetch在中国市场的业务。

今年以来,Farfetch股价已经惊人地上涨了3.9倍

这一战略合作的行业意义早已不仅关乎Farfetch一家,而是将奢侈品电商放在了更大的战场上。

在过去至少十年中,奢侈品电商作为电商市场的垂直分类,由Net-a-Porter和Farfetch主导。这一阶段的两极斗争本质上是两种模式的竞争,Net-a-Porter采用传统的买货制,优点在于严格把握产品调性与风格,内容时尚度高,缺点在于自持库存的风险。Farfetch则为全球买手店搭建了平台,类似于淘宝,优点在于没有库存风险,货源广,产品多,缺点在于对品质和价格的把控难度高。

除了两大领导者,还有更多采用Net-a-Porter相同模式的中型奢侈品电商,如Mytheresa、Matchesfashion等。

借奢侈品电商上扬的东风,德国奢侈时尚零售商Mytheresa日前也宣布将在美国进行首次公开募股,估值在10亿至15亿美元之间。Mytheresa于2006年在德国慕尼黑成立,并于2014年被美国百货商店运营商Neiman Marcus收购,交易总价达2.53亿美元,其中包括与公司业绩相关的额外付款。2018年,Neiman Marcus将Mytheresa出售给了Ares Management和Canada Pension Plan Investment。

想象一下,如果奢侈品电商仅仅是线上版的买手制百货或品牌集合店,那么每一个电商只要保持在小而美的规模下,瞄准各不相同的消费群体即可很好地生存下去。

然而这仅仅是一种理想状态。

当Net-a-Porter这样的精品奢侈品电商开始对“规模化”感兴趣时,事情就变得复杂了起来。对平台规模化的追逐必然会冲淡小众的精致品味。时尚编辑出身的Net-a-Porter创始人Natalie Massenet最初在2000年或许只是希望创立一个可供即看即买的线上时尚杂志,然而在2010年她将重要股份卖给历峰集团后,这艘船就驶向了另一个方向。

2009年,Net-a-Porter推出了“线上奥特莱斯”The Outnet,2011年又推出男士奢侈品电商Mr Porter。到了2013年,该电商平台上的品牌就已经超过350个,远远超过了一本传统时尚杂志所曝光和露出的品牌。

Net-a-Porter是在与资本的合流中一步步走向平台化的,而Farfetch从始至终就只想成为平台。

平台意味着规模。只有达到了一定规模的平台才能在当前的市场活下去。因为这个市场不是封闭的,如今奢侈品电商已经引起了来自更大市场的关注,它们是阿里巴巴、亚马逊、Facebook等。面对巨头,只有变得足够强大才能获得与之合作的资格,或更好的谈判条件,否则也只会成为炮灰。这就是为什么Farfetch要不断融资、扩张和收购。

或许时至今日,小部分时尚爱好者依然会挑剔Farfetch的页面设计和造型品味,而更偏好经过精心编排和产品筛选的买手制平台。但是对于残酷的规模化市场比拼而言,这根本不是重点。

José Neves早前承认,亚马逊是他在奢侈品电商霸主地位竞争中的主要竞争对手,因此人们认为他与亚马逊最大的国际竞争对手阿里巴巴的合作也在情理之中。

亚马逊从至少三年前开始布局时尚。

无论是之前推出自有时尚品牌,还是服装订阅盒子,都体现了该巨头对该领域的野心。不过,亚马逊和中国的京东一样,缺乏“卖衣服”的基因。而以“卖衣服”起家的阿里巴巴却在这条路上顺风顺水,不仅彻彻底底改变了中国人的服饰消费习惯,还通过天猫的严格正品管控笼络了大部分奢侈品牌,完成了亚马逊没有攻克的任务。

奢侈品牌对于Net-a-Porter、Farfetch这类平台的普遍担忧,在于这类标准化的商业平台完全违背了奢侈品追求的稀缺性和体验感,而对于亚马逊和淘宝,还要再加上打假的需求。因此这类巨头想做奢侈品时尚没有那么容易。

今年亚马逊有了两项新举措。首先,它于5月至10月期间在美国和欧洲推出了特别店面。这两个店面是由亚马逊与Vogue和当地的时尚委员会联合创建,旨在展示独立设计师的作品,这些设计师在百货商店取消订单后没有处理库存的渠道。

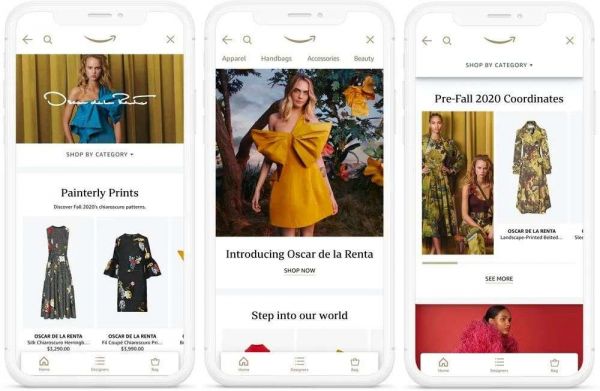

第二,亚马逊推出了一个新的名为Luxury Stores的奢侈品电商App,面向亚马逊的1.5亿Prime用户,可以被视为美国版的天猫和天猫奢品Luxury Pavilion。

亚马逊针对Prime会员推出了奢侈品电商应用程序Luxury Stores

尽管亚马逊如今在时尚业务上的表现依然不够突出,但是Farfetch们在险峻的商业市场中早已学会未雨绸缪,提前与阿里巴巴结盟。此举之后,Farfetch与Net-a-Porter的竞争关系不再是二元对立,而是更加错综复杂,站在了一条船上。

拥有Yoox Net-a-Porter的历峰集团与阿里巴巴一起对Farfetch进行战略投资,更像是对Yoox Net-a-Porter业务的风险对冲。

2015年,在历峰集团的牵头下Net-a-Porter与另一时尚电商Yoox合并为Yoox Net-a-Porter。2018年,历峰集团决定以28亿欧元收购Yoox Net-a-Porter剩余全部股份,交易完成后其持股比例上升至95%,Yoox Net-a-Porter也从米兰退市,不再公布财报。

Yoox Net-a-Porter近年来的业绩表现一直萎靡。Yoox在失去了自有品牌消费者之后也被认为成为了业绩负担。去年至今耗资数亿美元的技术和物流平台迁移也使得The Outnet更加难以使用,目前平台迁移尚未完成。去年底,Mr Porter在意大利的一个新的物流中心也遭到破坏。

有消息人士披露,Yoox Net-a-Porter在截至今年3月的财报中报告了十多年来最弱的利润率,录得亏损,也没有达到40亿欧元的收入目标。在截至去年9月的六个月中,历峰集团包括YNAP和Watchfinder在内的在线分销商部门曾损失了1.94亿欧元。

在平台最重要的用户增长和用户结构上,Yoox Net-a-Porter正在暴露问题。有外媒报道,2017年集团旗下包括Net-a-Porter在内的时尚电商高达40%的销售额来自约3%的顾客,意味着拥有超过300万用户的Yoox Net-a-Porter近半成销售额或来自不到10万名顾客。

虽然Yoox Net-a-Porter已经在2018年10月与阿里巴巴在中国成立合资公司,并开设NET-A-PORTER天猫官方旗舰店,试图押注中国市场,但是历峰集团显然不认为这足以扭转局面。

在一系列棘手的问题面前,Yoox Net-a-Porter首席执行官Federico Marchetti宣布即将卸任,由数字发行总监Geoffroy Lefebvre接管,任命将于1月4日生效,Federico Marchetti会继续担任董事长,以确保业务能够顺利交接。正是Federico Marchetti在2000年创立了曾被视为“时尚界亚马逊”的Yoox。

与此同时,Matchesfashion还挖走了Yoox Net-a-Porter的全球采购总监Elizabeth von der Goltz,担任新设立的首席商务官一职。

在外部入侵和内部竞争的双重压力下,奢侈品电商市场可谓一片混乱。

在阿里巴巴和Farfetch的结盟中,历峰集团入局,开云集团家族投资工具Artemis也入资5000万美元,唯独LVMH缺席。LVMH此前公开拒绝了与亚马逊合作的想法,并于2017年创立了集团自己的奢侈品电商24 Sèvres,该平台于去年5月改名为24S,至今依旧亏损。LVMH还在2018年对Lyst进行了数百万美元的投资。

有趣的是,几乎在阿里巴巴与Farfetch结盟的同时,24S正式推出中文版网站,加入了业已胶着的战局。

LVMH的奢侈品电商业务还未见起色,核心人物已经离开。

昨日,LVMH首席数字官Ian Rogers突然离职,跳槽至法国比特币科技初创公司Ledger,意味着Ian Rogers在奢侈品行业的短暂生涯正式结束。Ian Rogers此前是Apple公司音乐业务Apple Music的高级总监,推出Apple Music和在线广播服务,于2015年9月被任命为LVMH首位首席数字官。

他曾预言全球奢侈品电商格局会被颠覆,24 Sèvres正是在他的主导下推出。他在离职声明中表示,“当我加入LVMH时,关于在线销售的策略存在分歧,后来这些策略被合理化,达成一致,并开始付诸行动。”

24S日前推出中文版网站,加入中国奢侈品电商战局

混乱之中,Farfetch与阿里巴巴的结盟,已经预示着资源整合的第一步。麦肯锡奢侈品全球负责人Antonio Achille表示,“我不确定这将是一个赢家通吃的局面,但毫无疑问,亚马逊将加入这场游戏,或者会有进一步的整合。”

下一步,Farfetch是否能够因为阿里巴巴和历峰集团的关系,最终与Yoox Net-a-Porter合并,这一问题已经极具想象力。

不过,平台与资源的整合将伴随着海量问题。例如Farfetch与阿里巴巴有可能重蹈京东的覆辙,在合作期间难以产生实质的协同效应。另有业内人士担心,阿里巴巴的合资企业有可能会蚕食和榨取Farfetch的现有业务,在提升其自有业务后被丢弃。

还有一些观察者对科技巨头能否做好奢侈品电商收购持怀疑态度。Bernstein分析师Luca Solca认为,这样的互联网巨头收购一家多品牌电商平台的问题是,它可能只是购买一个空壳,因为品牌可能会惊慌逃离。

对于科技巨头而言,弱肉强食,不断开设新业务、建立联盟又随时抛售是常态。但是对于脆弱、需要被精心呵护的奢侈品文化而言,它的价值观依然崩裂。

一方面,单打独斗站不住脚,它要迎合消费者线上购物的习惯,但另一方面,它也意识到虽然奢侈品电商的增长弥补了线下的损失,但它更需要时刻警惕,长期来看,其独特的文化和利润空间可能正在被平台掠取。

更重要的是,那些被抽走的利润可能随平台一夜坍塌,而奢侈时尚品牌再也回不去没有电商的“公元前”。纽约大学市场营销学教授Scott Galloway表示,“平台”这个词乍一看令人陶醉,但再一看,它是一个在你看到任何回报之前豪掷数百亿美元的许可证。

相关推荐

2020奢侈品电商乱局

奢侈品电商先行者走秀网:暂停营业,撑不过2020?

阿里投了一家奢侈品电商

奢侈品电商全球大战,新联盟阵营和亚马逊谁会赢?

尚品网:一家奢侈品电商的非正常死亡

二手奢侈品电商「Vestiaire Collective」获6400万美元新一轮融资,国内市场仍处在成长期

美国二手奢侈品电商The RealReal提交IPO申请,「心上」认为国内市场格局也基本稳定

电商再度细分,意大利奢侈品电商平台「Artemest」获 500 万美元融资

出海日报 | 滴滴宣布进军新西兰;阿里或为奢侈品电商平台 Farfetch 投资3亿美元

非洲时尚电商的机会这么大?

网址: 2020奢侈品电商乱局 http://www.xishuta.com/newsview35096.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95067

- 2人类唯一的出路:变成人工智能 20174

- 3报告:抖音海外版下载量突破1 19974

- 4移动办公如何高效?谷歌研究了 19396

- 5人类唯一的出路: 变成人工智 19282

- 62023年起,银行存取款迎来 10229

- 7网传比亚迪一员工泄露华为机密 8346

- 8五一来了,大数据杀熟又想来, 7727

- 9滴滴出行被投诉价格操纵,网约 7350

- 10顶风作案?金山WPS被指套娃 7158