苦战三年IPO被否,灿星重新启动申报会顺利吗?

编者按:本文来自微信公众号“音乐财经”(ID:musicbusiness),作者:小鹿角编辑部,36氪经授权发布。

历时三年,灿星文化的上市努力还是失败了。

2月2日,据深交所披露的创业板2021年第9次审议会议结果显示,发审委以“不符合发行条件、上市条件和信息披露要求”为由,否决了《中国好声音》的制作方上海灿星文化传媒股份有限公司(以下简称“灿星文化”)在创业板的IPO申请。

随后在4日,中国证券报从灿星文化获悉,目前公司已经在于上市券商、律师团队重新评估和调整方案,将尽快启动重新上市申报。

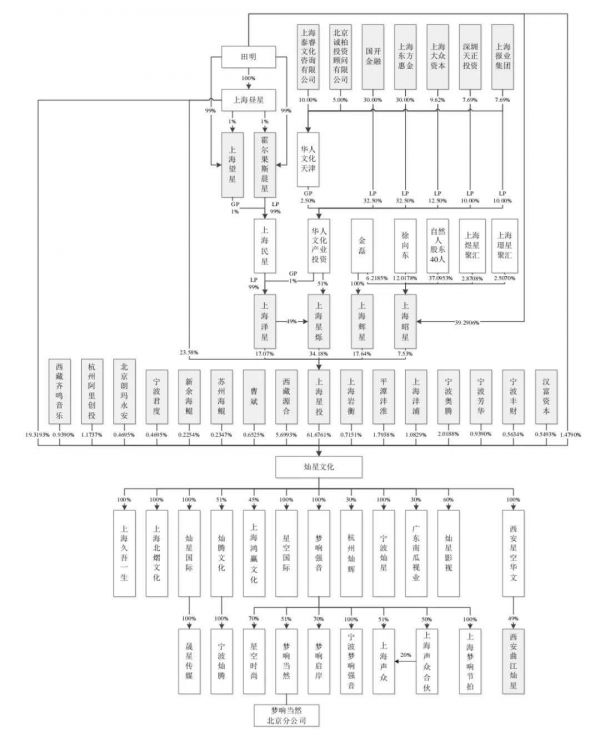

据深交所披露,此前对灿星文化的审议会进行了3个小时,创业板上市委员会对其股权架构设计复杂、商誉减值、法律纠纷等多项问题提出了问询。这也是近几年灿星文化冲刺IPO的道路上,受到的来自市场的普遍质疑。

招股书显示,从2015年到2020年9月,灿星文化的营业收入分别为24.62亿元、27.06亿元、20.58亿元、16.53亿元、17.33亿元和8.73亿元,自2016年达到峰值后呈现断崖式下滑。

虽然疫情对于整个行业的影响不可忽视,但灿星文化的盈利能力也明显呈现疲态。2020年1月到9月的营业收入较上年同期下降了28.90%;净利润同比下降43.52%。

除了业绩下跌,期间因王牌节目《中国好声音》收视率下滑、多次侵权事件以及新冠疫情对综艺行业的负面影响等因素,灿星文化在商誉等方面也一直受到市场质疑。

灿星三年冲刺A股之路

早在2014年,灿星文化就曾提出分拆上市的方案:跟随其母公司星空传媒赴港股上市,其兄弟公司梦响强音在A股上市。但随后由于星空传媒股权架构大调整的原因,灿星文化的上市方案被迫暂停。

2016年灿星文化完成了股份制改革,并于2017年12月完成了Pre-IPO轮融资,估值一度达到210亿元。

2018年2月份,灿星文化开始着手冲刺A股,拟于创业板上市,并向上海证监局提交了IPO辅助备案资料,并于同年6月完成最近一轮战略融资,投资方为杭州阿里巴巴创业投资管理有限公司和西藏齐鸣音乐有限公司,两者分别注资2亿元和1.6亿元,获得灿星1.17%和0.94%的股权。前者为阿里巴巴旗下创投企业,而后者则为腾讯音乐的关联公司。

尽管拥有腾讯和阿里的共同加持,但灿星文化的首次IPO依旧未能成行。2018年12月灿星文化完成IPO辅导,并向证监会提交招股书,但未能过会。

直到2020年5月,灿星文化才第二次披露招股书,准备在深交所创业板上市,由中信建投担任保荐人及主承销商。然而同年9月15日,因更新财务资料,灿星文化主动申请中止了发行上市审核程序。

随后的2020年7月22日、11月3日和2021年1月22日,灿星文化又三度向深交所提交招股书。

到2021年2月2日的上市会委员会审议会,已是灿星文化第五次更新招股书,但最终还是未能过会。

灿星此次冲击IPO,为什么被否?

1股权结构复杂

2月4日,灿星文化的股东之一华人文化公开回应表示,灿星文化未能通过创业板A股上市审核原因,主要是历史背景造成的层层架构过于复杂不符合上市条件,而非公司存在违规或经营业绩问题。

灿星制作最初是美国新闻集团旗下星空传媒子频道星空卫视进入中国时成立的制作公司。2010年华人文化产业基金收购星空传媒53%的股份,并成立了合资公司星空华文传媒,默多克新闻集团占有47%的股份。2014年默多克退出后,他手上的47%的股权由华人文化和星空管理团队接盘。

据灿星最新的招股说明书显示,灿星的第一大股东是上海星投,持股61.6761%。上海星投的主要股东为上海星烁,该公司为华人文化产业投资和田明旗下公司上海泽星共同拥有,持股比例分别为51%和49%。

上海泽星的主要控股公司为上海民星,而上海民星主要出资来源于田明控股99%的上海望星及霍尔果斯晨星。这两家公司还分别有1%的股份被田明控股100%的上海昼星所持。上海昼星还单独持有上海星投23.58%的股权。

上海星烁的另一个投资者华人文化产业有2.50%的出资额来自于华人文化天津,该公司是华人文化产业投资的执行事务合伙人。两个公司主要的出资方来自于国开金融,上海东方惠金,上海报业集团、上海大众资本等。上海东方惠金和国开金融并列为华人文化天津第一大股东,两者各持有华人文化天津30%的股权。其中,国开金融其背后是国家开发银行。

上海星投的股东除了上海星烁外,田明个人还直接拥有23.58%的股份,金磊百分百控股的上海辉星持有17.64%,徐向东和田明分别控股12.0178%,39.2906%的上海昭星则持有7.53%的股份。

2016年1月1日,上海星投与上海昼星、田明、华人文化天津等主体共同签署《共同控制协议》,协议各方在所有共同控制企业层面的相关股东会/合伙人会议、董事会上要采取一致表决的方式,实施对公司经营决策的共同控制。

2016年3月,A股上市公司浙富控股集团全资子公司西藏源合投资管理有限公司向灿星增资3亿元。同时梦响强音成为灿星的控股子公司,而不再是此前的关联公司。

自2017年12月以后,灿星新增了10位股东。包括杭州阿里创投、西藏齐鸣音乐、宁波丰财等。

2018年7月,阿里及齐鸣音乐分别增资2亿元,1.6亿元,获得灿星1.17%、0.94%的股权。杭州阿里创投是阿里旗下的。西藏齐鸣音乐股东杨奇虎,顾德俊分别为腾讯音乐娱乐集团的法律总顾问和腾讯音乐娱乐科技深圳)有限公司董事。2019年两人将其持有的西藏齐鸣音乐股权押给了腾讯音乐(北京)有限公司。宁波丰财则有4.13%的股份被明星黄晓明持有。

除了以上背景复杂的投资者,灿星的其他股东之间也存在着错综复杂的关系。在此不便一一赘述。

2大额商誉减值风险

除了复杂的股权结构,大额商誉减值风险也是不容忽视的隐雷。

成立于2012年的梦响强音是一家以音乐制作及授权、衍生品开发及运营、演出活动、艺人经纪为主营业务的公司。A股上市公司浙富控股曾经以8.4亿元的总价格,获得过梦响强音40%的股权,上海民星持股60%。

2016年3月份,灿星文化以20.8亿元的价格收购了梦响强音100%的股权。灿星表示,梦响强音与自身既有业务的协同性较高,这笔并购交易有助于节目的衍生价值开发、避免潜在同业竞争、减少关联交易、丰富灿星有限的业务体系、显著提升灿星有限的核心竞争力。

而当时梦响强音的账面净资产仅有1.12亿元,这笔超高溢价并购让灿星文化增加商誉19.68亿元。直到去年4月,灿星文化对2016年末商誉减值进行追溯调整2016年公司计提商誉减值3.48亿元,其商誉才从最初的19.68亿元调整为目前的16.35亿元。然而,截至2020年6月末,灿星文化的净资产总额也不过37.79亿元。

从2016年收购梦响强音到2019年,灿星文化始终未对商誉进行减值计提。在第9次审议会议,上市委就商誉问题要求灿星文化说明未计提商誉减值的原因。

灿星文化回应,自2016年至2019年梦响强音评估同口径调整后的净利润分别为14,624.61万元、16,320.94万元、17,701.63万元、18,239.85万元,复合增长率达7.64%,净利润规模显著增加。

其次,梦响强音业务结构这几年也根据市场环境进行了优化调整。艺人商演代言、演唱会等非授权业务占比从35.79%降至21.46%。同时,毛利率在80%左右的授权业务发展势头良好,音乐授权价格持续上升,对梦响强音的业绩实现有良好的支撑。

此外,2019年梦响强音卡拉OK版权维权力度加大,实现收入504.33万元,未来预计该项收入将持续增长。公司上线的相关音乐培训平台,为选手提供在线海选及音乐培训服务,培训收入也将成为梦响强音新的收入增长点。

话虽如此,但灿星文化预计梦响强音2020年净利润将出现下滑,同时低于2019年商誉减值测试中2020年预测的净利润14.73%。

3版权法律风险

灿星文化旗下有内容制作及运营、音乐制作授权两大业务,但因为一直受困于版权问题,灿星的IPO之路阻碍重重。

据灿星文化发布的最新招股书显示,由于营业收入下降,导致 2020 年 1-9 月毛利额较上年同期下降 21,517.33 万元。音乐授权及海选授权为高毛利率业务,上述收入的下降对于毛利额的影响较大。

而多次侵权的“黑历史”也让灿星文化的IPO之路存在着不可忽视的法律风险。

早在2016年6月,唐德影视就向法院提起诉讼,请求判决灿星停止使用中国好声音相关元素,索赔5.1亿元。该起诉讼一度导致《好声音》系列的更名。

2019年9月,《一起乐队吧》节目中,钱正昊与蒋敦豪等人翻唱哪吒乐队的原创歌曲《环形公路》被指侵权。哪吒乐队成员詹盼在微博发布律师函,并要求节目组停止侵权行为、给出解释并道歉随后,节目官微发布道歉函,并删除节目中的侵权片段。

最近一次的侵权事件,便是被《蒙面歌王》原版韩国MBC起诉。2020年7月,MBC在上海向灿星文化提起诉讼,索赔授权费用、发行分成、违约金、滞纳金等合计超过1.5亿元。

作为节目原版权方,MBC认为灿星在涉及《蒙面唱将》《无限挑战》两个节目的合约中存在违约及侵权问题。自2015年引进了这两档节目版权后,灿星陆续制作并播出了《了不起的挑战》《我们的挑战》《蒙面歌王》以及更名后播出了多季的《蒙面唱将猜猜猜》共计6档节目。

在灿星文化的最新招股书中显示,灿星文化表示公司可能在节目制作中侵犯他人知识产权,包括他人制作的视频内容作为节目的构成部分、使用他人创作的音乐作为节目配乐、演唱他人创作的歌曲等。即使获得版权许可,也仍然存在侵犯第三方知识产权的潜在风险。

侵权事件不仅会影响灿星的行业形象,最终也会对灿星的业务发展带来不利影响。

我国最新版《著作权法》(2020)将于2021年6月1日正式施行,全民对于版权的意识更高,但知识产权保护体系仍处于逐步构建和完善的进程之中,对于节目制作模式、节目创意、内容和形式等知识产权的法律保护还存在灰色地带。

灿星的老品牌《中国好声音》系列节目收视率自2016年的2.83%跌至2018年1.67%,到2019年有轻微回升趋势,呈1.85%。虽然这样的台综已经PK不过更新潮的选秀、Hip-Hop类网综,但其节目音乐版权的价格却持续上升,2016 年至2019 年音乐版权价格的复合增长率为13.48%。这也说明《中国好声音》在多年的运营以来,已经积累的大量的版权曲库,在灿星的财务收入中占有重要比重。

而灿星在音乐授权业务方面,极大地依赖于流媒体平台授权。

2020年1-6月音乐授权前五大客户包括腾讯音乐、广州宝声信息科技有限公司、广州华宇文化传播有限公司、咪咕音乐有限公司。其中腾讯音乐为灿星主要销售节目音乐以及非节目音乐的第一大客户,销售金额达1648.71万元,占比45.38%。排在第二的是,售卖给广州宝声信息科技公司的卡拉OK音乐,金额达1281.17万元,占比36.04%。

2017年-2019年,授权给腾讯音乐的音乐内容所获金额占比保持在82%左右。

4综艺市场大变,灿星前景生变

成立于2006年3月的灿星文化曾打造《中国好声音》《蒙面唱将猜猜猜》《中国达人秀》《这! 就是街舞》等知名节目,是国内少数具备制作大型综艺节目能力,并持续推出优秀节目的专业制作公司之一。

2017-2019年灿星分别制作了9、6、9部综艺节目。而2020全年,灿星文化制作节目共11档,节目制作量和市场占有率达到历史最高水平。2021年或将更进一步,计划制作和播出的节目预计将达到14档。

卫视是灿星文化传统的合作对象和主要节目的投放基地,然而近年网络综艺的持续增长抢夺了不少台综的市场份额,甚至在影响力上也超过了台综。

据《腾讯娱乐白皮书》显示,2017年至2019年卫视综艺节目数量分别为106部、93部、79部,数量持续下降。2017年至2019年网络综艺节目数量分别为113部、124、105部,分别比同年台综多出7部、31部、26部。

台综市场份额下滑对灿星文化的业绩产生了一定的冲击。央视索福瑞数据显示,去年播出的《中国好声音2020》首播收视为2.476%,不到鼎盛时期《中国好声音》第四季首播收视(5.308%)的一半。

卫视综艺渐露疲态,观众的收看习惯也日益改变,这迫使灿星文化进行了一系列调整,向网综领域转型。

2018年灿星文化制作的《这!就是街舞》在优酷视频上线后大获成功,第一季斩获8.7的豆瓣高分,总招商金额接近6亿。第二、三季也分获8.8和8.5的豆瓣评分,成为网综时代灿星文化高口碑的代表性综艺IP。同时,《这!就是街舞》海外播出权也已经在2018年售出,成为国产网综的首次“出海”。

随后灿星文化积极与爱奇艺、优酷、腾讯视频等网络视频平台合作,陆续投放了《即刻电音》《这!就是原创》《唱给世界听》《一起乐队吧》《爆款来了》等多个细分垂直领域的网综类节目。而正在播出的《追光吧!哥哥》则是灿星打造的首档台网深度融合的综艺节目,结合了卫视和网络两种平台的特点,为节目争取更广泛的受众。

尽管陆续开发多个综艺IP,但《中国新歌声》、《中国好声音》系列节目在目前公司收入中的占比仍较高。2017年至2019年,两个节目制作收入占总收入的比例分别为32.33%、32.96%及26.67%。

经营及业绩上对单一节目的高度依赖,也给公司未来的发展埋下了隐患。

根据最新招股说明书概括,台综市场份额下滑和疫情的背景下,全国电视广告市场低迷,主要节目招商规模下降。如《蒙面唱将猜猜猜 2020》《中国好声音》等综艺的制作播出受到疫情影响,播出时间、档期的调整导致节目及相关收入的下降。同时因疫情原因,线下人员聚集的活动开展受影响,相关的海选授权、艺人商演代言及演唱会也无法进行。

在米未传媒、银河酷娱等新一代互联网内容生产公司的冲击下,灿星打造的综艺节目在形式和气质上略显“陈旧”,公司自己也在招股书中坦言目前制作的节目存在着无法满足观众欣赏水平提升需求的风险。

虽然灿星拥有较雄厚的“综N代”节目品牌储备,且在招商、整个节目开发制作流程中困难较低,但公司无法依靠单一的节目制作模式生存。对于未来开发全新综艺节目品牌,并承担节目的招商风险,难度较大,市场接受度也较难预测。

灿星文化坦承,“如果未来监管政策、市场环境等外部环境出现变化导致该系列节目无法正常制作和播出,而公司又没有制作出可以替代其收入水平的新节目,可能导致公司的经营业绩下降。”

在又一次冲击上市未果后,灿星文化表示已经在与上市券商、律师团队重新评估和调整方案,将尽快启动重新上市申报,将在保证合规、稳健经营的同时,继续坚定不移地寻求资本市场上市之路。

相关推荐

苦战三年IPO被否,灿星重新启动申报会顺利吗?

2021年变局:IPO收紧了?

中国式IPO月报:2019年10月A股IPO及被否情况全梳理

中国式IPO月报:2019年8月A股IPO及被否情况全梳理

中国式IPO月报:2019年11月A股IPO及被否情况全梳理

三只松鼠IPO将于5月16日上会 这次会顺利吗?

新年开市后14家企业IPO过会1家被否 通过率93%

三年坎坷上市被否,“墨迹天气”凸显工具类App发展困境

一众互联网大佬“翻船”!墨迹天气IPO首发申请被否

IPO被否,墨迹科技难成“气候”的启示

网址: 苦战三年IPO被否,灿星重新启动申报会顺利吗? http://www.xishuta.com/newsview38311.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95233

- 2人类唯一的出路:变成人工智能 21212

- 3报告:抖音海外版下载量突破1 21183

- 4移动办公如何高效?谷歌研究了 20367

- 5人类唯一的出路: 变成人工智 20366

- 62023年起,银行存取款迎来 10342

- 7五一来了,大数据杀熟又想来, 8621

- 8网传比亚迪一员工泄露华为机密 8512

- 9滴滴出行被投诉价格操纵,网约 8242

- 10顶风作案?金山WPS被指套娃 7234