上市中小银行里,潜藏着一批黑马

本文由公众号“苏宁金融研究院”原创,作者为苏宁金融研究院副院长薛洪言,首图来自壹图网。

近几年,A股市场的一个重要特征就是分化:行业龙头受到追捧,非龙头被边缘化。逻辑在于,经济下行叠加去杠杆,各行各业加速分化,唯有行业龙头才能逆势增长,抢占更多份额。

在银行业,估值分化也很明显,但并非基于规模,而是基于市场竞争力:招行、平安、宁波等银行受到追捧,国有大行估值普遍较低。逻辑也很清晰,银行业的既有龙头并非市场竞争的产物,随着市场开放,唯有市场竞争力才是持续增长的保障。

这套逻辑用在全国性市场是对的,但若照搬到中小银行身上,很容易对其投资价值产生系统性低估,因为地方中小银行的市场开放度、竞争度,不同于全国性银行。

强龙不压地头蛇

中国的银行业,看上去全国一盘棋,全国性银行可以全域设点经营,资金要素自由流通,但实际上,很多区域市场都以地方城商行为主导。在这些市场中,全国性银行有布局,竞争力却通常弱于地方法人银行。

就零售、对公、资金三大业务来看,资金业务标准化高,零售业务科技属性强,全国性银行更占优势;对公业务具有较强的区域属性,地方法人银行更占优势。地方性银行的对公优势,主要来源于以下几个方面:

一是网点数量集中,区域覆盖密度行业领先,服务能力更强;

二是长期扎根地方,具备“本土智慧”,与地方经济休戚与共,对风险有更高的敏感度和把控力;

三是总行在当地,决策链条短,创新更快、灵活性高,产品服务更具竞争力;

四是股东以地方财政局和地方大企业为主,拓展当地业务和本地场景更具优势。

这些优势,让地方性银行具备了一定的护城河效应,很大程度上足以抵御全国性银行的侵蚀,甚至还能反过来抢占全国性银行的份额。

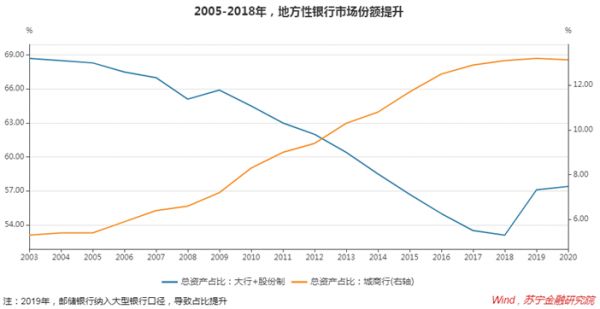

从数据上看,2005-2018年,大行+股份制银行的总资产占比从68.3%降至53.1%,同期,城商行占比从5.4%提升至13.1%,市场影响力日益凸显。

与区域经济休戚与共

当前,市场对中小银行的印象比较差,普遍担心其不良问题和增速问题。的确,2012年之后,国内GDP增速下台阶,叠加产业调整升级,地方性银行的全局性机遇窗口不在,作为一个整体来看,高不良、低增长,数据很差,大概率还会越来越差。

以农商行为例,截止2020年9月末,不良率高达4.17%,城商行也升至2.28%,均高于银行业平均水平。但鉴于各地经济发展的巨大差异,从个体层面看,地方银行之间表现出巨大的差异性:GDP增速乏力的地区,地方性银行多面临困境,表现为不良率高企;GDP继续高增长的地区,地方性银行依旧处于发展机遇期。

另外,本文讨论的上市中小银行,本就属于地方性银行的佼佼者。仍以不良率来说,2020年9月末,14家上市城商行的平均不良率仅为1.36%,比城商行整体低0.92个百分点,也明显优于股份制银行和国有大行。对于上市中小银行,唯有把它们从中小银行群体中剥离,去掉有色眼镜,才能够看得准确。

多数上市小银行,其业务重心依托单个城市,如果脱离城市本身的产业结构、发展潜力,就很难对中小银行进行正确的评估。对于仍处于发展机遇期的地方性银行,就如同十年前的银行业,只要地方经济高速增长、产业结构日趋合理,平庸的机构也能实现快速增长。

对于这类上市银行,其优秀本身主要依赖外部环境,若严格以机制文化、管理水平、创新能力、零售转型等视角对其进行评估,就容易低估其发展潜力和价值。

脱虚向实,基础更加扎实

地方中小银行的另一重利好,是经营基础更加扎实。

2017年之前,基于网点优势,地方银行的典型特点是吸储能力强、放贷能力弱,不少银行走上了同业大发展之路,依靠同业投资做大资产,在刚兑环境下赚取无风险利差,表现为同业资产占比高、贷款占比低,脱实向虚。

就个别银行而言,债券投资收入甚至超过了贷款利息收入,怎么看都不像一家正经的银行,服务实体的能力变差。

此外,由于同业业务容易上规模、且零不良,不少中小银行在经营业绩上表现出“高增长、低不良”的特征,尽管脱实向虚、基础不实,但估值普遍较高。

2017年之后,在同业新规、资管新规的约束下,中小银行全面回归实体,同业资产快速萎缩、贷款占比稳步提升,由于贷款增速低于同业资产萎缩速度,且贷款的风险高于同业资产,不少银行在经营指标上表现为增速下滑、不良率抬升,此时,资本市场开始抛弃中小银行,估值水平不断压低。

整体来看,中小银行的经营环境在变差,但就特定中小银行而言,所在城市产业基础好、发展前景光明,随着中小银行加速回归实体,与地方经济的连接更加紧密,有望充分享受到地方经济发展提质的果实。就这类银行而言,业绩指标变差是经营基础变实的过渡现象,是好事而非坏事。

所以,前提依旧是区分所在区域,区分银行在该区域的差异化竞争力,不能一概而论。

正确看待金融科技的冲击

市场的另一个担心,是金融科技冲击。金融科技推动金融业务线上化,打破了物理隔离,某种程度上也削弱了中小银行属地优势,为全国性银行、互联网机构的业务下沉打开空间。

仅就APP运营进行对比,全国性银行科技实力雄厚,用户基础庞大,在场景连接、用户运营上更具优势;相比之下,地方性银行科技实力弱、用户基础薄,缺乏规模优势和网络效应,迭代速度慢,用户体验难以及时提升。长此以往,全国性银行加速渗透,地方性银行会不断丢失属地份额。

这个逻辑有道理,但这两年逻辑演绎过度悲观了。站在当前时点,应正确看待金融科技的冲击。

第一,地方性银行的资产结构仍是典型的对公主导,能在一定程度上降低互联网金融和金融科技的冲击。零售金融大同小异,但对公客户千差万别,很难出现赢者通吃的局面。

2019年末,37家上市银行中,22家地方性银行的个人贷款占比仅为33%,比15家全国性银行低9个百分点。在对公业务上的比较优势,为中小银行应对金融科技冲击提供了宝贵的缓冲地带。

第二,地方性银行的零售转型进展顺利。零售转型的本质并非科技转型,而是金融与场景的融合,谁的融合程度高,谁就能牢靠地抓住用户,至于科技是否自主可控,并不重要。

在场景融合层面,地方银行借助其股东背景,基本能实现政务场景的全覆盖,如很多地方银行拿下了当地工资代发、智慧项目、社保、医保、养老保险、交通罚款、低保发放等项目,借此积累了大量的零售基础用户。同时,以单点密集突破为策略,高密度连接本地消费场景,中小银行有能力搭建更为完善的本地生活场景圈。

只要能抓住核心场景,掌握基础客户群,零售转型后发先至不是难事。场景生态存在网络效应,一般一个城市只能成就一家法人银行,上市中小银行作为本地法人银行龙头,最有希望脱颖而出,充分享受网络效应带来的护城河壁垒。

寻找下一批黑马

自2020年4季度以来,银行股相继迎来上涨行情,这轮上涨更多的是行业整体层面的预期修正——市场发现银行2020年的业绩没有那么差。

在这轮上涨中,还看不到对中小银行估值偏见的系统性修正,但偏差终究会被修正。在这个意义上,上市中小银行里,潜藏着一批黑马。

相关推荐

上市中小银行里,潜藏着一批黑马

中小银行转型,平庸是最大的障碍

中小银行转型,平庸是最大的错

中小银行加速行业分化,兼并重组是唯一选择吗?

中小银行愁存款:没了互联网平台,行长也要朋友圈拉客了

36氪首发 | 立足中小银行数字化,拓展智慧城市服务,「排列科技」获数千万元B轮融资

美Silvergate银行招股书出炉,加密业务正成西方中小银行“印钞机”

元禾辰坤徐清:寻找下一匹“黑马”,母基金要离产业更近

信用算力张建梁:中小银行数字化转型中的科技赋能

重磅!36氪联合50家LP,“中国最受LP认可投资机构”暨“中国黑马基金10强”榜单发布

网址: 上市中小银行里,潜藏着一批黑马 http://www.xishuta.com/newsview38686.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230