鱼大水更大,中国创投重回2015?

文 | 黄祝熹 贺卓媛

编辑 | 刘旌

出品 | 36氪创投研究院

融资奇景年年有,今年何其多。

比如仅在2020年,在线教育巨头猿辅导就完成了4轮融资,总额超过35亿美金——要知道,这家公司在2018年底完成F轮融资后的估值也不过30亿美金,而它如今的估值至少为155亿美金;成立仅一年的通用智能芯片设计公司壁仞科技,密集完成3次融资,累计融资已近20亿元人民币。

除此之外,作业帮、兴盛优选、每日优鲜、火花思维、十荟团、比亚迪半导体……这些公司在过去一年完成的融资额动辄都是十亿美金级别。

数据显示,2020年的一级市场融资事件6183件,合计融资金额14072亿人民币,平均单笔融资金额2.27亿人民币,其中一年内融资2次以上的热门项目有21.89%,贡献了整体市场的84.47%的融资额。对比之下,2018年一级市场融资事件高达11843件,合计融资金额15286亿人民币,但平均单笔融资金额却仅为现在的一半不到,为1.29亿人民币。

36氪经不完全统计:目前中国新经济领域拥有273家独角兽公司,而两年前的这一数据仅为202家。从估值上来看,其合计估值为11170亿美元,两年前的数据是7441亿美元——年涨幅23.2%。其中,超过100亿的超级独角兽数量也从7家上涨至14家。

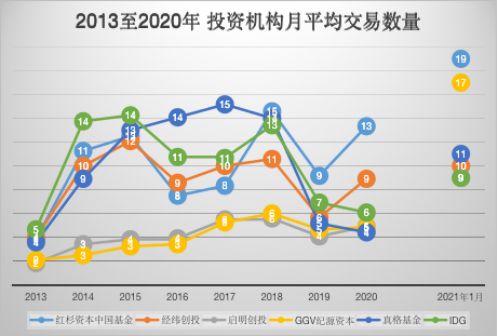

巨型公司由巨量资本所成就。过去一年,杀入VC的高瓴几乎“天天见”:据称其创投板块投资了超过200家公司。另外,经不完全统计:红杉资本中国基金、经纬创投、IDG、启明创投、GGV纪源资本、真格基金,在今年1月交易次数就远高于各机构自2013年开始的月平均交易次数。

数据来源:公开信息整理制图:36氪创投研究院

毫无疑问,中国一级市场再次进入大水漫灌的时代。这在新消费、硬科技、企业服务、医疗等领域表现尤甚——比如在 2020年5月,华大智造获10亿美元B轮融资,多家创投机构疯抢份额,除了部分老股东跟投外,竟吸引来了多达10家新机构的入局。再如,估值均超百亿:喜茶、奈雪、蜜雪冰城均已进入IPO倒计时阶段,但机构们并未放弃争夺最后入局的机会。据称,蜜雪冰城在1月完成的首轮20亿人民币融资中,展现出“一般的机构根本不见”的高姿态。

“现在这个时间点呈现出一种‘众神狂欢’的状态。”华创资本合伙人熊伟铭向36氪感叹。

如今笙歌还远未停止。截至2月25日,市场公开项目融资交易总共1379件,超过2020年Q1总体的的1087件,接近2019年Q1的1914件。平均单笔融资金额2.76亿人民币,创历史新高。

通常认为,当资本市场呈现出流动性泛滥时,必然带来泡沫,乃至需要此后很长一段时间来回调或消化,直至价值回归。所以,已经有观点认为,过去半年的中国一级市场似乎一夜回到2015年("双创"时代)。但在2014年之后,上一波新经济IPO浪潮却被证明是一场惨剧:大量在2018年前后上市的中概股公司都遭遇了不同程度的破发,一度令中国的VCPe投资人们损失惨重。

那么,这一次和2015年真的有可比性吗?我们距离市场的转捩点还有多远?

鱼大、水更大

不可否认,过去一年的一级市场资本狂潮,很大程度上是源于比如消费、硬科技、医疗等细分领域的勃然发展,但来自资金端的狂热可能是更重要的原因。

我们对过去三年完成募资的基金做了一个统计:2019年一级市场共完成330支基金的募集,前34支基金中有25支人民币基金共募资4133.7亿元,9支美元基金共募资1882亿美元,相较于寒冬2018年,美元基金募资额上涨874%,人民币基金募资额上涨28%。进入2020年后,又一批顶级机构完成大额募资,其中成功的外币基金共有66支,规模超320亿美元(2000亿人民币),包括GGV纪源资本、启明创投、高榕资本等机构。

而作为一级市场“风向标”的二级市场更是异常繁荣。美联储2020年开始紧急采取降息和量化宽松政策,向市场直接“开闸放水”超过5万亿美元,2021年初又继续计划放水1.9万亿美元,因而美股市场呈现出了与现实生活完全无关甚至相反的一路走高。过去一年实现IPO的中概股公司——贝壳找房、泡泡玛特、快手等等,个个都是上市即暴涨。对一级市场来说,这更加强了VCPE们的投资决心——即便他们中的很多人也在惊呼对现时估值的无从理解。

事实上,美国风险投资行业也在去年创下VC史上最高纪录:由于美联储量化宽松,截至2020年11月底,PitchBook数据显示美国风险投资基金总共募资691亿美元,超过了2018年的历史高点678亿美元。

也正因为全资本市场都在火热之中,作为更前端的VCPE们的杀伐果决依然是被验证可行的:我们以逸仙电商(完美日记)为例简单测算,上市前(2020年9月),华平投资和凯雷投资集团分别对标的投资约7000万美元,投后估值40亿美元,持股1.75%;按照逸仙电商目前市值约163亿美元估算,华平/凯雷稀释后持股比例约1.35%,账面投资回报也能达到3.14倍。

回到一级市场基金的募资上来说,这里需要稍微区别一下人民币和美元市场。目前来看,相较于2018年“募资难”初现之时,即便有险资进入等利好消息,但整体的人民币基金出资市场其实并没有大范围的改观,美元市场却热烈异常——这与美元大放水也基本同理。“美元LP投资中国是活跃的,疫情也基本上没影响到。我们目前在同时募两支美元基金,一支PE一支VC都特别顺利。”一家双币基金的IR告诉36氪。

简言之,大量的头部基金都手握丰沛的弹药,并处于需要尽快消化掉的投资期内。还有一个重要原因是:自2018年至今,核心投资航道长期缺失,导致整个中国资本市场就陷入了漫长的资产“低温期”——两重原因叠加之下,2020年本就是投资人们急于出手的大年。

平台基金“包圆儿式”投资

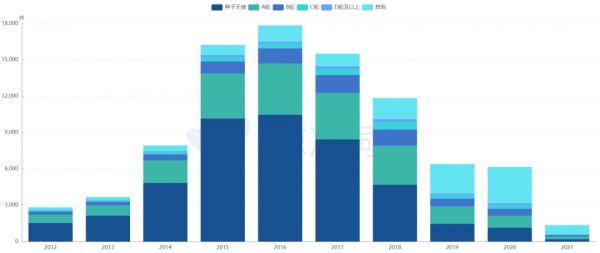

尽管很多人认为2020年的创投市场极热,但从数据来看,其实这一年的投资桩数较往年并没有显著提升,依然保持着2019年后持续至今的整体低位,具体请看下图:

数据来源:鲸准洞见制图:36氪创投研究院

其中一个特别值得说道的数据是:B轮以前的项目,自2016年达到峰值10428件之后就急转直下,2020年的这一数据是1105件——接近于5年前的十分之一。这进一步加剧了一级市场已经持续了很久的头部聚集效应——但凡是稍显优质的项目,会迅速引来甚至可谓过量的资本,所谓的僧多粥少。

“现在美元基金在中国呈现出来的‘通吃’打法(一、二级市场贯穿,再加上buyout)对一级市场甚至是早期阶段,都构成了巨大压力。”华创资本合伙人熊伟铭向36氪感叹,全布局的基金既明白二级市场定价策略,又深入研究创新行业,加上国内注册制等一系列改革措施,作为横跨两级市场的信息收集者们能更加明白整个资本流向,对资本水位有着敏锐感知,这一定程度上能够抹平一二级市场之间鸿沟。

再加上流动性爆炸之下平台型基金手中持有大量可操作资金,对看准的项目可以“重拳出击”。如此一来,市场的定价权必然落入资本充足的大机构手中,有FA告诉36氪:“现在中长尾机构除非老板有资源,否则跟投都没有份额,就别说领投了。”

实际上,目前顶级机构几乎都在按照全链条打法:投中优质项目,用优质项目和业绩加大募资体量,不断扩大基金管理规模,直到完成全阶段布局。

就以最近完成募资的GGV纪源资本为例:1月官宣的合计200亿人民币的基金组合中,不仅针对早期、成长期项目分别设置不同投资阶段和不同币种的基金,还设置了专门用于邀请创业者共同投资的GGV Capital VIII 创业者基金,以团结和拓展资源。

尤为显眼的是总体量3.66亿美元的GGV Capital VIII Plus, L.P.,专门对已投公司追加投资,这正是其为了在“赛道领跑者”上持续注资而设置的,以保证股权占比(保证董事会席位)和最终收益(防止股权被稀释)。

资料来源:GGV纪源资本公众号制图:36氪创投研究院

大机构在如此“水大”的当下显得更为激进,类似于红杉、高瓴、春华等一众机构纷纷往早期争抢,挤压着早期机构的生存空间。抢早期项目”成为了顶级机构全面布局、拉开行业竞技距离上不可或缺的基本操作,一旦在早期占据优势地位,后期项目发展和收益中就能更加利好。

新经济公司的新时代特征

当资金过剩、资产却并不足够多时,项目定价的畸高自然是难以避免的。但之所以一级市场会在2020年呈现出强烈的“拥挤感”,也与这个时代的公司特点有一定关系。

相较于典型TMT公司急需大资本的特点,对近来诸多赛道里的明星公司来说,融资并非是必须的。这一点在消费类公司里表现尤甚:比如像国货彩妆花西子成立至今就从未对外寻求过融资。这种从创业初期就有充足的资金以及良好现金流的新品牌项目,就算寻求融资,也会普遍有着“傲娇”的姿态和“高昂”的估值。

另一方面,科创板的开闸(2019年3月2号),大量硬科技公司的融资开始后移,其在一级市场的停留时间缩短,也在一定程度上缩短了VCPE投资人们可以投入的时间窗口。据统计,科创板开闸2年,上交所科创板累计受理企业就达到了540家,月均受理23家,企业上市进程加快。以本就研发周期长、资本依赖重的生物技术公司神州细胞为例,其在2017年6月进行了A轮融资,2020年6月借助科创板上市,整个融资周期仅仅3年。

也就是说,投资人们必须在更短的时间内做出投资决策,否则机会很可能稍纵即逝。

“当下这种情况,机会大于一切。大家得克服一些心理障碍,必须很快地决定是否要投一个项目,反应要非常迅速。事情的逻辑提前想好,对这家公司有着完美预设,当它出现的时候立刻投给他,而不是海选。我们所有的策略都是为了保护那个机会。”熊伟铭说。

不可忽略的还有CVC从产业端对投资机构们产生的双重压制——互联网巨头不光跟你争资产,还能自己直接上场做,触角极为广泛,从TMT到教育、消费等等。一方面是,CVC在战略投资的步伐加快,例如,2020年腾讯投资公开披露的投资案例数量就达到了164件,与市场投资量最多的红杉资本相当。另一方面,类似于扎堆社区团购、国产版clubhouse的情况比比皆是,互联网大厂从不吝啬亲自上场,直接将新模式做掉,

2021与2015:今非昔比

回到最初的那个设问:2020年的创投景象是否类似于2015年?

36氪认为,其实这两者并不具备太强的可比性。

从资金端来看,2014年开始的资金热主要由“双创”政策引导;目前的大额募资频发、估值高涨等大热景象,则是国际形势带来被动的流动性过剩。“全世界资本出于保值的目的涌入中国,在此环境下,资本市场无论一二级的估值都在涨。头部公司数量有限,机构又想拥有足够规模的回报,所以才会这样持续高密度往上搁钱。”熊伟铭告诉36氪。

资产端景象更是不同。阔别了先前模式创新的大时代,一个肉眼可见的事实是:国内VC市场上靠大量资金投入和补贴的模式创新项目越来越少,创新更多是对“传统产业”改造的数字化转型,以及国产芯片、创新药研发一类的技术革命,项目通常需要长久时间进行产品和技术打磨,成长周期也比过去“指数增长”项目要长。

“2014年,万众创新的'万众'皆为资产,其中不乏很多‘伪资产’,结果不可避免造成资源浪费;而2020年起投资热点主要集中在底层资产存在实际需求的技术创新领域,迫切需要资金支撑。只要市场上有长期需求存在,我们对未来的预判就是好的,不会像15年一地鸡毛。”

2014年的狂潮之后,被资本裹挟的新经济公司们陆续迎来IPO,紧接着地就是2018年所甚嚣尘上的“市值迅速腰斩,一二级市场倒挂”。例如,2016年1月,美丽说和蘑菇街合并后新公司估值30亿美元,三年后,2018年12月蘑菇街在美上市,市值仅15亿美元(按照14美元发行价)。2017年11月8日,阅文集团在港交所挂牌上市,市值928亿港元;进入2018年9月,上市不到一年,阅文集团市值跌去57%,为398.82亿港元。

而面对如今的资产热,36氪采访的多位投资人均表示,尽管目前一级市场的估值普遍高于预期,也包含一些公司传统估值体系无法解释的情形,但长期来看,市场未来的增长还是极有可能消化掉如今的估值泡沫。

“市场很可能会进入新的状态,没准现在只是刚刚开始,它会沉积一段时间,然后以其他的方式再大爆发,就像电力、交通、轨道、通讯都上来之后,整个市场频率交易会变快。”

关于未来和“被透支的未来”

尽管2021与2015的市场热有着截然不同的缘由,可以确定的是,中国市场将是未来很长一段时间内国内外风险投资机构重注的宝地。

因此在募资端,尽管美元具有追求财务回报、资金耐受度更高的优势,曾经被诟病“战略性诉求”过强、限制过多的人民币也依然被青睐。具体原因除了人民币市场在日渐规范和成熟,在科创板/创业板红利、险资的入场等利好因素下,另一方面,囿于国际关系等客观因素,加上国产替代、芯片半导体(尤其是涉及到国防安全的领域,例如安防芯片)、企业服务saas软件(涉及到数据安全的领域)等一些敏感行业只能拿人民币的钱。所以,市场呈现出明确的人民币/美元“两手抓”打法。

“包圆儿式”投资的顶级机构在这样的情景下具有更为压倒性的优势,能够和变化多端的“市场先生”更全方位的共舞;而对于其余大多数机构来说,尽量配合市场的节奏,将可控因素的保持不变,利用好市场趋势则是最佳策略。“市场有时候就是会疯,除非你说我不玩了,如果你还想stay in the game,其他人怎么打,你就得怎么打。” 熊伟铭告诉36氪,“明年市场风格可能又不一样了,我们就是各种各样的运动员组合,滑雪也好,帆船也好,虽然风格不同,只有适合这种市场打法的运动员能赢。”

当然,“通吃者”们也会算着账,如若进军早期仅仅是为了在市场热之下战略性pitch到更早的项目,而最终证明连锁效应并不强、后期收益并不划算,他们必定还是回归和坚守最擅长的领域。

从二级市场暴涨的公司反推来看,此次流动性爆炸是主要利好的是具有新经济公司属性的。鉴于目前一二级市场均处于高涨的情况,一级市场看到二级的价格红利,因此看好未来成长性,所以选择透支未来。“现在不见得获得大额融资的公司短时间确实需要那么多钱,但是机构投资时会假设公司的花钱能力,有多少钱就能干多大事儿。项目一旦在融资的时候能够证明自己的花钱能力、可以走的更快,那就拿到了被加注的筹码。”熊伟铭说。

因此,想要定义当下市场看似难以理解的“天价估值”、“头部效应”时,我们不妨以价值规律的表现形式“商品价格受供求关系影响,围绕价值上下波动”来解释——当优质资产的供给量远不能满足机构“财大气粗”的购买需求时,价格上涨就成了必然。

估值本质上是基于实际情况和未来预期而建构的对公司价值的预判。头部公司在流动性泛滥之下享受一定的估值溢价是合理的,但无休止地估值溢价、“透支未来”一定会存在隐患。未来存在不确定性,预期就定会存在偏差,高估值的背后需要能够支撑起其合理且明确的业绩增长逻辑。

或许一级市场的扎堆游戏短期内还会继续。但长期来看,伴随着全球疫情控制、政策调控、美国停止“放水”等因素,市场终将回调。

相关推荐

鱼大水更大,中国创投重回2015?

大水,大鱼,大基金

复盘中国创投十大风口:数千亿起砸,仅头部存活

中国流程工控龙头企业中控技术上市,正心谷的知与行进入收获期

36氪首发 | 长期保险购买决策平台「多保鱼」获2亿元B轮融资,云锋基金领投

腾讯股价创历史新高 马化腾超越马云重回中国首富

2015 年中国那些独角兽,如今都怎样了?

走过大水漫灌的快速成长期,二手车市场还面临哪些困局?

36氪首发 | 保险购买决策平台「多保鱼」获千万美元 A+ 轮融资,光速中国领投

苹果为什么能重回万亿市值?

网址: 鱼大水更大,中国创投重回2015? http://www.xishuta.com/newsview39107.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95124

- 2人类唯一的出路:变成人工智能 20535

- 3报告:抖音海外版下载量突破1 20375

- 4移动办公如何高效?谷歌研究了 19720

- 5人类唯一的出路: 变成人工智 19648

- 62023年起,银行存取款迎来 10272

- 7网传比亚迪一员工泄露华为机密 8400

- 8五一来了,大数据杀熟又想来, 8039

- 9滴滴出行被投诉价格操纵,网约 7662

- 10顶风作案?金山WPS被指套娃 7184