B站回港,“故事”没变

编者按:本文来自微信公众号“一千二百字”(ID:word1200),作者:keykey7,36氪经授权发布。

在纳斯达克上市刚满三年的哔哩哔哩也随“回归潮”在港交所二次挂牌,目前招股书已挂网可查。尽管距其二月份157美元的股价历史高点已回落近三成,但比2018年3月的上市发行价11.5美元已涨了近十倍,别忘了IPO当天还经历了破发。现在以股价历史高位回港交所,无疑对这次的发行定价和融资额很有利。据腾讯《一线》驻港记者报道,多位在港大型机构投资人表达了下单意愿。

但哔哩哔哩仍在经营亏损,这也是过去三年外界部分声音一直质疑它的所在。大约在2019-2020年之交吹响“出圈”号角后,它的股价就一路飞升,这似乎给人一种割裂的印象,为什么经营亏损在扩大,股票却愈发受到机构追捧,是因为看似激进的出圈战略给资本市场讲了一个新故事吗?靠什么来支撑其下一个三年的增长呢?

B站的现金流

现金流是一家企业的经营基本盘。同是利润亏损,一家的经营现金流为负,一家为正,两者有很大差别,这决定了它能否仅靠经营活动所得满足日常开销。过去的文章似乎很少涉及B站的现金流情况。它到底缺钱吗?

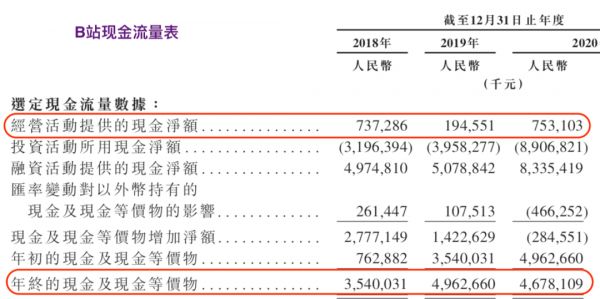

据20-F年报及本次招股书,B站2018-2020年的经营现金流分别为7.37亿元、1.95亿元和7.53亿元。从正的经营现金流到负的净利润,B站主要由于一系列非现金项目的逐年增加所致,包括版权等无形资产摊销、会员费等递延收入、对供应商的应付账款等。

特别是无形资产这块,2020年摊销了近14亿元,2018年时仅摊销5.4亿元。我们看到了B站平台上OGV专业长视频内容的增多,以及由此带动的付费会员基数的扩大。对应投资现金流看,2018-2020年,B站用于视频版权等无形资产的投入分别约10亿元、13亿元和16亿元,该投入在总的CapEx资本性开支中分别占比78%、81%和73%。

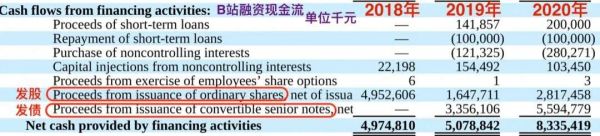

为不断扩充专业内容以及扩大市场影响力,B站这三年进行了积极的融资活动。这里对照融资现金流量表做一个梳理:2018年的近50亿元融资主要是IPO发行的4.43亿美元(扣除手续佣金后的净额),加上当年10月份腾讯追加的3.17亿美元;2019年的51亿元融资主要包括5亿美元的可转债(票面利率1.375%),以及公司增发、加上原有股东出售的总计2000多万股ADR所得;2020年的83亿元融资主要由6月份又发了一轮8亿美元的可转债(票面利率降至1.25%),此外还有索尼入股的4亿美元现金所得。算上IPO,B站三年里通过发债和发股已经融了183亿元左右。除了利用全球低利率市场进行低成本的债券融资外,就是引入腾讯、索尼、阿里等战略投资者,全部都有业务上的合作,比如视频版权、游戏和广告。

从这点看,B站算是在现金流层面保持了一个清醒的头脑,即拿那些能给自身业务带来提升的大公司战略资金,增强自身信誉背书,同时依靠信用评级低成本地发债筹资,再将这些资金以一个比较温和的递增速度投入到版权、内容自制与品牌建设上,并在2018-2020年每年保持35亿-50亿元的现金及现金等价物储备。

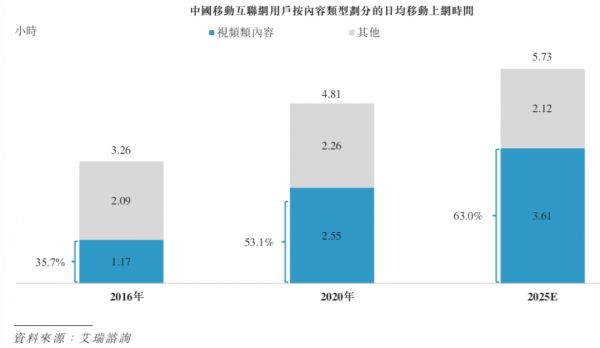

健康的现金流与持续融资能力证明了B站业务基本盘的稳定,这是资本市场对其亏损持宽容态度的重要原因之一。说白了是B站的高成长性和标的稀缺性让资本看到了一个新YouTube诞生的可能性(但在社区氛围与商业模式上,B站与主要依靠广告分发和内容订阅的YouTube还是不太一样),在视频这个上升赛道,增长仍是第一任务和关注点,视频用户的天花板还没有看到。

说明:此处视频类统计包括了游戏内容

此次挂牌港交所,B站的融资额在30亿美元左右,将会略超过过去三年183亿元人民币的总融资额。这在中概股里比较罕见,第一个回归的阿里巴巴当时在港上市的融资额大约是它2014年250亿美元IPO的一半。不过考虑到B站美股股价正处历史高位,且刚刚制定发行价上限为988港元每股,因此市场对B站的认购可能无法掀起像快手这类首次IPO的股票那么疯狂的景象,快手当时发行价区间上限是115港元。

从Z世代到Z+世代

目前,谷歌旗下视频流媒体YouTube的MAU是20亿左右,音乐流媒体Spotify的MAU是3.45亿(截至2020年底的年报数据),这些应用都是全球市场覆盖。而B站2018年上市时给美国投资人讲的故事是中国“Z世代”,定义为1990-2009年间出生的年轻人,因为当时它的7000万MAU中超过八成比例是这些人。这种以年龄段划分用户群的方式与YouTube和Spotify迥异。再加上二次元在欧美文化中相对弱势的地位,B站上市后经历了一段股价平淡期。

到了4Q20季度,B站MAU已经超过2亿,并提出三年内达到4亿的目标。据统计,中国Z世代大约有3.3亿人。B站现在的核心目标用户群已扩大到35岁以下人群(站内35岁以下MAU占比86%),即1985-2009年出生的“Z+世代”。招股书显示,2019年Z+世代的人口总数已超过4.5亿,他们当年贡献了65%以上的视频市场收入。这基本上是中短期内B站的总用户池。

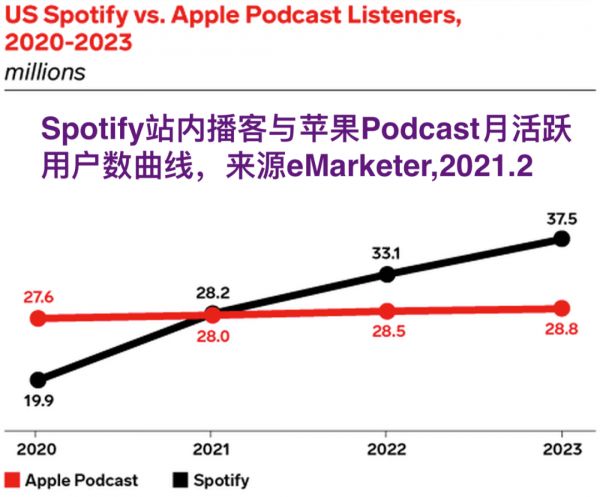

据最新市场数据,单看美国市场,每月在音乐软件Spotify上听播客(podcast)的人数马上要超过苹果自身独立应用Podcast的MAU用户(2800万),这是一个奇特现象。背后是Spotify在2019-2020年间多达5-6次收购播客与音频类公司,以获取内容、听众以及实现货币化的技术。据20-F年报数据,在Spotify上听音乐的人里有25%同时收听它的播客内容,2020年该平台给800万独立音乐人和播客主播支付了约50亿美元分成,如果从2006年诞生算起,Spotify已累计为音乐版权和创作者支付了210亿欧元。Spotify目前仍亏损,它的目标用户是10亿。

类似地,为实现用户增长目标,B站眼下的任务也是通过“扩品类”来增强社区生态,采用的是PUGV和OGV双管齐下战略(PUGV即UP主生产内容的播放占比保持在九成左右)。据招股书,2018-2020年,它的月均活跃UP主人数分别为60万、90万和180万人,对应月均投稿的视频作品数量分别为150万(根据4Q18的170万估算)、260万和560万件。随着UP主数量增多,平均更新频率基本没变。生活类、游戏类、娱乐类内容占据前三。自2018年提出的创作者激励计划现已覆盖34万UP主,多为中腰部核心生产力;同时,平台以花火系统对接UP主与品牌商,撮合内容变现。

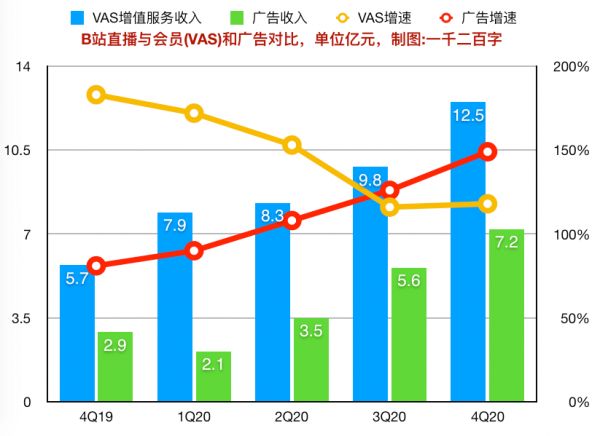

目前,游戏仍是B站的主要货币化手段,游戏是PUGC内容中的第二大类目,也是直播业务的第一大类目。2018-2020年,《命运/冠位指定》《公主连结Re:Dive》《碧蓝航线》三款Top3动漫类手游合计在B站总收入中占比依次为61%、36%、24%,依赖度下降明显。类似于YouTube和Spotify,B站迟早会显著提升广告在营收结构中的权重,但目前管理层把效果广告的Ad-load控制在5%,对货币化有所克制,可能是给算法提升和用户基数扩大留出一个时间窗。在广告上急于求成会适得其反。

B站仍处于货币化的早期阶段,但其社区生态的成长性已足够让投资者兴奋。在短视频内容的旺盛消费需求之外,国内用户也需要一个消费中等长度的优质视频、且有一定情感纽带因素的社区场景,这恰恰不是一个可以由资本快速堆起来的场景,需要沉淀更多“人”的因素去培养。

回归港股,B站仍是少年,有朝气、有变数,也受宠。

相关推荐

B站回港,“故事”没变

百度、B站二次上市将近,中概股回港又一次浪潮汹涌

市值暴涨,拟回港二次上市,B站的破圈之路

快手后,百度、B站们的资本新故事

B站凶猛:市值一夜大涨75亿

B站CEO陈睿:5G时代视频将是绝对的主流

B站确定已在港提交上市申请,计划3月上市

上市一年,B站年轻人的故事将如何继续?

B站为什么会是一个资本「幸运儿」?

百度已通过港交所聆讯,赴港二次上市进度超B站

网址: B站回港,“故事”没变 http://www.xishuta.com/newsview40279.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95254

- 2人类唯一的出路:变成人工智能 21423

- 3报告:抖音海外版下载量突破1 21393

- 4移动办公如何高效?谷歌研究了 20566

- 5人类唯一的出路: 变成人工智 20563

- 62023年起,银行存取款迎来 10359

- 7五一来了,大数据杀熟又想来, 8806

- 8网传比亚迪一员工泄露华为机密 8543

- 9滴滴出行被投诉价格操纵,网约 8429

- 10顶风作案?金山WPS被指套娃 7247