双重上市、融资140亿港元,小鹏稳了吗?

本文来自微信公众号“深燃”(ID:shenrancaijing),作者 | 周继凤,编辑 | 黎明,36氪经授权发布。

7月7日,小鹏汽车正式在港股上市,发行价每股165港元,募资140亿港元。港股“智能电动车第一股”诞生。

去年8月份,小鹏在美股上市。不到一年的时间,小鹏两次IPO。

小鹏汽车董事长、CEO何小鹏在这次港股上市的仪式上发言称:“小鹏汽车将以此次在港成功上市为契机,掀开公司快速发展的新篇章。”而对于未来,小鹏汽车副董事长、总裁顾宏地则在接受媒体采访时称:“将来时机成熟时,我觉得回归(A股)肯定是会考虑的。”

今年,造车这条赛道拥挤了起来。年初,各大互联网巨头争先恐后入场,有些公司甚至连IPO的时间点都想好了。传统车企也纷纷开始拥抱电动化。

这些公司扎堆造车,并非一时兴起,相反,它们野心大胃口大。按照明势资本创始合伙人黄明明的观点,“智能电动汽车是继智能手机和移动互联网之后,全球最大的结构性机会,它是几十万亿甚至更大的赛道……任何有野心的、有科技实力的公司都该考虑。”

赛道拥挤了,时间变得紧迫起来,造车的窗口期也变得越来越短。甚至有观点认为,最快2023年会形成智能汽车的第一个拐点。

整个造车行业竞争逐渐白热化,新的造车大战一触即发。

造车本质是制造业,需要既懂汽车行业,又懂技术,还懂互联网打法,但归根结底,造车需要钱,而且需要持续烧钱。相比于互联网巨头以及传统车企这些赛道上的新玩家,造车新势力具有先发优势,但一直没有持续造血的能力。

这一轮新的造车赛事中,能不能继续囤到足够的粮食,对于现阶段的造车新势力来说,至关重要。

如今,小鹏选择“双重上市”,显然是嗅到了市场变化,提前抢占先机融到了钱。接下来的问题是,融到钱后的小鹏,准备怎么打这场仗?在更为惊险的造车资格赛中,小鹏有可能挺到最后吗?

双重上市,小鹏图什么?

与其它中概股比如B站、百度等的“二次上市”不同,小鹏的这次港股IPO是以“双重主要上市”的方式进行的。

相比于“二次上市”,“双重上市”需要遵守的监管规定更为严苛。小鹏需要同时受到美国证券交易委员会(SEC)和香港证券及期货事务监察委员会(SFC)的监管。但这种上市方式也有好处,今后小鹏汽车可满足沪港通和深港通的接入条件,国内A股投资者将来或可直接购买小鹏汽车的股票。这样一来,小鹏的融资渠道变宽了,融资风险还降低了。

小鹏倒是不缺钱。去年在美股上市时,小鹏募集了17亿美元,去年12月又配股融资25亿美元。截至今年3月31日,小鹏汽车拥有现金、现金等价物、受限资金、短期存款、短期投资和长期存款共计人民币362亿元。

小鹏今年上半年累计交付量已经超过2020年全年,达到30738台,是去年同期的5.6倍。从销量来看,小鹏在造车新势力中,已经站稳了脚跟。

资料来源 / 公司官网、招股书

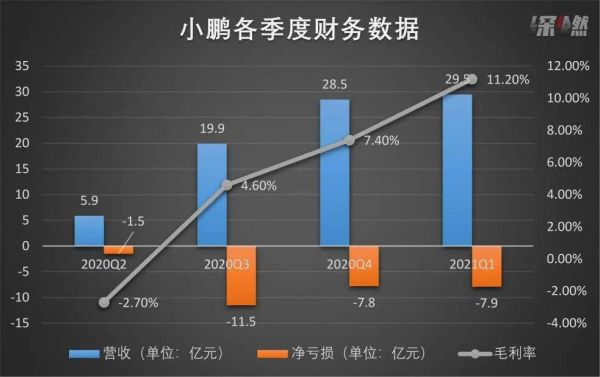

销量迅猛增长也提振了小鹏的营收数据。2018年、2019年和2020年,小鹏的营收分别为0.10亿元、23.21亿元和58.44亿元。2021年第一季度,小鹏实现营收29.51亿元,较上年同期的4.12亿元增长了6倍,增速位居三家造车新势力第一。

但小鹏依旧是亏损的,2021年第一季度亏了7.9亿元,2020年第四季度亏损7.8亿元。小鹏的解释是,增加了研发的投入以及公允价值变动。不过好在,从去年第三季度开始,小鹏的毛利率就转正了,2021年一季度上涨到11.2%。

资料来源 / 公司财报、招股书

小鹏的财务状况正在不断好转,现金流充足,短期内不存在资金压力。那么距离美股上市不足一年,小鹏为何又急于赴港双重上市?

从长远的角度来看,如今造车新势力们刚刚实现量产交付,未来需要花的钱只会多不会少。

在有关智能汽车的关键技术——自动驾驶和智能座舱上,小鹏已经下了大手笔。从小鹏的招股书中能看到,2019年、2020年、2021年第一季度,小鹏的研发开支分别为20.7亿元、17.26亿元、5.35亿元,占总收入的89.2%、29.5%及18.1%。在招股书中,小鹏表示要将IPO所得款项净额中约45%用于拓展公司的产品组合及开发更先进的技术。

除此之外,小鹏目前只有两款车型问世,产品线还比较单薄。处于高速发展期的小鹏,既需要对现有车型进行改款,又需要研发新车。所有的这一切,都需要钱。

而且造车的大环境不同了,越来越多的巨头准备跨界造车,智己、恒驰等等新的造车品牌不断涌现,造车新势力们不止需要和当下的玩家赛跑,还需要考虑三年五年之后才量产的竞争者。2023年-2025年是公认的“智能汽车爆发之年”,即便是现金流充裕的造车新势力,高筑墙、广积粮建立护城河,已经成为迫在眉睫的事。

“双重上市”,对于当下的造车新势力来说,其实是一步好棋。汽车分析师张翔指出:“公司手上的钱越多就可以掌握越多的资源,这几乎是铁定的商业规律。而小鹏是国内首家赴港‘双重上市'的新造车企业,在造车新势力中抢占了先机。除此之外,投资人非常看好小鹏的自动驾驶业务。到了港股之后,小鹏的发展空间很大。”

全栈自研自动驾驶,一张王牌

小鹏的这次港股IPO招股,受到了资本的热捧,国际配售部分在路演首日已获超额认购,香港公开发售部分录得超14.73倍认购。

小鹏的自动驾驶技术发展很快,尤其是NGP高速自动导航辅助驾驶功能(在自动驾驶领域算是高阶功能)的推出,给了市场惊喜。“这也是小鹏港股IPO受到热捧的重要原因。”一位分析师表示。

在招股书中,小鹏自称是国内唯一一家自主开发全栈式自动驾驶技术,并在量产汽车上应用该软件的汽车公司。所谓全栈自研,指的是不仅基于车端的感知、定位、规划和控制等模块的自研,更在数据通路及云端数据采集与标注、分布式网络训练等方面自研,可形成数据和算法的全闭环。

在国内,自主开发全栈式自动驾驶技术,究竟意味着什么?

我们得从当下造车行业的现状说起。早些年,造车新势力们拼续航、拼电池寿命,如今,造车行业里的玩家们才真正醒悟过来,智能汽车的差异化竞争靠的是软件和自动驾驶,于是纷纷开始砸钱挖人拉团队研发自动驾驶技术。

蔚来在自动驾驶的投入算是比较早的,但是2019年蔚来遭遇财务危机,裁掉了很多研发人员。2020年蔚来才重新建立自己的自动驾驶团队。理想初期只做L2级别辅助驾驶功能的研发,团队规模比较小。

在这三家公司里,小鹏是对自动驾驶最重视的,2017年就开始搭建团队,很早就从美国硅谷的科技公司招募了人才。何小鹏曾指出,除了芯片外,自动驾驶很多技术都是自己在研发。

来源 / Unsplash

长期关注自动驾驶的业内人士李亮盘点了一下,在一众研发自动驾驶技术的公司中,华为所谓的L4级别的无人驾驶技术,其实是特定路线特定场景下的无人驾驶技术,距离真正的无人驾驶还有一些差距。业内也有文远知行、百度这些L4级别的方案商,它们呈现的自动驾驶技术,综合来看还不错,但是没有量产。

他介绍,那些已经量产的车企,很多完全没有自研能力,只能转头选择向博世、Mobileye等厂商采购成熟的自动驾驶方案。但采买方案有一些弊病,李亮指出,各方案商都是标准接口,无法根据实际需要配置,也就无法带来性能最优解。更致命的是,自动驾驶模型是需要依靠大量的数据喂养才能不断优化的。然而,车企应用了方案商的模块集成,因为数据结构不统一,很难掌握数据,也无法有效利用收集上来的数据。这也意味着,路上跑的每一辆车所生成的数据,车企无法搜集也无法分析利用。

自研自动驾驶对车企的研发能力有极高的要求,没有几家自主研发成功,理想和蔚来正在加速自研,零跑汽车则准备自研自动驾驶系统中最难攻克的芯片。

在不少业内人士看来,全栈自研几乎是小鹏的一张王牌。“从技术指标、算法可用性、数据规模等这些比较偏技术的层面来看,小鹏肯定是同其他车企拉开了比较大的差距。但是在用户感知层面,差距还没有大到高下立判或是必须买某个牌子而不买其他牌子,只是小鹏会表现得更稳健。”李亮表示。

而且,小鹏一直计划靠软件收费。因为软件一旦研发成功,复制成本极低,盈利也就指日可待了。从目前的情况来看,小鹏卖软件赚钱的算盘似乎有望成功。XPILOT3.0在1月26日通过OTA全域上线。而在2021第一季度,小鹏在整车收入中首次确认了自动驾驶软件的收入,XPILOT3.0累计付费率超过20%,2021年3月达到了约25%。

市场变了,小鹏跟得上吗?

时隔不到一年两轮IPO,小鹏面临的市场行情已经大不相同。

第一梯队的造车新势力们早过了爬坡期,备受资本青睐,智能汽车甚至成为了搅动数十个行业的风口。传统主机厂也开始转型,加速全面电动化的步伐,并设置时间表。巨头们也已经闻风赶来。造车行业涌进了软件、互联网、零售、3C、家电、地产、出行、物流、代工、能源等领域的公司。整个行业处于爆发期。

对于最先抢跑的造车新势力来说,形势严峻了。早在一年前,造车这场牌桌上,只有三两个牌友,有些混不下去的还自动离场。如今,牌桌不仅变大了,而且突然坐满了对手,它们筹码多、本金雄厚,还抱着必胜的决心打赢这场资格赛。

造车新势力们,还能跟得上吗?

摸爬滚打了这些年,经历过至暗时刻,各家造车新势力都形成了一套自己的打法。

何小鹏是这么给小鹏进行产品定位的:“我们主力的销售价格在15万-30万以内,也就是说做中高端、做国潮。这样一群客户他们有购买力,且需要在这个购买力里面获得更好的功能、性能、能力的组合。”

何小鹏

相比蔚来与理想,小鹏整体的起售价格较低,蔚来与理想的起售价格均在30万元以上,而小鹏最先推出的“G3”车型的起售价格则不到15万,随后推出的小鹏P7指导价在22.9万元-33.9万元之间。为了拉低P7的入门门槛,小鹏在今年5月推出了磷酸铁锂版本的P7,一经交付即打破月交付量历史记录。

中国新能源市场中,20万元左右价格区域,具有十分强劲的用户需求。根据中国汽车技术研究中心统计,小鹏G3在中国一季度A级纯电SUV中上险排名第一,P7在中国B级纯电轿车上险排名第三。

最重要的是,小鹏颇具前瞻性地大手笔投入自动驾驶技术,获得丰厚的回报。“如今在自动驾驶领域,小鹏确实把一些同行远远地甩在了后面。”一位分析师评论道。

何小鹏认为,造车最重要的是节奏感,不单纯追求高毛利,而是在急速的奔跑中寻求平衡。“首先是跑得够快,其次在跑得够快中间努力能够稳、能够平衡,就是快跑中平衡,这才是小鹏下一步关注的。”

接下来的奔跑节奏,小鹏想得很清楚:今年Q4,开始交付新车P5,号称是“全球第一款量产激光雷达智能车”;计划在2021年底内部用户测试XPILOT3.5,2022年年初通过OTA上线;在2022年推出下一代智能驾驶硬件平台,下一代三电系统,包括高压系统、超充平台等……

在这场以年为单位的造车资格赛中,能否拼杀到最后,一个更大的变量是创始团队本身。创始团队使命感和信念极为重要。

何小鹏早在37岁就获得了100亿以上的财富,随后转头投入新造车领域。小鹏汽车在创立之初,何小鹏和他的“鹏友”们就已经预设了今天的企业发展路径:未来是智能汽车的时代,而非电动汽车的时代;小鹏定位中高端,也就是15万元到40万元的市场;要考虑软件和硬件如何形成闭环,闭环的底层一定在于组织跟基因;坚定国际化布局。

如今看来,小鹏确实是在一一实践着这些路径。

按照何小鹏之前在演讲中所说:“我认为创业最最最重要的是节奏的把握能力,以及想到了一个很多年后会实现,但当时有无数人会对你质疑、不信任的点子,最后你做到了,我觉得要有定力,要坚持。”

*应受访者要求,文中李亮为化名。

相关推荐

双重上市、融资140亿港元,小鹏稳了吗?

小鹏回港“双重上市”:你还搞不清双重上市与二次上市的区别吗?

中概股再掀“回港”潮,小鹏汽车双重上市获批,融资规模最多达20亿美元

双重上市背后,小鹏汽车步入稳定收获期

港股智能电动车第一股,为什么是小鹏?

43岁何小鹏,率先二次IPO敲钟:市值2800亿

特斯拉和华为,谁是小鹏最大的敌人?

传小鹏汽车赴港上市获批,融资规模20亿美元

摸着特斯拉过河,赴港上市的小鹏汽车遭遇野蛮人

36氪独家 | 小鹏汽车再获超3亿美元融资,阿里领投、卡塔尔主权基金参与

网址: 双重上市、融资140亿港元,小鹏稳了吗? http://www.xishuta.com/newsview46548.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230