穿透财报,看清京东

编者按:本文来自微信公众号“深响”(ID:deep-echo),作者亚澜 蔡宝汪,36氪经授权发布。

(分析基于公开资料,不构成任何投资建议)

本文要点:

京东财报数据及其背后意义

究竟是财报的艺术,还是长期的价值?

还有哪些大家没有发现的细节数据点?

京东在云雾里已经沉寂了很长一段时间,过去半年里,关于京东方方面面的质疑声都没有断过。即使是在周五京东发出了一份非常利好的财报后,仍有不少媒体质疑整体利润改善的可持续性,认为京东在通过投资收益粉饰财报。

究竟是财报的艺术,还是长期的价值?闲话休叙,我们通过穿透式分析,来看看京东到底怎么样。

先说核心数据:

公司在2019年第一季度净收入达到1,210.8亿元人民币(约合180.4亿美元),同比增长21%;非通用准则下(Non-GAAP)归属于普通股股东净利润32.9亿元人民币(约合4.9亿美元),相比较18年一季度的10.5亿元人民币(约合1.67亿美元)增长215%;非通用准则下稀释每股收益2.23人民币(约0.33美元)。

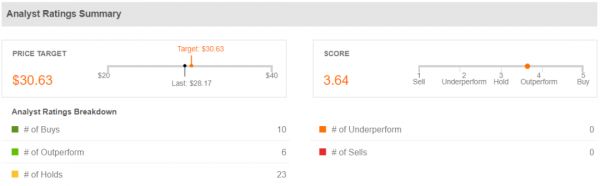

京东在本季度多点开花,业绩超分析师预期,尤其是每股收益,超过分析师预期167%,已经走出了之前增长乏力的阴影。

分析师预期来源:Seeking Alpha

同时资本市场也给出了积极的评价,在一季度财报公布后,股价盘前一度大涨超10%,并在盘中维持上涨,最终收于28.17美元,上涨2.4%。而分析师对京东也保持了相对乐观的态度,全部对京东给予买入、超出表现或持有评级(无卖出评级)。

分析师评级来源:Seeking Alpha

再来细看京东财报给出的增长指标,究竟是财技表演,还是实力所在:

「收入增长:物流在淡季稳住了」

财报显示,京东一季度净收入人民币1210.8亿元人民币,相比较去年同期1001.3亿元人民币,同比增长21%——其中商品销售收入1086.5亿元人民币,同比增长18.7%;服务收入录得人民币124.3亿元人民币,同比增长44.0%。

这些增长来自于哪儿呢?

服务方面,自去年10月份,京东全面开通面向个人客户的快递业务,其物流及其他服务收入在本季度创下新高42.9亿元人民币,同比增长超过90%。

京东物流CEO王振辉在财报披露后的分析师会上表示:“虽然一季度是物流的淡季,但是我们还是保证了整体运营情况的稳定。从过去两个季度外单的毛利情况来看,也是整体变优的。在之后几个季度,我们还是希望外单毛利继续上升。”

核心业务自营电商方面,在体量已经很大的情况下,同样保持了高速增长,同比涨幅18.7%——从分类上看,电子和家电产品一季度营收707亿元人民币,同比增长14.5%;日用商品收入379.5亿元人民币,同比增长27.6%。

京东集团CFO黄宣德表示:“京东电子产品和家电营收在行业处于领先地位,依然保持了两位数的增速,并且增速要高于行业水平。未来公司还会与供应商进行更深入的合作,通过更具优势的采购价格,保持营收的持续增长。”

有媒体在财报点评中指摘,京东本季度开始刻意隐藏GMV(交易总额)数据,「深响」认为并非如此。

我们曾在之前拼多多财报解读(点击文字阅读)文章中讨论过GMV披露的问题:

之所以早期电商行业对GMV数据非常热衷,是因为很多电商在其发展的早期或是上市初期,即使在销售额已经很大的情况下,仍是处于亏损状态。亚马逊在其上市之后,很长时间也处于亏损状态,无法通过P/E估值(市盈率)的方式计算公司真正的价值。

因此亚马逊在1997年上市的时候,选择的是使用P/GMV(市值/交易流水)作为其估值手段。由于亚马逊是第一家美股上市综合电商企业,并没有其他电商可以作为可比上市公司,因此最终选择零售企业Walmart、Costco等作为可比对象。

到2014年京东上市的时候,其使用的估值方法仍然是P/GMV,而其对标的公司则是亚马逊。京东对标亚马逊的另一个主要原因是因为京东以自营业务为主,而亚马逊在当时的电商业务也是以自营销售为主,其P/GMV数据具有较强的可比性。

而在京东之后上市的阿里,其电商平台淘宝在经营模式上与京东存在很大差别。淘宝是平台商家入驻的模式,所有的交易都是用户与商家之间进行,淘宝仅作为平台服务于交易,如果使用P/GMV的方式进行估值,将会虚增阿里的估值。在这样的背景下,其使用的是以收入为基础的P/S(市销率)的估值方式。

除以上因素外,GMV指标本身存缺陷,也让很多公司以及分析师弃用这个指标。

首先,在不同电商公司之间,GMV统计口径千差万别,包括下单GMV、妥投GMV、出库GMV等等,在不同统计逻辑下差别很大,无法横向比较;另外,对于某些特殊类型业务,可以为电商平台贡献巨大的GMV,但是在创造收入上却很少,如拍卖业务、汽车业务、黄金交易等。几乎都可以创造海量GMV,但是收取的扣点却很少,因此不能反映公司实际的创收能力。

而另一方面,在过去,很多电商企业使用GMV作为内部考核的核心KPI指标,这也间接导致很多事业部为了达成KPI业绩,通过引入更多POP商家,零扣点、多返券等手段,在损失公司整体利益的情况下增大GMV水平。据京东内部人士介绍,自2019年,商城各事业部的考核已全面取消GMV指标。

因此,GMV在目前已经不再作为电商企业估值以及经营效率的核心指标。阿里巴巴在2016年9月的季度报告里已经不再披露GMV指标。

而自营模式为主的京东,自2017年第三季度财报开始也已将GMV指标从季报的业绩亮点章节,调整到补充信息章节中进行披露。京东除零售外,物流等其他服务在增加,GMV也已经无法充分体现京东的业务成长。

因此“刻意隐藏”,无从谈及。

包含履约成本毛利率增长:很关键

财报显示,公司在一季度毛利率达到15.0%,相比较去年同期增加0.9个百分点;而包含履约成本的毛利率为8.4%,高于去年四个季度的水平。

之所以分析包含履约成本的毛利率,主要是源于电商行业的特殊性——电商的经营模式是通过线上平台向用户销售商品。因此在线上销售商品的同时,还需要在线下将货物运送达消费者,而整个销售过程的完成是需要在消费接收到货物的时候的。因此对于电商企业,其直接的销售成本,除了销售产品本身的进货成本外,还需要将送货的成本也计算在内,这部分成本就是履约成本。

京东一季度毛利率较去年同期提高0.9%,包含履约成本毛利率较去年同期提高1.4%,这说明公司不仅在品类管理、品类销售策略上进行了优化,使采购毛利得到了提升(毛利率提升),同时公司在物流配送环节也实现了整体效率的提升(包含履约成本的毛利率进一步提升)。

那么,包含履约成本毛利率较去年同期提高1.4%对京东意味着什么呢?

深响对比了几家全球最知名零售企业2018财年利润率情况:

●永辉集团利润率2.1%

●沃尔玛全球利润率1.3%

●Costco 2018财年利润率2.26%

在传统零售业,2%左右的利润率是非常优异的盈利水平。而京东在毛利率上超1%的增长,可以直接贡献到其利润端;而在京东目前单季度超千亿销售规模的体量下,百分之一点几的毛利增长,意味着超过10亿元以上的利润贡献。

这是非常关键的一个数字。

效率增长:不靠大额补贴与宣传

财报显示,一季度京东市场费39.4亿元人民币,市场费用率仅为3.3%,低于2018年全年水平。同时,市场费用同比增长13%,相比较收入同比增长21%,明显低于收入增速。

这说明目前京东的收入增长并不是靠大额补贴、市场宣传拉动的收入增长,而更多是通过品类优化、服务效率的提升,来促进销售收入的增长。

而研发投入方面,一季度研发及内容费用37.2亿元人民币,同比增长54%,这也看出京东在研发持续投入上的决心。

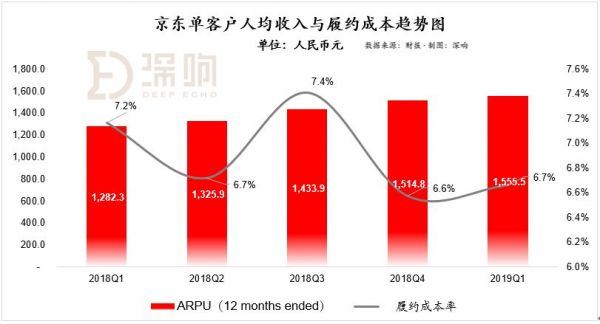

另外,一季度京东履约费用80.6亿元人民币,履约费用率6.7%,保持在较低水平。而在履约费用保持较低水平的同时,单客户过去12个月平均贡献收入(过去12个月总收入/过去12个月活跃用户数)却在过去几个季度呈现持续上升势头。

这充分说明在物流成本得到有效控制的同时,用户的体验并没有下降,用户粘性反而进一步提升,从而带动单用户收入的提升。

整体盈利能力增长:提效降本

京东一季度Non-GAAP下归属于普通股股东净利润32.9亿元人民币,同比增长215%,净利润率2.7%,净利润及利润率均创历史新高。

这样的盈利能力提升来自于京东整体的提效降本。

财报发布后,有媒体在解读京东本季度盈利能力时,提到京东本季度净利润73.2亿元人民币,但其中其他净收益高达68.9亿元,而这部分其他收益主要是被投资企业的投资收益,因此京东本季度利润是靠投资收益支撑起来的。

「深响」认为这种解读从财务分析的角度来看是片面且不客观的。

我们在之前的文章《别被财报“骗”了》(点击文字阅读)中也已经讨论过这个问题:

企业管理者、投资人在对一家公司业绩考量时,通常是使用Non-GAAP口径进行对比,这样更能够体现一家公司自身实际经营能力。而之前我们在文章开头提到的华尔街分析师对于公司季度每股收益,也是使用Non-GAAP口径下的稀释每股收益,对一家公司盈利能力进行考量,并不会以GAAP下净利润指标作为主要参考。

GAAP的全称是Generally Accepted Accounting Principle,即美国通用会计准则。在美股上市的公司根据美国证券交易管理委员会(SEC)的规定,在披露定期财务报告的时候,需按照通用会计准则的规定披露财务数据。

而Non-GAAP则是公司依据自身情况在GAAP准则的基础上,将一些与公司日常经营不相关、或者偶然发生的重大影响进行调整剔除,目的是更加合理且可持续地展示公司目前的经营状况。

用更通俗的意义理解,GAAP就是按照会计准则的规定,计算出来公司的业绩,其中包含了公司在过去一个季度或一年内各种经营与非经营相关的收入、支出;而Non-GAAP则是公司将很多非经营相关、以及偶然发生的损益进行剔除,从而反映公司更加真实经营状况的报表。

同时,Non-GAAP准则也考虑到公司财报在各个期间的可比性。因为公司在某个期间发生特定的重大支出,但以上支出实际是会对未来很长时间发生影响。如果仅将以上某项支出在GAAP准则下放在一个季度内,去与其他季度的业绩进行比较,就会造成当季度与其他季度数据的不可比性。

媒体质疑京东本季度利润主要是由投资收益而来。我们可以在京东季报GAAP到Non-GAAP收益还原表中清楚的看到,公司在计算Non-GAAP利润时,是剔除掉长期股权投资公允价值变动所获得收益的,因此在Non-GAAP利润组成中,并没有这些投资收益。

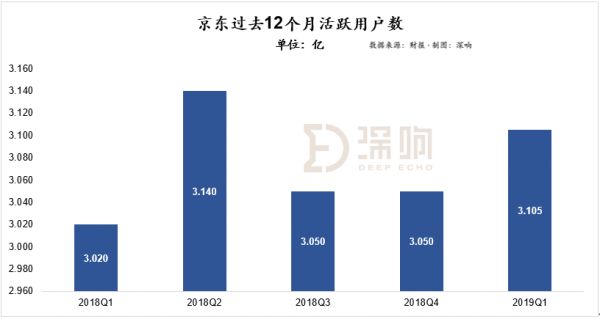

经营数据增长:活跃用户数重回增长轨道

当然,财报也公布了许多经营数据:在活跃用户数方面,京东本季度披露的年度活跃用户数为3.105亿,经历下降后,重回增长轨道。

事实上,在一季度备受关注的京东腾讯战略合作续约成功,也给市场注入了信心。5年前,京东与腾讯签署战略协议,京东接受腾讯战略投资,同时腾讯将其电商业务打包出售给京东,而腾讯在其微信平台免费为京东开放一级入口五年。

截止2019年5月10日,京东与腾讯重新签署协议,自5月27日起腾讯将继续为京东开放微信一级、二级入口三年,提供流量支持。两方将在社交媒体服务、广告采买、和会员服务等领域展开更广泛合作。

与腾讯的合作对于京东意义非凡。一方面,说明腾讯对京东业务以及双方在广泛领域合作的信心;另一方面,保留微信一、二级入口,对于京东在未来获取增量用户上,具有战略意义。

众所周知京东在应对拼多多的同时,也推出了自己的拼购业务。但京东的拼购业务,在过去一年主要是基于京东主站的流量来开展业务,而京东主站的流量大多数是对产品品质、服务要求较高的用户,且并不具有很强的社交属性。

而拼购本身这项业务是更多的基于下沉市场,同时具有很强的社交属性的电商业务。据京东内部人士了解,腾讯在保留微信入口后,未来京东拼购业务将逐渐独立于其主站流量,而将更多的业务放到微信入口。一方面可以更好的利用微信更多元化的用户流量(下沉人群会更多),同时发挥拼购在微信下的社交属性,更大程度的提升拉新能力。

除了与腾讯在微信入口的合作,京东也在积极通过其他渠道寻找用户增长的突破口。京东Plus会员在与爱奇艺打通会员合作后,也在今年3月与知乎达成合作,丰富其会员权益及渠道。

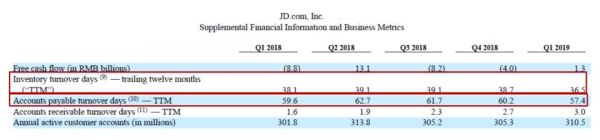

而除了用户数据增长外,京东在其他经营指标上也全面向好。京东一季度存货周转天数为36.5天,应付账款周转天数为57.4天,相比较去年各季度均大幅下降。

存货周转天数是衡量公司存货管理水平的指标。存货周转天数的下降,说明公司在销量持续上升的同时,存货在库中的周转时间更短,整体仓配利用效率更高,因此平均到单件商品的仓配成本也会更少。

应付账款周转天数下降,则说明公司对供应商支付款项的周期缩短。

结合本季度经营活动现金流来理解,本季度京东经营活动现金流量净额为33.2亿元人民币,说明公司在并没有挤压延长供应商货款的同时,实现了正向的经营活动现金,公司的整体经营现金效率实现了提升。

本次融资过程中,京东健康获得10亿美元融资,占比约14.5%,其投后估值接近70亿美元。近两年来,京东一直被诟病缺乏内部创新,很多业务都是慌忙上马对标竞争者。本次京东商城内部孵化的医疗健康板块获得独立融资,充分说明了资本市场对于其创新业务的认可。

在去年12月,京东商城对组织架构进行了调整,组成了由3C电子及消费品零售事业群、时尚居家平台事业群、生活服务事业群为核心的大中台。在本次调整中,京东商城新成立了生活服务事业群,辛利军作为事业群负责人。而京东健康子集团的来源,就是整合了生活服务事业群下的互联网医疗、医药零售、医药批发等创新业务。

健康子集团本次获得融资,一方面可以理解为资本市场的认可,同时也意味着之前组织架构调整效果初显。

「还是那句老话:回归价值投资」

看完财报,是不是更清晰了一些呢?

一个很有意思的事情是A股充满了故事,华帝股份会暴涨,步长制药会跌停,2017年赵薇的哥哥与嫂子离婚也曾经牵动着唐德影视的股价,霸王集团创始人离婚导致股票复盘之后估计暴跌30%。少有风吹草动就会把故事与价值混为一谈。

这种事情在美股上鲜少发生,今年1月,亚马逊CEO杰夫·贝索斯与妻子宣布计划离婚。消息一出亚马逊股价只发生了窄幅波动,小幅下跌约1%,但随后出现回升。

京东在过去半年经历了太多。各种烟幕云雾也遮蔽了对其本身的价值。

但我们仍然相信,如·证券分析之父格雷厄姆所言“价值投资是基于详尽的分析,本金的安全和满意回报有保证的操作”,也如巴菲特所言“投资必须是理性的,如果你不能理解它,就不要做。而“懂”的意思是能够看到10年之后的情况”,价值投资第一核心就是理智,能拨开云雾看到公司真正的、长期的价值所在。

如果不仔细拆解业务,详尽分析,而只是说风就是雨地对一家公司妄下判断,那只能是误解与错过。

相关推荐

穿透财报,看清京东

京东新财报的新发展潜力

京东Q1财报揭示的深刻变化

京东11月15日发布2019年第三季度财报

对比拼多多、京东、阿里的财报,我们得出结论……

从财报一窥疫情究竟如何影响京东

京东Q3财报: 净收入1348亿元,同比增长28.7%

电商“三国杀”,阿里巴巴、拼多多、京东财报论英雄

京东Q1财报发布,为何越扩张利润就越低?

单季营收破2000亿,隐藏在京东财报背后的四只独角兽

网址: 穿透财报,看清京东 http://www.xishuta.com/newsview4666.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95178

- 2人类唯一的出路:变成人工智能 20885

- 3报告:抖音海外版下载量突破1 20771

- 4移动办公如何高效?谷歌研究了 20054

- 5人类唯一的出路: 变成人工智 20036

- 62023年起,银行存取款迎来 10307

- 7网传比亚迪一员工泄露华为机密 8456

- 8五一来了,大数据杀熟又想来, 8338

- 9滴滴出行被投诉价格操纵,网约 7960

- 10顶风作案?金山WPS被指套娃 7213