赴美上市生变,谁的压力最大?

大量黑天鹅事件,密集出现在2021年。

2021年3月,美国通过《外国公司问责法案》最终修正案,剑指中国赴美上市的公司。资本闻风而动,今年上半年,中国38家公司开启加速赴美上市, IPO数量和募资规模超过2020年全年。

他们想抓住最后的窗口期。

最终,滴滴抢跑上市事件引发了监管层的注意,一系列监管政策出台,赴美上市通道受阻预期增加。据市值榜不完全统计,包括哈啰出行、喜马拉雅、天鹅到家等至少24公司未能抢跑成功,要么撤回IPO,要么继续等待。

众所周知,赴美上市的中国公司大多为新经济公司,大多靠外部融资模式扩张,因主观或客观原因,未能实现自我造血成为常态。

一旦融资通道受阻,资金压力骤升。本文试图剖析事件成因,来研究哪些公司可能会面临资金压力。

01 变局:好走的路都被堵死了

2000年,是刘钢创办律所8年来的关键一年。

这一年,新浪正在冲击纳斯达克上市。中国法律对外资进入互联网领域存在限制:禁止外资投资中国互联网,也禁止外国公司在中国开展互联网业务。

为了绕过这些投资限制,刘钢帮助新浪设计了一套复杂的控制架构,成功让新浪赴美上市。此后20余年,几乎所有中国互联网公司海外上市,均采取VIE架构。

这种特殊架构,虽一直被默许,但危险从没被消除,它为20年后埋下了危机的伏笔。

今年3月,美国证券会通过《外国公司问责法案》最终修正案,法案规定,外国发行人连续三年不能满足美国公众公司会计监督委员会(PCAOB)对会计师事务所检查要求的,将被摘牌退市。截止到2020年4月,不接受PCAOB检查审计底稿的外国上市企业中,中国内地和中国香港的企业占近90%。

显然,该法案剑指中国企业。

之后,很多中国企业提交招股书,想抢跑到美国上市。7月1日凌晨,滴滴赴美上市,这场自2014年来中国公司在美国最大的IPO,没有敲钟照片,官网没有公告,媒体少有报道,员工不发朋友圈。

次日,监管对滴滴实施网络安全审查,暂停新用户注册、下架旗下25款APP。

资本市场对赴美上市政策收紧预期增强,据市值榜不完全统计,包括哈啰出行、喜马拉雅、天鹅到家等至少24公司未能抢跑成功,要么撤回IPO,要么继续等待。

赴美上市融资这条最容易走的路暂时被堵上了。

还有别的路可选吗?去香港上市是一个很好的替代方案。新股发行制度改革后,港交所越来越受到新经济公司青睐,2020年,新经济的公司36家上市,占了全年IPO家数的三分之一。

但对新经济公司而言,唯一的拦路虎是港交所主板对公司盈利有要求:最近一年盈利要2000万港元以上或连续两年盈利3000万港元以上;虽然港交所创业板没有盈利要求,但创业板对大型IPO融资吸引力不强,2020年16笔超大型融资额中,主板占了63%。

此外,港股对一些新经济体公司定价偏低,晚点报道,2021年滴滴计划港股上市,估值约为600-800亿美元,而滴滴在美股上市估值1000亿美元。早在2018年,坊间传闻称滴滴管理层理想的估值是1000亿美元,估值水平高是滴滴最终选择美股上市一个重要原因。

如果不满足去香港上市条件,上A股可行吗?

众所周知,很多新经济公司,也不符合科创板和创业板注册制要求,他们之前准备赴美上市,都搭好了VIE结构,还有很多股东是国外资本,回A操作难度较大,需要时间也会很长。

既然二级市场好走的路都被堵死了,能不能继续在一级市场继续融资?可以,但更难。

“资本寒冬”已经导致二级市场中概股估值大幅缩水,中概互联网指数就是代表大型中概股的指数,该指数从2021年最高位置,已经回落了近40%,也代表大型中概股公司估值缩水了40%。

中概股二级市场估值缩水,逐步会影响一级市场项目的估值水平,很多资本投资的一级市场项目短期压力增大,同时资本投资意愿也会减弱。

对于计划赴美上市的企业,今年是尤为艰难的一年。

02 弹药:悬崖边上的现金流

靠融资堆积起来的商业模式,最大的风险就是资金流枯竭。

我们从24家抢跑未成功的公司中,筛选出目前不具备自我造血能力,且亏损额较大的几家互联网公司进行分析,看看他们在活下去这件事上,谁压力最大谁又高枕无忧。

1、哈啰出行

哈啰出行是移动出行平台,旗下包括哈啰单车、哈啰助力车、哈啰共享汽车等产品。公司共经过9次融资,投资方包括复星集团、春华资本、永安行等。

按照公司最新公布的招股书,2020年,公司毛盈利7.15亿元,公司行政费用+营销费用+研发费用高达18.2亿元,其中研发费用为6.82亿元,造成运营亏损11.5亿元。

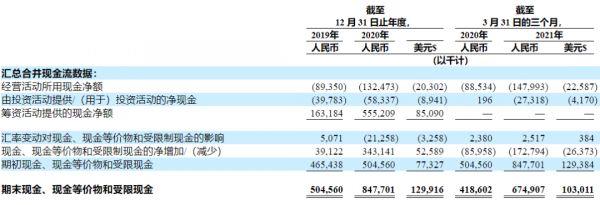

目前公司的现金流状态是:现金、现金等价物及受限现金到2020年底还有19.2亿元,2020年经营活动和投资活动产生的净现金流出为19.55亿元,如果没有新的融资,目前现金流只能维持一年。

2、喜马拉雅

喜马拉雅是一个全新的电台互动应用。公司共进行6次融资,投资方包括腾讯、高盛、华山资本以及春华资本等。

按照最新公布的招股书显示,公司2020年毛利润19.85亿元,运营损失却高达6.47亿元,主要原因是销售和营销费用支出过多,2020年为16.8亿元,2018年和2019年分别为9.4亿元和11.96亿元。

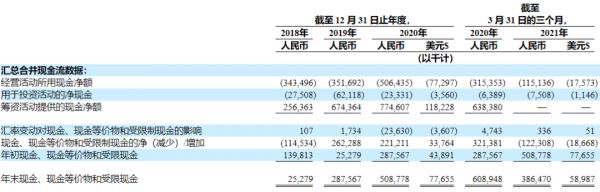

财务数据方面,营收增速较快,尤其是2020年,亏损略有收窄,2020年末现金、现金等价物及受限现金有11.52亿元,2020年经营活动和投资活动产生的净现金流出为5.97亿元,如果没有新的融资,目前现金流能维持两年。

3、群核科技

群核科技是酷家乐的母公司,酷家乐属于互联网家装行业的第一梯队。

公司共进行了7轮融资,投资方包括高瓴资本、顺为资本、云旗帜布、经纬中国、IDG资本、纪源资本等。

根据公司最新招股书显示,2020年公司毛利2.37亿元,营销费用和研发费用分别高达2.19亿元和2.7亿元。

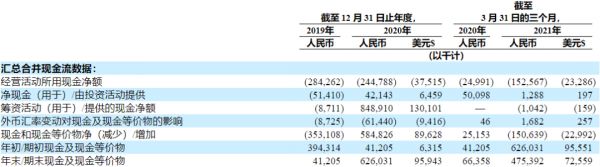

公司现金流情况还算良好,截止2020年底,现金、现金等价物及受限现金还有8.48亿元,2020年经营活动和投资活动产生的净现金流出为1.9亿元,现金流压力不大。

4、天鹅到家

天鹅到家,原名58到家,提供上门服务为核心业务的到家服务平台。58到家分拆之后,2020年9月完成战略投资,红杉资本领投。

最新招股书显示,2020年公司毛利润2.78亿元,运营损失却有6.33亿元,最主要的支出是高达6.04亿元的销售和营销费用,该费用三年综合高达13.9亿元,公司三年运营亏损18.35亿元。

销售和营销费用很大一部分是用作广告支出,天鹅到家打广告力度比较大,而公司2020年底现金、现金等价物及受限现金只有5.09亿元,后期现金流很难继续支持这种烧钱模式;2020年经营活动和投资活动产生的净现金流出为5.29亿元,目前的现金流已经不足以维持2021年的运营。

但在7月13日,天鹅到家获得了近亿美元融资,加上之前的账面资金,可以让天鹅到家维持两年的运营。

5、Soul

Soul APP是一款陌生人社交APP,主要根据图片、音乐等兴趣匹配进行交友。最近融资未显示融资金额和融资方,但Soul股东里有腾讯和元生资本。

根据最新招股书显示,2020年公司营业收入4.98亿元,其中营销费用高达6.21亿元,运营亏损4.89亿元。

2020年公司营业收入大增4.2亿元,营销费用也大增4.17亿元,存在花钱打广告做收入的情况,但效果不理想,1元的营销费用只获得1元左右的营收。

2021年一季度末,Soul持有的现金及现金等价物价值为4.75亿元。按照2020年经营活动和投资活动产生的净流出2.02亿元来计算,这些资金尚能维持两年的运营。

和天鹅到家一样,Soul在2021年6月18日融资1.69亿美元,目前资金压力尚可。

6、火花思维

火花思维是一家3-9岁儿童数学在线教育平台,为3-9岁儿童提供数理逻辑、专注力等视频互动课程,共进行5轮融资,投资方包括纪源资本、金沙江创投、红杉中国、IDG资本以及山行资本等。

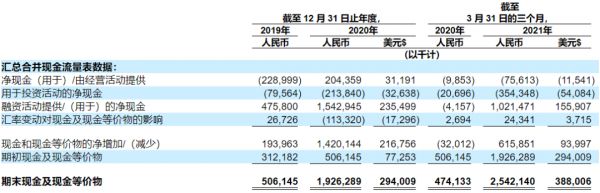

公司目前持有大量的资金,2021年一季度末,账面的现金及现金等价物为25.42亿元。2020年,火花思维基本能够实现自我造血,对资金的需求很小。

不过公司有递延收入12.17亿元,预计是提前收取的学费,因为教育培训活动,可能在2021年无法进行,也会消耗一部分现金流。

只不过,教育培训行业面临严监管,火花思维只能进行转型,这25.42亿元能烧多久,仍是一个谜。

03 活下去:扩张还是收缩?

目前被堵死的融资通道还会打开吗?答案是肯定的,只是时间问题。至少在通道打开之前,对于目前不具备造血能力的公司,不得不面临一个选择:扩张还是收缩。

选择扩张,是互联网及新经济公司保障或者迅速占有市场地位的既有打法,但前提是现金流充沛,否则会出现现金流枯竭。

最坏的结果若是两年内不能上市,为了维持运营,就必须继续融资,但是,这些公司估值目前普遍过高,如果再融资,按照什么样的估值,会是新进入资本和老资本博弈的重点。

另一方面,很多公司也面临着早期资本退出需求。

资本投资企业的资金主要靠发行私募股权基金募集,基金募集对基金的存续期限有严格的要求,私募股权基金存续期一般为10年,基金成立3到5年是投资期,后5年是退出期(只退出,不投资),基金在投资企业2到5年后,会想方设法退出。

通常而言,资本在投资企业的时候,与公司有上市对赌协议,协议规定几年内必须上市,不然,公司或者创始人有回购股份的义务。

万达私有化回A就是一个上市对赌的例子。

2016年,万达商业开启私有化回A进程,跟私有化资本签订了2018年A股上市的对赌协议,因为政策原因,房企A股上市融资大门关闭,导致对赌失败,王健林不得不变卖资产,回购资本手中的股份。

滴滴匆忙上市,部分原因是资本有退出的需求。

如果公司选择收缩,是在困难时期最安全的对策,但面临的可能会市场地位下降,增长放缓,进而影响再次上市的估值水平。

2000年互联网泡沫破灭,纳指崩盘,207家美国互联网企业,74%现金流为负,51家的现金在12月内烧完,连亚马逊也只能再撑十个月。

大量企业没有挺过这个“冬天”。

非常时期,没有最完美的选择,如何活下去,如何踩对历史进程的节点,考验着每一家公司操盘手的智慧。

一代人有一代人的幸运,一代人也有一代人的困难。

本文来自微信公众号“市值榜”(ID:shizhibang2021),作者:刀客,编辑:嘉辛,36氪经授权发布。

相关推荐

赴美上市生变,谁的压力最大?

长租公寓集体赴美上市的背后:青客自如蛋壳谁会是长租第一股

承销商生变,易宝支付IPO进程再度延后

暂停赴美IPO背后,小红书怎么了?

无惧摘牌风险:中国企业赴美上市为何不减反增?

顶着亏损压力,荔枝正式赴美挂牌上市,成为在线音频第一股

启动赴美IPO,网易旗下首个独立上市的为何是有道?

二次上市,京东“是谁”?

同日赴美上市,叮咚买菜和每日优鲜在前置仓这件事上谁更厉害?

跟谁学赴美上市公开发行价区间 启赋资本为最大机构股东

网址: 赴美上市生变,谁的压力最大? http://www.xishuta.com/newsview48377.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95254

- 2人类唯一的出路:变成人工智能 21423

- 3报告:抖音海外版下载量突破1 21393

- 4移动办公如何高效?谷歌研究了 20566

- 5人类唯一的出路: 变成人工智 20563

- 62023年起,银行存取款迎来 10359

- 7五一来了,大数据杀熟又想来, 8806

- 8网传比亚迪一员工泄露华为机密 8543

- 9滴滴出行被投诉价格操纵,网约 8429

- 10顶风作案?金山WPS被指套娃 7247