蔚来:高估值 vs 低交付,小心眼前的“未来”

本周蔚来汽车发布财报并做了电话会说明,会后海豚君盘了盘蔚来汽车近期的经营情况,认为公司2021年下半年的经营压力不小,主要体现在以下几个方面:

1、交付量相形见绌

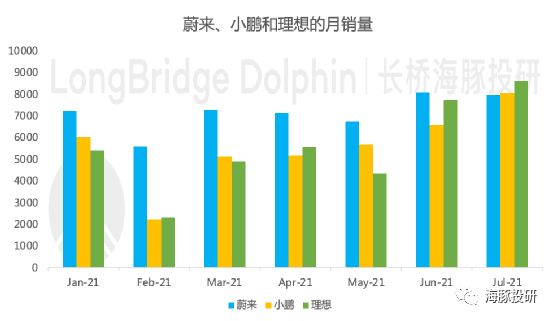

蔚来汽车之前一直都是单价和交付量双高的造车新势力,但这一格局在刚刚过去的7月份发生了变化,从交付量的角度看,蔚小理变成了理小蔚。

蔚来: 2021年7月交付7931辆, 环比降2% ,在新车型ET7于2022年一季度交付之前,没有新车上市或现有车型的更新;

小鹏: 2021年7月交付8040辆,首次突破8000量关口,环比增22%;新款G3将于9月开始交付、定价更低的新车型P5将于四季度开始交付;

理想: 2021年7月交付8589辆,首次站上三傻交付量第一的位置,环比增11%,并且9月份要冲击月销万辆的目标。理想汽车因为增程式的原因,成本接近燃油车,所以可以做到更高的性价比。并且在销售区域分布上,理想更接近燃油豪华车的分布,更适合做市场下沉,而且目前市场下沉的空间还比较大,这是海豚君对理想销量攀升的理解。

新能源乘用车: 2021年7月销量25.6万辆, 环比增6% ,淡季不淡(本月乘用车市场环比降1%),渗透率拉升至16.5%,说明整个新能源乘用车行业蒸蒸日上,竞争激烈,另外海豚君还注意到蔚来从2021年6月和7月的新能源乘用车TOP15的榜单中消失了,单款车TOP15的门槛在提高。

数据来源:各公司公告、海豚投研整理

所以2021年下半年,一边是蔚来汽车缺乏销量催化,一边是小鹏、理想甚至其他车企的穷追不舍,公司面临的交付量和市场份额的压力不小。

虽然蔚来汽车的定价高(2021年二季度ASP超36万),在销量上竞争不过中低端车型也是可以理解的,但2021年下半年,同行都在增长,蔚来可能要原地踏步,相形见绌带来的压力就很明显了。

2、毛利率下降、费用率上行

交付量疲软、定价稳定,公司就会缺乏收入增长动力,但雪上加霜的是公司毛利率会下降、费用率会上行。

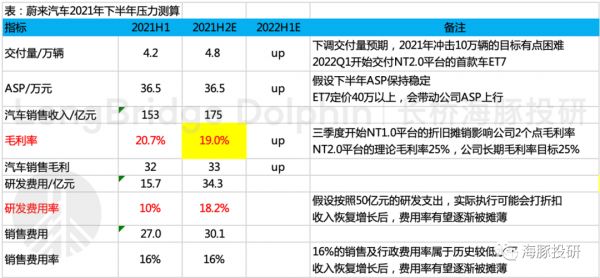

毛利率:2021年下半年下降,2022年回升,长期目标25%

2021年二季度,公司汽车销售毛利率从一季度的21.1%环比下降约0.9个pct至20.3%,虽然有所下降,但20%左右的毛利率实属整车制造环节比较好的水平了,能维持住的话还是比较好的。

但蔚来汽车二季度电话会中提到,NT2.0技术平台明年将推出三款车,因此倾向于采用谨慎的会计估计,加速NT1.0平台折旧的速度,因此在2021年下半年,车辆销售的毛利率将受到2个百分点的影响,然后NT2.0平台的车型理论上可以实现25%的毛利率。

所以按照电话会的意思,海豚君认为, 蔚来的车辆销售毛利率在2021年下半年可能下降为19%左右,2022年一季度ET7开始交付后,毛利率有望回升 ,并且随着NT2.0平台车型的不断丰富,公司车辆毛利率会高出20%,逐步去向公司追求的25%的目标靠拢。

研发费用: 下半年高额的研发支出。公司电话会中提到,继续维持2021年50亿元研发支出的计划,上半年合计支出15.7亿元,下半年研发支出势必逐季走高。

2021年一/二季度研发费用率为9%/10%,如果下半年如实按照50亿的计划去执行,则下半年对应18%的研发费用率,即使执行过程中会打折扣, 下半年研发费用率上升也是大概率事件。

销售及行政费用:强化销售网络。 蔚来以走心的服务打造品牌形象,NIO Space作为展厅主要位于城市繁华的商业中心,展厅成本高,同时销售服务人员多,2020年底公司销售人员占员工总数的比例高达53%,销售费用高企难以避免。 2021年下半年,没有新车型的加持,蔚来对销售网络的依赖会更强。

对于销售网络的搭建,蔚来在2019年下半年到2020年上半年尝试引入合作伙伴,但最终结果不理想,又重新回到了全部直营的模式,所以销售网络的搭建费用会比较高,且需要时间。

汽车行业目前处于电动化和智能化双主线变革的关键时期,研发投入增加是必然且必须,同时行业竞争激烈,市场份额的提升应放在追求利润之前,资本市场对于盈利水平的容忍度是比较高的。

但抛开行业所处阶段带来的共性问题, 海豚君认为蔚来当前特别存在的问题是自身产品周期的问题 ,2021年新能源汽车行业发展很好,但蔚来并没有新车型上市,尤其是交付量相对疲软的下半年,毛利率下降、费用上行的压力会显得更明显。

2022年上半年,ET7的交付会带动公司单车收入和毛利率的改善,同时交付量和收入端的上行也有望摊薄费用率。

3、观点:短期承压,长期看好

短期观点:待2022年柳暗花明

海豚君在稍早关于三傻的深度文章《 造车新势力(下):五十天翻倍,三傻能继续狂奔? 》中对蔚来的判断是:公司有长期价值,但当前估值对未来空间透支较多,导致估值性价比不高。

而此次跟踪蔚来二季度业绩以及月度交付情况,我们综合判断,当下的蔚来除了估值性价比不高,短期基本面上也面临了一些压力,即使新能源汽车行业景气度持续超预期,蔚来涨势最大的概率也是比较低的。

同时考虑到蔚来当前的股价已经包含了市场对行业和公司的高预期,透支了未来的投资回报率,因此海豚君建议可以给蔚来一段时间, 在交付量出现新动力的2022年一季度再考虑。

长期观点:初具品牌护城河的好公司

单车销售收入超过36万,二季度单车毛利超7万元,在年销量达不到10万辆的情况下,可以实现20%的毛利率,说明定价中明显包含了品牌溢价,而乘用车本质还是消费品,品牌是非常重要的护城河。

并且蔚来汽车致力于打造一家用户满意度最高的公司,是一家典型的用户企业,拥有一群忠实度极高且消费能力较强的车主,随着存量车的不断积累,车主对公司的价值会更加凸显。

蔚来的其他业务主要包括随车销售的充电桩及后续的服务包、电池包等,平均到累计交付量上,单个车主年贡献金额超2万元,说明蔚来在生态运营方面做得比较成功;

蔚来的领航辅助驾驶系统NIO pilot选装率达80%,具备软件变现的车主群体;

综上,根据蔚来汽车最新经营情况,我们更新了DCF模型,最新估值结果如下,供参考:

风险提示: 此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。

本文来自微信公众号 “海豚投研”(ID:Haituntouyan),作者:海豚投研,36氪经授权发布。

相关推荐

蔚来:高估值 vs 低交付,小心眼前的“未来”

翻盘之后,蔚来如何撑起“高估值”?

蔚来的高溢价与低交付之困

蔚来值1000亿美元吗?

蔚来值1000亿美元吗

蔚来的未来,还未来

蔚来:9月交付4708台 三季度共交付12206台

蔚来汽车还有未来吗?

什么样的企业可以长期保持高估值?

中国造车新势力VS特斯拉:一场绝地求生的游戏

网址: 蔚来:高估值 vs 低交付,小心眼前的“未来” http://www.xishuta.com/newsview48727.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230