腾讯的危险时刻过去了吗?

8月19日,腾讯盘中股价刷新了52周的新低,最终收跌3.44%。在此前一天,台积电已经取代腾讯,成为亚洲市值最高的企业。

在经历了这一轮的股价调整之后,腾讯的股价已经从最高点的773.4港元下跌至目前的421.2港元,市盈率来到了约21倍,低于其30倍左右的平均值。

而就在一天前,腾讯刚刚发布了第二季度财报,并豪掷五百亿启动“共同富裕专项计划”。据腾讯二季报显示,今年第二季度腾讯营收1384亿,同比增长20%,基本与市场预期一致;扣非净利润351亿元,同比增长13%,超出市场预期。

稳定增长的业绩和便宜大碗的股价让很多分析师对腾讯持看涨态度,据彭博社汇总的数据显示,在给腾讯评级的68位分析师中,63人建议买入。半个月前,被称为“中国巴菲特”的段永平也在社交平台上表示正在抄底腾讯。

腾讯最危险的时刻真的已经过去了吗?

反垄断压力下,腾讯“印钞机”仍在轰鸣

尽管不乏大佬站台,但近期腾讯的股价并不买账,反而不断创下新低。

市场并非对腾讯的业绩没有信心,主要的担忧还是来自反垄断等方面的监管压力。在8月18日晚的业绩会上,腾讯高管的回应也主要集中在行业监管、游戏业务发展和税率等方面。

在阿里吃下182亿元的反垄断罚款之后,整个市场就一直在盯着腾讯。

尽管此前已经有市场消息称,腾讯和阿里将逐步开放生态,腾讯音乐的独家版权也被监管要求放开,虎牙斗鱼的合并此前已经被叫停,但腾讯身上的反垄断压力其实并未消失。

从各种产品的青少年保护模式,到拿出五百亿来助力共同富裕,腾讯毫无疑问是主动拥抱监管的。但是腾讯本身规模庞大、遍布全球的投资并购,让它无法完全规避反垄断的风险。

刚刚发布的财报,腾讯的营收和利润增速落在了较为合理的区间,甚至有市场分析认为,腾讯的游戏收入增长正在放缓。但事实上,腾讯在这一块给自己留下了很大的调节余地。

从游戏收入来看,本季度腾讯游戏收入430亿元,同比增长12%,对比以往增速放缓。但是去年上半年由于疫情原因,整个游戏行业都处于红利期,大基数下实现这样的增长并不低。

而且腾讯游戏还有很大一部分未确认的递延收入,可以充当业绩的调节阀。比如游戏中玩家充值了但是没有消费的点券、玩家购买的永久性服务,这些钱已经到了腾讯的口袋里,但是腾讯只要不确认收入,这部分收益就属于“流动负债”。

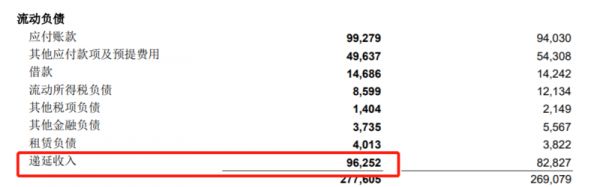

据腾讯财报显示,截止二季度末,流动负债中的递延收入为962.52亿元,虽然比上季度有小幅降低,但依旧几乎相当于三个季度的净利润。而进入第三季度之后,据更新的数据显示,其实腾讯游戏的业绩正在高速上扬。

腾讯财报中的递延收入 来源:腾讯财报

另一方面,腾讯的投资收入则是另一个隐形的庞大资金池。腾讯作为中国最著名的“投行”,在全球投资了大量优质的企业,但其实很多投资收益并没有体现在影响利润的报表中。

不管是递延收入还是投资收益,都是腾讯可以很灵活“调节”净利润的工具,是腾讯业绩重要的蓄水池。但是很显然,对于腾讯而言现在最重要的并不是一份好看的财报,在目前的反垄断压力下,其实腾讯更愿意低调行事。

豪掷五百亿,腾讯会把利润都捐出去吗?

在大部分时候,社会责任支出可能并不构成企业成本的大头,但是腾讯一次抛出500亿元——超过其单季度净利润的资金搞“共同富裕”,还是让市场吃了一惊。

8月18日,腾讯便宣布再次投资500亿元启动“共同富裕专项计划”。在此之前四个月,腾讯已经宣布投入500亿元启动“可持续社会价值创新”战略。

四个月内1000亿元的社会责任支出,反映了在共同富裕的新战略下,腾讯非常重视与政策的联动。但市场的担忧在于,这会不会影响腾讯的利润?是否会对腾讯本就低迷的股价进一步造成影响?

在8月18日的业绩会中,腾讯高管回应称,当天宣布用于“共同富裕专项计划”的500亿元投资由IFRS利润提供资金,其中腾讯拥有一个相当大的IFRS利润资金池,不会影响其非IFRS利润。

换言之,腾讯表示,自己的这部分投资主要是用投资收益去进行投资,主营业务的利润不会受到影响。

乍一看,这是腾讯为了安抚投资者的一种轻飘飘的话术,毕竟腾讯投资规模之大,已经成为备受市场关注的另一个“主业”。尤其是今年上半年,借着IPO热潮,腾讯投资收益创下了新纪录达400亿元,二季度更是同比增长141%,相当于同期净利润的近一半。

投资收益早已成为腾讯业绩的压舱石

如果投资收益受到影响,仅以“不会影响非IFRS利润”的解释,仍不足以缓和市场对“社会责任支出侵蚀利润”的担忧。

但事实上,腾讯确有底气做出这样的“承诺”。

截至2021年6月末,腾讯的投资组合价值达到8162亿元,已经占到总资产的54%。这只是腾讯投资的一部分。半年报显示,腾讯对上市联营企业投资股份的公允价值已高达1.145万亿元,但实际反映在账面损益上的只有2345亿元。9000多亿元的价值差,并未反映在账面上。

因为腾讯投资中,被投资产/企业有的是“以公允价值计量且其变动计入当期损益的金融资产”,有的则是“以公允价值计量且其变动计入其他全面收益的金融资产”。当期损益影响利润,其他全面收益不影响利润,但会影响净资产。

而腾讯如何分类这些被投资产,是影响当期利润,还是直接计入资产,有很大的腾挪余地。

由于腾讯在投资方面也具有庞大的资金池,500亿元的公益投资确实不会对其业绩构成很大影响,更不存在“利润被捐出去”的问题。

需要明确的一点是,因为两笔500亿投资具有很强的公益属性和政策属性,同样也不可能有太高的投资回报指标。

这部分支出更多地是出于腾讯的社会责任考量,同时响应国家号召,但对于市场而言,却构成了真实的成本,对市场的影响也是真实存在的。

三大风险,腾讯股价回升的隐忧

前不久《经济参考报》一篇将游戏批评为“精神鸦片”的文章,让腾讯市值当天跌去了10%,市场对于游戏行业的监管其实抱有很大的不确定性,腾讯的股价也因此承压。

在那篇报道发出后,腾讯迅速出台了新的措施,直接禁止了《王者荣耀》游戏内12岁以下的青少年充值。在二季度财报中,腾讯进一步披露,腾讯游戏业务16岁及以下用户收入占比仅2.6%,对比去年进一步下降,并首次披露12岁及以下的用户产生的游戏收入仅占0.3%。

腾讯披露这一组数据,极力要向市场及监管自证,未成年人对腾讯游戏收入的影响很小,来自12岁以下用户的收入更是接近于0,腾讯即使未来实行更严格的未成年人保护措施,也不会对其游戏业务造成重大影响。

对于市场担心的税率问题,腾讯在电话会中披露,2020年其有效税率约为11%,预计2021年有效税率也会保持在相近水平,浮动范围在3个点以内。也就是说至少短期内,税率问题不会对腾讯的业绩造成很大影响。

此前花旗和摩根士丹利都曾预测,腾讯游戏业务的所得税率可能大幅提升,导致其每股盈利下降,其中花旗分析师认为,腾讯游戏业务税率可能会升至25%,可能致使腾讯公司未来两年盈利分别下降8.9%和9.1%。

但是腾讯也坦率表示,目前国内针对软件企业的税收优惠确实在逐步减少,腾讯集团此前有大概4到5家企业获得了重点软件企业资格。未来其实腾讯依旧是具有一定的税率风险的。

广告业务非常争气。依托微信生态的商业化能力释放,二季度腾讯广告实现收入228亿元,逆势同比增长23%。其中小程序的商家渗透率不断提升,吃到电商广告增长红利。

腾讯高管在电话会中提到了“双减政策”对其广告业务的影响,预计会在第三季度影响到腾讯的广告收入。在线教育一直是腾讯广告的一个大客户,占比较高(市场调研去年占其收入的10%-15%)。

不过由于腾讯的广告策略偏向克制,许多产品的广告填充率不高(例如微信),腾讯也在电话会中表示会寻找其他广告来填补空缺,预计可以在未来弥补一定的收入流失。

此外,腾讯可能还面临一些其他的风险,比如QQ用户数的继续下滑、游戏行业的竞争加剧、金融科技监管风险的提高等。

总体而言,市场认为腾讯目前的主要风险来自三方面:反垄断的持续推进,数据安全监管要求对广告等营收效率的打击,企业的社会责任。

至少就目前为止,市场并没有放下这部分担忧,这也是18日电话会上各家分析师提问基本都在围绕上述问题的原因。而腾讯的各项业务目前依旧相当稳健,股价的大幅下跌其实释放了一部分估值风险。

就在财报发布前,据彭博汇总,给腾讯买入评级的63位分析师平均目标价,较周三股价高出65%,接近历史最高水平。

本文来自微信公众号 “20社”(ID:quancaijing_20she),作者:猪九诫,36氪经授权发布。

相关推荐

腾讯的危险时刻过去了吗?

智氪分析 | 小米的“至暗时刻”过去了吗?

稳住了第一季度,小米的“至暗时刻”真的过去了吗?

携程的冬天过去了吗?

焦点分析|西瓜视频四面出击,B站危险了吗?

对话“网红主播”梁建章:携程最危险的时刻,我没有缺席

腾讯的短视频焦虑症要终结了吗?

腾讯变阵成功了吗?

利润增长69.6%,新东方的中年危机过去了吗?

董明珠的时代过去了吗?

网址: 腾讯的危险时刻过去了吗? http://www.xishuta.com/newsview49045.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230