水滴保险被罚120万元,已非首次遭罚,背后水滴公司连亏多年

11月9日,银保监会披露一则信息显示,水滴保险经纪有限公司(下称“水滴保险”)因未按照规定使用经批准或者备案的保险条款、保险费率,按“首月0元”“首月3元”收取保费,共计被罚120万元。

雷达财经发现,这并非水滴保险首次被罚。2021年6月,水滴保险因存在违法违规行为被陕西银保监局共计罚款10万元。

近年来,水滴保险背后的水滴公司亏损持续扩大,公司近日股价创上市后最低点,较高点跌幅超八成。

此前被通报案件落地,水滴保罚款120万元

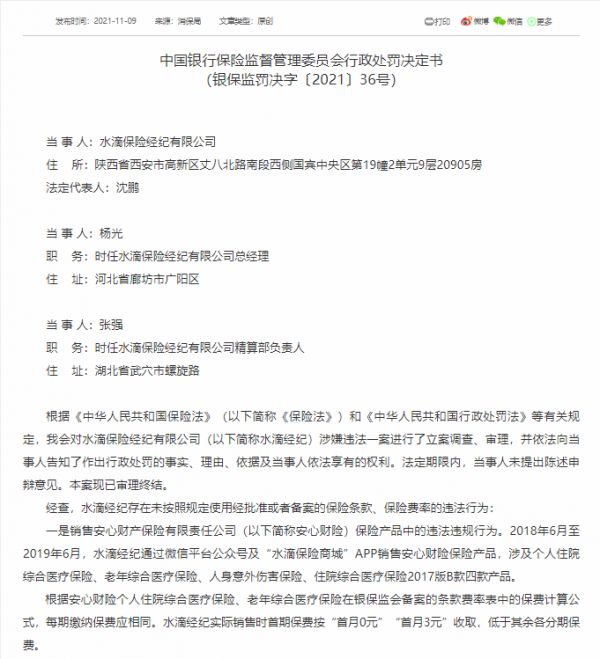

11月9日,银保监会公布的一则行政处罚决定书显示,水滴保险因存在未按照规定使用经批准或者备案的保险条款、保险费率的违法行为,共计被罚款120万元。

经银保监会调查,2018年6月至2019年6月,水滴保险通过微信平台公众号及“水滴保险商城”App销售安心财产保险有限责任公司(下称“安心财险”)保险产品,涉及个人住院综合医疗保险、老年综合医疗保险、人身意外伤害保险、住院综合医疗保险2017版B款四款产品。

其中,安心财险的个人住院综合医疗保险、老年综合医疗保险在银保监会备案的条款费率表中的保费计算公式,每期缴纳保费应相同。水滴保险实际销售时首期保费按“首月0元”、“首月3元”收取,低于其余各分期保费。

此外,安心财险的人身意外伤害保险、住院综合医疗保险2017版B款在银保监会备案的条款费率表中,未约定保费可以分期缴纳。水滴保险对年缴保费按月分期收取,实际销售时首期保费按“首月3元”收取,低于其余同等时间各分期保费。

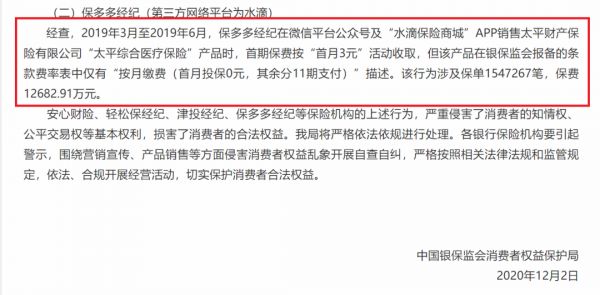

2019年3月至2019年6月,水滴保险通过微信平台公众号及“水滴保险商城”App销售太平财产保险有限公司(下称“太平财险”)承保的太平综合医疗保险。该产品在银保监会备案的条款费率表仅有“按月缴费(首月投保0元,其余分11期支付)”描述,水滴保险实际销售时首期保费按“首月3元”收取。

时任水滴保险总经理杨光,对上述行为负有直接管理责任。时任水滴保险精算部负责人张强,对上述行为负有直接责任。

根据相关规定,银保监会对水滴保险涉嫌违法一案进行了立案调查、审理,并依法向当事人告知了作出行政处罚的事实、理由、依据及当事人依法享有的权利。法定期限内,当事人未提出陈述申辩意见。本案现已审理终结。

最终,水滴保险因未按照规定使用经批准或者备案的保险条款、保险费率销售安心财险保险产品,罚款50万元;未按规定销售太平财险保险产品,罚款50万元;对杨光警告并罚款10万元;对张强警告并罚款10万元。

行政处罚决定书的落款时间为2021年11月3日。

雷达财经发现,早在2020年12月的银保监会侵害消费者权益案例的通报中,便已通报了上述部分违规行为。保多多经纪和水滴保险商城销售太平财险产品行为涉及保单1547267笔,保费12682.91万元。

值得注意的是,2021年6月水滴保险因超出规定的业务范围从事业务活动,委托未通过本机构进行执业登记的个人从事保险经纪业务,未按规定设立分支机构经营保险经纪业务,被陕西银保监局罚款7万元。同时对相关责任人给予警告,并处3万元罚款。

水滴公司上市以来亏损扩大,市值蒸发389.79亿美元

此次被罚的水滴保险正是水滴保的运营主体,为水滴公司2017年5月推出的互联网保险平台。公司官网称,目前水滴保已与国内超过60家知名保险公司达成合作,推出数百款高性价比优质保险产品。涉及医疗、重疾、意外、寿险、年金等人身健康险各类险种,覆盖少儿、成人、老人、慢病人群等各个群体。水滴公司则于2021年5月在纽交所上市。

据最新公布的2021第二季度财务业绩显示,第二季度水滴保产生的首年保费达53.57亿元人民币,同比增长94.1%。

2020年上半年,水滴公司营业收入为18.23亿元,同比增长36.57%;归属于母公司股东的净利润为-11.78亿元,同比增长-199.07%。

水滴公司自财务公开的2018年以来,一直处于亏损状态。近年亏损呈扩大态势,2020年全年水滴公司亏损11.08亿元,而2021年单上半年亏损已达11.78亿元。

水滴公司上市以来亏损扩大的同时,公司股价同样持续下跌。近一个月,公司股价跌幅达22.37%,近三个月内跌了50.90%。

11月9日,水滴公司股价出现了上市以来的最低值每股1.88美元,市值较巅峰时期,跌去超八成。

保险诱导销售迎来强监管

在水滴保险被罚当日,微医(北京)保险经纪有限公司(下称“微医保险”)同样因存在未按照规定使用经批准或者备案的保险条款、保险费率的违法行为,共计被罚11万元。

具体来看,同样是微医保险承保的保险产品宣传销售页面列示“首期0元”或“首期3元”等内容。

事实上,银保监会在2021年10月21日发布的《关于防范保险诱导销售的风险提示》中专门谈论此问题。银保监会消费者权益保护局提醒消费者要清晰地认识到“免费”是诱导,极有可能暗藏陷阱和风险。

银保监会认为“首月0元”“零首付”“免费保障”“抽奖获取”等互联网保险产品广告页面出现,会让部分消费者在未清楚了解保险内容、保费缴纳等情况下,便被“免费”诱导而投保。这种营销引流模式存在诱导营销、信息披露不当等问题,侵害消费者知情权和自主选择权,易引发消费纠纷或投诉。

本文来自微信公众号“雷达 Finance”(ID:radarcj),作者:吴艳蕊,36氪经授权发布。

相关推荐

水滴保险被罚120万元,已非首次遭罚,背后水滴公司连亏多年

水滴筹背后的隐秘生意

水滴保险商城:累计年化签单保费突破200亿元

水滴筹,水滴愁?

烧钱亏损,股价下行,水滴陷入保险经纪“沙漏”

水滴筹背后:借社交积累流量 信息未完全核验已筹款

水滴值不值

天天帮别人筹款的水滴公司,三年亏了12亿

众筹+互助+保险,「水滴公司」获近 5 亿元 B 轮融资,腾讯领投

水滴创始人直播首秀背后:给流量加码 拉近资本距离?

网址: 水滴保险被罚120万元,已非首次遭罚,背后水滴公司连亏多年 http://www.xishuta.com/newsview53660.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95263

- 2人类唯一的出路:变成人工智能 21515

- 3报告:抖音海外版下载量突破1 21493

- 4移动办公如何高效?谷歌研究了 20661

- 5人类唯一的出路: 变成人工智 20652

- 62023年起,银行存取款迎来 10369

- 7五一来了,大数据杀熟又想来, 8890

- 8网传比亚迪一员工泄露华为机密 8561

- 9滴滴出行被投诉价格操纵,网约 8513

- 10顶风作案?金山WPS被指套娃 7255