止损和止盈都是交易的错误概念

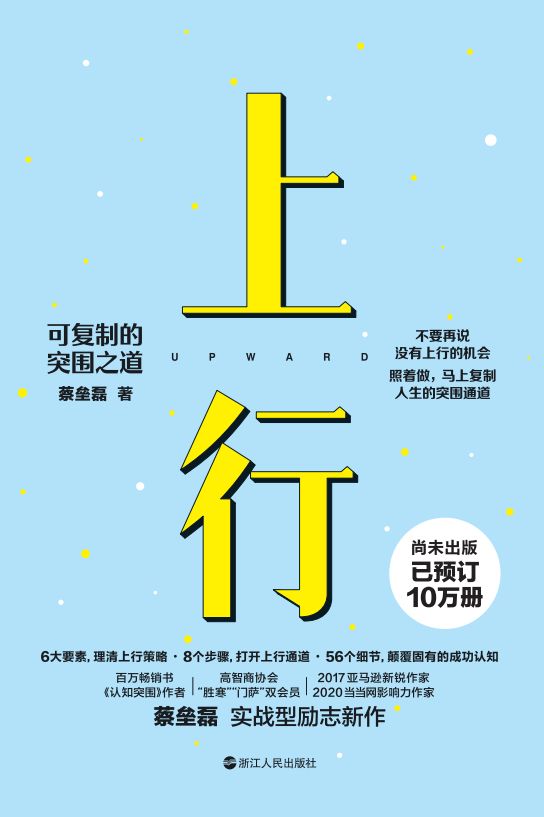

本文选自《上行:可复制的突围之道》,作者:蔡垒磊,36氪经授权发布。

1

很多投资类的图书都是关于“纪律”的教育。的确,在投资中,遵守纪律是非常好的习惯,且非常有必要,但很多人把这种纪律理解错了。

2008—2009年,我为了增加收入,除了白天正常工作、夜晚兼职酒吧歌手、闲暇时间经营淘宝店铺、周六周日补课和送报纸外,还给自己找了一份工作——在每个工作日下班后带上晚饭,直接奔赴一家投资公司,只为赶上大宗商品现货交易的晚盘。

当时的我已经在业余时间有了一些股票的实战经验,读的关于交易的书也填满了好几格书架,加上大学期间主修经济学,于是就想去一个专业交易的地方继续学习交易的秘密。

大宗商品现货交易的频次远高于股票,投资公司给出的交易技巧也非常机械化,就是看某几个指标,按指标决定止盈或止损、继续持有或是开新仓。一开始我有点怀疑,如此高频的操作,如此机械化的指令,如果这样都能够赚钱,那为什么没有人把这个秘密带出去,让每个人都可以这样赚钱呢?而如果是这样,这个规律肯定会失效,因为在交易里,所有人都遵循同样的策略一起赚钱的系统是不存在的。

鉴于一开始的成绩非常好,我将信将疑。在此期间,公司给我配了资,资金是客户的,而我需要拿出自己的积蓄作为保证金来开仓,杠杆为5倍。

我通过不懈的“努力”(我曾以为是有效努力)成了公司的头牌交易员,但好景不长,没过多久,我的保证金就开始一点一点地亏损。直到全部赔完后,我开始审视游戏规则:

第一,为什么要如此频繁地止盈止损,真的是为了纪律吗?不,是由于每一单都有交易手续费的返利,而公司可以从这部分返利中分走40%,因此公司会鼓励交易员多操作,而不是专注于“正确”的操作。

第二,公司给我配资真的是因为我前期业绩最好,所以认为我是一个值得培养的新人吗?不,像我这样的交易员比比皆是。做这样的交易根本不需要脑子,公司可以给任何前期因为运气而“业绩胜出”的交易员配资,反正客户的资金不会亏,亏的是交易员自己的保证金,公司稳赚手续费返利。

第三,公司每天结束后的交易复盘真的是为了帮助交易员提升水平吗?不,其实这里所谓的老师都是假的,他们自己的成绩并不公开或者你并不知道他们是不是选择性公开(或许有好几个账号,只公开盈利的那个,或者公开盈利的那些操作),复盘也仅仅是用“已经走完的K线”做一些“事后诸葛亮”式的分析,跟算命先生的区别不大,目的就是稳住交易员,让交易员认为自己的“技术”还有可提升的空间,然后让交易员继续投钱以便让公司继续赚取手续费。

审视完毕后,我迅速离开了这家公司。

2

十几年过去了,我接触的投资品不计其数,这些年通过边思考、边实践、边试错、边总结,我发现自己更多地从学习“投资技术”转向了思考“投资逻辑”,而后者才是真正做好投资的根本。

投资的买,一定是为了卖。很多投资者在投资的时候脑子一热,或者一鼓动,导致冲动情绪上身,就容易忘记自己正在做“投资”这样一件专业事情的事实,试图与投资标的共存亡——投资不是做慈善,如果你想做慈善,可以直接送钱,没必要博弈。在投资中,每个人都该以获利作为最主要的目的,且时刻不能忘记这一点。

买什么、什么时候买,我们在本章的前几节说得差不多了。那什么时候卖?很多没学过几天交易的交易员容易被忽悠,他们乐于给自己设置严格的止盈止损线,按纪律操作,以为这就是好的交易执行者。或者有些人总是无法严格按照所谓的纪律执行,于是以为问题并不出在止盈止损策略的科学性上,而是出在自己无法克服的人性上。若遇到有严格执行还亏损的,就反省肯定是自己的止盈止损点位设得不够好。

以上都是走上了歪路。

3

交易其实并没有止损和止盈一说,必须先抛弃这两个概念,你才有可能进入投资正道。止损和止盈,计算的都是你个人账户的得失,但你当下要做的决策是“是否要出售”,这个决策只跟标的的未来预期表现有关,和你的个人账户当前是否盈利没有一丁点的关系。

有些标的涨了20%以后还可以再涨20倍;有些标的虽未涨破你设的止盈点,但已经不值得持有;有些标的虽跌破了你设的止损点,但仅仅是瞬间下落,立刻就反弹开启一波大涨幅……这些情况都非常常见。

你的止盈止损点,只是你个人主观的风险偏好;你的止盈止损比例,也跟你个人账户的盈亏有关,对标的今后的走向不会有任何影响——它不会因为你个人赚钱了,所以你接着持有就让你回吐利润;也不会因为你个人亏钱了,所以你接着持有就让你亏到底。

你是你,标的是标的,市场是市场,毫无联系。你所有的决策都应该基于这个标的的未来会如何,基于其他人怎么看待这个标的的未来,而不是你自己当前的盈利或亏损情况。因为你的止盈点到了,不代表其他人的止盈点到了;你的止损点到了,不代表其他人的止损点到了,它们是完全独立的。举个最简单的极端例子,你在某个投资标的单价1元钱的早期就买入了,当它涨到10元钱的时候,其他人才纷纷入场,那么你们彼此设的五花八门的止盈点跟标的后续的涨跌又会有什么关系呢?

所以,还没买之前就定下了“多少个百分点就走”的止盈止损策略,想着到了什么价格就“落袋为安”,是完全罔顾客观情况、非常不理性的。但这么没有逻辑的理念在市面上大行其道,理由竟然是“守纪律”或者“永远不要伤及本金”?

守纪律不是这样守的,保住本金也不是这样保的。所谓守纪律,是守住逻辑纪律,而不是点位纪律;所谓保住本金,指的是在逻辑有变时及时转换策略,以及尽量不在有全损可能性的地方一次性投入过大,是控制自己的投入比例(若是某个投资品一旦归零就无法东山再起,就完全是投入比例的问题,而不是没有做好止损),而不是到点出售。

每次不管赚还是亏,都触碰一下就离场,然后再继续带资入场(你不可能只做一笔交易就永远不投资),是完全没有意义的,只是将本来可以深思熟虑后“打包”的交易分割成无数个非深思熟虑的小交易罢了。尽管单次看起来盈亏都不大,但大大增加了频次,这就是真正的亏钱把戏——如果有人竟然这样做还能长期赚钱,那他要么是朝你吹牛,要么就是想以此作为招牌等你哪天把自己的钱送上门让他管理,赚取你的管理费和利润激励。

如果你认识很多真正的有钱人,你会发现他们很少会持有大比例的现金资产,而是始终把自己的资产按照一定的配比动态地分布在各个资产池里,当要出售一种资产时,也极少会换取大量现金,而是直接将大部分资产从一个资产池挪到另一个资产池。

有人说,没有换成现金,赚就是“浮盈”,亏就是“浮亏”。这些都是很不好的词汇,给人一种“只要我不换成现金,就不叫结算,赚了等于没赚,亏了等于没亏”的感觉。事实上只要交易深度足够,这些想法都是有问题的。

很多人在很早之前就尝试购买过特斯拉或者茅台的股票,假如他们的策略永远是“1元钱的东西1元1角钱落袋为安,然后等到100元钱再买入,到110块钱落袋为安”,那么他们是一辈子都不可能在某个长期上涨的资产中吃到“持有”的大红利的。

当然,骗子导师们通常喜欢分类说明,例如“在同一趋势运动的时候,要吃整条鱼身”“在震荡行情、箱体整理的时候,要做好止盈止损”之类。道理听着挺好,可全都是马后炮,因为K线图形在走出来之前,永远是可变的——很多时候的K线看起来像是某一种图形,但当你买入后,就会立刻变成另一种图形。

所以他们事后总有一种理由来解释,为什么自己投资却永远无法长期盈利。如果他们竟然“看起来长期盈利”了,要么是说谎(例如选择性晒单、细分人群投放不同的投资策略等),要么是时间足够短。

书 名:《上行:可复制的突围之道》作者:蔡垒磊著 出版社:浙江人民出版社

作者简介

蔡垒磊

江湖人称蔡叔,百万畅销书作家,成长践行社区【上行部落】主理人,高智商协会胜寒&门萨双会员,在互联网和区块链行业有着多年的从业和投资经验。

其个人微信公众号请辩有着数十万的关注者,总能用最平实的语言,为你讲透复杂事件背后的底层逻辑。曾出版畅销书《认知突围》、《爱情的逻辑》。

相关推荐

共享员工:只能止损,无法盈利

网易有道财报:3年累计亏损9.83亿,2020年靠什么止损?

保险科技初创企业「Corvus」获 3200 万美元 B 轮融资,通过 AI 技术帮助客户及时止损

乐视网退市阳谋:孙宏斌止损脱身,百亿负债谁来还?

炒股十年,为何归来仍是菜鸟?

清华博士6年创业复盘:加强现金流风险控制,做到及时止损

如何在东南亚招聘到合适的人才?|出海止难系列分享

出海东南亚,银行如何助力中资企业 |出海止难分享回顾

出海东南亚,银行如何助力中资企业 | 出海止难系列分享

如何在东南亚做好跨国员工管理|出海止难分享回顾

网址: 止损和止盈都是交易的错误概念 http://www.xishuta.com/newsview55792.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95178

- 2人类唯一的出路:变成人工智能 20885

- 3报告:抖音海外版下载量突破1 20771

- 4移动办公如何高效?谷歌研究了 20054

- 5人类唯一的出路: 变成人工智 20036

- 62023年起,银行存取款迎来 10307

- 7网传比亚迪一员工泄露华为机密 8456

- 8五一来了,大数据杀熟又想来, 8338

- 9滴滴出行被投诉价格操纵,网约 7960

- 10顶风作案?金山WPS被指套娃 7213