美股明星独角兽顺利上市,Samsara靠什么撑起百亿美元市值?

近期,一家工业物联网独角兽在美股上市吸引不少关注。

北京时间12月16日,工业物联网企业samsara(股票代码为:IOT)在美国纽交所上市,发行价为23美元,发行3500万股,募资总额为8亿美元。samsara开盘价为24.9美元,截至目前samsara股价为23.3美元,市值为116.58亿美元。

国内也有不少工业物联网企业,不少都是由巨头去布局挖掘工业领域的商业价值。以samsara披露的招股书作为参考,或许可以让外界了解工业物联网企业是否在美股市场受欢迎。

成立于2015年,借IoT为客户提供数据平台

根据公司资料显示,Samsara创立于2015年,是一家帮助实体运营的企业利用物联网(IoT)数据来改善运营的公司,为运营客户提供完整的数据平台。

因运输、批发和零售贸易、建筑、现场服务、物流、公用事业和能源、政府、医疗保健和教育、制造、食品和饮料等行业的企业是全球经济的支柱。

Samsara估计,这些行业在 2020 年占全球国内生产总值 (GDP) 的 40% 以上。然而,从历史上看,这些行业的技术服务不足,导致它们严重依赖于孤立且缺乏云连接的手动流程和遗留系统。因此,Samsara通过利用物联网连接、人工智能 (AI)、云计算和视频图像的最新进展,正在实现物理操作的数字化转型。

Samsara的互联运营云整合了来自公司的物联网设备以及不断增长的互联资产和第三方系统生态系统的数据,并使组织能够使用公司的云仪表板、自定义警报和报告、移动设备轻松访问、分析数据洞察并采取行动应用程序和工作流程。

据了解,Samsara的客户包括小型企业、州和地方政府,以及涉及数千种实物资产的复杂运营的大型全球企业。截至 2021 年 10 月 30 日,该公司拥有超过 13,000 名核心客户,年经常性收入 (ARR) (1)超过 5,000 美元。Samsara认为在这方面仍有很大的增长空间。

营收增长依赖于运营云,专注于挖掘客户价值

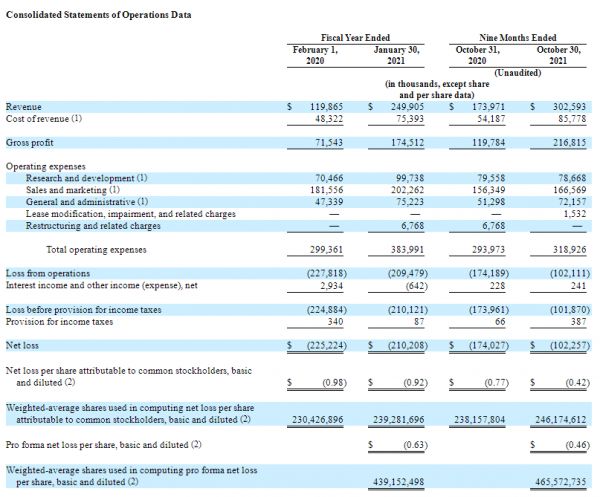

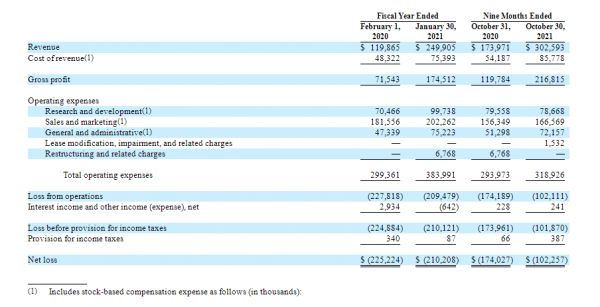

Samsara自成立以来取得了显着的增长。在截至 2020 年 2 月 1 日和 2021 年 1 月 30 日的财政年度,我们的收入分别为 1.199 亿美元和 2.499 亿美元,同比增长 108%。

该公司招股书显示,公司截至 2020 年 10 月 31 日和 2021 年 10 月 30 日止九个月的收入分别为 1.740 亿美元和 3.026 亿美元,同比增长 74%。截至2020年2月1日和2021年1月30日的财政年度,净亏损分别为2.252亿美元和2.102亿美元,截至2020年10月31日和2021年10月30日的九个月分别为1.740亿美元和1.023亿美元。

在过去两个财政年度的每一年中,Samsara大约 98% 的收入来自对互联运营云的订阅,而之所以出现这样的营收版块倾斜,与Samsara的商业模式密不可分。

Samsara的商业模式专注于最大化客户关系的终身价值,所以公司进行大量投资以扩大客户群。Samsara估计,在 2020 财年、2021 财年和截至 2021 年 10 月 30 日的财季,公司计算出的客户终生价值已超过获取客户相关成本的八倍。

Samsara预测未来经营业绩的能力受到许多不确定因素的影响,包括公司有效规划和模拟未来增长的能力。许多因素可能导致收入增长率下降,包括竞争加剧、现有和新客户对解决方案的需求放缓、未能继续利用增长机会、现有客户终止合同以及业务,等等。

高成本带来高亏损,疫情影响影响运营成本

如上所说,Samsara的发展进程也存在一定的风险因素。

首先,Samsara存在亏损的历史,未来可能无法持续或根本无法实现或维持盈利。

Samsara招股书显示,Samsara在截至 2020 年 2 月 1 日和 2021 年 1 月 30 日的财政年度分别产生了 2.252 亿美元和 2.102 亿美元的净亏损,在截至 2020 年 10 月 31 日和 2021 年 10 月 30 日的九个月中分别产生了 1.740 亿美元和 1.023 亿美元的净亏损。

截至 2021 年 1 月 30 日和 2021 年 10 月 30 日,Samsara累计赤字分别为 5.659 亿美元和 6.682 亿美元。

Samsara预计,随着我们继续增强互联运营云、扩大客户群、扩大销售和营销活动,包括扩大我们的销售团队和客户支持团队、扩大我们的运营、雇用更多员工,并继续开发我们的技术。

同时,由于多种可能的原因,包括对互联运营云的需求放缓或竞争加剧,收入增长可能会放缓,或收入可能会下降。

在发展业务时未能增加收入可能会阻止我们持续或根本无法实现盈利,这将导致业务、财务状况和经营业绩受到影响。

“我们的快速增长使我们难以评估我们的未来前景,并增加了我们无法继续以历史速度或接近历史速度增长的风险,持续的 COVID-19 大流行可能会损害我们的业务和经营业绩”,Samsara招股书显示。

另外,Samsara严重依赖直销来销售订阅以访问 Connected Operations Cloud,这就意味着公司的运营费用将持续增高不下。

招股书显示,截至 2021 年 1 月 30 日的财政年度,Samsara将运营费用增加至 3.840 亿美元,而截至 2020 年 2 月 1 日的财政年度为 2.994 亿美元。截至 2021 年 10 月 30 日的九个月,Samsara增加了运营费用费用为 3.189 亿美元,而截至 2020 年 10 月 31 日止九个月的费用为 2.94 亿美元。

最后,新客户能否持续增加,也将影响到Samsara未来的收入和经营业绩。如果Samsara无法保留并扩大与现有客户的关系,那么公司的财务状况和经营业绩将受到损害。

工业互联网前景可期,高复合增长率下如何挖掘增量?

到2021年底,Samsara潜在市场机会总额约为 546 亿美元,三年总体复合年增长率约为 21.0%,到 2024 年底达到 969 亿美元(4)。

其中,当前的应用程序,包括连接的车队、连接的设备和连接的站点等部分,都有不错的发展空间:

Samsara互联车队机会以全球商业远程信息处理市场为代表,根据 Gartner 提供的估计,我们计算出 2021 年的市场规模将达到 329 亿美元,并将增长到2024 年为 637 亿美元。

根据 Gartner 提供的估计,我们计算出 2021 年的市场规模将达到 329 亿美元,并将增长到2024 年为 637 亿美元。此计算基于 Gartner 预测的 2026 年市场规模为 988 亿美元,并预测该市场的复合年增长率为 25%。

同时,Samsara连接设备机会以拖车和货运集装箱跟踪市场为代表,Berg Insight 估计该市场在 2021 年将达到 18 亿美元,2024 年复合年增长率约为 16.2% 至 26 亿美元(假设欧元兑美元) 1.00 欧元到 1.17 美元的汇率)。

互联站点机会以商业全球监控市场为代表,IDC 估计该市场在 2021 年将达到 199 亿美元,2024 年复合年增长率约为 15.3%,达到 306 亿美元。

Samsara预计,随着扩展提供的应用程序,公司市场机会将继续增长,以更广泛地为客户的运营提供服务。对于Samsara来说,上市是一个新的开始,在迈入新的征程里如何去拓展更多客户群,挖掘更多客户的价值,或许是提振其股价上涨的动力。

本文来自微信公众号“美股研究社”,36氪经授权发布。

相关推荐

美网约车第一股Lyft上市,市值达265亿美元

独角兽上市折戟启示录

Uber市值只剩564亿,滴滴靠什么撑起800亿美金估值

理想汽车回港上市,靠什么撑起估值?

快餐帝国上市,一个靠台湾小吃撑起的IPO

最前线 | 平安壹账通传11月登陆美股,80亿美元独角兽IPO没遇好时机

邻里社交独角兽Nextdoor宣布上市,估值超40亿美元,美股SPAC盛宴依旧?

孕育独角兽独立融资上市,互联网巨头都藏着什么"阳谋"?

昨晚,80后李想再次敲钟:市值百亿美元

商汤靠什么支撑千亿估值?

网址: 美股明星独角兽顺利上市,Samsara靠什么撑起百亿美元市值? http://www.xishuta.com/newsview55907.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95178

- 2人类唯一的出路:变成人工智能 20885

- 3报告:抖音海外版下载量突破1 20771

- 4移动办公如何高效?谷歌研究了 20054

- 5人类唯一的出路: 变成人工智 20036

- 62023年起,银行存取款迎来 10307

- 7网传比亚迪一员工泄露华为机密 8456

- 8五一来了,大数据杀熟又想来, 8338

- 9滴滴出行被投诉价格操纵,网约 7960

- 10顶风作案?金山WPS被指套娃 7213