2021产业资本搞VC,真能玩的转吗?

从前,投资江湖中VC凭眼光和运气赚取“高风险中的高收益”,PE凭背景实力和一二级市场差价赚得盆满钵满,大家各凭本事资源,很少井水犯河水。然而随着市场上优质项目越来越少,有钱机构却越来越多,僧多粥少下,好的创业项目也越来越贵,Pre-IPO估值越来越高,于是PE从“躺赚”变成了接盘侠,再加上IPO几番停滞,PE基本上颗粒无收。

企业估值倒挂以及“直投+保荐”模式遇冷,倒逼PE深入前线、尝试VC化,随之,PE和VC的界限也越来越模糊。

然而,PE和VC虽都是针对一级市场项目的投资,但投资逻辑、所具备的专业能力和资源都不同,那么PE特别是国资PE搞VC靠谱吗?一级市场上,创业项目的风险性和诸多不确定性,能让一直顺风顺水的国资PE搞定吗?

01 2021哪些国资PE最活跃?

从2021年前十大活跃国资PE投资情况来看,中金资本、招商资本、中信资本以及建银国际依然稳居前四,无论是管理资金规模、管理基金数,还是2021年的项目投资数和投资金额上,手笔依旧。

2021国资PE投资活跃度统计

数据来源:IT桔子

这其中,中金资本作为最年轻、成长最快的国资PE,活跃度也是最高的。2021年投资项目数96起,平均投资速度每4天/起,投资金额数达到180亿元,布局领域多是医疗健康、先进制造、企业服务和汽车交通等热门领域。

与其他私募基金不同,中金资本从成立开始就站在了颇高的起点之上,背靠中金集团提供的庞大资源基础,目前基金管理规模3000亿元,达到国资PE之最。

而中金资本能在短短4年内快速崛起,究其原因离不开,有资源丰富的中金公司作为强大的后台支撑,其二,也是得益于中金资本搭建的良好平台型架构,这些在国内都可以说都是独一无二的。

另外在投资业务上,中金资本也有着得天独厚的优势。中金公司早有股权投资方面的经验和实践,其是中国最早开展直接投资业务的券商,鼎晖投资便脱胎于中金公司原直接投资部。而中金公司在研究、投行业务方向身上积累深厚,优势显著。如今放眼国内,中金资本早已成为私募股权投资市场上举足轻重的角色。

而另一位常年上榜的重量级国资PE,就是脱胎于百年央企的资本大鳄招商资本。招商资本创立于2012年,原为招商局集团的重要子企业,2019年普洛斯参与招商资本混合所有制改革,成为其战略投资人,获得50%的股份,与招商局携手管理资产规模达2800亿元(截至2020年底)。

此外,中信资本与建银国际依然发挥稳定,活跃度稳居前四,其中,中信资本管理基金数最多,达到141支。

而今年活跃度榜单中也不乏新起之秀,越秀产业基金、广发信德、金浦投资等无论投资项目数还是投资金额都位列前十。

02 国资PE与头部VC神同步

虽然以中金资本、中信资本、招商资本、建银国际为代表的PE机构与政府产业在投资目的和作用上存在明显差别,但作为国有大型金融机构,这些机构在2021年的投资方向更多的体现出市场与政府产业之间的平衡。

在投资周期上,国资PE与高瓴资本、红杉资本、经纬中国、纪源资本等头部机构相呼应,在VC投资火热时进场,在寒潮期持币待观,并未像政府产业基金那样进行逆周期投资。在投资领域上,由于国资PE在VC与券商之间的联动效应,因此更多的是与上市风向相一致,那么是具有高成长性的科技项目,要么具有可持续的高额营收。

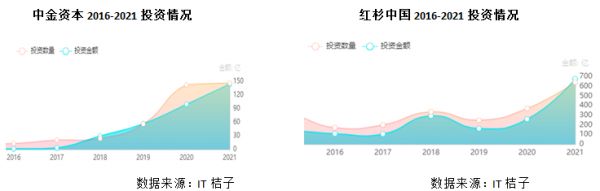

1.相似的投资增长曲线

中金资本今年对外投资了96起,投资额高达180亿元。其中,共参与四个Pre-IPO项目,分别是零跑汽车、三力新材、国动集团以及MEMS系列产品生产商歌尔微电子,另两笔大的投资则是妙手医生和积塔半导体。对于风险投资类项目,多为B轮以后项目。

2021年中信资本投资了14次,其中一半为战略投资或成熟期项目。最大两笔投资分别是万达商管Pre-IPO以及泰邦生物中概股私有化,今年所有项目总投资额为83.9亿元。风险投资项目,今年在B轮左后项目比较多。

招商资本今年进行了33起投资,投资额近50亿元,与去年投资情况基本持平。

其中今年进行过两次主板定向增发,分别是中国铁物和云天化,并且也参与了歌尔微电子的Pre-IPO,其他四个投资金额大的项目分别是能链集团、药捷安康、联众医疗以及和德宇航。此外,VC项目多集中在B轮和C轮。

建银国际今年投资了29起,比去年投资增长了33%。其中参与Pre-IPO项目分别是康乐卫士、奈雪の茶以及歌尔微电子。VC项目则在A、B轮左后项目为主。

由于国资PE投资的项目多以国内主板和港股为主,因此受去年以及今年两地Pre-IPO利好政策影响,四家国资PE在一级和一级半市场中均比较活跃。并且对近年来国资PE投资情况进行统计,发现与头部VC机构投资周期十分雷同。

2.政策与市场两手抓

从四家国资PE今年来投资领域来看,“拥抱科技风口”成为新的主旋律。在今年8月的全球化智库CCG大会上,中信资本董事长兼首席执行官张懿宸表示:“中国经济总体正在向更高质量的增长过渡,需要更多科技创新来驱动。中信资本将持续关注科技创新对传统产业的赋能,特别是数字化转型升级领域的投资机会。”早前,中信资本董事长张懿宸表示,在目前大的行业背景下,中信资本正在重点关注“卡脖子”领域的技术,如半导体行业中的先进企业。

四大国资PE投资领域分布情况

数据来源:IT桔子、烯牛数据

通过对投资领域统计可以看出,四大国资PE将医疗健康以及传统产业转型升级作为了主要投资方向。但与半导体、新能源等政府引导基金的引导作用不同,四家国资PE在国家大力提倡,但市场尚未成熟的领域持谨慎态度,并不会太早冒然进入尚未得到上市验证的行业。因此,对科技类项目投资一般是在B轮,甚至C轮之后。而对于A轮左右的早期项目,四大国资PE则多以跟投形式参与到头部项目中,并多与知名VC机构进行合投。例如招商局资本今年6月投资的沐曦集成电路,该项目虽然尚处A轮阶段,但投资方包括了红杉中国、经纬中国、光速中国、东方富海、上海科创基金、联想创投等众多头部VC机构。

03 从PE到VC化

目前市场上大多数的国资私募股权投资机构,基本上都在2006-2009年、2016-2017年两个时期成立。

2005年,《创业投资企业暂行管理办法》政策正式出台,确立以有限合伙形式作为人民币私募股权投资的法律实体,中国市场逐步出现大量本土私募股权基金,尤其在2008-2009年,科创板的推出将私募股权基金的推向发展高峰期。

而在2016年左右,中国经济已经持续高速增长了30年,开始显现逐步放缓的现象,经济结构的调整和根本性转变,使得国资企业和地方政府开始考虑通过私募股权投资来拉动经济增长和税收。也正是这时,国资企业开始主动进入股权投资市场,当时涌现出一批国有企业、央企,通过自己做私募股权投资来服务自身的主业,把投资作为拉动企业业绩的主要手段之一。2017年开始,国有资本利用股权运作方式推动产业重组和优化布局,国资背景LP在股权市场逐步占据重要地位,GP功能也逐渐浮现。

而另一波国资私募股权投资机构则是由券商直投业务演化而来。2007年证监会批准中信证券股份有限公司、中国国际金融有限公司开展直接投资业务试点以来,截至2012年底已有超过40家券商成立直投公司,总注册资本近300亿元。2009年10月创业板开启以后,券商直投业务逐渐进入黄金发展期。然而,从2012年底IPO的停滞,使得一级市场上诸多PE所投项目面临退出难题。

2014年1月3日,中国证券业协会公布了修改后的《证券公司直接投资业务规范》(下称“《规范》”)。新《规范》从五个方面对券商直投业务做了修改,券商直投业务进一步松绑。

直到2016年底,中国证券业协会发布了《证券公司私募基金子公司管理规范》和《证券公司另类投资子公司管理规范》,这是近年来券商直投领域最重要的文件。根据新规,直接投资业务被喊停,全国60多家券商直投面临变为证券公司私募基金子公司的集体转型。

比较典型的代表是中金资本,在2016年年底,监管部门对券商直投业务要求整改,直投业务面临私募子公司+另类子公司的“分家”,业务转型在即,中金资本的设立恰逢其时。2017年3月,中金资本成立,为了对中金旗下规模庞大的投资业务进行系统性梳理;同年11月通过证监会机构部、证券业协会、基金业协会联合会商,成为证券公司私募基金子公司。

此外,国资PE中活跃度较高的金石投资,也是中信证券的专业直接投资子公司。2007年10月,中信证券经中国证监会批准直接股权投资业务试点后,在北京成立了金石投资有限公司。

券商直投开禁之后,除了金石投资之外,还有一大批券商直投公司成立。广发信德、国信弘盛、海通开元等皆是在那段时期成立,也正是从此时,券商从PE业务开始向VC端延伸,覆盖由早期到成长期、中后期再到并购重组的股权投资链条。另外一方面,人们早就发现,从2010年开始,无论从投资阶段还是投资金额来看,PE和VC的界限越来越模糊。而在科技爆炸、奇点临近的时代,一个行业会被发达的互联网和狂热的资本快速催熟,然后快速形成诞生独角兽。

而大部分PE只是默默地看着这一切发生,却几乎完全插不上手。所以,VC早就把PE的活给干了,头部PE们也早已到深入到前线开辟了新的战场。

对大部分PE来说,可做的事情真的越来越少了。虽然,新一轮IPO提速又掀起了Pre-IPO投资的狂欢,但在准注册制趋势下,一二级市场的估值差逐渐缩窄,再加上被资本“教坏”的企业们防不胜防的“套路”,PE们不得不眼光投向其他地方。

一些国资PE选择通过加强对所投企业的“投后管理”来实现管理增值,或者说通过“明星企业养成”的赋能方式获得投资回报。而从PE到VC化,国资PE脱胎于实力雄厚的国企、央企,一方面并不差钱;另外一方面,国资PE各方面管理机制较为健全,且有自己独特的竞争力,如在企业资金实力、规模、性质、服务、人才、管理等方面均占据一定的优势地位。

如今,国资PE到VC化已经实践多年,国资PE们也早已根据自身优势开辟出了新的天地,也逐渐在市场化竞争中有了自己的声量和地位,未来期待着能在资本市场上继续大放异彩。

本文来自微信公众号 “融中财经”(ID:thecapital),作者:若风,编辑:吾人,36氪经授权发布。

相关推荐

搞科研和赚大钱,可以兼得吗?

VC吃面、烤串时,产业资本悄悄赚钱:年化30%,更有7000倍回报案例

VC的自我革命

碧桂园创投代永波:硬科技浪潮下,产业资本的ESG投资新范式丨2021中国投资人未来峰会

Zoom遭谷歌禁用,还被个人股民诉讼,袁征:这次真搞砸了

苏泊尔产业资本周晓乐:“我们眼中的AI世界”| 2019中国投资人未来峰会

Operator VC与Investor VC谁更优?

VC自我革命

VC/PE的夏天:百家机构花式减持

玩不一样的游戏:老虎基金正在蚕食VC(一)

网址: 2021产业资本搞VC,真能玩的转吗? http://www.xishuta.com/newsview56496.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95037

- 2人类唯一的出路:变成人工智能 19948

- 3报告:抖音海外版下载量突破1 19737

- 4移动办公如何高效?谷歌研究了 19179

- 5人类唯一的出路: 变成人工智 19048

- 62023年起,银行存取款迎来 10198

- 7网传比亚迪一员工泄露华为机密 8311

- 8五一来了,大数据杀熟又想来, 7519

- 9顶风作案?金山WPS被指套娃 7143

- 10滴滴出行被投诉价格操纵,网约 7136