大公司不断投资、收购,然后呢?

神译局是36氪旗下编译团队,关注科技、商业、职场、生活等领域,重点介绍国外的新技术、新观点、新风向。

编者按:近几年来,全球大型科技公司不断投资、并购小公司已经成为了常态,在创投行业,被大公司并购逐渐成为了 VC 退出项目的重要途径。近期针对国内大型公司投资、并购小公司的举动,我国颁布了新的监管指令进行约束,对国内CVC来说将面临更严峻的挑战,更引发了大家对这种现象的讨论和思考。美国作为大型科技公司进行投资并购的先例,科技行业知名分析师 Benedict Evans 通过数据对这种情况进行了分析与思考。本文来自翻译。

大型科技公司收购了数百家初创公司,但它们到底是什么?从竞争角度看,这意味着什么?这种情况如何适应更广泛的市场?还会有多少类似Facebook收购Instagram的事件会出现?

如今,提到科技公司之间的竞争,就不免要聊到收购,以及收购引发的一大堆问题。人们常常不假思索地说,我们绝不会再允许出现亚马逊收购Zappos或Google收购DoubleClick之类事情,但其实大家最关心的是Facebook收购Instagram这类情况,要知道,Facebook当时收购的只是一家仅有13名员工的初创公司,现在人们常说这是一种垄断行为,是监管的失败,但当时很多人的想法却只是:Facebook花10亿美元收购这家公司,真是疯了吧!

然而,现在人们经常提及的观点是,当年的Instagram收购案至少经过了监管机构的审查,但近年来发生的数百起大型科技公司收购交易并没有经过任何审查,更别说被阻止了,这是一种系统性的监管失败。今年年初,美国联邦贸易委员会(US FTC)作出回应,要求Google、Apple、Facebook、Amazon 和 Microsoft(这五家公司简称为"GAFAM")提供2010年至2019年每一笔收购的交易数据,并在9月发布了一份报告,披露了一些汇总数据。点击查看报告。

报告中提到,在这十年里,金额超过100万美元的合规收购交易共有616起,每家公司平均每年有12起收购交易。这确实是“数百起”收购,但是收购的是什么样的公司?我们从中又能了解到什么呢?

首先观察一下:被收购的公司绝大多数规模都很小,40%的公司被收购价格不到1000万美元,80%的公司被收购价格不到5000万美元,而且大多数公司的员工人数都不超过10人。

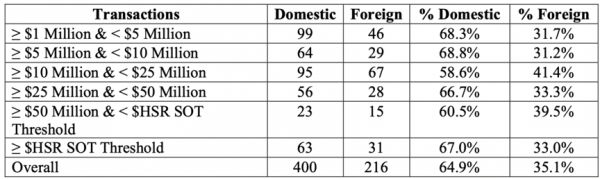

美国内外不同交易范围内被并购公司数量及占比

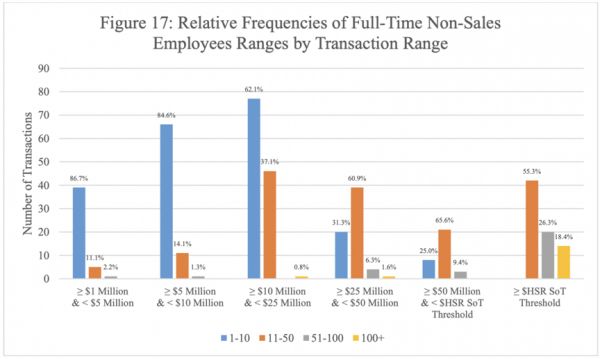

不同交易范围内公司全职非销售员工数占比

这就引出了一个问题。如果亚马逊购花400万美元收购了一家只有6个人的公司,那么这家公司是一个竞争威胁吗?是下一个Zappos或Shopify?还是这家公司看好了某个细分赛道的机会?或是这家公司并没有在真正运营(VC投资的初创企业中有一半都失败了),收购只是为了某项技术或者希望某些工程师加入公司(所谓的"聘用式收购”)。

当下,我们正处于科技创业公司有史以来最火热的融资环境下。如果你能合理地说明自己有办法创办一家价值10亿美元的公司,Tiger Global (一家出手比较频繁的风险投资机构)会在你的特斯拉挡风玻璃雨刷下留下一张可以任意填写融资数字的TS(投资意向书)。你为什么要融资500万美元或1500万美元,尤其是考虑到一旦投资人收回了本金(他们也可能会蒙受损失),你自己可能一分钱都看不到。坦白讲,你到底有多想在微软工作?拿钱的决定是一个信号——它可能不是那种公司。

当然,如果你一开始就假设这些收购肯定是“杀手级收购”,那么你可以这样解释:亚马逊一定是先把一项大生意“削弱”了,然后以较低的价格买下了一些小公司。“肯定”这个词是一种暗示,但这些数据无法提供支持或反对的证据。与此同时,你当然可以争辩,在收购Zappos之前,虽然亚马逊利用其市场力量削弱了 Zappos,但这不是一笔小交易,亚马逊收购 Zappos 花费了 12 亿美元,收购 Diapers.com 用了5.45 亿美元。但不管怎样,如果你确实认为“先削弱再买入”是一个系统性问题,你分析的切入点应该是力量被削弱了,而不是后期买入了。

数据中第二个有趣的部分体现在较大规模的收购交易上,以及这些收购交易发生的大背景。联邦贸易委员会的报告对超过5000万美元的交易进行了分类,这可以用来思考是否有人赚了钱。考虑到风投业务的结构,对许多基金来说,即使考虑到时间和机会成本,项目退出时,如果基金的投资回报为2500万美元,就算这个数字是现金回报率,这项投资也是失败的。

如果我们说那些5000万美元以上的交易是有人可能赚到钱的(这里是假设,也有可能赚不到钱),这与行业的其他交易相比如何?美国联邦贸易委员会的报告称,从2010年到2019年,通过被GAFAM并购退出且金额超过5000万美元的交易有86个。据NVCA数据显示,在此期间,项目退出金额超过5000万美元的交易中,全美国VC 中成功退出的项目共有2100个。也就是说,4%的项目是通过出售给这五家公司实现退出的。

(有时候人们会建议企业家创办一家公司,由VC 进行投资,然后希望公司有朝一日会被谷歌这样的大公司收购。现在,这份数据可以让我们明白为什么这种想法很可笑。)

我们来看下全局的数据。从2010年到2019年,GAFAM以逾100万美元的价格收购了400家美国公司,其中86家超过5000万美元,314家在100万美元至5000万美元之间。在同一时期,美国风险投资协会报告指出,在美国,VC 实现退出的企业中明确披露项目价值的有3600家(共计9,600家)。

我们来进一步观察:我一直不确定有多少人了解现在新创办的初创公司有多少家。从2010年到2019年,仅YCombinator就投资了1561家美国公司(其中353家已经倒闭,253家被收购,955家仍在独立运营)。NVCA报告称,在整个美国市场中,有3.2万家公司完成了首轮融资。这就是GAFAM在美国进行400笔收购的背景。同样,在VC支持的所有初创公司中,大约有一半的项目投资回报低于1倍——无法创建一家巨头公司是一件再正常不过的事。

这并不是说,Facebook收购Instagram和WhatsApp不会对我们的监管和竞争产生一些深刻的问题。但如果有人问到这些问题,并谈论“数百起收购”,他需要知道这些公司是什么,并了解大的市场背景。对于每个价值十亿美元的公司来说,无论是被大型科技公司收购或保持独立,都有成百上千的公司永远无法达到它的高度,或者至少走不了那么远,绝大多数的硅谷收购交易中,无论哪家公司,都代表人才和资本的重新使用——从没有想法变成可能有效的新想法。硅谷是一个进行实验的机器,而大多数实验都不会成功——这就是“实验”的部分意义。

我们同时可以看到,前有Instagram,后有PA Semi(一家芯片设计公司,被苹果在2008年以2.78亿美元收购)。PA Semi是苹果现在为其所有设备制造自己芯片的原因,也是为什么这些芯片比英特尔或高通的任何芯片都好的原因。近40年来,英特尔几乎垄断了个人电脑的CPU市场,而现在,苹果通过收购打破了这一垄断地位。如果说那笔交易是非法的,如这次讨论中一些更民粹主义的声音所说,那一层竞争将会非常不同。生态系统是复杂的。

事情不会变得更容易。并购交易完成9年后,监管机构仍在争论如何看待Instagram,以及如何避免再次犯同样的错误(如果确实是错误的话)。如果没有法律实体,没有“首席执行官”,也没有拥有多数选票的人,那么当两个具有“巨大市场影响力”的DAO(一种全新的人类组织协同方式)首次合并时,将会产生什么反应?这些法律条款又会意味着什么?

译者:杨志芳

相关推荐

大公司不断投资、收购,然后呢?

苹果弃英特尔,然后呢?

腾讯被放弃独家音乐版权,然后呢?

Slack:和亚马逊结盟很好,然后呢?

这一次高通赢了,然后呢?

大公司的“关键先生”们

音乐行业生变:没有了独家,然后呢?

全球教育大公司加速“买买买”,国内收购潮还远吗?

魅族活下来了,然后呢?

华为发财报了,然后呢?

网址: 大公司不断投资、收购,然后呢? http://www.xishuta.com/newsview59005.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230