三年狂赚28亿元,乐华娱乐冲刺港交所能成功吗?

要点:

1、七年来乐华一直渴望上市,在经历了新三板上市又退市、A股IPO受挫后,乐华娱乐决定冲击港交所。

2、艺人管理是乐华的核心业务之一,也是其最大的收入来源,公司营收很大程度受艺人影响。

3、国内艺人管理市场竞争激烈且高度分散,头部公司并未占据绝对的市场份额。

4、互联网资本一直都是偶像市场最重要的一股推动力量。

一路坎坷,一路前行。最近,乐华娱乐的资本化之路有了新的动向。3月9日消息,乐华娱乐向港交所正式递交了上市申请,中信建投国际和招商证券国际担任联席保荐人。

上周,乐华娱乐在公众号发布了2021年度报告书,总结了公司及艺人的年度业绩。报告书显示,2021年,乐华娱乐共发行了94首歌曲、13支MV,此外还总结了旗下每位艺人的影视、音乐、时尚、综艺、商务、活动等业绩表现。

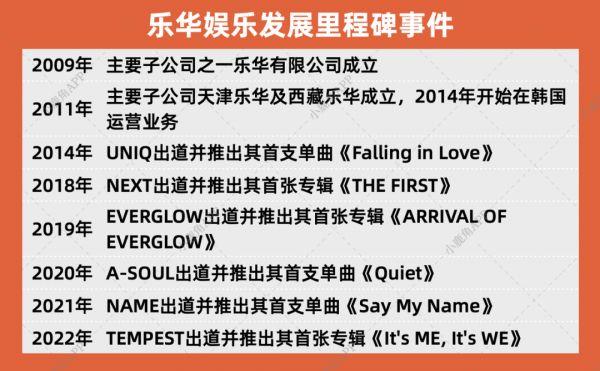

作为内娱最知名的偶像经纪公司之一,乐华娱乐成立于2009年,如今已成为了一家包括艺人管理、音乐IP制作与运营以及泛娱乐业务三大互补业务板块在内的文化娱乐平台。成立13年的时间里,乐华见证了内娱偶像市场从冷清到大爆发再到如今趋于冷静的全过程,在此期间,乐华也曾多次寻求上市。

2015年,乐华娱乐成功挂牌新三板后,不到三个月就将全部股权卖给了另一家上市公司共达电声,但由于业绩问题,这次重组以失败告终。2018年,乐华娱乐宣布退市并积极寻求在A股上市。

但乐华的A股IPO之路充满了坎坷,在2018年递交申请后的两年多里,其上市进程依然停留在券商辅导阶段。彼时国内的影视娱乐行业正迎来“强监管”时代,政策不断收紧,那一年递交IPO申请的一批影视传媒股,例如和力辰光、新丽传媒、开心麻花等,最终都调整了上市计划,终止IPO。

当时就有不少媒体分析,或许香港的上市制度对于乐华这类企业会更为友好。果不其然,乐华娱乐集团昨日正式向港交所递交上市申请,继新三板和A股之后,开启了冲刺港交所之路。

经过了7年时间,乐华还在为上市不懈努力,但如今的市场环境与2018的“偶像元年”已大不相同。往年这个时候已经如火如荼开启的偶像选秀今年已经毫无声响,作为偶像行业头部公司的乐华,其经营状况是否会受到影响?此次能否成功上市?

从此次乐华披露的招股书中,我们也可以对乐华娱乐近年的发展以及整个音娱行业的市场现状有一些了解。

乐华过去几年经营状况如何?

从业务经营状况来看,乐华娱乐在招股书中表示其目前的主营业务有:艺人管理、音乐IP制作及运营、泛娱乐三大互补业务。

艺人管理是乐华的核心业务之一,也是其最大的收入来源。

招股书显示,乐华共有58名签约艺人及80名训练生,并表示其已建立起完善且专业的艺人管理体系。乐华的艺人管理业务与韩国的模式相似,挑选及培训有才华的训练生成为签约艺人,成功出道后为其提供管理和宣传服务并接洽事业发展机会,如参演电影、剧集、综艺节目、代言、商业宣传活动等。

乐华的艺人运营团队负责将合适的商业项目匹配给签约艺人,并协助艺人完成相关的工作。艺人宣传团队负责管理签约艺人的公众形象,协助艺人提升公众辨识度、知名度。艺人培训团队负责管理乐华训练生计划,为其提供艺人人才储备。

△乐华艺人管理业务中各参与者关系及角色

招股书也从侧面反映了偶像市场的残酷,在近三年内,乐华共收到了58000份申请,但其新签约的练习生从2019-2021年只有19、28、50人,每年的练习生整体录取率不高于0.3%。就在上周,乐华娱乐刚刚发布了新的练习生选拔计划,可以看出来,即使偶像选秀综艺落幕,乐华的练习生数量仍在不断扩充。

再来看音乐IP制作及运营业务,在数字专辑这一销售模式的推动下,这几年乐华旗下艺人的音乐作品销量十分惊人。

乐华在招股书中表示,其已建立一个广泛的音乐IP库,当中含有约1100首为签约艺人制作的音乐作品以及逾50000首从版权持有人处取得授权的音乐作品。曲库中的音乐作品涵盖流派广泛,例如流行、民谣、电子舞曲、嘻哈及摇滚等。

2019-2021年,乐华共制作了61首数字单曲及24张数字专辑,其中有不少热门歌曲。例如,乐华为王一博制作的两首数字单曲《无感》和《我的世界守则》截至2021年12月31日,销量分别超过了1700万张和1500万张,为朱正廷制作的数字专辑《Chapter Z》销量约达到了200万张。但随着数字专辑限购、平台榜单取消,偶像艺人的音乐作品销量能否持续仍然存疑。

除了艺人管理和音乐IP之外,乐华还在积极拓展泛娱乐市场,包括虚拟艺人、综艺节目形式授权及艺人相关衍生品销售。

2020年11月,乐华与字节跳动合作打造的流行虚拟艺人组合A-SOUL正式出道。该组合由五位数字化创造的虚拟艺人组成,字节跳动为组合提供底层技术支持,而乐华提供中之人(虚拟人背后的声音提供者)、内容策划运营等。2020年12月A-SOUL推出的首支单曲《Quiet》在抖音的播放次数已超过2亿次(截至2021年12月31日),A-SOUL的MV《超级敏感》在B站的点击率已超过480万次(截至2021年12月31日)。

除了A-SOUL之外,乐华还参股了推出量子少年的虚拟艺人公司,该虚拟组合于去年12月出道,如今在微博、抖音、哔哩哔哩、快手多个媒体平台都拥有并经营自己的频道。

△ 乐华三大业务板块及各自业务模式

虽然旗下艺人的音乐作品销量喜人,虚拟艺人的推出也站在原宇宙的风口上,但从乐华披露出的业绩数据来看,传统的经纪业务仍是该公司最重要的收入来源。

招股书显示,近三年来,乐华娱乐的收入从2019年的6.31亿元人民币增长到2020年的9.22亿元人民币,并进一步增长至2021年的12.9亿元人民币,三年狂赚超28亿,复合年增长率为43.0%。

随着乐华的业务朝多元化发展,总收入连年增长,艺人管理业务在总收入中也占据着越来越高的份额。2019年-2021年乐华娱乐艺人管理收入占比分别为84.0%、87.7%、91.0%,乐华娱乐的绝大部分收入都来自艺人。

同时,据招股书披露,2019-2021年,乐华娱乐的毛利率分别为44.3%、53.5%、46.6%,净利率分别为18.9%、31.7%、26.0%。2021年,在艺人管理业务占比不断增大的情况下,乐华娱乐的毛利率和净利率均有明显下滑。

高收益也伴随着高风险,在乐华的招股书中也风险提示了艺人问题——倘若未能维系与艺人及训练生的关系或扩大签约艺人及训练生的数量,其业务财务及经营业绩将受到不利影响;任何对签约艺人、公司、公司管理层、商业伙伴或行业的负面宣传可能对其业务财务或经营业绩产生重大不利影响。

过去一年,内娱偶像频频塌房,一大批劣迹艺人被曝光后停止了商业活动,与此同时,乐华娱乐旗下头部艺人韩庚、王一博、孟美岐、吴宣仪、朱正廷、程潇等,几乎都将在两年内合约到期。乐华娱乐在这样的时间点冲击港股上市,的确需要勇气,但对于乐华来说,等待上市的时间已经够久了。

内娱赛道高度分散,头部公司仅有先发优势?

调研机构弗若斯特沙利文的数据显示,得益于数字化趋势及受众对优质娱乐内容日益增长的需求,亚洲娱乐市场稳步增长,市场规模由2016年的约913亿美元增加至2019年的约1068亿美元,2016年至2019年的复合年增长率为5.4%。

2020年主要因COVID-19疫情对电影市场的冲击,亚洲娱乐市场的规模轻微下降至978亿美元。预期亚洲娱乐市场的规模将于2025年增至约1488亿美元,2020年至2025年的复合年增长率为8.8%。

过去数年,亚洲娱乐市场的强劲发展主要得益于成熟及不断扩展的艺人管理业务,这一点在日本和韩国市场体现尤为明显。但在国内,艺人管理市场竞争激烈并且高度分散。

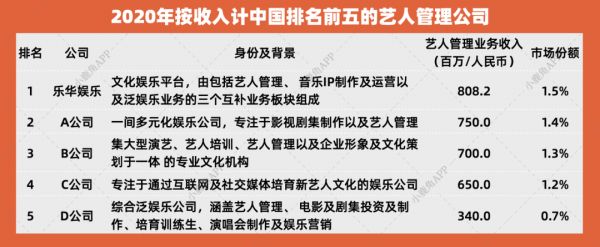

据弗若斯特沙利文数据,2020年中国艺人管理市场规模约为523亿元,但如上图所示,收入排名前五的几家艺人管理公司产生的总收入仅32亿元,占总市场份额约6.1%。这五家公司2020年的艺人管理业务收入在3亿-8亿元之间,排名位于中间的三家公司收入差距不大,但头尾差距显著。

截至2020年12月31日,该市场有超过1200家参与者。虽然艺人管理公司众多,但能出道成名的艺人甚少,少数头部艺人的收入占据了行业收入的大部分,头部公司的收入更是完全依赖艺人的发展。例如,乐华近三年的艺人管理收入从5.3亿元增长至11.7亿元,与王一博、程潇等头部艺人的爆红不无关系。

除此之外,艺人管理市场参与者众多,也与前几年的偶像赛道大热,吸引了大量原本非偶像领域的观望者和资金入局有关。

此前,小鹿角智库在盘点2020年的偶像选秀综艺时也发现,在为《青春有你2》输送训练生的公司中,约有1/3成立于2018年及以后。为《创3》输送练习生的47家经纪公司中,有22位是刚入局的新玩家。(回顾:“快消”偶像:杜华的尴尬,时代不需要“孟美岐” )

这一现象也从侧面说明了,国内的偶像经纪赛道仍然处于起步的早期阶段,虽有数家公司占据先发优势,成长为头部公司,但并没有占据绝对的市场份额,在激烈的竞争中蕴藏着机遇。

但话说回来,在偶像“淘金热”的那几年,无数资本涌入这一赛道希望砸中下一个闻澜文化、发掘下一个杨超越。如今热度过去后,从长期来看资本还是偏爱头部公司,从乐华这几年的融资历程便可窥见一斑。

2012年10月,乐华获得来自乐搏资本和融玺创投的数千万人民币的A轮融资。

2014年9月,乐华获得华人文化产业投资基金高达2.5473亿人民币的B轮融资。

2015年9月22日,乐华正式挂牌新三板,韩庚、周笔畅、黄征等“明星股东”也随之身家大涨。在挂牌新三板期间,乐华曾多次试图登陆A股——上市公司共达电声先后两次欲收购乐华文化100%股权,但最终重组宣告失败。此后,乐华谋求独立lPO。

2018年1月,乐华以“目前股票流动性较低、融资成本较高”为由拟申请摘牌。

2018年2月,乐华与招商证券签署了A股上市辅导协议,申请主板IPO,3月从新三板摘牌。

2021年7月,阿里影业、字节跳动投资乐华,持股比例分别为15%和4.99%。

2022年2月,阿里影业、字节跳动退出乐华公司股东行列。

据天眼查披露,乐华娱乐上市前共经历了3轮融资,先后引入乐搏资本、融玺创投、华人文化、阿里影业、阿里巴巴、字节跳动等股东。值得一提的是,在去年5月“打投倒奶”事件给偶像产业带来重创后,乐华仍然得到了来自互联网巨头阿里和字节的投资。

今年1月,发改委、市场监管总局、网信办、工信部、央行等九部门联合发布“关于推动平台经济规范健康持续发展的若干意见”,从平台支付、数据、营销等多方面,提出将严格规范平台企业投资入股金融机构和地方金融组织。

受政策影响,互联网投资版图有所收缩,阿里和字节在今年2月宣布推出乐华股东行列。但从乐华招股书中的股权架构来看,阿里影业仍然通过Interform Construction Supplies Limited持股14.25%,字节跳动旗下公司量子跃动则通过Afflatus Limited持股4.74%。

一直以来,互联网资本都是偶像市场最重要的一股推动力量。

在投资乐华娱乐之前,字节跳动在2020年3月投资了另一家典型的明星/艺人经纪公司「泰洋川禾」。除了头部艺人外,字节跳动还投资了校园音乐人孵化公司「不要音乐」、短视频MCN机构「风马牛传媒」以及中视鸣达等涉及网红/艺人经纪的公司。

腾讯在艺人经纪和偶像市场的投资,也与自身业务结合得十分紧密。例如,投资「哇唧唧哇」共同打造“创造营”系列选秀综艺、投资头部经纪公司「壹心娱乐」,在影视方面与「新丽传媒」、「上海影视传媒」等都建立了合作。

而阿里巴巴除了与字节跳动投资乐华娱乐之外,更多的是通过阿里影业来投资大型综合影视公司,而非单纯的艺人经纪公司。

总的来看,艺人经纪/娱乐公司与平台之间的强强联合,为艺人提供了出口也为公司拓宽了收入渠道。而那些目前已处于头部地位的公司艺人经纪/娱乐公司和平台之间的关系虽然亲密,但由于这一赛道参与者众多、竞争者也众多,目前仍未到决出胜负的阶段。

无论乐华此次冲刺港交所成功与否,在行业整体未形成规范化和规模化之前,即便是头部也只能在黑暗中摸索前行,对于小公司来说也仍然还有机会。

本文来自微信公众号“音乐财经”(ID:musicbusiness),作者:小鹿角智库,36氪经授权发布。

相关推荐

三年狂赚28亿元,乐华娱乐冲刺港交所能成功吗?

集齐阿里腾讯和蚂蚁,港交所冲刺中国版“纳斯达克”

港交所要花366亿美元与伦交所“世纪联姻”

焦点分析 | 港交所“碰瓷式”并购伦交所,也是为了大家好

捧红王一博、孟美岐的经纪公司,到底有多赚钱?

从范丞丞、孟美岐到王一博,顶流偶像厂牌乐华路在何方

新东方在线今日在港交所上市,手握现金超21亿元

字节跳动、阿里影业为什么选中了乐华?

最后的冲刺,网易云音乐“快马加鞭”

焦点分析 | 18亿年营收的微医登陆港交所,互联网医疗四强争霸

网址: 三年狂赚28亿元,乐华娱乐冲刺港交所能成功吗? http://www.xishuta.com/newsview60225.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95249

- 2人类唯一的出路:变成人工智能 21368

- 3报告:抖音海外版下载量突破1 21335

- 4移动办公如何高效?谷歌研究了 20508

- 5人类唯一的出路: 变成人工智 20508

- 62023年起,银行存取款迎来 10354

- 7五一来了,大数据杀熟又想来, 8753

- 8网传比亚迪一员工泄露华为机密 8533

- 9滴滴出行被投诉价格操纵,网约 8376

- 10顶风作案?金山WPS被指套娃 7240