叮当健康再闯港交所,投资者会“买单”吗?

近年来,随着人口老龄化、人均可支配收入增加,以及国家不断出台和完善医疗保险政策,社会大众健康意识不断加强,在公共卫生事件的进一步催化下,互联网医疗取得快速发展,在互联网巨头和资本的加持下,大健康赛道已出现阿里健康、平安好医生和京东健康等上市公司。

继2021年6月22日提交赴港上市申请失效后,叮当健康在今年3月16日向港交所二次递表冲击IPO,再闯港交所的叮当健康胜算有多大,二级市场的投资者们会为其“买单”吗?

营收增速放缓,亏损持续扩大

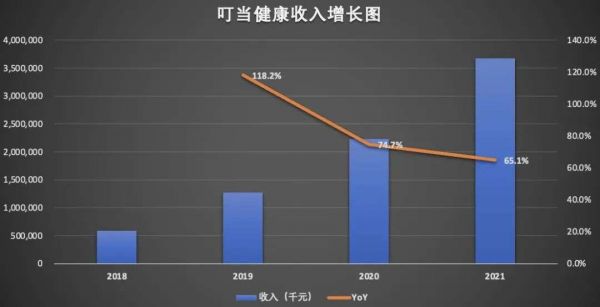

叮当健康二次递表,更新2021年的相关财务数据。从更新后招股书披露的数据看,叮当健康的总营收保持增长,但增速有所放缓。

更新后招股书披露,2019年、2020年及2021年,叮当健康实现收入分别为12.76亿元、22.29亿元及36.79亿元。据此前招股书披露,叮当健康2018年的收入为5.85亿元。2019年至2021年,营收同比增速分别为118.2%、74.7%和65.1%,增速呈现放缓趋势。

(异观财经根据招股书整理)

据招股书披露,叮当健康的收入由两部分构成,分别是药品及医疗健康业务收入和其他收入。药品及医疗健康业务收入包括线上直营、业务分销及线下零售产生的收入。其他业务收入来自营销服务、上架费收入及其他服务。

目前,叮当健康九成以上的收入来源于药品及医疗健康业务收入。2018年至2021年,该项业务收入分别为5.62亿元、12.51亿元、22.05亿元和35.61亿元,同比增速分别为122.5%、76.2%和61.5%,该项业务收入同比增速与总营收同比增速趋势保持一致。

从业务来看,叮当健康主要包括快药、在线诊疗、慢性病与健康管理三大板块。快药指的是药品配送服务,叮当健康拥有348家智慧药房;在线诊疗业务背后,平台有18名全职医生及73名兼职医生、800多名外部合作医生、及427名药剂师;慢病管理包括用药与剂量指导、复诊提醒、处方续签,健康状况信息反馈及医疗知识管理。

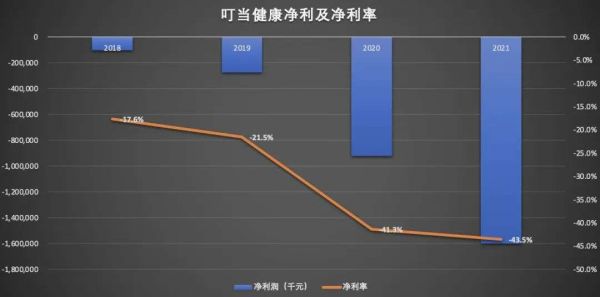

值得一提的是,叮当健康营收增长的同时,其亏损也持续扩大。

更新后的招股书披露,2019年、2020年及2021年,叮当健康净亏损分别为2.74亿元、9.20亿元及15.99亿元;此前招股书显示,2018年叮当健康净亏损1.03亿元。净亏损率21.5%、41.3%及43.5%。此前招股书显示,2018年的净亏损率为17.6%。

(异观财经根据招股书整理)

对于净亏损扩大,叮当健康解释称,主要是由于大量营业成本、销售及营销开支以及一般及行政开支所致。

数据显示,2019年、2020年及2021年,叮当健康的营业成本分别为8.06亿元、14.62亿元和25.16亿元;销售及营销开支分别为2.78亿元、4.41亿元和8.35亿元,营销费用率从2020年的19.8%上升至2021年的22.7%;行政开支分别为5790万元、1.21亿元和4.81亿元,行管整理费用率从2020年的5.4%大幅增长至2021年的13.1%。

叮当健康运营成本和费用开支扩大,主要是为了推动产品及服务的快速增长、提高品牌知名度及奠定坚实基础来支持未来扩张。

叮当健康值得投资吗?

判断一家公司是否具备投资价值,一方面需要分析该公司所处行业赛道的市场规模和竞争环境,另外一方面还是需要回归到对公司基本的分析上,看该公司是否具备盈利能力。

首先,叮当健康所处的赛道属于大健康市场,一个具备万亿市场规模的赛道。

2021年8月,普华永道发布了一份报告,从宏观来看,中国大健康市场的规模已经达到13万亿元。得益于医疗消费需求的释放、政策对医疗体系政策的引导,大健康市场规模在过去8年里年复合增长率达13%,中国已经跃居为全球第二大市场。

弗若斯特沙利文报告显示,中国的医疗总支出2020年超过7.2万亿元,预期于2030年将达到17.6万亿元,2020年至2030年的复合增长率为9.3%。2020年中国数字大健康市场规模达到3074亿元,预期2030年将快速增长至4.2万亿元,2020年至2030年的复合年增长率为29.8%。数字大健康市场则主要包括数字零售药房、在线诊疗、在线消费医疗及医疗信息技术基础设施等。

按交易量计,数字零售药房市场占数字大健康市场最大比例,于2020年商品成交金额为1727亿元,预期于2030年将达到1.4万亿元,2020年至2030年复合年增长率为23.1%。

由此不难看出,叮当健康选择的大健康赛道市场空间足够大。同时,这个赛道的竞争也可以说是非常激烈。粗略来看,1药网、阿里健康、平安健康、京东健康等都可以说是叮当健康的竞争者,而这些竞对背后都可以看到阿里巴巴、京东等互联网巨头的身影,想要和这些流量巨头竞争,叮当健康的压力显然是巨大的。

叮当健康与阿里健康、京东健康的在收入构成上比较接近,可以说药品销售均是三者的主要收入来源。那么,从业绩表现上,叮当健康与阿里健康、京东健康存在巨大差距。

根据此前阿里健康2022财年中期业绩报告显示,阿里健康期内收入93.6亿元,同比增长30.7%,毛利18.7亿元。其中,医药电商业务收入91.3亿元,以阿里健康品牌运营的自营药房药品收入占比达64%,处方药业务收入增长127.3%。

京东健康财报数据显示,2018年、2019年、2020年和2021年上半年,公司收入分别为81.69亿元、108.42亿元、193.83亿元和136.4亿元。

从营收规模上来看,阿里健康和京东健康营收规模远超叮当健康。

净利润方面,叮当健康一直处于亏损状态,且亏损在不断扩大。

阿里健康2022财年中期报告显示,阿里健康亏损2.32亿元,经调整后的亏损净额约为2.83亿元。上年同期,阿里健康盈利2.79亿元,经调整后的净利润则为4.36亿元。

2021年上半年,京东健康亏损4.5亿元,同比减少91.5%,非国际财务报告准则盈利6.67亿元,同比增长79.9%。

实际上,平台活跃用户数量、药品SKU、以及配送速度等多种因素,都会对三家公司收入的增长产生一定的影响。

用户数方面,2021年上半年,京东健康用户突破了1亿大关。财报显示,截至2021年6月30日,京东健康过去12个月的年度活跃用户数量达到1.09亿,相比于截至2020年底过去12个月的年度活跃用户数净增加超过1880万。

全国范围内的药品仓库和非药仓库数量分别增至17个和超过350个,京东健康零售药房业务已有超过4000万种商品(SKU);京东健康互联网医院已有超过13万名自有和外部合作医生及医疗专家加入,日均在线咨询量超过16万。

阿里健康发布2022财年中期业绩公告称,期内线上自营店年度活跃消费者达9000万。此外,在医疗健康及数字化服务业务方面,与阿里健康签约提供在线健康咨询服务的执业医师、执业药师和营养师合计近14万人,日均在线问诊服务量已超过25万次。截至报告期末,阿里健康医药电商平台向消费者提供超过4000万个SKUs,较半年前快速增加700万个;服务商家逾2.5万个,较半年前增加3000个。

从用户数据、商品SKU、医生等多方面来看,在阿里健康和京东健康面前,叮当健康失色不少。叮当健康要如何与阿里健康、京东健康等巨头们竞争呢?

分析完行业和竞对情况,再看看叮当健康自身的造血能力如何?

通常情况下,毛利是一个公司经营获利的重要基础,公司要实现经营盈利,首先就要有足够的毛利。在不受其他因素影响下,公司的毛利率上升则表示公司商品在市场的竞争力在增强,业绩效益处于上升状态。

叮当健康2018年、2019年、2020年和2021年的毛利率分别为41.1%、36.8%、34.4%和31.6%,毛利率出现了下滑的情况。

(异观财经根据招股书整理)

叮当健康表示,计划通过以下方式实现盈利能力:一是进一步扩大用户群及其平均支出,二是在主要业务中实现收入增长,三是提升经营业绩及经营杠杆效益,四是改善资产及现金流状况,由此增加其收入并管理其成本及开支。

事实上,无论是线下药房还是线上药店,所售卖的药品基本是属于“标品”,平台用户规模越大,订单量也就相应更多,也就是说,平台在对标品药品进行大批量采购时,在降低采购成本控制上,更具备优势。

就叮当健康而言,想要扭亏为盈的关键还在于如何降低运营成本,提升运营效率。

近期,受全球政治环境波动的影响,中概股的股价涨跌剧烈。在错综复杂的宏观环境里,对一家公司的价值判断,看起来难度增大。不过,长期来看,上市公司的战略成效最终会反映在股价上。寻觅有长期投资价值的公司,应该回归到对公司基本面的分析上,那么,你会为叮当健康“买单”吗?

本文来自微信公众号“异观财经”(ID:DifferentFin),作者:鬼神前鬼,36氪经授权发布。

相关推荐

叮当健康再闯港交所,投资者会“买单”吗?

叮当快药在资本市场找“解药”

叮当健康二度闯关IPO:毛利率逐年下滑、三年亏28亿元,面临巨头夹击

港交所改革关键一战

不赚钱的叮当快药,赴港IPO能否成为资本宠儿?

世纪联姻未成,港交所放弃收购伦交所

阿里今日挂牌港交所,市值4万亿港元超腾讯

焦点分析 | 港交所“碰瓷式”并购伦交所,也是为了大家好

港交所28年“归队”往事

纽交所还能再次等来马云吗?

网址: 叮当健康再闯港交所,投资者会“买单”吗? http://www.xishuta.com/newsview60958.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95178

- 2人类唯一的出路:变成人工智能 20885

- 3报告:抖音海外版下载量突破1 20771

- 4移动办公如何高效?谷歌研究了 20054

- 5人类唯一的出路: 变成人工智 20036

- 62023年起,银行存取款迎来 10307

- 7网传比亚迪一员工泄露华为机密 8456

- 8五一来了,大数据杀熟又想来, 8338

- 9滴滴出行被投诉价格操纵,网约 7960

- 10顶风作案?金山WPS被指套娃 7213