美团豪赌零售:代价、底气和下一步

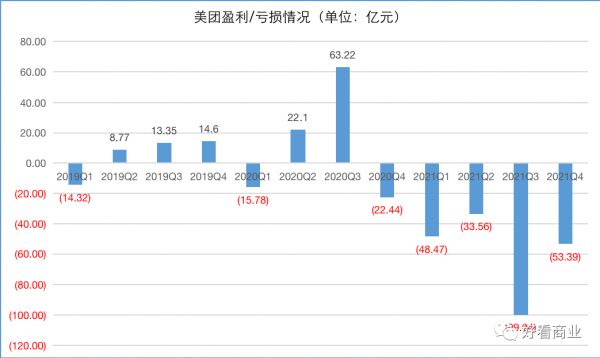

2021年,美团新业务(社区电商为主)营收占比不到三成,一年却产生了383.93亿元的经营亏损,致美团2021年经调整后净亏155.72亿元。但Q4美团开始战略调整,老业务利润超预期;新业务减速、降本增效,当季经营亏损明显收窄。

美团做零售的决心有多大?看看2021年财报就知道了。

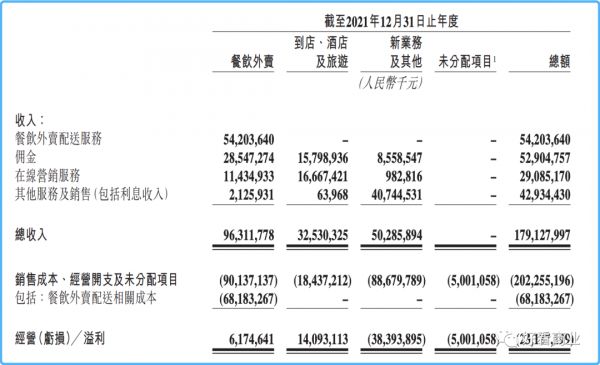

3月25日,美团发布2021年Q4及全年财报。2021年,美团营收1791.28亿元,同比增长56.0%;全年亏损235.36亿元,调整后净亏损155.72亿元。

而2020年,美团实现净利润47.08亿元,经调整后净利润31.20亿元。

新业务(社区电商、B2B餐饮供应链服务、出行)是导致美团亏损的“罪魁祸首”。社区电商(美团优选、美团买菜、美团闪购)是其中的关键。

2021年,美团新业务的营收占比不到三成,一年却产生了383.93亿元的经营亏损。

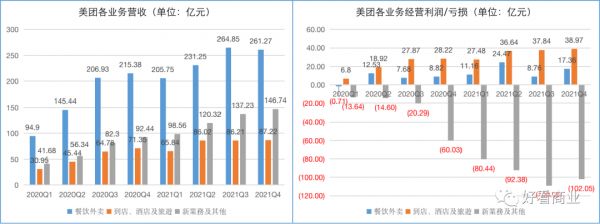

美团的成熟业务依然是营收和利润担当。2021年,餐饮外卖,到店、酒店及旅共贡献了超七成的营收和202.68亿元的经营利润。

作为中国最大的线上生活服务平台,美团在2021年大力推进“科技+零售”战略。

在社区电商零售领域开疆拓土的同时,美团也重新进入重投入期。代价就是,财报出现久违的巨额亏损。

不过,从Q4开始,美团开始做出调整:无论新业务还是成熟业务,利润都被放在了更重要的位置,成熟业务的盈利表现好于预期,新业务的亏损在明显收窄。

具体来说,餐饮外卖Q4实现经营利润17.36亿元,市场预期15亿元;到店、酒店及旅游经营利润38.97亿元,市场预期36亿元。新业务经营亏损102.05亿元,市场预期亏损114亿元。

同时,Q4新业务的扩张速度和多项运营开支环比Q3均出现不同程度的下降。因此,美团在2021年Q4的经营亏损率从上季度的20.7%降至10.1%。

可以看出,经过前期的粗放扩张后,在Q4,降本增效成了美团更突出的诉求。在目前的经济环境下,跑得快不如跑得远,赚钱才是硬道理,美团也不例外。

社区电商:从跑马圈地到精打细算

王兴曾将美团比作在线生活服务领域的亚马逊:你可以从亚马逊或阿里巴巴的淘宝买到很多东西,但它们只适用于实体商品,美团是一个提供服务的电子商务平台。

美团切入商品零售,是最近几年的事。

2018年7月,基于用户的生鲜食品、商超日用、服装等外卖配送需求,美团正式发布“美团闪购”品牌。

2019年,美团推出“美团买菜”,这是一款自营买菜及提供配送服务的生活服务类APP。至2021年底,美团已经完成了对一线城市——北京、上海、武汉、深圳的覆盖。

2020年7月,美团宣布将成立“优选事业部”,推出美团优选,进入社区电商赛道,进一步探索社区生鲜零售业态。之后,美团优选一路扩张。截至2021年Q1,美团优选已经扩展至2600多个城市,基本上完成覆盖全国的目标。

王兴对社区零售业务寄予厚望。在2021年9月的战略会上,王兴将美团对战略从“Food+Platform”升级为“零售+科技”,并配以新的组织架构,成立零售特别小组,王兴亲自带队。

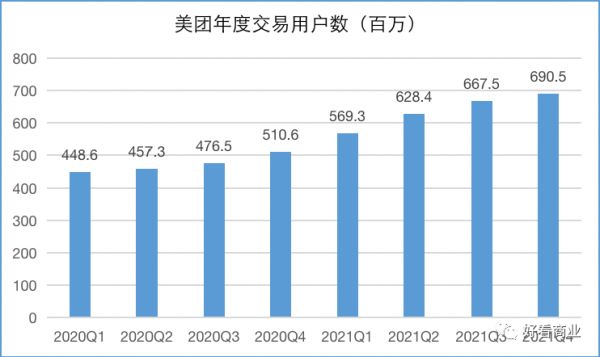

2021年Q1末,美团年度交易用户接近5.7亿,单季净增5870万;加上2020年Q4净增的3410万,两个季度新增了近1亿用户。

2021年5月,王兴在美团业绩会上表示,美团优选对集团具有战略意义,集团新增用户有一半来自此业务。他预计,未来数年有机会带来3-4亿的新用户。因此,他对该业务的潜力有信心,长远会坚定地投入。

进入2021年下半年,美团优选战略调整迹象陆续显现。比如,2021年11月,据《晚点LatePost》报道,美团优选三季度以来单量和新用户无明显增长,平台转向提价,追求毛利;另外,美团优选招聘速度放缓。

从美团财报看,2021年Q3,美团年度交易用户达到6.7亿,单季新增3910万;到Q4,单季新增用户只有2300万。

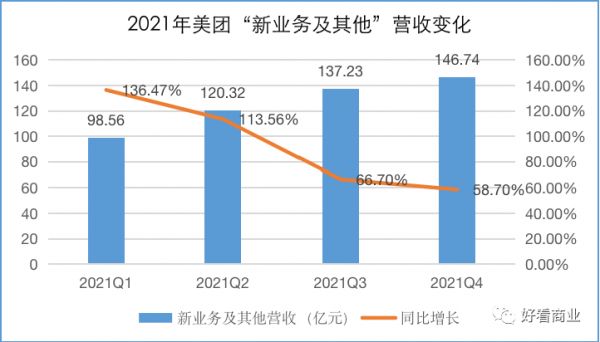

美团新业务的营收增速也在下半年明显放缓。2021年前两个季度,美团“新业务及其他”营收增速均远超100%。Q3和Q4的同比增速则一步步放缓,分别只有66.7%和58.7%。

当然,去年下半年,美团的销售成本也在下降。2021年Q4,美团的销售成本为375亿元,环比Q3减少5.1亿,降幅1.3%;占收入的百分比也降低了2.1%。

这背后,其中一个原因就是新业务毛利率提升。而要提升毛利率无非就是增加高单价高毛利的商品,或者减少补贴。

去年年中,多家社区电商平台都收到了监管通知,被要求收紧补贴。其中,美团被要求下架售价0.01元的 “秒杀商品”。

年赚200亿的成熟业务

美团之所以敢做一年经营亏损近400亿的新业务,底气来自成熟业务的赚钱能力。

2021年,美团外卖营收963.12亿元;到店、酒店和旅游业务营收325.29亿元,两项占总营收的71.9%。

同期,这两项共产生经营利润202.68亿元,其中,美团外卖经营利润61.75亿元,到店、酒店和旅游业务实现经营利润140.93亿元。

美团三大业务都具有鲜明的个性:新业务投入最多、增长最快;美团外卖营收规模最大但是苦活累活;到店、酒店及旅游业务营收规模最小,但最能赚钱。

2021年四个季度,美团外卖营收同比增速下滑,Q4的同比增速只有21.3%,为四个季度中最低。

但Q4外卖业务的经营利润达到17.36亿元,无论同比2020年Q4,还是环比Q3都接近翻倍。

这也意味着,美团每笔外卖订单的盈利大幅改观,Q4达到每单盈利0.44元,远高于Q3的0.22元/单。

据美团在财报中披露,餐饮外卖业务经营利润率的提升主要是由于在线营销服务收入占比提升,以及骑手季节性补贴减少。

2021年5月,美团推出新费率政策,将向商家收取的费用分为技术服务费(即佣金)及餐饮外卖配送服务费。在最新财报中,美团首次单独披露了餐饮外卖配送服务收入。

美团餐饮外卖业务中,配送服务费占该业务营收的大头。

Q4,配送服务费为142.55亿元,占当期餐饮外卖收入的54.56%;其次是佣金收入,占比29.74%;在线营销服务营收占比12.34%。

2021全年,配送服务费收入占餐饮外卖收入的56.28%。

值得一提的是美团向餐饮商家收取的佣金率。据财报披露的数据计算,Q4美团餐饮外卖的佣金率为4.12%,高于Q3的4.1%和Q3的3.96%。2021全年的佣金率为4.07%,高于2020年的3.78%。

可以说,美团的餐饮外卖佣金率在2021年下半年呈微涨态势。但是,这个数据远低于此前外界的猜测。

根据海通证券的测算,美团2020年外卖佣金率为12.0%。在推行“费率透明化”改革后,2021Q2和Q3的外卖佣金率为11.7%、11.8%。

2021年3月,全国工商联在提案中提到,“外卖平台抽佣在10%-15%区间才是餐饮企业可以接受的”。从美团披露的数据看,2021年和2020年的佣金率都没有超出这个范围。

美团的到店、酒店及旅游业务是最大的利润奶牛,营收占比最小,却贡献了最多的营业利润。

2021年,这块业务营收实现325.3亿元,同比增幅53.1%,在总营收中占比18.16%;经营利润140.93亿元,为三项业务中最高的一个。

总的来看,2021年,美团的两大成熟业务更加强调增长质量:营收增速放缓的同时,经营利润率同比都在提升。

餐饮外卖的经营利润率从2020年的4.3%增至6.4%;到店、酒店及旅游业务的经营利润率则由上年同期的38.5%提升至43.3%。

美团零售下步怎么走?

2021年Q4,美团在社区电商业务上明显表现出从要速度和规模向降本增效转变。2022年,降本增效可能是这个业务的主基调。

今年2月,美团优选曝出裁员消息,包括代理侧和直营部门都有进行人员优化。有内部员工告诉好看商业,这次优化的主要目的就是为了降本增效,提升盈利能力。

放眼整个社区团购行业,人员优化、降本增效几乎成了全行业的标准动作。

3月份,京东旗下的京喜被曝裁员10%-15%,京喜拼拼是重灾区。

36氪的报道称,去年底至今,阿里多个业务裁员。生活服务板块是重灾区,其中,社区团购业务淘菜菜裁员比例在20%左右,盒马的裁员比例将达20%。

盒马CEO侯毅在今年1月的内部信中称,要暂时“勒紧裤腰带”,2022年争取实现从现在的单店盈利到全面盈利。

经过前期的跑马圈地,社区团购、甚至整个社区电商的规模争夺战基本宣告结束。加上当前的经济环境,各家公司必然要提升效率,追求更高的发展质量。

实际上,以低线市场为主阵地的社区团购,面对的是一批价格敏感、购买力不够强、交易不够活跃的用户群。它决定了这个生意本身就是个苦生意。

以美团为例,截至2021年四季度末,其年度交易用户数达到6.9亿,同比增长35%;但同期,每位交易用户平均每年交易笔数为35.8,同比增速只有27%。也就是说,美团高投入吸引来的新用户,仍需要进一步转化到更多业务中,提升其交易频次。

此外,对于美团来说,从服务电商延伸到商品电商,等于另起了一摊生意,也是一门更重的生意。它需要组织结构、供应链、仓储、物流等多种配套能力的跟进。这些也是不同于之前的能力要求,美团需要尽快补齐短板。

而科技被各家互联网平台视为撬动零售的关键要素。2019年,京东启动了从科技零售向零售科技的转型。阿里则在更早前开始用科技和数字化重塑零售业。

2021年9月,王兴提出了“科技+零售”的新战略。美团的科技将从哪个角度切入?王兴曾在一次电话会中提到:过去几年里,我们探索和研究尖端技术时,自主交付是一个关键的重点领域,对我们来说具有重要的方向性。

近几年,美团的确在加大对无人车、无人机配送等前沿技术的投入和探索。

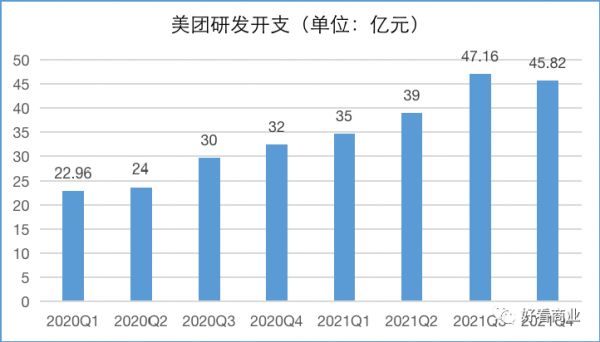

从研发投入来看,美团这两年的研发费用在快速增长。2021年Q4达到45.82亿元,同比增长45%;全年研发投入166.75亿元,同比增长53%,2021年研发费用率9.3%。

尽管零售业务的每一步都不容易,但零售又是美团不得不做的业务。

近几年,实物电商和服务电商的界限越来越模糊,阿里、京东都在向服务电商延伸。就连快手、抖音这样的短视频平台也同时盯上了实物+服务电商,规模迅速壮大。

面对新的格局,一直信奉“无边界”扩张的美团反向切入实物零售并不令人意外。

美团在2021年的财报中称,我们坚信,零售行业的终局是“万物到家”,我们将继续利用我们的优势及能力以推动行业转型。

开弓没有回头箭。王兴对内喜欢说的一句话是——“既往不恋,纵情向前”。这一次,他能把美团的零售业务带到哪里?

本文来自微信公众号“好看商业”(ID:IGreatBI),作者:周一围,编辑:安心,36氪经授权发布。

相关推荐

美团豪赌零售:代价、底气和下一步

美团千亿市值的底气

美团的朋友在哪里?

美团另外的2.6亿用户何时注册?

美团和支付宝,越来越像

美团再认知

焦点分析|卖菜果然很烧钱,但美团的底气越来越足

换个角度再看美团和饿了么的黄蓝之争

围攻美团

美团的执念

网址: 美团豪赌零售:代价、底气和下一步 http://www.xishuta.com/newsview61079.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95254

- 2人类唯一的出路:变成人工智能 21423

- 3报告:抖音海外版下载量突破1 21393

- 4移动办公如何高效?谷歌研究了 20566

- 5人类唯一的出路: 变成人工智 20563

- 62023年起,银行存取款迎来 10359

- 7五一来了,大数据杀熟又想来, 8806

- 8网传比亚迪一员工泄露华为机密 8543

- 9滴滴出行被投诉价格操纵,网约 8429

- 10顶风作案?金山WPS被指套娃 7247