欣旺达股价已跌45%,动力电池估值却超200亿,达总市值的一半 | 焦点分析

欣旺达

文 | 彭孝秋

这两天,欣旺达(300207.SZ)公布2021年业绩,股民们整体觉得还是属于不温不火。

去年收入373.6亿,同比增长26%;净利润9.2亿元,同比增长14.18%;扣非后净利润5.3亿元,增长翻倍。看到这里,也许会觉得净利润还不错,比较超预期。但是,如果扣掉1.5亿的惠州土地售卖收入,和2.28亿元的政府补助。就不太一样了。

收入构成来看,第一大业务为手机数码类,占比55.66%;其次为笔记本电脑类,占比14.51%;然后是只能硬件类,占比13.4%;接着是电动汽车电池类,占比7.85%;最后是精密结构类,占比5.84%。

五大业务中,智能硬件占比少了7个点,电动汽车电池占比增加6个点。

天下苦宁德时代久矣

具体来看,作为新业务。欣旺达的动力电池实现29.33亿收入,同比增长近6倍。但也亏损10.6亿元。

事实上,早在今年2月底,欣旺达电动汽车电池有限公司就完成了一笔融资。这轮融资金额达24.3亿元,估值约125亿元。投资方包括理想汽车、上汽、广汽等共 19 家企业,欣旺达的控股权也由71.53%降低为 57.55%。

最近几天,再次传出欣旺达电动汽车电池正寻求30-40亿元融资,估值上涨到超200亿元。也就是说,在一个月时间里,其估值上涨了60%。截至目前,欣旺达市值396亿元。相当于一个动力电池就撑起了半个欣旺达的体量。

动力电池,简单理解就是为电动汽车/两轮车提供动力的蓄电池。最早用的为铅酸电池,在欧美国家应用广泛,但是这类型电池能量低、续航短、回收还产生重金属等缺点。所以后来发展成镍氢电池,比铅酸电池性能提高很多,但是价格高,且在充放电循环的过程中贮氢合金会渐渐丧失催化能力导致电池内压升高。

所以在70年代产生了锂离子电池,这类电池具有循环寿命长、无记忆效应、绿色环保、能量密度也高等特点。

在全球目前的市场份额中,宁德时代有30%市场份额,LG有20-25%,松下有15%,比亚迪有10-15%,欣旺达2021年出货量在3.52GWh,排名国内企业第十,动力业务毛利率为-0.87%。

对于行业龙头,宁德时代到底有多赚钱,根据其2021年业绩预告。预计盈利140-165亿元,同比增长150-195%;扣非后的净利润还有120-140亿元,同比增长181-228%。能取得如此爆棚业绩,得益于新能源汽车和储能市场的渗透率提升,进而带动电池销售增长。以及新产能的释放,带动了销量的暴增。

但这也意味着店大欺客,宁德时代的强势也因此形成。对于很多新能源车来说,依赖一家电池供应商肯定不是长久之计。所以后面的国产电池商迎来机会,不管是抢占宁德时代的市场份额还是增量市场的机会。

具体来说,在供应链安全、提高议价能力基础上,整车一定要扶持二供。所以具备技术优势、客户优势的二供很容易胜出。

对于欣旺达来说,其实早在2015年就布局了动力电池业务,但当时以 Pack 制造为主。两年后才开始布局产能正式进入动力电池电芯生产制造领域,2018年也因此获得吉利、东风柳汽客户,后面进一步获得了雷诺-日产联盟、沃尔沃、吉利 PMA、广汽 A9E 等客户。

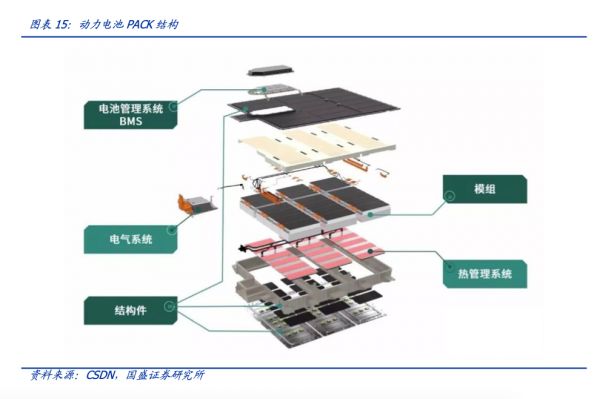

动力电池Pack结构

动力电池Pack主要为车提供驱动电能,由动力电池模块(心脏)、结构系统(骨架)、电器系统、热管理系统以及 BMS五部分构成。

在整个成本结构中,动力成本中的50%在电芯,电子电力占20%,Pack占20%,BMS和热管理系统占10%。

今年已跌45%,复盘过去股价

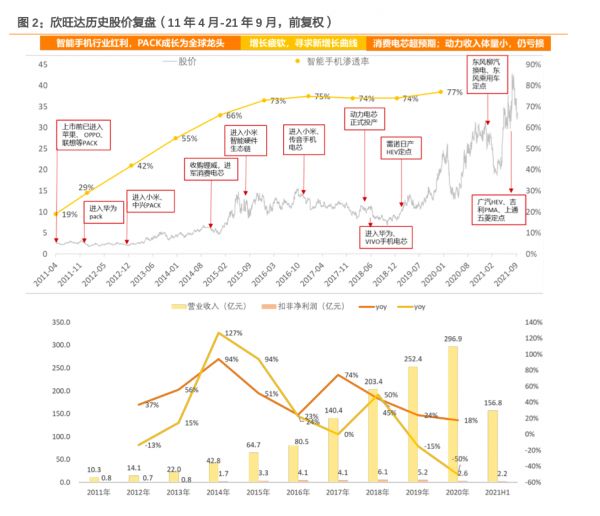

欣旺达很早就走向了资本市场,在2011年登陆深交所。上市以来,11年时间股价涨了7.5倍。

今年股价表现

但今年以来,欣旺达股价就跌跌不休,跌幅超过45%。一方面有大环境影响,比如宁德时代也跌了21%;另一方面也有自身影响,毕竟对于宁德时代的竞争,研发实力和量产能力究竟如何能跟上?这也是压缩估值的一个很重要原因。

复盘

根据天风证券复盘,欣旺达主要走了三个阶段:

第一个阶段是2011-2015年的智能手机行业红利期,股价涨了4倍。其实这个阶段还是吃的智能手机高增长红利,因为从数据来看。2010年的全球智能手机出货量才3.1亿部,到了2015年就突破14亿部,翻了4倍。也就相当于,行业增长了四倍,欣旺达股价涨了四倍。不能说有多出色,但还是吃到了行业红利。

回到业绩来看,股价只涨4倍还是因为欣旺达净利润只增长了4倍。从8000万元涨到3.3亿元。

第二个阶段就是2016-2017年,智能手机出货量见顶,当时差不多14.7亿部,只增长2%。所以欣旺达利润连续两年保持在4亿元左右,况且2017年净利率只有3%。在资本市场,一旦行业增速放缓,企业业绩开始不增长,面临的就一定是戴维斯双杀。所以股价疲软了2年,这时候作为上市公司。只能寻找新的增长点,来弥补没有增长的老业务,否则就没有市值支撑。

第三阶段就是进军消费电芯和动力电芯,股价涨了3倍。对于欣旺达来说,切换到新赛道靠的还是老路子——收购。2014年收购的锂威开始释放业绩,放量的理由是进入华为、小米等供应体系。在2019年,锂威净利润就有了1.5亿元,第二年翻倍增长至4.4亿。这是消费电芯部分。

市场份额

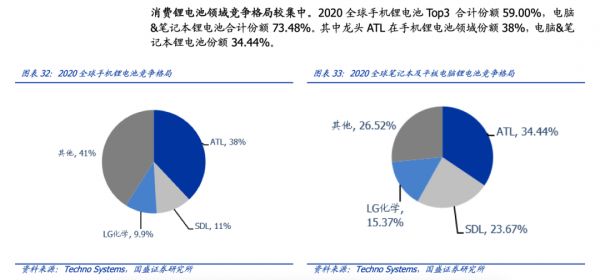

其实,对于不管是手机还是周边硬件类,整体增速一定是下来了。况且这个市场经过这么多年的发展已经足够成熟,从全球竞争格局来看,2020 全球手机锂电池 Top3 合计份额 59%,电脑 &笔记本锂电池合计份额 73.48%。其中龙头 ATL 在手机锂电池领域份额 38%,电脑&笔 记本锂电池份额 34.44%。

在动力电芯这块,典型的高投入。从年报来看,最近一段时间,欣旺达对外披露了三项重大投资。一个是在宁乡经开委辖区内投资建设 “欣智旺智能硬件宁乡综合生产基地项目”,总投资 20 亿元;一个是于什邡市辖区内投资建设“欣旺达什邡动力电池和储能产业生产基地项目 (暂定)”,总投资 80 亿元;最后一个是于珠海辖区内投资建设 “欣旺达 30GWh 动力电池生 产基地项目(暂定)”,总投资 120 亿元。

合计220亿元的重大投资,那么这个缺口有多大呢?目前欣旺达的货币资金有83亿元,明显是不够的。这就需要对外募资,也就解释了前面分析的为什么要一轮接着一轮进行融资。

最后值得一提的是,这也严重影响了欣旺达业绩,2020年,扣非后净利润下滑了50%。经营活动产生的现金流量净额减少更多,超过67%。

参考文章:

[1]国盛证券-欣旺达-300207-锂威迅速放量,动力电池开启新的成长曲线-211122

[2]天风证券-欣旺达-300207-一半海水,一半火焰,静待动力电池突围-211002

[3]中信证券-欣旺达-300207-深度跟踪报告:全球配套开始改善,动力触底迈升台阶-220206

首图来源 | IC photo

排版 | 李育莲

作者介绍

欢迎关注36氪华南

相关推荐

欣旺达股价已跌45%,动力电池估值却超200亿,达总市值的一半 | 焦点分析

估值跌超一半,困境中的优步何去何从?

宁德时代阴影下的动力电池生死竞赛

动力电池混战再添一员,这次轮到谁了?

“史上最内卷”的万亿赛道上,红杉、刘晓丹和小米押注的项目半年翻3倍,估值500亿

智氪分析|一半“独角兽”是假的——揭秘独角兽的估值黑箱

被苹果抛弃的供应商,只有死路一条?

北京跑出一个电池独角兽:估值喊到150亿

焦点分析 | 市值首超400亿美金,拼多多的增长神话还能持续多久?

从领涨到领跌,科技股的估值逻辑断了吗?

网址: 欣旺达股价已跌45%,动力电池估值却超200亿,达总市值的一半 | 焦点分析 http://www.xishuta.com/newsview62009.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95093

- 2人类唯一的出路:变成人工智能 20339

- 3报告:抖音海外版下载量突破1 20157

- 4移动办公如何高效?谷歌研究了 19551

- 5人类唯一的出路: 变成人工智 19456

- 62023年起,银行存取款迎来 10251

- 7网传比亚迪一员工泄露华为机密 8371

- 8五一来了,大数据杀熟又想来, 7877

- 9滴滴出行被投诉价格操纵,网约 7501

- 10顶风作案?金山WPS被指套娃 7171