云从科技还能卷多久?

“AI四小龙”中成立时间最晚的的云从科技即将上市。

证监会官网4月6日消息显示,云从科技在科创板IPO申请获得通过。这将是继商汤科技成功赴港上市之后,“AI四小龙”中第二家成功上市的公司。

和商汤科技一样,云从科技上市同样引起市场质疑,有媒体认为云从科技经营状况并不良好,比如持续巨额亏损,毛利率偏低且持续下滑。

事实真是如此吗?云从科技上市能否改变窘境而成功上岸?

三年亏损超20亿

云从科技成立于2015年3月27日,创始人是中科院“百人计划”引进的专家周曦,6年时间累计融资超过30亿元,其中中国国新、广州产业投资基金、渤海产业投资基金等多家国有及政府基金均为其股东。成为名副其实的“AI国家队”。

但从招股书显示的数据来看,云从科技的经营情况并不理想。近三年营收增长缓慢,2019年总营收为8.07亿元,2020年下滑至7.5亿元,降幅为6.5%,2021年为10.7亿元,同比增长42.6%。但亏损分别为6.4亿元、8.1亿元和6.3亿元,三年亏损高达20.8亿元。三年亏损20.8亿元,平均每年亏损7亿元,招股书显示,截至2021年末,云从科技仍存在巨额未弥补亏损,合并口径累计未分配利润为-22.16亿元。

对于近几年的巨额亏损,云从科技在招股书中表示有对高管和核心员工的股权激励因素,仅在2019年9月的股权激励支付费用就高达12.75亿元。同时销售费的激增也是亏损的一大原因。2018年-2020年,云从科技的销售费用率由26.6%增长36.3%,每年增幅较大。同时研发的不断投入也是造成巨额亏损的一大因素,2018年云从科技的研发费用为1.5亿元,而2020年研发投入达5.8亿元,2年内猛增4.3亿元,增幅达287%。对照同期的总营收,研发投入占分别为30.6%、56.3%和76.6%,研发的投入基本耗去原本就不算太多的营收。

互联网投资人王珂认为科技行业的销售费用过高是行业的普遍现象,“一个新事物的推广和普及是需要高额投入,更需要持续不断的研发投入,但销售费用的大增,不仅会带来巨额亏损还可能会拉低毛利率。这就形成一个矛盾:研发不舍得投入就难以形成技术壁垒,销售不投入,就很难把产品卖出,这个恶性循环短期内很难解决。”

称为“AI四小龙”的云从科技,三年的时间营收规模才由7.8亿元增长至10.7亿元,而同期的商汤科技总营收分别是30.27亿元、34.46亿元和47亿元,对比商汤科技的同期收入可以发现,云从科技的营收仅为商汤科技同期的25.8%、21.8%和22.8%。在2020年同样受疫情影响,商汤科技取得14%的增长,而云从科技却同比下跌3.8%,本来两者在规模上就存在较大差距,此消彼长后,差距被进一步拉大。2021年商汤科技的增幅为36.4%,云从科技的增幅为42.6%,两者差距并不大,考虑到两者营收基数的差距过大,短时间内云从科技逆转无望,“AI一哥”梦碎。

云从科技的上市之路也并不平坦,资料显示,早在2020年12月3日,云从科技科创板IPO申请就获得上交所受理,并于当年12月31日进入问询状态,但直到2021年7月20日才上会获得通过。中间历时7个月,而其IPO注册申请的获批,更是经历了16个月,上市之路的坎坷异常,或和3年半亏损超过20亿元有关。

面对巨额亏损和盈利难,云从科技却自信满满,云从科技在招股书中称,通过对盈利能力进行测算,认为扭亏为盈的时间点为2025年,是给投资者画大饼还是成竹在胸,尚需要时间检验。

营收单一且毛利率偏低

根据云从科技的招股书,2018-2020财年,公司营业收入分别为4.84亿元、8.07亿元和7.55亿元。2018年与2019年,公司营收增速分别为650.2%、66.7%;2020年或是受疫情影响,公司营收同比下降6.5%。但2021年的增速为42.6%,增速明显放缓。

云从科技营收主要由人机协同操作系统与人工智能解决方案两部分业务构成。其中人工智能解决方案业务是云从科技最主要的营收来源。

数据显示,2018年-2020年,云从科技人机协同操作系统业务收入分别为0.31亿元、1.83亿元、2.37亿元,占总营收的比例分别为6.4%、22.7%与31.4%。虽然该项业务的营收贡献正在不断在增加,但和同期人工智能解决方案业务收入4.52亿元、5.97亿元、5.15亿元相比依然处于弱势,人工智能在云从科技的营收占比分别为93.3%、74.0%与68.2%,成为云从科技营收的大头。以2020年营收构成来看,人机协同操作系统和人工智能收入占总营收的99.6%,其他业务收入仅为0.4%,基本可以忽略不计。

云从科技通过在人脸识别、语音识别领域的技术壁垒,提供解决特定行业客户业务问题的智能化升级解决方案。具体有智慧金融、智慧治理、智慧出行、智慧商业等四个解决方案。其中,智慧治理解决方案带来的收入最高。

据招股书数据显示,2018年-2020年,云从科技的智慧治理的营收占比分别为75.3%、58.1%、57.5%。除智慧治理解决方案之外智慧金融解决方案为第二大收入来源,同期营收占比为10.9%、18.9%、23.9%,呈不断提升趋势。但作为一家科技公司,营收略显单一。

毛利率是体现一个公司能否赚钱和能赚多少钱的重要指标,云从科技的毛利率有高有低,高的营收占比并不高的人机协同操作系统,该系统主要是云从科技自研软件为主,标准化较高,毛利率相对较高,2018年-2020年,该项毛利率为75.6%、89.3%和75.9%。

而作为云从科技营收的主要构成,人工智能解决方案主要面向各行业客户提供整体解决方案,这就需要多方协同才能完成,需要大量采购第三方软硬件,蛋糕被第三方强行分走,直接拉低该项的毛利率。

2018年-2020年,该项毛利率分别为17.8%、23.4%和28.2%。综合下来,2019-2021年,云从科技主营毛利率分别为38.89%、43.21%和36.76%,整体处于下滑趋势。

在行业中同样并不占优势。商汤科技在2021年的毛利率高达69.7%,2020年毛利率更是高达70%以上,远远高于云从科技。

而2019-2020年,包括旷视科技在内的同行可比上市公司毛利率则分别为59.99%、59.94%,2020年受疫情影响,才首次被云从科技超越,对比两家竞争对手的毛利率可以发现,云从科技的毛利率相对偏低,和头部老大商汤科技的差距较大。

巨头入局,竞争惨烈

AI作为群雄逐鹿的未来科技主战场,各巨头早已意识到该版块的重要性,阿里、腾讯、百度、华为等众多实力雄厚的大厂已经纷纷布局,尤其百度在人工智能领域已经走在了前列,面对众多资金雄厚的竞争对手,云从科技无论是资金还是流量上亦或者人才储备上,都很难和对手匹敌,在竞争中无疑处于弱势。

而另一方面,给云从科技带来巨额亏损的是管理成本,相比阿里、腾讯、百度、华为等大企业的成熟管理经验,2015年才成立的云从科技,在企业管理经验上,同样难占优势,一旦这些企业在AI上发力起势,将可能很快弯道超车,云从科技面临的竞争将不单单是“AI四小龙”中的其他三家,商汤科技、旷视科技和依图科技三家的发展并不比云从科技差,其中既包括核心算法技术实力的比拼,也包括人工智能应用和行业解决方案的较量。

但从目前来看,云从科技并无碾压的实力,整体处于“不高不低”中等位置,自身护城河并不深,这也形成了竞争空前惨烈的局面,即使上市成功,也难保证云从科技的未来之路就会一帆风顺。

有不愿具名的业内人士指出,互联网大厂进入AI赛道说明AI的前景广阔,但他们的加入会对资金紧张的中小企业带来灭顶之灾,对于整个AI行业来说,未来仍具有太多不确定性,行业或将持续洗牌。“如果不想被大厂超越或吞并,只能不断加大自身护城河,这就需要较高的研发投入,势必会造成短期内难以盈利的尴尬,而资本能否给他们足够的时间都是未知数。”该人士对BT财经如是表示。

为了生存,“AI四小龙”只能不断加大研发力度,造成行业内卷严重的局面,四小龙目前没有一家公司盈利,且都出现巨额亏损的想象。

数据显示2018-2020年,旷视科技亏损分别为28亿元、66.4亿元、33.3亿元,三年合计亏损127.3亿元;商汤科技分别亏损34.3亿元、49.7亿元、121.6亿元,合计亏损超过200亿元,云从科技亏损相对较少,但同样营收规模在四小龙中处于弱势。

现金流危机

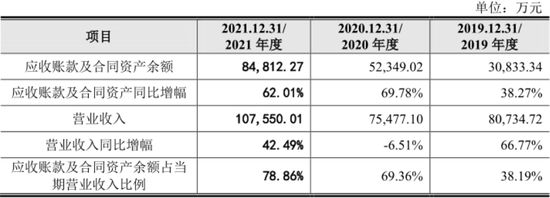

和巨额亏损对应的是云从科技的应收账款高企,近三年,云从科技应收账款居高不下,对应余额分别为3.1亿元、5.2亿元和4.2亿元,尤其是在2020年受疫情影响,应收账款占当年营收的近7成,除去疫情的影响,其他年份应收账款也已接近当年应收的4成。

截至2021年末,云从科技坏账准备金额已经高达6.7亿元。这对一直亏损的云从科技来说雪上加霜。

应收账款高企,同样让云从科技的现金流持续恶化。招股书显示,近三年,云从科技现金流量净额分别为-5.1亿元,-4.6亿元和-5.5亿元,三年内经营性现金流净流出超过15亿元。截止2021年年末,云从科技的现金流仅为8.52亿元,以三年亏损20.8亿元计算,账面的现金流仅够支撑一年左右。对比竞争对手的商汤科技,商汤科技截止2021年年末现金流为214.5亿元,云从科技的现金流连商汤科技的零头都不够。

本次上市,云从科技计划募资为37.5亿元,其中人机协同系统和人工智能解决方案等将用去30.56亿元,剩余的不到7亿元才用于补充流动资金,算上账面上的8.52亿元,现金流可以达到15.46亿元左右。

以每年亏损7亿元计算,这些现金流仅够维持2年左右,而云从科技给出2025年盈利的说法,或是参考现金流所来的“破釜沉舟”。

金融分析师李晓金对于云从科技的现金流表达了担忧,“这点现金流对一家2000人左右的企业来说是极为危险的,而云从科技目前还无法盈利,甚至毛利率还出现了下滑,除了上市融资之外,我认为他们应该减少应收账款的坏账,降低现金净流出,提高毛利率,这样才能让资本对其有信心,有利于融资,毕竟他们想扭亏为盈还需时日。”李晓金认为,一旦毛利率继续下滑和应收账款持续高企,对云从科技未来的融资将会有较大影响,以目前AI市场来看,2025年扭亏为盈都有“放卫星”之嫌。

但不管如何,云从科技的成功上市,将获得喘息之机,至于2025年能否扭亏为盈,BT财经将持续关注。

本文来自微信公众号“BT财经”(ID:btcjv1),作者:无忌,36氪经授权发布。

相关推荐

云从科技还能卷多久?

苹果还能创新多久?

特斯拉还能火多久?

从阿北罗永浩到戴威,理想主义者还能任性多久?

iPhone还能火多久?

哈勃望远镜还能坚持多久?

爱玛电动车二次闯关IPO,重营销模式还能走多久?

缺少应用场景支撑的AI厂商还能风光多久?

公益流派之争:科技巨头有点卷

过度依赖广告,单脚跳的谷歌还能撑多久

网址: 云从科技还能卷多久? http://www.xishuta.com/newsview62284.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95228

- 2人类唯一的出路:变成人工智能 21183

- 3报告:抖音海外版下载量突破1 21148

- 4移动办公如何高效?谷歌研究了 20339

- 5人类唯一的出路: 变成人工智 20338

- 62023年起,银行存取款迎来 10336

- 7五一来了,大数据杀熟又想来, 8596

- 8网传比亚迪一员工泄露华为机密 8505

- 9滴滴出行被投诉价格操纵,网约 8215

- 10顶风作案?金山WPS被指套娃 7230