天鹅到家、安居客折戟后,快狗能否打破 58 系的 IPO 魔咒?

承载着 58 系全村的希望,快狗打车「二战」港交所。

2020 年,58 同城业绩不佳从美股退市,姚劲波并没有选择回港或者回到 A 股上市,而是分拆几大核心业务后,分别谋求独立 IPO。但 58 退市后的一半年里,其拆分出的三家垂直平台——房屋中介平台安居客、家政服务平台天鹅到家、线上同城物流平台快狗打车——冲击 IPO 的努力都以失败告终。

4 月 24 日,快狗打车在港交所再次递表,并更新了 2021 年的财务数据。但在此期间,快狗打车的财务数据并没有大幅好转,甚至市占率还从第二退到第三。不仅没能反超行业老大货拉拉,还被 2020 年半路杀出的滴滴货运挤下去一位。

想要与货拉拉和滴滴争夺市场,烧钱不能停,对于资产负债率已经超过 100% 的快狗打车,冲击 IPO 是一个必然的选择。

但摆在快狗和其他 58 系平台面前的问题是:接连几次冲击 IPO 失败之后,早已不是资本宠儿的他们,到底还有多少机会?

01 58 系:从互联网第四极到拆分上市

在那个 BAT 如日中天,TMD 尚未崛起的时代,2015 年合并赶集后风光一时的 58 同城,一度被视为「互联网第四极」的种子选手之一。

回看 58 系,可以发现经历了疯狂扩张形成「大而全」的「生态圈」,再到亏损退市,拆分为「小而专」谋求上市的整个过程,其作为一个「信息流量贩子」的本质没有任何变化,即通过高信息密度撮合交易,赚取信息的价值。

58 同城成立于 2005 年,在 2015 年并购安居客之后一路扩张狂奔。资料显示,2015 年 3 月,58 同城以 2.67 亿美元并购安居客集团;2015 年 4 月,58 同城战略入股赶集网;2015 年 5 月,58 同城宣布并购中华英才网。

58 同城从自己业务内部分拆出了 7 个独立业务,即天鹅到家(原 58 到家)、快狗打车(原 58 速运)、转转、斗米兼职、58 同镇、58 同城大学、车好多。

其中快狗打车的前身 58 速运于 2014 年成立,于 2016 年从母公司分离出来。2017 年,58 速运与成立于香港的 GoGoVan Cayman 合并。2018 年 8 月正式更名为「快狗打车」,致力于为用户提供拉货、搬家、运东西等短途货运及交易服务平台。

快狗打车目前在亚洲五个国家和地区(中国内地、香港、新加坡、韩国和印度)的 340 多个城市开展业务,有两个品牌:分别是中国内地的「快狗打车」和在其他国家和地区使用的「GOGOX」。

快狗打车的前身和 58 的其他业务一样,产生于互联网经济早期的集合式的信息撮合交易。这时的 58 同城把轻资产的互联网生意越做越大,但在移动互联网时代,58 同城就开始了掉队。信息撮合交易的方式从粗放走向精细,推送信息的方式变得分众化精准化,58 同城原先大包大揽的流量秩序被打破。

退市前的财报显示,58 同城的营收增速从 2015 年开始放缓。2014 年和 2015 年,58 的营收增速可以达到 80%、170%,但到 2018 年、2019 年时,已经降至 30% 和 18%。

2020 年 9 月,58 同城完成私有化从美股退市,彼时创始人姚劲波表示,「整个公司退回来以后,我把公司的组织结构做了一次升级,从横向分类信息平台变成了 3、5 个垂直产业互联网的平台,独立能够走向资本市场,有独立的管理团队,而且在每一个产业都扎根足够深。」

姚劲波很快践行自己的诺言。2021 年,58 系拆分出的三家垂直平台房屋中介平台安居客、家政服务平台天鹅到家、线上同城物流平台快狗打车都接连谋求上市。

现在看来,计划很不顺利。2021 年 4 月 8 日安居客向港交所递交招股书,半年后于 10 月已呈「失效」状态。期间安居客一直被诟病的「假房源」,难以规范信息审核,仍被监管部门多次通报。

不过安居客已经是三家冲击上市的公司中唯一盈利的一家。2018 年至 2020 年,安居客营收分别为 62.16 亿元、75.79 亿元和 80.52 亿元,同期净利润分别为 19.07 亿元、23.06 亿元、19.55 亿元,净利润率为 30.7%、30.4%、24.3%。

天鹅到家和快狗打车则持续亏损。2021 年 7 月 3 日递交招股书时,天鹅到家带着「家庭服务平台第一股」的期待,上市之路却历时 17 天就止步纽交所门前。作为 58 系拆分后唯一的市占率龙头企业,其招股书显示,2020 年天鹅到家总交易额为 88.28 亿元,在万亿家政市场中的占比也不足 1%。

2018 年至 2020 年,天鹅到家的净亏损分别为 5.912 亿元、6.156 亿元、6.147 亿元,累计亏损超 18 亿元。2021 年第一季度亏损 1.43 亿元,相比 2020 年第一季度同比扩大 21%。

天鹅到家和安居客接连失败后,快狗打车成了 58 系最后的希望。

02 流血上市的老三

快狗打车于 2021 年 8 月首次递表,2022 年 2 月通过港交所聆讯,一度传闻将于 3 月上市,但未能如愿。今年 4 月 24 日,距离首次递表 8 个月后,快狗打车再次尝试冲击港交所。

招股书显示,快狗打车营收呈上涨趋势,2018 年、2019 年、2020 年、2021 年,分别实现营收 4.53 亿元、5.48 亿元、5.3 亿元、6.6 亿元。期内毛利分别为 1 亿元、1.73 亿元、1.83 亿元、2.42 亿元。

快狗打车的亏损一直严重,过去四年分别为 10.71 亿元、1.84 亿元、6.58 亿元、8.73 亿元。可以看到其在 2019 年有过大幅收窄,但到 2020 年净亏损再次扩大。四年合计亏损额达 27.86 亿元,几乎超过了这四年的营收总和。

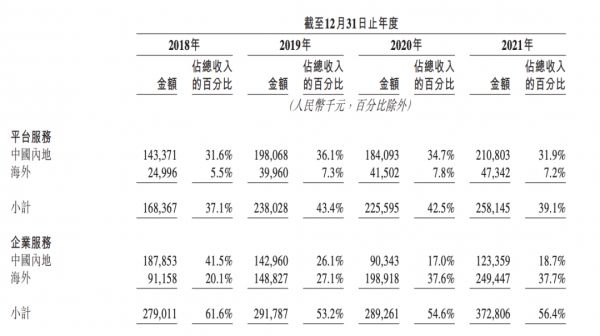

快狗打车收入明细|招股书

快狗打车在招股书中写道,「此前营收的下滑,主要是由于疫情的负面影响,再加上行业的激烈竞争。而在 2021 年,疫情的负面影响得以缓解,从而出现了增长趋势。」

「行业激烈竞争」的解释也出现在了月活用户数据上。快狗打车托运订单交易总额自 2020 年的 26.9 亿元略降至 2021 年的 26.7 亿元,招股书中写道「该减少主要是由于中国内地线上同城物流市场竞争加剧」,并提到公司 B,「该移动技术平台是一家纽约证券交易所上市公司,通过其附属公司在中国内地运营线上货运服务」,能推测公司 B 即为滴滴货运。

快狗打车的亏损也都投进了为市场竞争而准备的营销费用上。招股书显示,2018-2021 年,快狗打车在在销售和营销费用方面投入分别为 5.24 亿元、2.96 亿元和 1.95 亿元和 3.35 亿元,分别占当年总营收的 115.7%、54.0%、36.7% 和 50.7%。

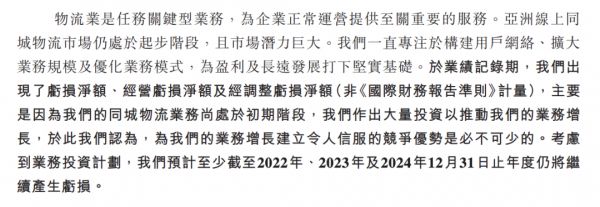

快狗打车解释这是由于其同城物流业务尚处于起步阶段,公司需要通过大量的资金投资以推动业务增长。

不过快狗打车烧掉这么多营销费用依然没有保住自己的地位。根据 2020 年 8 月快狗打车首次递交的招股书显示,「我们是中国内地第二大线上同城物流平台,市场份额为 5.5%(排名于市场份额为 54.7% 的参与者之后),我们还是香港市场领导者,市场份额为 52.8%。」

2021 年 4 月 24 日重新递交的招股书则显示,第二大变成了第三大,市场份额降到了 3.2%(排名于市场份额为 52.8% 及 5.5% 的参与者之后),「香港市场的领导者」份额降为为 50.9%。

结合其招股书中的注释及行业现状可以看出,老大为货拉拉,杀进来的第二名为滴滴货运。

快狗打车似乎很难继续长期支撑激烈的竞争了。招股书显示,截至 2021 年末,快狗打车总负债 32.36 亿元,总资产为 30.34 亿元,资产负债率已经超过 100%。

被货拉拉一直压着打,如今又被滴滴货运抢走了老二的位置,想要抢市场还得继续烧钱,对于已经「资不抵债」的快狗打车来说,上市是救命的最后一根稻草。

03 只有烧钱的故事

快狗打车能讲的未来故事,还是烧钱开拓市场才能赚钱。

同城货运的商业模式并不复杂。招股书显示,快狗打车的三个业务板块分别为平台服务、企业服务、增值服务,分别在中国内地和海外两个市场活动。其中平台服务、企业服务占据了 95% 以上的收入。

快狗打车商业模式|招股书

平台服务和企业服务可以简单理解为 toC 和 toB 业务。平台服务是在平台上匹配司机及托运人,从司机处收取佣金。企业服务是指给有托运需求的企业提供服务,和企业签订订单协商向企业收取服务费。

快狗计划从国内国外两方面拓展新的市场。从招股书数据可以看出,国内市场中,平台服务营收占比高于企业服务,而海外市场中,企业服务营收占比高于平台服务,这也让快狗打车在国内外选择不同的发力方式。

比起去年 8 月的上一份招股书,快狗打车新招股书中新增了下沉市场。快狗打车称,计划到 2025 年在中国内地另外 90 多个低线城市提供服务,并扩展到亚太地区新的海外市场。快狗打车的下沉布局在 2020 年就开始了,然而货拉拉也同时在 2020 年公开表示,其会继续进行市场扩张,尤其是向四五线城市的业务下沉会加速进行。

从招股书数据可以看出,快狗打车国内各项业务营收经历了 2019-2020 年的短暂下滑,在 2021 年再次回归小幅增长,但海外各项业务并未受到影响,一直保持较快的增长速度。2018 年、2019 年、2020 年及 2021 年,快狗打车海外业务所产生的收入分别占总收入的 26.5%、35.4%、47.1% 及 48.0%,快撑起了半壁江山。

招股书称,「海外市场的托运订单交易总额增加,主要由于亚洲同城物流市场的线上渗透率上升,物流服务需求强烈。」不过同样的问题是,海外市场依然有躲不掉的货拉拉。

快狗打车还有一个能讲的点,是抽佣率。快狗打车的平均抽佣率一直在上涨,2018 年-2021 年,国内平均抽佣率分别为 5.8% 、8.2% 、9.8% 和 12.0%,海外市场平均抽佣率分别为 4.5%、6.8%、8.2% 和 9.2%。

计算净抽佣率的情况下,国内 2021 年为 2.6%,相对于 2020 年 8.3% 有所下降,其解释为「我们为平台服务的交易用户提供的奖励大幅增加」,反映了「中国内地线同城物流市场的激烈竞争」,也反映了快狗打车在竞争中的「惨败」。

到 2024 年底仍会亏损|招股书

抽佣率对于互联网平台一直是双刃剑——低了赚不到钱、报表不好看,高了担心市占率、失去舆论。

同城货运行业和一切需要运力的互联网平台一样,面临着劳动保障问题的风险。快狗打车在招股书风险一栏中写道,「倘我们对司机身份界定的方式被成功质疑或倘我们必须将司机分类为雇员而非独立承包人,我们的业务将受到不利影响。」

截至 2021 年 12 月 31 日,快狗打车拥有约 520 万名注册司机。招股书显示,从 2021 年 4 月到 2022 年 3 月,快狗打车被交通部、上海交通委等部门约谈了 6 次,主要涉及公共安全、司机权益保障等方面的问题。

2021 年 5 月 14 日,国家监管部门针对货拉拉等平台抽成比例高、恶意压低运价、随意上涨会员费等问题进行联合约谈,明确要求平台主动降低抽成比例,合理设定并主动降低信息费,整改侵害从业人员权益的经营行为。

这些问题在快狗打车上市之后也未必能在朝夕间解决,但不上市似乎更无法解决。

本文来自微信公众号 “极客公园”(ID:geekpark),作者:郑玥,编辑:郑玄,36氪经授权发布。

相关推荐

天鹅到家、安居客折戟后,快狗能否打破 58 系的 IPO 魔咒?

快狗打车被分拆上市,姚劲波的58系2家上市公司在路上

焦点分析|货运业竞争空档期,58系快狗亏损上市

58到家借更名进一步去“58”化,快狗团队接棒推进IPO?

快狗打车上市,会重蹈天鹅到家的覆辙吗?

快狗流血上市,背后或是姚劲波的又一盘棋

58同城姚劲波,二次发育

150万中国阿姨将撑起一个IPO,红杉、腾讯已入局

受伤的总是姚劲波

58同城火拼贝壳

网址: 天鹅到家、安居客折戟后,快狗能否打破 58 系的 IPO 魔咒? http://www.xishuta.com/newsview62630.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95178

- 2人类唯一的出路:变成人工智能 20885

- 3报告:抖音海外版下载量突破1 20771

- 4移动办公如何高效?谷歌研究了 20054

- 5人类唯一的出路: 变成人工智 20036

- 62023年起,银行存取款迎来 10307

- 7网传比亚迪一员工泄露华为机密 8456

- 8五一来了,大数据杀熟又想来, 8338

- 9滴滴出行被投诉价格操纵,网约 7960

- 10顶风作案?金山WPS被指套娃 7213