流血上市,云从科技开启申购,Pre-IPO轮投资方亏损近三成

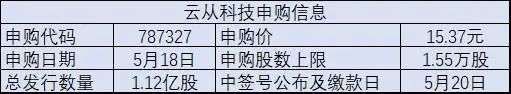

5月18日,作为“AI四小龙”之一的云从科技开启申购,根据上交所网下申购平台收到的154家网下投资者管理的4283个配售对象的初步询价报价信息,云从科技最终确认本次拟公开发行股票1.12亿股,申购价格为15.37元,单一账户申购上限为1.55万股,中签号将于5月20日公布。

来源:猎云网

据了解,云从科技的报价区间为4.35元/股-113.60元/股,在本次初步询价中,却有95家投资者管理的3103个配售对象申报价格低于15.37元/股,意味着70%以上的配售对象并没有给云从科技较高的估值。

按照此次申购价格,云从科技预计募集资金总额约为17.28亿元,较此前计划的37.5亿元缩减了20亿元。

募资金额大幅缩水的情况,让云从科技在一级市场的高期望值未能得以延续。AI独角兽在科创板缺少一个模板,云从科技第一个登陆科创板,一定程度上做出了锚定效应。对于云从科技这类高投入、尚未能盈利的独角兽企业,投资者也非常谨慎。

云从科技一波三折的流血上市之路

云从科技于2015年成立,出身自中科院重庆研究院,创始人周曦也曾是中国科学院“百人计划”中从事人工智能领域研究的专家。如此背景下,云从科技被看作AI行业的国家队,一开始便备受市场关注。

云从科技的上市之路却也经历波折。2020年12月3日,云从科技科创板IPO申请就获得上交所受理,12月31日进入问询状态,2021年7月20日上会获得通过。虽然2021年8月就提交了注册申请,但直到2022年年4月6日,云从科技的IPO注册申请才获批,这期间历经16个月的时间。

据了解,云从科技成立之后进行了11轮融资,共拉来了37名合伙企业股东和4位自然人股东,不仅有元禾原点、广州基金、越秀产业基金等国有股东,也有刘益谦、何震等资本大佬,雷军的顺为资本也在早期入场。多轮融资过程中,跻身现在的“AI四小龙”之列。

云从科技的估值也在投资者的追捧者水涨船高。值得注意的是,据云从科技2020年5月IPO前的最后一轮增资扩股信息,股本增加至6.28亿股,高云芯智、广盈一号和汇星五号以2.06亿元认缴了云从科技951.6万股股份。以此推算,当时云从科技的每股价格在21.6元,估值约135.7亿元。

来源:招股书截图

但按照云从科技本次15.37元/股的申购价,以及发行后7.41亿股的总股本数量,云从科技上市时的市值为113.84亿元。虽然上市后股价会有所波动,但就目前的情况而言,云从科技的每股价格和总估值的确有所下降。

所以,云从科技Pre-IPO轮的投资方目前处于亏损状态,高云芯智、广盈一号和汇星五号持有的951.6万股股份,如今价值约为1.46亿元,亏损幅度约为28.83%。

云从科技此次申购价对应的2021年摊薄后静态市销率为10.58倍,该市销率在同行可比公司中不算太高,为云从科技之后的市值增长预留了空间,但也可以看出投资者对云从科技的态度更趋向于保守。

来源:招股书截图

现在距离云从科技上一轮增资扩股已经过去了两年时间,此次上市募资金额又大幅缩减了20亿元,这对云从科技的业务发展和市场竞争极为不利。

AI企业仍无法盈利,云从科技如何激起投资者的信心?

同其他AI独角兽一样,云从科技尚未能实现盈利,短期内还无法摆脱亏损状态,云从科技该如何给投资者信心?

招股书显示,2019年、2020年、2021年云从科技的营收分别为8.07亿元、7.55亿元(2020年营收下降系疫情原因)、10.76亿元,归母净亏损分别为6.40亿元、8.13亿元、6.32亿元。从近三年的营收数据来看,云从科技的年复合增长率为17.11%,但截至2021年,云从科技仍存在未弥补亏损达22.16亿元。

云从科技所在的人工智能赛道面临的竞争十分激烈,一方面是商汤科技、旷视科技、依图科技等人工智能企业的竞争,另一方面也面临着海康威视等视觉设备厂商推进对产品进行人工智能赋能转型的挑战。这也意味着云从科技前期的投入规模会很大。

招股书显示,云从科技的期间费用一直居高不下,2019年、2020年、2021年,云从科技的期间费用率分别为131.87%、156.89%、106.35%。其中,云从科技的研发费用占据了很大一部分,云从科技近三年的研发费用分别为4.54亿元、5.78亿元、5.34亿元,占各期营收比例分别为56.25%、76.59%、49.67%。

来源:招股书截图

人工智能的赛道竞争十分激烈,但云从科技也有自己寻求商业化落地的方向。因为创始人周曦师从被誉为“计算机视觉之父”的黄煦涛教授,学习的是计算机视觉理论,所以云从科技的业务是从人脸识别方面切入,将人脸识别技术应用在安防、金融领域数十个场景,为银行、公安等客户提供软硬件服务,以及与摄像头、智能终端厂商合作,提供定制化服务。

随着人工智能技术的迭代,云从科技现在的主营业务包含了人机协同操作系统和行业解决方案,其人机协同操作系统到了V3.0阶段,如今已在智慧治理、智慧金融、智慧出行、智慧商业四大领域已逐步实现落地。

来源:招股书截图

云从科技持续增长的业务规模为其可持续经营能力提供了一定的保障,云从科技在招股书中表示,在营业收入达到40亿左右,综合毛利率水平保持在50%左右,同时期间费用增长率保持持续稳定下降趋势的情况下,可实现盈利,根据具体预测,扭亏为盈的时点预计为2025年。

但市场情况变幻莫测,云从科技想要实现盈利的难度依然很大。“AI四小龙”中已在港股上市商汤科技,在2021年的营收规模已达47亿元,甚至超过了商汤科技2025年的营收目标,但经调整净亏损仍同比扩大61.5%至14.18亿元。

同行业的普遍的投入高、盈利难的特点,云从科技的发展规划还是相对清晰的,在成立初期,创始人周曦就对外宣称:“做人脸识别或图像识别这类计算机视觉技术只是第一步,它们是人工智能的”眼睛“,我们的最终目标是人工智能大脑”。

当前人工智能行业正在挤水分,投资者也逐渐趋于冷静。云从科技的估值表现在一定程度上是符合真实情况的,我们就看云从科技在二级市场的表现了。

(首图来源:云从科技官网截图)

本文来自微信公众号“直通IPO”(ID:zhitongIPO),作者:邵延港,36氪经授权发布。

相关推荐

云从科技流血上市,AI行业“钱”途未卜?

云从上市,流血未止

云从科技流血上市三重门:提不高的毛利、降不下的研发、控不住的应收

云从流血上市

2020年十大IPO预告:谁将“逆天改命”,谁又会“流血上市”?

巨亏23亿,云从流血上市

虎扑获pre-IPO轮12.6亿元融资,投资方是字节跳动

1.9万亿估值缩水成70多亿,流血上市的它经历了什么?

从高估值到IPO后市值腰斩,美国独角兽 “流血上市”后何去何从?

1药网完成科创板分拆上市的Pre-IPO轮5.15亿元融资

网址: 流血上市,云从科技开启申购,Pre-IPO轮投资方亏损近三成 http://www.xishuta.com/newsview63391.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95049

- 2人类唯一的出路:变成人工智能 20064

- 3报告:抖音海外版下载量突破1 19858

- 4移动办公如何高效?谷歌研究了 19291

- 5人类唯一的出路: 变成人工智 19169

- 62023年起,银行存取款迎来 10211

- 7网传比亚迪一员工泄露华为机密 8327

- 8五一来了,大数据杀熟又想来, 7626

- 9滴滴出行被投诉价格操纵,网约 7246

- 10顶风作案?金山WPS被指套娃 7150