中国半导体TOP 25榜单

去年虽然面临着疫情、缺芯、涨价等各种不确定性因素,但是2021年半导体行业景气度高涨,终端智能化需求和供应链本土化趋势越发明显,中国半导体供应商也迎来了发展良好的一年。Gartner最近发布了中国前25名半导体供应商的排名情况。那么有哪些本土厂商抓住了时代的机遇,走上历史的潮头。中国具体在哪些半导体细分领域较有话语权,又在哪些领域处于弱势地位?

从TOP25榜单看本土半导体实力

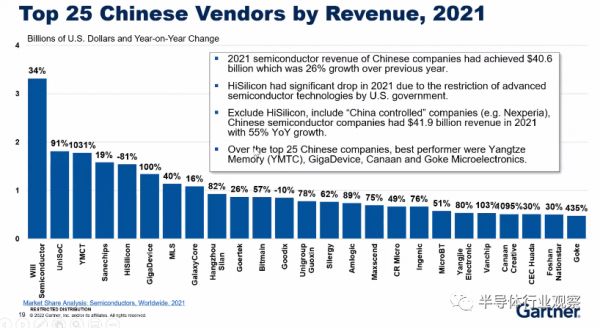

下图是Gartner统计的中国前25名半导体供应商排名。整体来看,前十名的企业营收都已达10亿美元左右,即使是第25名的厂商营收也在5亿美元左右,这说明了中国半导体企业这几年发展颇为良好。我们也可以看到,大部分厂商都实现了可观的增长,表现较为突出的是长江存储、兆易创新、唯捷创芯、嘉楠和国科微电子,他们都实现了三位数的同比营收增长。而海思和汇顶科技是有所下降的两家企业。(详细厂商介绍请见附录。)

中国TOP25半导体供应商排名(图源:Gartner)

虽然我们看到大多数中国半导体企业的营收蒸蒸日上,年年在增长,但是全球半导体企业基本也都在增长。那么,细分来看,中国在哪些半导体细分领域强势呢?

下图是Gartner分析统计的我国在半导体细分领域所占的市场份额情况。以市占10%为基准线,10%以上的市场份额则代表我们在整个市场有一定的话语权和一定的支配力。但我们可以从中看到,市占在10%以上的并不多。细细剖析来看,几个强势的领域大多是通过并购而得以加强。

横坐标是市场规模,纵坐标是市场份额 (图源:gartner)

具体来看,占比最高的是Other memory,在20%以上,这块主要是本土发展的NOR Flash,虽然我们占比很大,但是这块市场相比较而言整体较小,根据IC Insights预测,2021年全球NOR Flash市场规模约占整个存储市场的2%(约 31 亿美元),2020年NOR Flash全球市场规模约为25亿美元。在这个领域,主要的存储供应商有第6名的兆易创新和第18名的北京君正(收购ISSI),其中据Web-Feet Research报告显示,兆易创新在全球NOR Flash领域排名第三;据Omdia数据,北京君正NOR Flash在全球排名第六位。

再就是Optoelectronics(光电子),主要包括LED和CIS,中国企业在光电子领域拥有19.4%的市场份额。LED行业我们都知道,这几年在外部环境巨变的洗礼下,LED行业内部不断洗牌,优质资源向国内龙头企业聚集,形成强者恒强的发展局面。在前25榜单中,第7名的木林森和第24名的国星光电是主要的LED供应商。

在CIS领域,韦尔股份收购了全球CIS第三的豪威科技,使我国在CIS领域占有一席之地。不过这几年,格科微的发展也较快,排在第8位。值得一提的是,这两家CIS企业都开始掌握产能话语权。韦尔股份正在由Fabless模式转向“Fabless+封测”的模式发展,2021年韦尔股份成功募集资金 24.40 亿元用于公司“晶圆测试及晶圆重构生产线项目(二期)”及“CMOS 图像传感器研发升级”项目;格科微正在由Fabless模式向 Fab-Lite 的模式转变,公司募投项目“12 英寸CIS集成电路特色工艺研发与产业化项目”已于2021年8月完成主体厂房封顶。

另外,提到韦尔股份,在这个国产芯片发展正当时的时代,国内半导体企业抱团取暖也成为一道亮丽的风景线。继2021年11月韦尔股份向北京君正增资超过20亿元之后,在本月,其再向北京君正增资40亿元,协同共谋汽车电子大市场。两家公司的资源和产品线将发挥更好的协同性,北京君正的存储芯片与韦尔股份的图像传感器,可在车载市场协同扩大市场份额;再者,双方的模拟芯片等可以共同开拓消费电子、车载、工业等高端市场。

然后是Non-optical sensors(非光学传感器),中国非光学传感器厂商主要是受益于TWS耳机和智能手机在中国的制造供应链。虽然近几年全球智能手机市场呈现增长放缓态势,但以VR虚拟现实、TWS智能无线耳机、智能可穿戴、智能家用电子游戏机及配件等为代表的新兴智能硬件产品市场却维持稳定快速的增长态势。代表性供应商是歌尔,但是这块业务的上游核心仍掌握在国外大厂手中。

接下来是分立器件,中国在分立器件领域的市场份额为12.4%。分立器件领域也是得益于闻泰科技收购安世半导体,因此占据了分立器件很大一块市场。据芯谋研究数据,安世半导体在2021年跃居全球功率分立器件半导体公司第6位,比2020年提升3位。去年安世半导体又完成了对英国Newport Wafer Fab的收购,进一步强化公司半导体业务车规产能的布局,并已启动其代工产能向IDM自有产能的逐步切换。同时闻泰科技上海临港12英寸车规级晶圆项目也已经全面开工建设,目前已经建筑封顶,未来将成为支撑公司半导体产能扩充的重要来源。还有第17位的华润微、第20位的扬杰科技也是功率半导体供应商。

还有就是模拟芯片,目前这块市场本土玩家颇多。如第9位的士兰微,第14位的矽力杰,第16位的射频芯片厂商卓胜微和第21位的唯捷创芯。此外还有圣邦股份、晶丰明源、思瑞浦、芯朋微等等都在从模拟细分领域慢慢攻占领地。未来随着模拟芯片市场的继续增长,国内模拟芯片厂商有望拿下更多的市场。IC insights预计2022年全球模拟芯片总销售额将继续增长12%,达到832亿美元,单位出货量将增长11%,达到2,387亿颗。

值得一提的是,在NAND Flash领域,由于长江存储的努力,我国在这个领域拿下了一定的市场份额,而且长江存储的3D NAND Flash已经逐渐在追赶大厂。

而在MPU、GPU、FPGA和DRAM这几大领域,这些领域的特点是市场容量大,进入门槛高,本土厂商在这几个领域的全球市场份额很小,但是都在增长。GPU玩家这两年陆续涌进,但是主要还是集中在中低端,在特定领域按照需求来做方案;FPGA玩家复旦微和安路去年均已经上市,国产FPGA芯片的优势正不断凸显;在DRAM领域,长鑫是DRAM领域的专业提供商,目前已建成第一座12英寸晶圆厂并投产,自主研发了首颗国产DDR4内存芯片;兆易创新的自有DRAM品牌首款4Gb DDR4(19nm 制程)产品已经量产,17nm DDR3 产品正在按计划有序推进中。北京君正也正在进行高速DRAM、Mobile DRAM存储芯片系列的产品研发。

在前25名中,加密货币芯片厂商也收获了很好的业绩。如第11位的比特大陆,第19位的比特微,以及第22位的嘉楠科技。

结语

全球蓬勃发展的智能化进程、碳中和等趋势,以及中国半导体产业国产化替代等,给全球以 及中国半导体产业带来良好发展机遇,在这样好的大背景下,国内半导体供应商应当抓住时机,自练内功,拒绝内耗斗争,共同闯出本土半导体产业一片天。

附中国TOP25厂商介绍及部分财报信息

TOP1韦尔半导体

韦尔股份是图像传感器CIS领军企业,构建了图像传感器、触控与显示和模拟三大业务体系协同发展的半导体设计业务体系。2021年公司实现营业总收入241.04亿元,较上年同期增加21.59%。实现归属于上市公司股东的净利润 44.76 亿元,同比增长65.41%。

TOP2紫光展锐

据紫光展锐的披露,2021年紫光展锐销售收入达117亿元人民币,同比增长78%。消费电子业务同比增长62%,其中,智能手机业务同比增长148%,智能穿戴业务同比增长63%,5G手机业务收入同比增长13%;工业电子业务同比增长120%,其中局域物联网业务销售收入同比增长414%,广域物联网同比增长110%,智能显示业务收入同比增长49%,行业智能业务销售收入同比增长126%。

TOP3长江存储

长江存储是一家专注于3D NAND闪存设计制造一体化的IDM集成电路企业,长江存储这几年发展很快,去年长江存储CEO杨士宁层表示,与国际大厂相比,公司用短短3年时间实现了从32层到64层再到128层的跨越。长江存储3年完成了他们6年走过的路。长江存储于2018年7月推出自家的独门绝技Xtacking®架构,2021年4月,推出128层3D NAND,7月,其128层的3D NAND已正式出货。据Gartner的数据统计,长江存储去年迎来了营收的收割期,收入同比增长1031%。

TOP4中兴微

中兴微电子可提供无线通信,宽带接入,光传送,路由交换等领域核心芯片及解决方案,自主研发并成功商用的芯片达到100多种。2021年中兴微电子营收达到97.31亿元,净利润为8.46亿元,净利润较上年同期增加超过30%。

TOP5海思

2021年海思的收入下降81%,从2020年的82亿美元下降到2021年的15亿美元。这是美国对该公司及其母公司华为的制裁的直接结果。但母公司华为仍在孜孜不倦的布局芯片,不仅将海思升级为华为的一级部门,近日更陆续曝出了3D堆叠芯片专利、DRAM技术、自研RISC-V CPU以及入局UWB等等。

TOP6兆易创新

2021年兆易创新营业收入85.10亿元,比2020年同期增长89.25%,归属于上市公司股东的净利润 23.37亿元,同比增长165.33%。其中MCU产品已经成为兆易创新业绩增长最快的产品线,2021年实现营业收入24.56 亿元,同比增长225.36%。存储器方面,Flash 业务稳定增长,DRAM自研产品量产突破,开始贡献营收。传感器实现营收明显增长,市场占有率也有所提高。

TOP7木林森(MLS)

木林森是一家以LED封装和LED智慧照明品牌业务为主,经过多年外延并购和内生发展,公司构建了朗德万斯品牌、木林森品牌和智能制造业务为主的业务体系。2021年木林森品牌实现营业收入19.84亿元,销售毛利率为36.48%;智能制造业务实现营业收入60.07亿元,销售毛利率为23.72%。

TOP8格科微

格科微的主营业务为 CMOS 图像传感器和显示驱动芯片。根据 Frost&Sullivan统计,按出货量口径统计,2021年公司实现19亿颗CMOS图像传感器出货,占据全球26.8%的市场份额,位居行业第一;以销售额口径统计,2021年,公司CMOS图像传感器销售收入达到9亿美元,全球排名第四。2021年格科微实现营业收入70亿元,同比增长8.44%;实现归属于上市公司股东的净利润12亿元,同比上升62.75%。

TOP9士兰微

2021年,士兰微营业总收入为71.9亿元,同比68.07%;归属于母公司股东的净利润为 15亿元,同比增加2145.25%。2021年士兰微各类电路新产品的出货量明显加快,例如IPM 模块的营业收入突破 8.6 亿元人民币,较上年增长100%以上;MEMS 传感器产品营业收入突破 2.6 亿元,较上年增加 80%以上;分立器件产品的营业收入为 38.13 亿元,较上年增长73.08%。

而且子公司士兰集昕公司 8 英寸芯片生产线基本保持满产,产品综合毛利率提高至 20.70%;子公司士兰明芯公司LED芯片生产线公司实现满产、高产,产品综合毛利率提高至16.88%。2021 年,公司子公司成都士兰公司在保持 5、6、8英寸外延芯片生产线稳定运行的同时,加大对 12英寸外延芯片生产线的投入并顺利实现产出,其营业收入实现较快增长。截至目前,成都士兰公司已形成年产70万片硅外延芯片 (涵盖 5、6、8、12 英寸全尺寸) 的生产能力。

TOP10歌尔

2021年歌尔股份实现营业收入782亿元,同比增长35.47%;公司实现归属于上市公司股东的净利润42.7亿元,同比增长50.09%。在VR虚拟现实、TWS智能无线耳机、智能家用电子游戏机及配件等领域内的业务取得了较快增长。

TOP11比特大陆

比特大陆是一家数字货币矿机厂商,在比特币矿机市场的占有率排名第一。自2013年成立以来,已将数字货币矿机产品的算力能效比降低了两个量级。

TOP12汇顶科技

2021年全年汇顶科技实现营业收入57.13亿元,较2020年营业收入66.87亿元下降14.57%。汇顶在财报中指出,这主要系受市场竞争加剧、疫情等综合影响所致。其中指纹芯片占主营业务收入的63.52%,较上年同期占比减少12.08%,触控芯片占主营业务收入的 20.24%,较上年同期占比增加4.13%,其他芯片占主营业务收入的16.24%,较上年同期占比增加7.95个百分点。

TOP13紫光国微

紫光国微是以智能安全芯片、特种集成电路为两大主业,同时布局半导体功率器件和石英晶体频率器件领域。公司SIM卡芯片业务在中国和全球的市场占有率均名列前茅,在金融IC卡芯片、新一代交通卡芯片、以及身份证读头、POS机SE芯片市场份额均为国内领先。2021年紫光国微实现营业收入53亿元,较上年同期增长63.35%;实现归属于上市公司股东的净利润19亿元,较上年同期增长了142.28%。

TOP14矽力杰

矽力杰是一家模拟芯片厂商,主要产品包括:直流转换芯片,交直流转换芯片,电源管理芯片,LED照明芯片,电池管理系统芯片,光感,马达驱动,音频功放,电源模块,保护开关,静电保护,电表计量芯片及信号链芯片解决方案。2021年全年矽力杰合并营收达215.06亿元新台币,同比成长55.0%;归属母公司净利为57.34亿元新台币,相较2020年大幅成长74.9%。

TOP15晶晨半导体

晶晨半导体的主营业务为多媒体智能终端SoC芯片及无线连接芯片的研发、设计与销售。2021年晶晨半导体全年营收约47.77亿元,同比增长74.46%;归母净利润约8.12亿元,同比增长606.76%。全年芯片出货量1.59亿颗。2021年公司多媒体智能终端芯片的出货量高速增长;WiFi蓝牙芯片出货量显著提升,开始对营业收入做出贡献。

TOP16卓胜微

卓胜微主要向市场提供射频开关、射频低噪声放大器、射频滤波器、射频功率放大器等射频前端分立器件及各类模组产品,同时公司还对外提供低功耗蓝牙微控制器芯片。在5G通信技术发展和射频器件国产替代机遇下,卓胜微实现了良好的增长。2021年公司实现营业收入46.3亿元,同比增长65.95%;实现归属于母公司股东的净利润 21亿元,同比增长99.00%。卓胜微也在积极布局Fab-Lite经营模式,建设6寸滤波器晶圆生产线和射频模组封装测试生产线。

TOP17华润微

华润微主营业务可分为产品与方案、制造与服务两大业务板块。公司产品与方案业务板块 聚焦于功率半导体、智能传感器与智能控制领域。 公司制造与服务业务主要提供半导体开放式晶圆制造、封装测试等服务。 2021年华润微实现营业收入92亿元,较上年同期增长32.56%; 实现归属于母公司所有者的净利润 22亿元,较上年同期增长135.34%。 公司产品与方案实现销售收入43.57亿元,同比增长 40.37%。

TOP18北京君正

北京君正的主要产品线包括微处理器芯片、智能视频芯片、存储芯片、模拟与互联芯片,其中微处理器芯片和智能视频芯片的现有产品均采用了MIPS架构,同时,随着RISC-V架构的发展,公司也在积极布局RISC-V相关技术的研发,公司部分芯片产品已采用了公司自研的RISC-V CPU核。2021年度,公司实现营业收入52亿元,同比增长143.07%,实现归属于上市公司股东的净利润9亿元,同比增长1,165.27%。

TOP19 比特微(MicroBT)

比特微是一家区块链、人工智能为基础的科技公司,专注于比特币芯片及产品的研发、生产和销售,公司成立于2016年,目前该公司已有多款神马芯片上市。

TOP20扬杰科技

扬杰科技是一家功率半导体厂商,主营产品为各类电力电子器件芯片、MOSFET、IGBT及SiC系列产品、大功率模块、小信号二三极管、功率二极管、整流桥等。2021年扬杰科技营收43.0亿元,同比增长68%。

TOP21唯捷创芯

2022年4月12日,唯捷创芯在上海证券交易所科创板上市。唯捷创芯深耕射频功率放大器产品领域,是国内PA模组龙头厂商,主要提供射频功率放大器模组产品,同时供应射频开关芯片、Wi-Fi 射频前端模组等集成电路产品。在2018年-2021年间唯捷创芯整体营收从2.84亿元快速增长到35.09亿元,年复合增长率+131%。

TOP22嘉楠科技

嘉楠科技也是加密货币芯片的供应商,2019年11月21日,在美国纳斯达克上市。2021年全年收入49.867亿元,同比增长1013.9%;归属于普通股东的净利润为20.003亿。

TOP23华大半导体

华大半导体是中国电子信息产业集团有限公司(CEC)旗下专业的集成电路发展平台公司,围绕汽车电子、工业控制、物联网三大应用领域,重点布局控制芯片、功率半导体、高端模拟芯片和安全芯片等。

TOP24国星光电

2021年,在通用照明出口带动、显示市场回暖、Mini背光渗透率迅速提升等因素的带动下,LED行业整体回温。国星光电于1976年开始涉足LED封装,是国内最早生产LED的企业之一,国内第一家以LED封装为主业首发上市的企业。2021年国星光电的营业收入为38亿元,同比增长16.64%。归属于上市公司股东的净利润2亿元,同比上升100.28%。

TOP25国科微

国科微是国内领先的数据存储、多媒体和卫星定位芯片解决方案提供商。2021年公司实现营业总收入23亿元,同比增长217.66%。公司实现归母净利润2.9亿元,较上年增长313.63%。营业收入大幅增长的原因是去年国科微的视频编码系列芯片产品及视频解码系列产品较去年同期有大幅度增加所致。具体来看,固态存储系列芯片及产品销售收入人民币10.9亿元,较上年同期增长131.14%,占公司全年营业收入的47.06%;视频编码系列芯片产品实现销售收入10.4亿元,较上年同期增长741.79%,占公司全年营业收入的45.05%;视频解码系列芯片产品实现销售收入1.3亿元,较上年同期增长631.46%,占公司全年营业收入的5.87%。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

本文来自微信公众号 “半导体行业观察”(ID:icbank),作者:杜芹DQ,36氪经授权发布。

相关推荐

全球Top 500超算榜单更新:Summit仍居榜首,中国上榜227台,总算力占比31.9%

阿拉丁发布小程序4月榜单:小程序悄然改变搜索市场,电商类连续两月TOP第一

WISE2021 新经济之王系列榜单暨中国新经济独角兽企业榜单重磅启动!

成熟制程工艺Top榜单:中芯国际与台积电之间只差一个UMC

最前线丨全球十大半导体厂商销售额榜单出炉:英特尔居首,海思入围

半导体大买家的芯片焦虑

11月全球APP下载榜单:字节系攻城略地,中国军团占据半壁江山

最前线 | 疫情期间小程序 DAU 超 4 亿,“健康码”已被累计亮码 25 亿次

出海日报 | 香橼:Jumia严重滥用IPO制度;网易、腾讯进入App Annie 4月中国出海发行商收入排行榜Top 5

出海日报|TikTok成为全球“最吸金”热门移动应用;Uber印度裁员600人,占印度员工总量25%

网址: 中国半导体TOP 25榜单 http://www.xishuta.com/newsview63864.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95249

- 2人类唯一的出路:变成人工智能 21368

- 3报告:抖音海外版下载量突破1 21335

- 4移动办公如何高效?谷歌研究了 20508

- 5人类唯一的出路: 变成人工智 20508

- 62023年起,银行存取款迎来 10354

- 7五一来了,大数据杀熟又想来, 8753

- 8网传比亚迪一员工泄露华为机密 8533

- 9滴滴出行被投诉价格操纵,网约 8376

- 10顶风作案?金山WPS被指套娃 7240