引爆新一轮欧美银行业风暴,瑞信发生了什么?

本文来自:华尔街见闻APP,作者:赵颖,头图来自:视觉中国

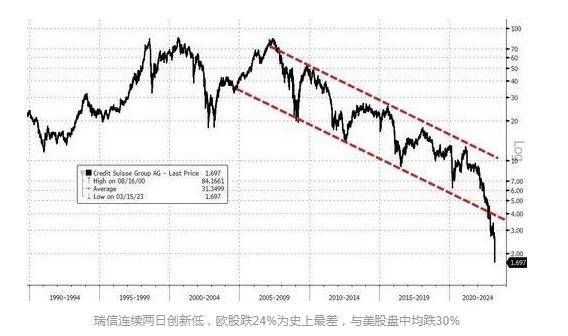

风暴再次席卷欧美银行业,继硅谷银行倒闭引发恐慌浪潮后,规模更大、影响力更广的瑞士信贷股价崩跌,银行股再遭血洗。

隔夜市场,瑞信的欧股和美股盘中齐跌30%、收盘跌超20%,首次跌穿2瑞士法郎,创史上最大单日跌幅且连跌八日,并拖累全球股市下挫。瑞士央行发表支持声明后,瑞信股价盘后跌幅一度收窄。

值得一提的是,瑞信成立于1856年,有167年历史,是全球第五大财团,瑞士第二大的银行。瑞信的业务遍布全球,到2022年底,它的资产约为5800亿美元,是上周倒闭的硅谷银行规模的两倍多。这意味着它一旦破产,恐怕会产生比硅谷银行更大的辐射效应。

事实上,近年来瑞信深陷一系列丑闻和动荡,包括基金爆仓,业绩暴跌,涉及贩毒、洗钱等等,在一场接一场危机中步履蹒跚。3月中旬,随着金融环境动荡加剧,市场不安情绪如滚雪球般加剧,昨日自曝财务缺陷和大股东“撒手不管”,触发了瑞信的暴跌。

接下来从下面6个问题来了解瑞信“暴雷”的始末。

一、什么引发了瑞信的暴跌?

去年四季度,Ulrich Koerner临危受命,担任瑞信CEO,发起自救行动吸引流失的客户。这一努力似乎在1月份得到了回报,该公司报告称1月份存款为“净正”。

然而,好景不长,3月9日,SEC在瑞信提交2022年报的最后一刻提出质疑,瑞信不得不推迟公布报告。而此时正值硅谷银行倒闭,恐慌情绪蔓延,投资者开始抛弃任何与银行风险和存款流失相关的股票。

3月14日,在银行危机时刻,瑞信自爆已发现财务报告程序存在“重大缺陷”,股价随之暴跌。

屋漏偏逢连夜雨,瑞信中东大股东“撒手不管”,沙特国家银行董事长Ammar Abdul Wahed Al Khudairy在金融行业会议间隙接受媒体采访时表示,“绝对”不会向瑞信提供更多援助。

此外,据媒体援引知情人士透露,法国巴黎银行通知客户,将不再接受涉及瑞信的互换合约更新,此举旨在降低其对瑞信的敞口。

二、情况到底有多糟糕?

瑞信有167年历史,是瑞士第二大的银行,业务遍布全球。这意味着它一旦破产,恐怕会产生比硅谷银行更大的辐射效应。

最大股东拒绝援助后,瑞信债券的一年期信用违约互换(CDS)从3月14日的836个基点飙升至3000多点,至2008年金融危机以来从未见过的水平,违约概率大幅上升。

另一个压力迹象是,瑞信的1年期AT1债券交易价格低于面值的80%,达到了通常的不良债价格水平。如果降至预定水平以下,可能会被减记。即使是4月份到期的债券,其交易价格也远低于面值。

瑞士信贷的问题令以金融业为主的瑞士经济蒙上阴影。在2020年,瑞士银行业资产约占瑞士GDP的500%,约为美国银行业资产的五倍。

瑞士信贷的困境给瑞士其他较小规模的银行也带来了压力。瑞士一家银行Lombard Odier的现金解决方案主管David Callahan表示,他自己的客户也很紧张,瑞士信贷让我们睡不着觉。硅谷银行和随后其他银行的倒闭,让人们质疑,是不是应该把大笔的钱存在银行里。

三、瑞信的问题最早可以追溯到什么时候?

事实上,瑞信深陷一系列丑闻和动荡,过去十年中涉嫌不当行为、破坏制裁、洗钱和逃税等多起案件。

瑞信在经历合作的对冲基金世纪性爆仓、莫桑比克受贿放贷丑闻后,四季度业绩巨亏13.9亿瑞士法郎,这使得该行全年亏损达73亿瑞士法郎,比分析师预期的65.3亿瑞士法郎亏损还要严重,为金融危机以来最惨。

瑞信还曾面临多个诉讼,包括莫桑比克政府对其部分子公司、前雇员的诉讼,与英国供应链融资公司Greensill Capital破产丑闻相关的诉讼,以及被瑞士检方起诉帮助保加利亚毒贩洗钱等。

许多受够了的客户都选择“用脚投票”,2022年末流出该行的资金达到空前水平。瑞士信贷上季度存款大幅下降,该行表示,2023年前几个月资金外流尚未逆转。

四、会诱发下一个“雷曼时刻”吗?

雷曼兄弟公司破产在2008年引发了全球金融危机,瑞信会诱发下一个“雷曼时刻”吗?分析指出,与雷曼兄弟不同,瑞士信贷有大量流动资产可供调用,并可以获得央行贷款,而且对利率大幅波动的敏感度较低。

自去年10月份发生最严重的资金外流以来,它已经重建了缓冲措施,以应对更多的取款需求。据彭博资讯专栏作家Paul J. Davies称,该行还有足够的资金,可以通过其他银行的存款和贷款偿还一半的负债。Koerner也表示,该公司的流动性覆盖率表明,在压力时期可以处理一个多月的大量资金外流。

然而,重大财务损失和种种丑闻让投资者感到担忧,并助长了最近的客户流失。瑞士信贷的客户主要是富有的客户和企业,而不是日常储蓄者。几个月来他们一直在从该银行提取资金,导致去年年底资金外流超过1110亿瑞士法郎(997亿英镑)。此外,一些投资者还担心其投资组合中的未实现损失。

极端悲观的经济学家、有“末日博士”之称的努里尔 · 鲁比尼认为,瑞士信贷的问题将会酿成下一个“雷曼时刻”。

五、金融危机后的规则不起作用吗?

2008年混乱之后,全球各国的监管机构出台了更严格的限制措施,尤其是对对全球金融体系很重要的银行。大多数央行和国家监管机构都推出了年度压力测试,以检查银行能否在承受严重的经济冲击和市场动荡的同时仍能为客户提供支持。

在最坏的情况下,系统重要性的银行应该有足够的资本,以及所谓的“生前遗嘱”,以确保它们能够以相对有序的方式倒闭。然而,这些“生前遗嘱”还没有通过现实中的银行倒闭来检验。

瑞士金融市场监督管理局(FINMA)去年批准了瑞信的恢复计划和处置计划,但其表示瑞信的一些应急预案计划不够完善。

六、瑞信做了什么来扭转局面?

Koerner提出了恢复盈利的三年计划,包括裁员9000人,剥离其于1990年收购的美国投资银行First Boston,以期在2025年上市。同时将其部分证券化产品部门出售给阿波罗全球管理公司。然而,在硅谷银行和另外两家美国银行倒闭后,这一复苏计划实施过程可能受到阻碍。

本文来自:华尔街见闻APP,作者:赵颖

相关推荐

引爆新一轮欧美银行业风暴,瑞信发生了什么?

从“收购亚马逊中国”到被阿里收购,网易考拉发生了 什么?

银行业2022:中小行上市“遇冷”,全国省联社改制启幕,金控时代开启

新“BAT”的第一次交锋已经发生了,地点在新加坡

创始人赶走了另一个创始人,比特大陆内部究竟发生了什么?

处境急转直下,特斯拉今年到底发生了什么?

微信停止服务马云被传唤 印度到底发生了什么?

银行业的估值为什么低?

亚马逊电影战略骤变,背后究竟发生了什么?

从“静悄悄”到“大暴发”,美国到底发生了什么?

网址: 引爆新一轮欧美银行业风暴,瑞信发生了什么? http://www.xishuta.com/newsview66557.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95252

- 2人类唯一的出路:变成人工智能 21395

- 3报告:抖音海外版下载量突破1 21365

- 4移动办公如何高效?谷歌研究了 20539

- 5人类唯一的出路: 变成人工智 20536

- 62023年起,银行存取款迎来 10357

- 7五一来了,大数据杀熟又想来, 8780

- 8网传比亚迪一员工泄露华为机密 8538

- 9滴滴出行被投诉价格操纵,网约 8404

- 10顶风作案?金山WPS被指套娃 7243