德银股价暴跌,或成下一个瑞信?

本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:杜玉,原文标题:《下一个瑞信?市场抽风了?德国总理紧急发声,风暴还在发酵》,头图来自:视觉中国

欧美银行业危机一波未平,一波又起,似乎还玩起了“击鼓传花”的游戏。

德国资产值最大(截至去年12月底为1.32万亿欧元)的银行——德意志银行信用违约掉期(CDS)保险成本飙升,市场对欧美银行业稳定的担忧重燃,欧美股市盘初由银行股带领全线下挫。

德银、德国政府和欧洲央行紧急轮番安抚市场。

一、下一个瑞信?德银股价暴跌,欧洲银行股三个月新低

德意志银行于3月23日晚间信用违约掉期(CDS)保险成本飙升,从此前一天的142个基点增加22%至173个基点,令市场对欧美银行业稳定的担忧重燃,3月24日(周五)欧美股市再度在银行股的带领下全线跳水。

其中,“始作俑者”德意志银行的欧股最深跌近15%,创2020年3月、即欧美新冠疫情爆发初期以来的三年最大盘中跌幅,创去年10月中旬以来的五个月新低。

其美股最深跌超8%,连跌三日也创五个月低位,3月份以来已累跌超27%,即市值抹去近1/3。德银CDS一度飙升至高于疫情封锁期间的峰值,市场担忧德意志银行是否会成为下一个瑞士信贷,引发了投资者对欧洲银行业爆发危机的担忧。整体欧洲银行股跌至三个月最低。

二、德国政府、欧洲央行和德银紧急安抚市场

德国政府和欧洲央行火速出面安抚市场情绪。德国总理朔尔茨为德银背书称其在2019年从根本上实现了业务模式的现代化与重组之后“盈利丰厚”、无需担忧。欧央行行长拉加德对欧盟领导人表示,欧元区银行业在强有力的监管机制下依然强劲,如有必要将随时注入流动性。法国总统马克龙称,欧洲银行业拥有坚实的基本面。

德意志银行也采取措施平复市场,将于5月24日提前赎回2028年到期的15亿美元二级资本次级债券。Autonomous Research分析师Stuart Graham称,赎回决定已获得所有必要的监管批准,应该是让信贷投资者放心的信号。历史经验显示,债券意外赎回有助于恢复市场信心。德银管委会成员Fabrizio Campelli称,瑞银在政府的斡旋下收购瑞信不能代表欧洲银行业整体状况。

周五市场对银行业的担忧挥之不去,上述安抚措施和言论公布后,银行股跌幅仅小幅收窄。欧股中,德银在德国的竞争对手德国商业银行跌超10%后跌幅砍半;法国兴业银行和瑞信跌9%后转为跌近7%;法国巴黎银行和英国巴克莱银行跌7%、瑞银跌超8%后均转跌约6%。

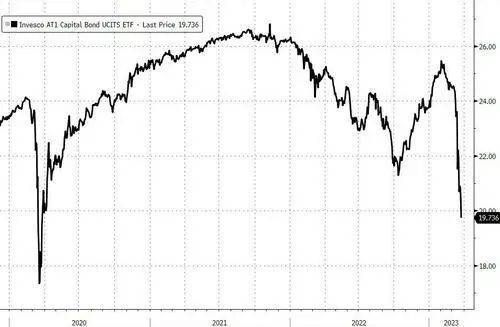

同时,对金融业稳定的担忧令欧洲部分银行的CDS大涨。德银五年期CDS扩大17个基点至168个基点;德商银行五年期CDS扩大13个基点至100个基点;法国兴业银行五年期CDS扩大12个基点,至约99个基点。德银、瑞银和巴克莱等欧洲银行AT1债券价格均暴跌。

三、市场担心瑞信和德银揭露了欧盟银行体系隐藏的更多问题

为什么监管机构、政府要员和德银自身的安抚措施效果不佳呢?市场究竟在担忧什么?

高盛交易员称,欧洲银行业的痛苦“仅仅是瑞信事件之后市场抛售杠杆和不透明商业模式的结果”,同时在利率飙升之下,人们担心第一季度的投行业绩可能会出现一些令人不安的情况。

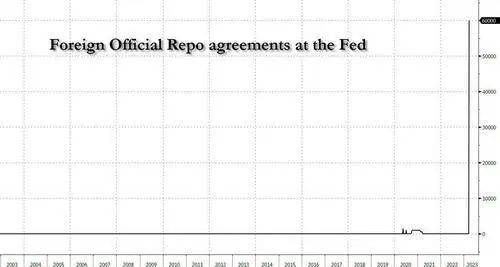

此外,截至3月22日的一周里,美联储为外国央行获取美元融资而提供的回购便利工具使用规模达到创纪录的600亿美元。这一激增态势说明离岸美元争夺战仍然激烈,令人担心欧盟银行体系还隐藏着更多问题有待揭露,个别银行的危机将会因此蔓延至全系统并引发风暴。

素来以毒舌著称的金融博客Zerohedge评价称,除了CDS蹿升,德银方面确实没有具体消息来催化上述的市场悲观变动。但如果接下来倒下的是德银,说明世界金融体系将会出现严重问题,使得德银这种体量的全球大型银行,看起来竟然像美国硅谷银行这种地区银行一样脆弱。

四、华尔街并不担心德银的财务和资本状况

那么问题来了:德意志银行真会重蹈瑞士信贷——被竞争对手“捡漏”低价收购的悲剧吗?分析界其实普遍不这么看。

从财报来看,德银在完成从2019年开始的数十亿欧元重组后已连续十个季度实现盈利,2022年净利润同比增长150%至50亿欧元。衡量银行偿付能力的指标CET1(普通股权一级资本)比率在去年底为13.4%,流动性覆盖率为142%,净稳定资金比率为119%。

也就是说,与瑞信不同的是,德银是能够盈利的,财务状况得到实质性改善,去年所有核心业务部门都在盈利,而且大多数的重大诉讼问题都已解决。德银并没有比欧洲银行业的平均水平承受更多的利率风险。

因此有分析指出,在周四耶伦改口称准备好采取类似措施保护更多美国储户的存款安全之后,大西洋两岸的欧美政策制定者都无法平息市场紧张情绪,可能是由于“周五效应”的存在,即在危机时期最好于周五结束前出售银行股,以防它们熬不过周末突然爆出的负面消息。

这代表德银领衔市场情绪恶化,并不一定是德银自身出现了严重问题,只是投资者在惊慌失措的状态下未雨绸缪调整仓位。最近几天欧洲银行次级债的CDS掉期指标全面井喷,可能更像是对AT1(额外一级资本)债券工具持续疲软的自然市场反应,而非银行业基本面陡然恶化。

还有交易员和分析师称,今天的担忧焦点似乎是德银在美国的商业房地产贷款敞口,以及其高风险衍生品账簿的规模。但摩根大通认为没什么可担心的:

商业房地产(CRE)贷款仅占德银整体贷款的7%左右,即330亿欧元,这部分贷款有约50%在美国,但德银CRE敞口实际上低于更广泛的全行业水平。

德银在其投资银行拥有168亿欧元的美国CRE投资组合,高于2020年的151亿欧元,是对美国CRE风险敞口较大的欧洲银行之一。然而这相当于CET1的35%,我们认为风险是可控的。

2022年三季度财报时,德银新任CRO提到,美国CRE投资组合中有20亿至30亿欧元将在2023年进行再融资,该银行已保守地对这部分投资组合进行了一些额外的坏账拨备。简而言之,我们认为德银正在积极主动地管理这一关键投资组合的风险。

至于衍生品,一些投资者对德银42.5万亿欧元的名义场外衍生品账簿感到害怕,却忽略了一个明显的点,即除了13.1万亿欧元之外的所有衍生品都是集中清算,没有交易对手信用风险。尽管13.1万亿欧元仍是个很大的数字,但比2007年规模要低得多,并且与其他主要银行的投资组合相比并没有显得失衡。

本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:杜玉

相关推荐

德银股价暴跌,或成下一个瑞信?

德银重挫近15%,大风暴又要来了?

还原瑞信覆灭现场:瑞士政府是如何“强按着瑞银”收购的?

瑞银集团,引火烧身

工银瑞信:不再“佛系”

瑞信爆雷,全球金融体系出现“滚动危机”?

软银四季度财报前瞻:“WeWork灾难”或让利润暴跌两成

瑞信“获救”,为什么市场不买账?

工银瑞信的「悖论」

引爆新一轮欧美银行业风暴,瑞信发生了什么?

网址: 德银股价暴跌,或成下一个瑞信? http://www.xishuta.com/newsview69166.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95252

- 2人类唯一的出路:变成人工智能 21395

- 3报告:抖音海外版下载量突破1 21365

- 4移动办公如何高效?谷歌研究了 20539

- 5人类唯一的出路: 变成人工智 20536

- 62023年起,银行存取款迎来 10357

- 7五一来了,大数据杀熟又想来, 8780

- 8网传比亚迪一员工泄露华为机密 8538

- 9滴滴出行被投诉价格操纵,网约 8404

- 10顶风作案?金山WPS被指套娃 7243