华尔街投行“裁员潮”持续,亚太市场受冲击

本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:Irene Zhou,头图来自:视觉中国

多家知名华尔街投行从去年开始就传出裁员消息,而今年5月前后,第二波裁员又扑面而来,高盛、摩根士丹利、摩根大通、瑞信、瑞银都在其中,涉及中国业务较多的中国香港部门亦是今年的重灾区,投行业务裁员不断。

但一切似乎尚未结束。

多名猎头和国际投行的投行部从业人士近期对笔者表示,由于全球一级市场惨淡,“交易荒”严重影响了投行的盈利,美国IPO市场惨淡,香港IPO的数量和规模都小得可怜,因此未来第三波裁员可能仍难避免。

投行部门向来是周期性行业,2020年、2021年IPO井喷之际大幅扩招,而如今难免大刀阔斧裁员,从新手到董事总经理都被波及。

投行裁员亦涉及中国业务,但主要影响的是在香港的人员。今年以来,香港新股和二次上市的集资额只有20.5亿美元(约160亿港元),按年下降12%,与香港过去几年的IPO规模相差甚远。

一、多家国际投行大幅裁员

早在6月初,据知情人士透露,由于交易环境不景气,高盛正在研究未来数周内裁减最多250人,部分董事总经理、合伙人将受影响。另有消息人士指,裁员的时间无法确定,但可能在几周内发生。

这些“动手”早的投行其实已在不到一年的时间里,进行三轮裁员。据悉,高盛在去年9月裁减数百名员工,今年1月再裁减约3200个职位。截至今年3月底,高盛拥有4.54万名员工,较去年年底减少6%。

由于交易量的回升需要更长时间,华尔街大行正在重新审视成本。据报道,高盛首席执行官苏德巍(David Solomon)今年1月在公司高管的一次私人聚会上表示,他没有更早裁员是个错误。高盛今年2月公布了10亿美元的节流计划,其中6亿美元来自早些时候的裁员和替代招聘限制。

高盛最赚钱的就是投行业务,该项业务在2020年和2021年经历了辉煌的两年,但此后明显放缓,这和极具挑战性的全球宏观环境息息相关。投行部门在2023年头3个月里的收入同比下降26%。

此外,高盛第二季度来自股票和固定收益交易的收益同比下降超25%。

事实上,在“狼性文化”的美资投行,裁员司空见惯,每年都会进行这种审查,但是在新冠疫情期间暂停了,而且2020年开始的超低利率以及大牛市,反而推动一些机构逆势扩张。如今,面对高达5%的联邦基金利率、低迷的一级市场交易,裁员节流似乎难以避免。

普遍的新一轮裁员发生在华尔街2023年前几个月的低迷背景下。企业并购活动创下10年来最疲弱的开局,抑制了投行从手续费中赚取的收入。

根据Dealogic数据,跟去年同期相比,全球并购交易额下降了48%至5151亿美元。早在2022年,这种趋势就已非常明显,只是当时不少银行家寄望于情况将在2023年好转,但事与愿违。

当前,即使是美股明显回暖之际,一级市场依旧低迷,因为一级投资人更关注的是中长期的市场环境,目前投资者对企业估值居高不下、未来滞胀风险突出等问题心存顾虑,因此很难进行投资部署。

数据显示,截至今年3月24日,全球企业今年通过IPO筹集197亿美元,与去年同期相比,大减七成,并创下2019年以来的最低水准。其中,IPO融资规模跌幅最大的是美国,仅筹集32亿美元。

二、亚太市场亦成重灾区

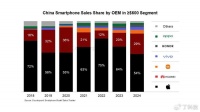

今年以来,以香港为主的亚太市场无疑成为裁员重灾区,由于相对优势的减弱和业务冷清,国际投行似乎在逐步收缩对市场的战线布局。

德勤的数据显示,预计2023年上半年,香港新股市场融资总额约为178亿港元,较去年同期下跌约30%。纵向来看,今年上半年香港新股市场融资额仍处于过去十年以来的低位,但德勤预计香港新股市场将于今年第四季度转趋活跃,并预期2023年全年将会有近100只。

不过届时情况如何,目前仍无定数。

也正因如此,此前一直没有动静的摩根士丹利6月也传出裁员消息,一度引爆社交平台——当时消息称,摩根士丹利本月大约裁减3000个职位。亦有相关猎头对笔者表示,此次涉及的人员从董事总经理到分析师级别人员,涵盖了ECM(股权资本市场)、M&A(并购)、公司金融等领域。其中,中国业务亦有涉及,主要集中在香港的医疗、TMT等组别。

从全球来看,摩根士丹利第一季度的股票销售和交易业务收入同比下降了14%,固定收益交易收入下降了12%至25.8亿美元。

另一顶级美资投行摩根大通也在裁员,但幅度相对较小,约裁500个职位。而猎头表示,行动可能并未结束。

亦有知情人士对笔者提及,目前某头部美资行已将中国投行业务的不同行业条线进行部分合并,例如三合一,一方面是精简人手,另一方面也是为了利用有限的人手对各行业进行覆盖,且未来几个月还可能继续裁员。

此外,美国银行(BOA)据报道亦计划让大约40名亚洲员工内部转职到其他部门(不同地区或不同业务条线),以避免发生直接裁员。

据悉,40名员工以初级员工为主,超过半数常驻中国香港,以中国资本市场相关业务为主,少数涉及全球资本市场业务。业务调整部分原因是因为美银在中国内地业务量出现萎缩。

值得一提的是,之所以美资等投行在亚太尤其是中国投行业务方面较为受挫,也存在内部因素。例如,部分中国IPO不被看好,国际投行则开始放弃相关公司赴港IPO交易委托,认为今年IPO市场前景暗淡。

《华尔街日报》引述提交给港交所(388)的文件指,某头部美资投行今年已经放弃了几宗香港IPO的委托,日前刚刚退任今起招股的药师帮(9885)保荐人,报道亦披露,该行还退任了新股科笛(2487)保荐人。

知情人士指出,上述投行建议药师帮和科笛集团等到市况好转时再上市,但这两家公司最终选择继续推进上市计划。该行4月亦退出了内地人工智能公司第四范式赴港IPO的整体协调工作,第四范式在3月被美国商务部列入实体清单。

报道还指出,即使是具有明显卖点的小型IPO也处境不佳,周杰伦概念股巨星传奇(6683)启动香港IPO后,近期宣布延迟上市。

一般而言,投行在接到IPO委托后很少放弃,但上述做法反映出,对于希望在境外证券交易所上市的中国企业来说,市况非常艰难。根据截至5月31日的官方数据,有近90家公司在港交所主板的上市申请正在处理中。

但股价下跌、地缘政治紧张局势加剧以及中国经济复苏乏力,这些因素已经令许多全球投资者望而却步。

目前,国际大投行在亚太市场的优势似乎在下降。有观点认为,欧美投资机构对当前参与这些香港IPO缺乏兴趣,因而美资投行在IPO新股分配方面发挥不了作用,争取不到欧美投资者。这对于国际投行的亚太分支来说,无疑是一种压力。

同时,美国仍将持续加息,香港二级市场的颓势继续,这将直接影响到企业IPO的兴趣,而香港资本市场对于小盘股 (10亿美金估值以下的)极不友好(无流动性、无实质融资渠道),因此国际投行不仅没有大的交易,就连小额的交易,相对于其他投行的优势也不明显。

三、全球市场环境依旧挑战重重

如果要问2023年的形势会否比2022年好,可能答案是否定的——利率仍然居高不下,经济增速并未回升,可能唯一不同的只是多了一个热门主线——人工智能。

就宏观利率走势来看,美联储过去一年多大刀阔斧加息500个基点,这导致融资成本直线飙升,并直接导致二级市场估值收缩,这也反向导致一级市场估值压缩,交易量急速萎缩。

但是,利率在短期内很难大幅下降。

由于抗击通胀之路并非坦途,即使美联储6月暂时观望,之后可能仍会有1~2次加息。美国核心CPI和核心PCE目前都低于周期性高点,也有迹象显示经济体实际的通胀率(“超级核心”通胀率)进一步回落。但当前核心PCE同比增长4.6%,仍远高于美联储2023年预测中位数3.9%和2024年预测中位数2.6%。如果通胀回落速度仍然极为缓慢,市场最多只能预期美联储保持按兵不动,不会进一步加息。

上周四公布了美国重磅经济数据,再次体现经济韧性,助推加息预期——由于消费者支出增长强劲,一季度GDP增速终值超预期大幅上修,2023年第一季度美国GDP按年增长2%,较此前公布的修正数据上修0.7%,超出市场预期的1.4%;同时,一季度美联储重视的通胀指标PCE物价指数增速小幅下修,未如预期持平初值;上周首次申请失业救济人数环比不增反降2.6万,创2021年10月以来最大降幅。

近期,国际清算银行(BIS)呼吁央行坚持原有路线,称“劳动力市场仍然紧张,服务业价格增长难以控制。风险在于,通胀预期会占据主导地位,工资和价格的增长开始相互强化,利率可能需要在较高水平维持更长时间。”

BIS认为,不及时采取行动的风险在长期来看将更加严重。央行应致力于坚持原有路线,恢复价格稳定,保护民众的购买力。

在这一背景下,一级市场形势则仍然严峻。“其实投行都已经裁员大半年了,隔几周裁一轮,裁了好多轮了。目前PE融资难,没有交易,投行也没生意做。”香港某金融行业猎头对笔者表示。

其实,去年一级市场就已弥漫悲观情绪,中概股退市风险、全球二级市场“杀估值”、经济衰退风险等都导致业务量急剧放缓,而今年并没有明显好转。这直接影响了投行业务——并购、杠杆融资、IPO等。

目前主要存在几大问题——大部分PE在当前的市况下很难将持有的公司卖出去,因为行情太差,PE收购的公司估值目前无法被市场接受,且部分公司亦不愿意进行down round(估值减计)。

亦有业内人士举例称,2021年,大部分软件公司的私募估值都是100倍经常性收入(ARR),而现在市场上能有10倍ARR就已算估值很高的了,想要通过IPO套现的难度则更大。

另一个问题在于,当前经济形势不佳,且真正的优质项目稀缺,外加融资成本较高。这意味着投资风险远高于前几年,投资机构会要求更高的IRR(内部收益率),这就导致机构对项目更为挑剔。

更关键的问题在于融资难。一级市场基金很难募集新的基金。鉴于地缘政治风险,部分亚洲投资项目亦很难获得美国方面的融资。相比之下,中东、东南亚等地的投资人对这类项目的风险偏好相对更高一些。

本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:Irene Zhou

相关推荐

华尔街投行“裁员潮”持续,亚太市场受冲击

香港投行一波波裁员:投行人找不到工作,理发师招不到人

裁员潮血洗硅谷

华尔街投行贷款给中国独角兽 为的是IPO能承销

可口可乐也扛不住?全球裁员4000人,遣散费都要38亿

硅谷初创企业裁员潮已经开始,这些领域正遭受重创

焦点分析 | 外资投行第三波入华潮,这一次来的是鲨鱼还是鲶鱼?

又一知名巨头宣布:3000人大裁员!

摩拜单车亚太区大幅裁员 未来专注于中国市场

独角兽打折融资、全球裁员潮,“我不冒险离职创业了”

网址: 华尔街投行“裁员潮”持续,亚太市场受冲击 http://www.xishuta.com/newsview81294.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95252

- 2人类唯一的出路:变成人工智能 21395

- 3报告:抖音海外版下载量突破1 21365

- 4移动办公如何高效?谷歌研究了 20539

- 5人类唯一的出路: 变成人工智 20536

- 62023年起,银行存取款迎来 10357

- 7五一来了,大数据杀熟又想来, 8780

- 8网传比亚迪一员工泄露华为机密 8538

- 9滴滴出行被投诉价格操纵,网约 8404

- 10顶风作案?金山WPS被指套娃 7243