腾讯中报分析:下一个增长引擎在哪里?还需要再等等

编者按:本文来自微信公众号“互联网与娱乐怪盗团”(ID:TMTphantom),作者 裴培,36氪经授权发布。

发生了什么事情?

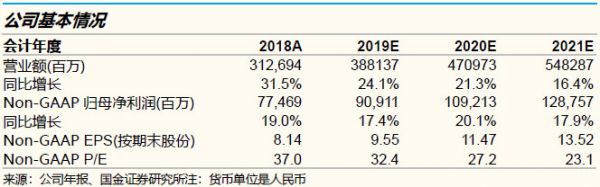

腾讯公布2019年二季报:营业收入同比增长21%(我们预期为25%),Non-GAAP净利润同比增长19%(我们预期为17%)。其中,手游业务收入同比增长26%,是最重要的增长引擎;端游业务收入同比下滑9%;广告业务收入同比增长16%;金融科技及企业服务收入同比增长37%。毛利率同比下滑3pct, 而营业费率同比也下滑3pct。

我们怎么看?

游戏业务大放异彩,三季度只会更好:我们此前预期,由于二季度新游戏仅有《和平精英》表现较好,该季度手游收入同比只有15-20%;事实远超预期。我们认为,这主要是由于老游戏的长线运营,以及海外收入的贡献。端游流水同比上升,但是由于《英雄联盟》递延周期较长,会计收入同比下滑。进入三季度,腾讯已经发行了《跑跑卡丁车》《龙族幻想》等爆款手游,端游业务还在持续复苏,我们对游戏业务感到乐观。

广告业务的瓶颈不是短期能解决的:二季度社交广告收入同比增长28%,尚属差强人意;但是媒体广告收入同比下滑7%。我们认为,腾讯广告最大的问题是组织结构不清晰、内部协同不畅;仅仅依靠新增广告位不能解决问题。在长期,微信小程序电商可能带来巨大的CPS广告增量,然而这不是一蹴而就的。媒体广告可能在三季度出现季节性的回暖。

金融科技是最大的惊喜、下一个利润引擎:如果剔除存款备付金上缴的影响,二季度金融科技与企业服务收入同比增长57%;我们估计该项业务大部分收入来自微信支付。微信支付已经是国内最大的第三方支付平台(按交易笔数),随着移动支付进一步下沉,它的市场份额还能上升。随着支付补贴的降低、理财和贷款等高利润业务的发展,我们预计金融科技将成为腾讯的下一个利润引擎,但是具体时间表还很难估算。

控制费用有一时之效,但不是长久之计:二季度销售费率同比下滑4pct,对利润有重要支撑作用。然而,这并非长久之计,因为游戏、金融科技、企业服务以及海外业务都需要巨大的市场投入。未来几个季度,腾讯在成本和费用端将持续面临压力,营业利润率很难环比提升。

我们预计腾讯2019-2021E Non-GAAP EPS为9.55/11.47/13.52元。基于DCF得出目标价348港元,维持“中性”评级。

风险因素:监管风险,新业务风险,技术替代风险,战略投资风险。

腾讯的“拇指定律”:与微信、QQ、游戏相关的,就是好的为什么腾讯二季度的手游业务如此强劲,而广告业务如此疲软?为什么金融科技业务能取得市场领先地位,而云服务没有取得类似的战果?答案很简单:事在人为,要看业务是哪个团队做的。在腾讯内部,微信、手机QQ、游戏(尤其是天美、光子工作室群)团队,是公认的精兵强将、经历过市场考验、有成功基因;其他团队则未必如此。

种性强韧:腾讯游戏的市场份额持续扩张

2019年7月下旬,iOS游戏畅销榜出现了罕见的盛况:腾讯发行的《王者荣耀》《龙族幻想》《和平精英》《跑跑卡丁车》霸占前4名。其中,《王者荣耀》已经有三年历史,《和平精英》的前身《刺激战场》上线于2018年初,《跑跑卡丁车》《龙族幻想》都是2019年7月的新游戏,可谓“老中青”搭配。在品类上,《王者荣耀》《和平精英》是重度竞技,《跑跑卡丁车》是休闲竞技,《龙族幻想》是开放世界MMORPG,是此前腾讯比较薄弱的环节。此外,2019年3月上线的《完美世界》仍然稳居畅销榜前10;7月上线的《权力的游戏》位居第10-15名。

我们预计,2019年7-8月,《王者荣耀》的月均流水将超过25亿,《和平精英》超过12亿,《跑跑卡丁车》《龙族幻想》达到或接近7亿。以上4款游戏的生命周期都会很长:《跑跑卡丁车》作为经典端游IP,有望取得与《QQ飞车》类似的长期战绩;《龙族幻想》刷新了MMO手游的画面纪录,而且年轻粉丝极多。8月,腾讯又发行了射击手游《王牌战士》,虽然初期流水贡献有限,但是有可能成为下一个重要电竞产品。

在这个玩家口味日益挑剔、渠道多元化的时代,腾讯的游戏导流能力仍然未见任何松动:我们估计《跑跑卡丁车》上线首日新增用户破1000万、《龙族幻想》破400万,均创下同类产品近期纪录;即便是让玩家大失所望的《剑网3:指尖江湖》,首日也有近200万新增。除了传统的微信、QQ、应用宝三大流量入口,腾讯加强了从媒体应用向游戏的导流,例如《权力的游戏》就从腾讯视频获得了大量预约。相比之下,其他发行商若能在首日为重度游戏导入50-100万用户,就算超额完成任务了。

我们曾经预期,由于二季度新手游只有《和平精英》表现较好、其他多是昙花一现,该季度腾讯的手游收入将只同比增长15%左右。然而,事实远远超过预期。我们认为,关键在于腾讯的老游戏也通过做活动、拉回流,贡献着稳定的收入:除了《王者荣耀》这个常青树,《魂斗罗》《火影忍者》《剑侠情缘》《红警OL》《乱世王者》也经常重回畅销榜前列。如果腾讯在二季度这个“新手游低潮期”也能取得佳绩,三季度只会更好。

端游流水今年上半年恢复了同比增长,但是会计收入仍在同比下滑之中,这很大程度上是由于《英雄联盟》的递延周期较长。我们估计,2018年腾讯端游收入下滑主要是《英雄联盟》导致的;2019年,在IG全球夺冠、LPL职业联盟升级、“云顶之弈”新玩法的推动下,我们预计《英雄联盟》的收入将有较大的同比增长。与此同时,《地下城与勇士》等旗舰端游保持着稳定的趋势。我们估计,端游业务的会计收入转为同比增长只是时间问题;今年全年,端游收入可以做到同比持平。

广告业务到底出了什么问题?只有微信能够拯救

广告业务到底出了什么问题?只有微信能够拯救

2019年,受到宏观经济的影响,广告主需求不足,腾讯的广告业务不可避免地受到了影响。然而,二季度广告收入同比仅增长16%,仍然远低于我们此前的预期(25%左右)。社交广告收入同比增长28%,尚属差强人意;媒体广告收入同比下滑7%,实在难以令人满意。腾讯广告到底出了什么问题?一言以蔽之:问题实在太多,短期难以解决。

平心而论,媒体广告收入的下滑,有一些偶然因素:《九州缥缈录》等多部重要剧集被推迟,二季度腾讯视频缺乏重量级内容。然而,问题的关键在于:广告业务线(AMS)成立时间太短,组织结构不清晰、内部缺乏协同,尚未成为一个有战斗力的团队。2018年以前,腾讯广告业务呈现“山头林立”之势,各个事业群都有自己的广告销售团队;2018年10月组织结构调整之后,广告销售归于统一,可是人员、数据、资源的打通不是一朝一夕能做到的,执行力也不是短期内能培养起来的。要解决广告业务的问题,除了指望经济回暖,还需要更多的时间、更多的重组。

我们认为,指望腾讯视频、腾讯新闻、天天快报、微视等媒体平台(归属于原OMG、现PCG)拉动广告收入增长,是不现实的——它们本来就不是腾讯最有战斗力的团队,流量见顶、缺乏创新,在任何层面上都不会是腾讯成长的推动力。广告收入的下一波增长,仍然需要依靠微信——只有微信,才具备最高的用户黏性、最完善的生态系统;只有微信,才拥有富余的潜在广告位;只有微信,才能在广告模式上做出创新。

我们认为,指望腾讯视频、腾讯新闻、天天快报、微视等媒体平台(归属于原OMG、现PCG)拉动广告收入增长,是不现实的——它们本来就不是腾讯最有战斗力的团队,流量见顶、缺乏创新,在任何层面上都不会是腾讯成长的推动力。广告收入的下一波增长,仍然需要依靠微信——只有微信,才具备最高的用户黏性、最完善的生态系统;只有微信,才拥有富余的潜在广告位;只有微信,才能在广告模式上做出创新。

2019年4月,微信静悄悄地开始了直播功能的内测;5月,微信公众号、小程序普遍开启直播功能。近年来,“直播带货”成为了一种新兴广告形式:早在2017年,快手部分播主就开始了带货的尝试;2018年3月,淘宝直播登上手机淘宝第一屏,DAU迅速突破千万;同年,抖音在短视频和直播当中大规模进行电商带货;相比之下,微信已经算后来者了。李佳琦、女神进化论……这些头部KOL可以用一场直播、一个VLOG吸引几千名买家、几百万GMV。按照5-10%的广告货币化率计算,如果微信直播能够创造100亿GMV,就可以新增5-10亿元收入,这并非遥不可及。

直播只是一个开始,微信正在全面加入“商品返佣广告”:从5月底开始,微信公众号都可以插入小程序商品,以CPS方式结算广告收入;从7月开始,小程序商品可以直接在朋友圈进行广告推广。在历史上,电商广告一直是最大的广告细分市场;然而,由于腾讯缺乏电商货架、缺乏向商品直接导流的能力,它基本缺席了这一市场。现在,随着小程序生态系统的成熟,大批品牌开设小程序网店,有赞、微盟等小程序服务商发展起来,从微信直接向商品导流的CPS模式终于走到了井喷前夜。

必须承认,目前微信的商品返佣还存在诸多缺陷:商品种类有限,大部分来自京东、当当、猫眼等少数头部小程序,商品返佣比例缺乏灵活性,消费者主动购买的意愿也不够。我们预计,微信商品返佣还需要2-3个季度,才能对腾讯的广告收入造成实质性贡献。在此之前,广告业务的寒冬仍未过去。无论如何,我们有理由相信:在历史上反复证明过自己、在市场竞争中多次取胜的微信团队,是广告业务的拯救者。但是,微信毕竟只是一个平台,广告业务本身仍然有待于其他团队的配合。

新事物:金融科技强劲增长、与快手合作逐渐深入

在短期,游戏业务(包括国内和海外)仍是腾讯收入和利润的增长引擎,而广告业务脱离困境还需要一段时间。那么,在长期呢?腾讯的下一个战略性方向是什么?我们认为,在收入端,未来几个季度金融科技的贡献会越来越清晰地体现出来;在产品端,微信、QQ与快手的合作值得期待,而且这种合作一旦深入,可以解决很多战略问题。

不要小看金融科技,它有可能再造一个腾讯

2013年,当微信支付首次上线时,谁也没有想到,它会成为移动支付领域的“革命者”。我们估计,2016年上半年,微信支付的交易笔数首次跃居市场第一;2018年下半年,即便剔除红包、转账等社交支付,微信支付的商业交易笔数也已经位居市场第一。从央行要求披露的支付风险报告可以推算出:财付通(大部分是微信支付、少部分是QQ钱包)在2018年的交易笔数突破5000亿笔;我们估计支付金额突破了20万亿人民币。

微信支付不但可以贡献大量的佣金收入,而且是更多、更高附加值的金融业务的基础:理财通(包括零钱通)2019年二季度的总规模突破8000亿元;根据微众银行财报,我们估计微粒贷在2018年底的规模接近3000亿元;微保(保险代理)于2017年底获得牌照,目前尚未放量,但是规模做大只是时间问题。由于监管要求,腾讯不能从事表内金融业务,也难以取得境内银行、券商、基金公司的控股权;但是,腾讯仍然能对金融机构提供导流、风险管理等服务,创造巨大的附加值。

2019年二季度,金融科技和企业服务业务收入同比增长37%;若剔除备付金上缴央行造成的影响,该项业务收入同比增长将达到57%。我们估计,在这项业务中,金融科技创造的收入远大于企业服务。腾讯为何要将这两项业务合并披露?因为,它们有很多共同点——微信支付等金融业务虽然以面向消费者为主,但是在本质上是企业业务,需要与金融机构、企业等合作;而且,腾讯今天能提供个人理财、个人小贷服务,明天也可以提供企业理财、企业信贷服务,这是蚂蚁金服已经走出的发展轨迹。

在长期,金融科技能够创造多少收入?由于信息披露不足,我们只能做一个最粗略的测算。我们估计,2018年微信支付的交易金额已经突破20万亿元,而且还在高速增长之中,在长期达到60万亿元是可能的,其中大约40万亿元是商业性支付。按照0.35%的综合手续费率(线上直连0.6%,线下代理0.2%),仅商业支付就能贡献1400亿元的收入;再考虑提现手续费、还款手续费、理财、贷款和创新业务,金融科技业务的收入贡献可能超过1700亿元。相比之下,2018年金融科技与企业服务业务的总收入也只有约780亿元。不过,腾讯能否达到我们粗略测算的“天花板”、何时达到这个“天花板”,都还存在巨大的不确定性。

微信支付对腾讯的意义,远远超过了单纯的收入层面。如果没有微信支付,拼多多、小程序电商就不可能崛起,腾讯就会失去对千千万万商家的覆盖,也会失去新零售和O2O业务的支点。如果没有微信支付,腾讯在从事企业和政府解决方案业务时,就会少一个重要的筹码。此外,微信支付页面还能提供新的潜在广告位。在短期,腾讯是社交公司、游戏公司、广告公司;在长期,尤其是3-5年之后,腾讯更将是一个金融科技公司。

微信支付对腾讯的意义,远远超过了单纯的收入层面。如果没有微信支付,拼多多、小程序电商就不可能崛起,腾讯就会失去对千千万万商家的覆盖,也会失去新零售和O2O业务的支点。如果没有微信支付,腾讯在从事企业和政府解决方案业务时,就会少一个重要的筹码。此外,微信支付页面还能提供新的潜在广告位。在短期,腾讯是社交公司、游戏公司、广告公司;在长期,尤其是3-5年之后,腾讯更将是一个金融科技公司。

快手不仅仅能解决腾讯在短视频方面的难题

2019年8月 ,新京报、第一财经等媒体多次报道了“腾讯将收购或增持快手股权”的说法;快手官方否认了收购传闻,但是对腾讯增持的说法不置可否。事实上,腾讯早在2017年就投资了快手,但是没有取得控制权,双方在历史上的合作不太多。在风起云涌的短视频行业,腾讯几乎彻底缺席:微视被边缘化,火锅视频从未热起来,微信“时刻视频”功能使用者寥寥。在这种情况下,与快手进一步合作,是一种理智的选择。

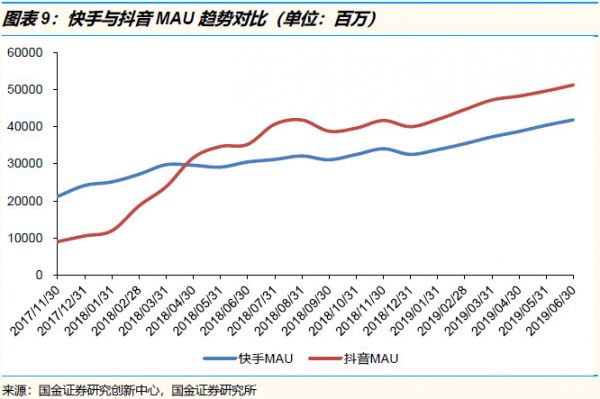

在抖音崛起之前,快手是当之无愧的中国第一短视频App,它的“农村包围城市”的发展道路、“真实蛮荒”的内容风格,曾经被大批投资人和媒体视为教科书。抖音的横空出世,让快手一时被抢去了风头。我们的监测数据显示,从2018年二季度开始,抖音的MAU超过了快手。但是,快手并没有衰落,两家的MAU差距一直稳定在25%以内。抖音的口号是“发现美好生活”,快手的口号是“看见每一种生活”。世上有人喜欢“潮”,就会有人喜欢“真”,所以两家都有生存空间。

腾讯没有做好短视频,其实并不意外:在新闻、兴趣阅读、动漫、影视等媒体和内容业务方面,腾讯的战绩一直不佳;长视频平台发展的不错,但是是以巨额投入为代价的;音乐、文学等发展的不错的内容业务都是独立运营。总而言之,腾讯本来就缺乏“媒体基因”,通过内生增长做媒体内容的胜算不大。但是,腾讯一直有通过外延收购补齐短板的历史,音乐、文学、影视业务的一部分均来自并购;就算无法全面并购,也可以通过战略投资建立合作。现在,快手就是最好的战略合作对象。

腾讯没有做好短视频,其实并不意外:在新闻、兴趣阅读、动漫、影视等媒体和内容业务方面,腾讯的战绩一直不佳;长视频平台发展的不错,但是是以巨额投入为代价的;音乐、文学等发展的不错的内容业务都是独立运营。总而言之,腾讯本来就缺乏“媒体基因”,通过内生增长做媒体内容的胜算不大。但是,腾讯一直有通过外延收购补齐短板的历史,音乐、文学、影视业务的一部分均来自并购;就算无法全面并购,也可以通过战略投资建立合作。现在,快手就是最好的战略合作对象。

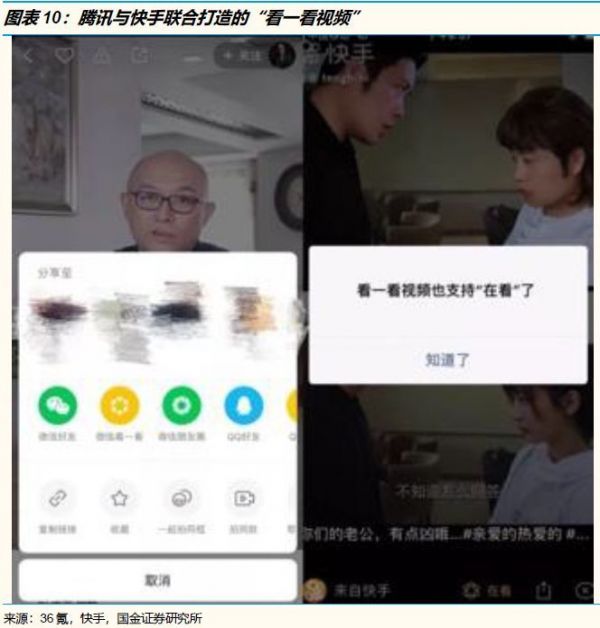

根据36氪报道,2019年8月,微信尝试与快手合作,将快手视频转发到“看一看”,使得微信具备了以“上下滑动”为观看方式的短视频信息流。如果这个模式推广下去,无疑将大幅提高腾讯在短视频领域的存在感。与此同时,快手正在尝试游戏直播、电商带货、二次元内容平台,它与腾讯合作的可能性远远超过了单纯的短视频。目前,快手的广告负载率(Adload)低于大部分竞争对手,电商带货还处于野蛮生长阶段,未来还有巨大的增长空间。或许,腾讯与快手之间能够相互赋能。

不过,腾讯与快手的合作还存在几个巨大的未知数:微信与快手两个App的调性匹配吗?用户重叠度高吗?用户真的需要在微信里观看短视频信息流吗?微信是腾讯的生命线,张小龙是一个谨慎的产品经理,绝不会过于激进地进行功能迭代。我们估计,腾讯与快手的“万里长征”,还只走完了第一步。我们只能确认,快手对腾讯具备战略价值,但是无法确认腾讯应该怎么实现这个战略价值。未来几个季度,双方将持续试探、寻找合作的最佳模式;如果找到了,腾讯的许多问题都能得到解决。

风险因素

作为互联网公司,监管风险是不可忽视的。游戏、视频、第三方支付等都属于国家严格监管的行业,政策变化可能难以预知。

腾讯正在拓展包括金融支付、云计算、人工智能等在内的新业务,在这些领域已经存在强大的竞争对手,公司可能无法达到战略预期。

技术是互联网公司的生命线,而腾讯的基础研究水平并不明显高于同行,因此存在技术进步带来的业务和产品替代风险。

腾讯对外进行大量战略投资,而且信息披露细节较少;虽然腾讯每年都进行大量投资减值拨备,但是仍不能忽略战略投资减值的风险。

相关推荐

腾讯中报分析:下一个增长引擎在哪里?还需要再等等

Uber、Airbnb之后,下一个明星独角兽在哪里?

马化腾的科技之战:腾讯下一个10年在哪里?

微信还是腾讯的第一增长引擎吗?| 超级观点

比阿里和腾讯入局晚,京东做云计算的机会在哪里?

终于,数据中台成为3000万企业的增长引擎

阿里健康医疗大脑矩阵再添一员,“癫痫脑电分析引擎”将脑电图分析时间缩短七成

印度的机会在哪里?

复工之后,远程办公的未来在哪里?

媒体评论:阿里迎来“闪耀时刻” 多引擎驱动扎实增长

网址: 腾讯中报分析:下一个增长引擎在哪里?还需要再等等 http://www.xishuta.com/newsview8579.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 94951

- 2人类唯一的出路:变成人工智能 19220

- 3报告:抖音海外版下载量突破1 18936

- 4移动办公如何高效?谷歌研究了 18463

- 5人类唯一的出路: 变成人工智 18321

- 62023年起,银行存取款迎来 10125

- 7网传比亚迪一员工泄露华为机密 8179

- 8顶风作案?金山WPS被指套娃 7096

- 9大数据杀熟往返套票比单程购买 7045

- 10五一来了,大数据杀熟又想来, 6834