这一次,美国还能“扛”多久?

今年以来,美国经济的韧性屡屡超出市场预期,致使美联储投鼠忌器,不敢轻言结束加息;10年期美债利率和美元指数也是一路震荡上行,压制全球风险资产表现。对国内投资者而言,美债利率上行成为人民币贬值的主要推手,制约国内货币政策宽松幅度,加速北向资金外流,A股和港股表现远远不及年初预期。

若盘点年初各大研究机构的年度投资展望,大多错得离谱,关键点之一就是误判了美国经济的韧性,继而在大类资产比较上犯了方向性错误。

进入4季度,市场开始为2024年投资做规划安排,再一次面临全球大类资产配置的方向性选择。就目前的市场共识看,中国经济逐步复苏向好,美国经济大概率随财政支出削减而陷入衰退(共识仍是软着陆),叠加人民币资产估值较低,美股估值仍在相对高位,配置人民币资产正成为越来越多机构的共识。

只是这一次,市场共识还会犯方向性错误吗?国内经济复苏向好的基础比较扎实,关键看美国经济的韧性还能维持多久,在高息环境下,美国经济还能扛多久?

被数据屡屡“打脸”后,下半年市场终于就美国经济韧性形成了共识。美联储在2023年9月召开的议息会议中,全面上调了美国经济预测值,相比6月,将2023年GDP增速1%上调至2.1%,将2024年的经济增速预测值从1.1%上调至1.5%;同时,对失业率预测值做了下调,将今年失业率预期由6月的4.1%下调至3.8%,明年失业率预期由4.5%下调至4.1%。

失业率更低、GDP增速更高,在美联储看来,美国经济实现软着陆是大概率事件。更高的经济增速,自然对应更高的利率水平,美债利率“higher for longer”成为市场共识。

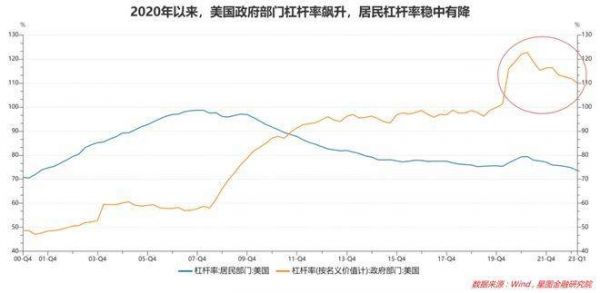

关于美国经济的韧性,根源是美国财政加杠杆行为。政府部门加杠杆,既对冲了美联储紧货币的紧缩效应,又优化了居民部门的资产负债表。从结果上看,再工业化推动的固定资产投资逆势扩张,超额储蓄支撑的个人消费持续强劲,铸就了美国经济的韧性。

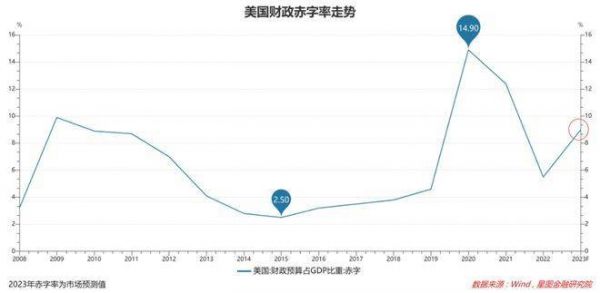

美国是消费型经济体,个人消费支出占GDP的比重常年稳定在70%左右。2020年新冠疫情之后,当时的特朗普政府就开启了大放水模式。当年财政赤字率飙升至14.9%,较疫情前3.6%的中枢水平数倍增长。财政赤字中,一部分用于支撑再工业化,推动了固定资产投资的增长;还有相当一部分直接给到了美国民众,以至于很多人不工作比工作的收入还要高。居民有钱了,自然敢于消费,对GDP产生支撑。

2021年,美国财政赤字率继续维持在12.3%的高位。与此同时,在美联储和财政大放水的背景下,美国股市表现相对强劲,很快就弥补了疫情初期的下跌,再创新高。养老金账户是美国居民家庭财富的重要载体,而养老金账户里持有大量的美股。所以,美股走牛,在财富效应刺激下,会进一步刺激美国民众的消费热情。

消费保持韧性,美国经济就能保持韧性。后面因消费持续强于供给,美国出现了几十年一遇的高通胀,美联储激进加息,即便如此,美国财政依然保持宽松状态,宽财政在一定程度上抵消了紧货币的效果。同时,高通胀环境下,劳动力工资不断上涨,也对美国居民购买力产生了支撑效果。

从美国政府部门杠杆率看,疫情前基本在100%以内,疫情以来,最高飙升至122%,当前位置在110%-120%之间波动。相比之下,居民部门杠杆率不仅没升,相比疫情前还有下降,资产负债表相当健康。且受益于杠杆率的下降,美国居民部门受高息的影响有限,也是消费力保持韧性的一个原因。

站在当前看美国经济前景,主要面临两大不确定性:一是宽松财政政策难以为继;二是居民部门超额储蓄耗尽,消费力受损。

就财政支出来看,压降是大概率事件。从历史上看,总统和国会分属不同党派时,大选之年收缩财政支出是大概率事件。当前,围绕2024财年财政支出预算,美国民主党和共和党的博弈陷入白热化。本来,2023年10月1日前,若两党无法就预算达成一致,相关政府职能是要关门停摆的;最后时刻,共和党籍众议院议长麦卡锡做了妥协,通过了为期45天的短期融资法案,把问题拖到了11月17日。

这一行为,被共和党内保守派视作“彻底投降”,遂投票罢免了麦卡锡。麦卡锡被罢免,标志着美国两党围绕财政支出的博弈更加激烈,最终,除非削减财政支出,否则共和党不会妥协。而随着财政支出被大幅削减,于美国经济无疑釜底抽薪。届时,美联储激进加息的威力也将充分显现,美国经济难以避免一场衰退。

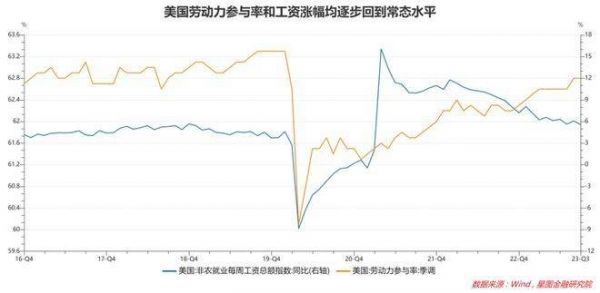

就居民部门超额储蓄看,据旧金山联储测算,美国超额储蓄已于2023Q3消耗完毕。如果该测算符合真实情况,意味着美国高通胀、高利率对消费的抑制作用将很快显现出来。

结构上看,低收入群体的超额储蓄于2022年末耗尽。为应对通胀带来的涨价压力,越来越多的低收入群体进入劳动市场,推动美国就业参与率触底回升,工资涨幅也出现回落迹象。截至2023年9月末,美国劳动力参与率62.8%,非农企业员工工资总额指数同比涨幅5.57%,均开始向疫情前常态水平回归。

2023年以来,美国消费韧性源于中等收入群体。受益于通胀环境下的工资上涨,以及较低的杠杆率对高息环境免疫,中等收入群体消费依然强劲。但随着超额储蓄耗尽,以及工资涨幅回落,中等收入人群的消费韧性也已是强弩之末,大概率于Q4拖累美国经济表现。

综上可知,2024年美国经济转入衰退是大概率事件,届时,美元指数下行、美债收益率下降,将利好全球非美元资产表现,尤其是估值处于底部位置的A股和港股。

不过,考虑到2024年为美国大选年,在大选结束之前(2024年11月),全球地缘局势将面临较大不确定性。此外,国内经济复苏趋势仍是决定A股和港股走势的核心因素,目前看,我国消费大概率稳步复苏,基建和固定资产投资仍能保持韧性,出口触底回升,关键点看地产。

现阶段,国内地产销售仍是双位数下行,仍需政策进一步发力。展望2024年,在低基数效应下,地产销售有望同比回正,对市场风险偏好至少不再是个拖累因素。

2024年,中美资产大概率将呈现“中强美弱”表现。

(注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。)

相关推荐

苹果还能创新多久?

电动车冲击下,发动机附件行业还能“扛”多久?

暴跌10.7万亿,还能扛多久?美国芯片企业进入恶性循环

哈勃望远镜还能坚持多久?

特斯拉还能火多久?

LG退出手机市场,联想还能撑多久?

爱玛电动车二次闯关IPO,重营销模式还能走多久?

【国民茶话会 · 有奖问答02】网红经济还能红多久?

iPhone还能火多久?

比特币还能“疯”多久?

网址: 这一次,美国还能“扛”多久? http://www.xishuta.com/newsview94385.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 94758

- 2人类唯一的出路:变成人工智能 17671

- 3报告:抖音海外版下载量突破1 17182

- 4移动办公如何高效?谷歌研究了 16947

- 5人类唯一的出路: 变成人工智 16771

- 62023年起,银行存取款迎来 9949

- 7网传比亚迪一员工泄露华为机密 7894

- 812306客服回应崩了 12 6314

- 9山东省大数据局副局长禹金涛率 6091

- 10从TikTok在美困境看全球 6049