小心美债风暴

10月20日,上证指数再度跌破3000点大关,让市场破防了。

在一些老股民看来,3000点就像是中国资本市场的一道“牛熊分界线”,在3000点上方运行还是在3000点下方运行,对于散户心理的变化是截然不同的。

2007年3月,上证指数首次升破3000点,后冲高至历史最高的6124点,也经历过2015年大牛市的5178点。当然也深深受伤过,历经过2009年1664点、2018年2440点的至暗时刻。

历经次数的3000点保卫战,均有各种重磅利空将其无情击穿。今年也一样,利空不是宏观经济基本面,而是源于外围流动性的持续收紧,以致于对国内积极的多重信号都熟视无睹。

一

近期以来,美国国债被疯狂抛售,可谓达到触目惊心的地步。

10月19日,10年期美债收益率一度突破5%大关,较10月11日大幅飙升逾40个基点,斜率非常之陡峭。

而在今年7月之前,10年期美债的表现还相对平稳。此后一直到9月20日迎来了一波快速大涨。而在9月20日之后,收益率曲线更是陡升不止。

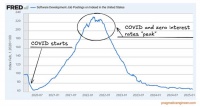

美债之疯狂表现,与非农就业、消费零售等宏观数据不断超预期无不关联。从资金面来看,更大原因可能来源于美债供需失衡以及对冲基金开始螺旋解杠杆。

我们首先看美债需求方。

10月20日,美国财政部披露数据显示,2023年美国政府财政预算赤字扩大至1.7万亿美元,较2022年还要增加3200亿美元,同比增速高达23%。这相当于美国GDP总量的6.3%。

2023年的巨额赤字超过了新冠疫情前的所有纪录,包括特朗普任下的共和党减税政策,以及2008年金融危机带来的赤字水平。

巨额赤字就需要巨额发债来解决。截至5月底,美国政府债务规模为31.4万亿美元。6月债务上限被打开,到现在债务总规模已经突破33万亿美元。

短短几个月,美国财政部就新增了1.7万亿美元国债。而这还是新增额度,其实真实发行量远超这个数,因为还涉及到大量借新还旧的债券。有数据统计,过去1个月,美财政部就发行了1.5万亿美元的国债。

过去的2023财年,美联储在大幅加息冷却经济控制通胀,然而财政部却大幅提高赤字水平提振经济,让通胀回归2%变得遥遥无期。但后者的副作用也开始显现,大幅发债成本变得越来越高昂。2023年利息支出就达到8790亿美元,是2021年3520亿美元的两倍多,一举创下历史新高。

6月以来,财政部多数新增为短期国债,隔夜逆回购资金消化了60%以上。但财政顾问委员会认为,短债占比超过20%将极大增加财政负担。有机构预测,8月份短债占比就已突破20%。

那么,这意味着美财政部不得不发行更多的中长期债券。彭博社就曾预计,美国下半年中长债将净增6000亿美元,短债将净增2000亿美元。2024年中长债继续飙升1.7万亿美元。

而需求方呢?

10月12日,30年美国国债拍卖结果惨淡。一级交易商不得不接盘18.2%未被其他竞标者买去的国债,这是去年2月以来比例最高的一次,今年平均值为10.72%。

此次30年美债拍卖的收益率为2007年8月以来最高,较前次标售价高出近50BP,几乎比拍卖前预期的收益率还要高5个基点。

在此次拍卖当周,还进行了其他美国国债标售,期间同样出现了需求疲弱迹象,包括460亿美元的三年期国债和350亿美元的10年期国债。

由此可见,美国中长期国债有些卖不动了。

历来,美国中长期债券的大买家主要有三方,包括美联储、美国银行以及外国投资者。

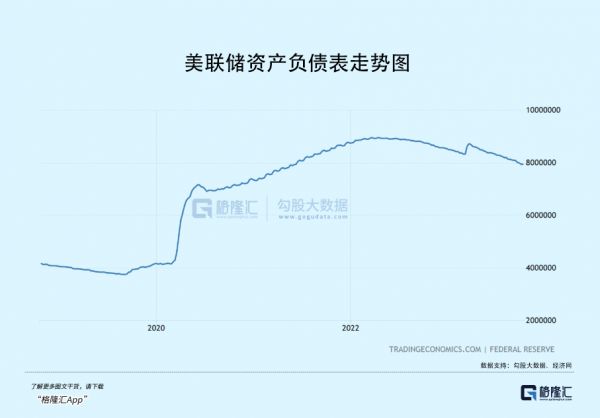

当前,美联储仍按照原计划缩减资产负债表,成为债券市场的空头。美国银行体系在3月硅谷银行危机之后,亦大幅减持了3000亿美元的债券资产。

而外国投资者也不太热捧美债了。

10月19日,美国财政部发布最新的国际资本流动报告(TIC)显示,截至8月底,日本的美债持仓量达到1.1162万亿美元,较7月环比增加37亿美元。

但日本减持美债仍然是趋势所为。8月底的规模较去年3月以来整体减持了超过1000亿美元。一方面,日元汇率显著贬值,加剧其抛售美债以保卫本币汇率的可能性。另一方面,日本央行收益率曲线控制(YCC)政策上限上调,货币政策正常化的可能性逐步上涨,也驱动着日本海外资金回流。

中国大陆方面,持有美债规模持续下降,8月份已经降至8054亿美元,较7月环比减少164亿美元,创下过去14年以来的最低值。

另据平安证券,截至今年8月,日中两国较2020-2022年平均减持超过3000美元的美债。

在此大背景下,中长期美债需求疲软是无法避免的。然而美债供给却超出市场预期,驱动着长端美债利率持续攀升,7月份之后表现更甚。

二

9月20日之后,美债抛售明显加剧,长债利率出现大幅陡升。与此同时,9月21日至10月5日,COMEX黄金期货价格从1951美元快速暴跌至1834美元,跌幅高达6%。WTI原油从9月28日至10月6日,跌幅高达12%。美股也出现了连续下跌,9月20日至今,标普500累跌5%。

各大金融市场的表现都无法很好地用基本面去解释,或可以看着是一场异常的美元流动性冲击。

除了债券供需失衡问题外,有分析称,大量对冲基金可能正在进行解杠杆操作,加剧了中长期国债价格的暴跌。

简单来说,大量对冲基金在回购市场上以中长期国债作为抵押品进行融资,且可以不断重复抵押,放大其杠杆倍数。然而美债价格持续暴跌,一旦触发了一个阀值,那么这些基金面临追加保证金的要求,使其可能被迫卖出国债减轻回购杠杆。

但这会导致一个严峻问题,机构越卖国债,价格跌得越猛,越需要更多保证金,形成螺旋式负面暴跌效应,加剧收益率的攀升。当然,这期间一些会议或关键数据助推了这些抛售行为,包括9月议息会议给出了很鹰派的指引、9月超预期的通胀、零售数据等等。

这不禁让人回想起去年10月爆发的英国养老金危机。

英国养老金主要持有英国国债,反复国债质押加杠杆,滚大资产规模。其次,通过利率互换,支付浮动利息,未来获得固定利息,相当于买一个利率保险,但利率合约,需要有保证金。养老金加了7倍左右的杠杆,总资产规模将近3万亿英镑。其中,有1.5万亿属于负债驱动型交易策略。

本来在欧美英大幅加息以及通胀持续走高的大背景下,英国债券不断被市场抛售,价格崩跌,投资银行本身就需要养老金不断追加保证金。

恰恰这个时候,时任英国首相的特拉斯提出激进补贴和减税举措,导致英债在短时间内大幅暴跌(英债3个交易日内从3.59%攀升至4.476%),最终压垮了养老金,爆发了流动性危机。

据机构当时预估,养老金追加保证金规模为6900亿英镑。这将迫使养老金大规模抛售国债等资产,但抛售国债,会继续让英债价格崩跌,收益率持续飙升,陷入恶性循环。

总之,压垮英国养老金的最大导火索是特斯拉的提案。而这次可能存在的对冲基金解杠杆,导火索会不会是9月美联储议息会议,导致国债价格触碰到阀值了?

面对当前紧张的国债市场,多位联储官员出来发表鸽派言论来给市场降温。美联储方面也有一定动作,即最近2周缩表的规模较此前大幅放缓。有分析称,到期的一部分债券拿去重新买国债了,缓解流动性。

其实,自2020年3月达到峰值以来,10年期美债价格已经下跌了近50%,30年期美债更是暴跌了53%。美国长期国债这轮跌幅是1981年创下的第二大跌幅的2倍多。

国债是美国各大金融市场最为核心的抵押品,其价格跌幅如此巨大,其抵押品价值严重缩水,很多高杠杆倍数的对冲基金本身就面临解杠杆风险。

如果解杠杆无序发生,2020年3月的场景是有小概率重现的。

国际清算银行(BIS)在9月的季度报告就曾指出,美债期货空仓规模6000亿美元,5年期美债期货杠杆为70倍,10年为50倍。美债国债市场的波动坑诱发对冲基金的保证金螺旋式上升。如果保证金解杠杆,就有可能扰乱核心的货币市场。

而当月早些时候,美联储经济学家也发报告称,在回购融资成本上升的情况下,存在基差交易仓位迅速平仓的风险,那将加剧市场压力,可能导致国债市场波动加剧,并放大国债、期货和回购市场的混乱。

由此可见,美债大幅飙升是全球金融市场潜在的一个风险。

三

回到A股市场,沪指已经跌破3000点,而深成指和创业板指已经跌破2022年4月低点,也就是说后两者已经跌到沪指的2800点一带了。

A股底部极限在哪?

其实这主要取决于10年期美债利率会去到哪里。若因经济数据继续超预期、供需失衡、解杠杆等问题持续发酵,那么长端美债利率继续攀升,那么A股依然会承压。若相关数据不那么好,亦或是11月的议息会议释放足够的鸽派预期,那么美债出现拐点,A股也就真正见底了。

没有迈不过去的坎,没有翻不过去的山。A股都这个位置了,没有必要过于悲观了。

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:莫羽枫香

相关推荐

“去美元化”浪潮下,中国为何增加美债持仓?

美债才是更大的熊?

美债疯了,原因却是个谜

全球债务风暴逼近临界点,会引发新一轮金融危机吗?

海外市场的下跌风暴席卷,国内市场能躲过一劫吗?

中国的美债持仓量降至13年来新低

抛美债,买黄金,央行们在想什么?

美债定价失灵,市场蒙着眼睛飞向何方?

两年期美债收益率突破十七年最高

美债抛售凶猛,非农就业数据将成美联储决策关键?

网址: 小心美债风暴 http://www.xishuta.com/newsview94813.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95178

- 2人类唯一的出路:变成人工智能 20885

- 3报告:抖音海外版下载量突破1 20771

- 4移动办公如何高效?谷歌研究了 20054

- 5人类唯一的出路: 变成人工智 20036

- 62023年起,银行存取款迎来 10307

- 7网传比亚迪一员工泄露华为机密 8456

- 8五一来了,大数据杀熟又想来, 8338

- 9滴滴出行被投诉价格操纵,网约 7960

- 10顶风作案?金山WPS被指套娃 7213