“疫”外加速,巨头争霸印度生鲜杂货电商

欢迎关注36氪出海微信公众号( ID:wow36krchuhai ),及时获取前沿资讯、了解全球新趋势。文末扫码关注并加入出海社群,遇见全球商业伙伴。

要点提示:

在中国,生鲜杂货电商们着眼于“生鲜”,但一些印度的玩家却选择性放弃了这一品类。

综合类生鲜杂货电商平台之外,聚焦于更加细分品类的玩家已经出现,牛奶和肉类是其中的热门品类。

疫情期间,印度生鲜杂货电商迎来订单量增长,同时迎来背靠强大后盾的 JioMart 。这些老玩家们似乎已开始加速整合。

“他们说,永远不要浪费一场危机。”

5月23日,Reliance Retail 的 CEO Damodar Mall 在推特上说。这一天,亚洲首富旗下的信实集团( Reliance Industries)推出了电商平台 JioMart ,开始售卖食品与杂货。

Damodar Mall 所说的危机,无疑是新冠疫情。2020开年,新冠肺炎席卷中国。全国人民宅在家的两个月,餐饮等线下消费为主导的行业受到了巨大冲击,而生鲜杂货电商平台却迎来了流量与用户的双增长。

随着海外疫情的爆发,同样的增长也在海外“复制”,这其中包括“封城”两个月的印度。据印度媒体报道,“封城”期间,不少杂货电商平台都迎来了订单量上涨。看到机会的玩家纷纷在这期间涌入,比如“印度版美团” Zomato 、金融科技公司 BharatPe 、社交电商平台 Meesho 。而前文提到的信实集团旗下的电商产品 JioMart 也在这一时期正式推出,已经覆盖了200个城镇。

印度生鲜杂货电商到底是一片怎样的市场?疫情带来的,到底是短暂的增长,还是长期的转化?印度生鲜杂货从线下到线上的时机到了吗?

生鲜杂货电商同与异

疫情期间,在线蹲点抢菜曾经是一部分人的日常。无论是每日优鲜还是盒马鲜生,对这些中国新型生鲜杂货电商来说,“生鲜”是关键的一部分。

在印度,情况却不太一样。

印度杂货电商赛道中,“存在感最高”的要数 Bigbasket 、 Grofers 、 Amazon (旗下包括 Amazon Fresh 和 Amazon Pantry )、Flipkart (旗下 Flipkart Supermart)以及新晋玩家 JioMart 。其中,Bigbasket 和 Grofers 是这一垂直领域的一二名。

从品类上看,与中国玩家们对生鲜的关注不同,这几个综合类杂货电商平台上仍以粮油米面、加工食品、生活日用品等品类为主,只有 Bigbasket 覆盖了较多的果蔬肉类 SKU 。而 Grofers 直接舍弃了果蔬肉类,Flipkart Supermart 与新入场的玩家 JioMart 则均舍弃了肉类,Amazon Fresh 上的肉类 SKU 也非常少。

印度玩家们对果蔬肉类等生鲜品类的选择性放弃有其道理。从水果到蔬菜和肉类,冷链是生鲜得以配送的基础,但印度的冷链显然还没有到位。

Ram 是印度的农业科技公司 Intello Labs 的销售总监,这家公司的主要业务是开发监测果蔬质量的软件和硬件。他告诉36氪出海,印度的冷链十分破碎,很多时候甚至没有冷链。“举个例子,在印度,我们会从不同地方收获苹果,然后把它们运到寒冷的山脚下进行储存,过一段时间再拿出来售卖。”而这整个运输过程通常是没有温度控制的。

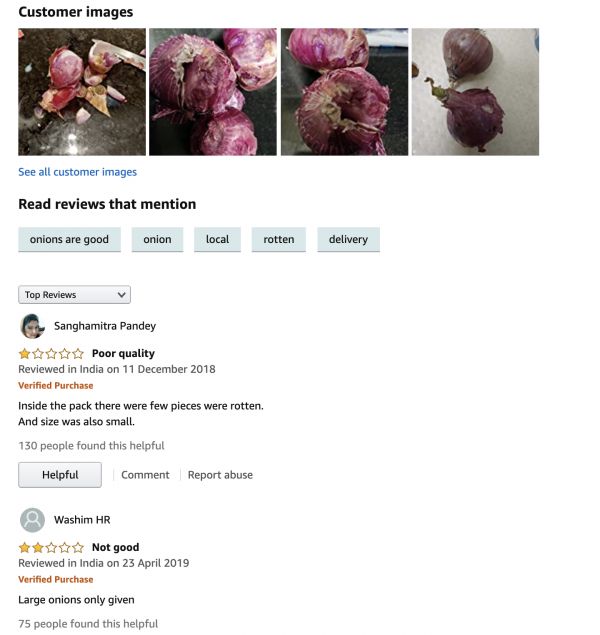

印度消费者在 Amazon Fresh 上抱怨买到了坏掉的洋葱

破碎的冷链造成了很高的货损。Ram 透露,印度果蔬的运损率在40%左右。同样的数据也出现在了 Forbes India 的一篇报道中。而中国的冷链损耗率在15%左右,美国仅5%。

几个印度杂货电商明星玩家中,Bigbasket 和 Grofers 占据了印度杂货电商赛道80%的市场份额,而 Flipkart 和 Amazon 只分得5%。剩下的15%则由一些小玩家分走,包括一些细分赛道玩家。

在《2019年中国生鲜电商行业研究报告》中,艾瑞咨询将中国生鲜电商的商业模式分为传统生鲜电商模式以及新型生鲜电商,后者包括到家模式、到店+到家模式和社区拼团模式。

其中,传统生鲜电商模式的定义是,通过互联网将生鲜产品通过自建物流或第三方物流直接配送给消费者。这一模式的特点是配送半径较大(10公里以上)且配送时间较长(1-2天)。 Bigbasket 和 Grofers 的商业模式与之接近,两者彼此之间却又并不完全相同。

Bigbasket 和 Grofers 的相似之处在于,品牌方面,Bigbasket 和 Grofers 都采取了自营与第三方相结合的模式。据 Forbes India 一篇2018年的报道,自营品牌在两个平台的销售额中都分别占30%左右。两者开展业务的范围也大致相当,都开拓了20几个城市,且以一二线城市为主。同时,Bigbasket 和 Grofers 也都推出了会员订阅服务,会员可以享受独家商品、减免运费和优先配送等服务。

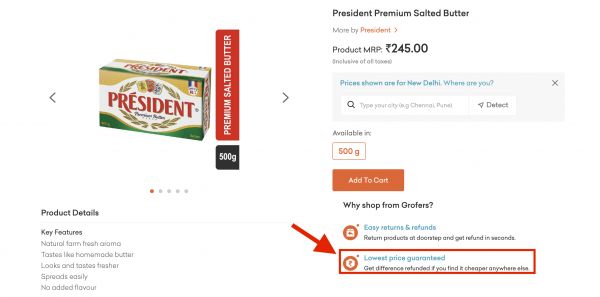

不同的是,Grofers 似乎走的是低价路线。根据 Grofers CEO 的说法,其自营品牌有更多的价格优势。同时,在其官网,非自营品牌下方也能看到价高退款的字样。不过,Grofers 平台上这些非自营品牌商品并不会比竞争对手( BigBasket 、Amazon Fresh 等平台)便宜太多。

Grofers 官网上可以看到价低退款的字样

Grofers CEO Albinder Dhindsa 在接受印度媒体 YourStory 采访时称,Bigbasket 服务的是平时会在线下超市购买果蔬等生鲜产品的头部用户,而 Grofers 的目标用户是平常会在家周围的 kirana(印度的夫妻老婆店)购买生鲜产品的普通用户。这些用户对价格更敏感,但对时效没有特别高的要求。因此,Grofers 不提供当日达服务。同时,这些用户也不会在线上购买果蔬生鲜产品,这也是 Grofers 放弃这类产品的原因。配送方式上,Grofers 与包括 kirana 、健身房、美容院等当地商户合作,这些商户会负责最后一公里配送,而消费者也可以选择自提。

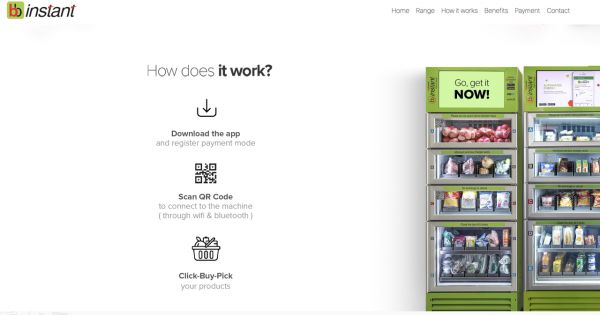

财更大气更粗的 Bigbasket 则在尝试更多玩法,比如在其他综合类杂货电商平台浅尝辄止的蔬果肉类上下功夫。据报道,Bigbasket 80%的蔬果直接来自于农民。同时,它还服务学校、餐馆等 B 端用户。在德里、孟买、班加罗尔等大都市,Bigbasket 还与线下专营店合作,推出了90分钟送达服务(类似于京东到家)。此外,它还在探索无人售货柜 BB instant 和小额配送(micro delivery)服务 BBDaily 。

值得一提的是,小额配送正是印度杂货电商较为火热的概念之一。在 Bigbasket 和 Grofers 这样的大型平台上,消费者需要购买到一定金额才起送或免配送费。而小额配送则没有这样的要求,消费者可以一次只买很少量的商品,且不需要支付配送费。

小额配送的玩家大多以牛奶配送起家,后续又拓展出更多品类,比如面包、鸡蛋、黄油、果汁等。印度人对牛奶需求非常大,且很多家庭有订牛奶的习惯。据 Statista 数据,2019年,印度是全球牛奶消费量第一的国家,印度人一年喝掉的牛奶相当于欧盟、美国、中国和巴西人(消费量2-5名)的总和。

另一个吸引了不少玩家的细分领域是肉类电商。尽管众所周知,印度有大量的素食主义者,但非素食主义者依然占印度13亿人口的70%左右。

印度的肉类销售高度分散,普通超市( supermarket )大多会放弃肉类,只有一些特大超市( hypermarket )会有专门的肉类销售区。路边的肉店是大多数消费者购买肉类的选择。但由于供应链破碎,为了让肉类看上去新鲜,很多肉店销售的肉类都被注入化学药品。

于是为了解决“吃上新鲜肉”的痛点,一些肉类电商出现了。他们会自建冷链,供应链端则是直接链接到农民或渔民。从肉类或海鲜出发,这些平台也开始覆盖更多品类,比如蔬菜。

巨头扎堆的赛道

作为电商领域一个垂直赛道,印度杂货电商已吸引了太多巨头。在电商头部玩家 Amazon 和 Flipkart 之外,Bigbasket 和 Grofers 也分别得到了阿里巴巴和软银的资金,前者已在独角兽俱乐部之中,后者估值也达到了7亿美金。

此外,承接杂货配送业务的“印度版闪送” Dunzo ,还于去年获得了 Google 的投资。Naspers 背书的“印度版美团”之一 Swiggy ,以及疫情期间加入的“印度版美团”之二 Zomato ,也都在进行杂货配送服务。

疫情仿佛催化剂,除了 Zomato ,电商平台 Snapdeal 、Uber 、Dominos(卖 pizza 那个)以及社交电商 Meesho 都陆续推出了杂货配送服务。

此前一直专注于 2B 的农业科技供应链公司 Ninjacart ,也和疫情期间的美菜一样,推出了 2C 生鲜服务。不过,Ninjacart 的玩法更像社区团购。Ninjacart 的商业策略总监 Ben Mathew 在接受印度媒体 Inc42 采访时表示,他们的模式是从公司派一个人或从社区中选一个人,这个人负责从社区成员中收集需求清单,反馈给 Ninjacart 。以这样的模式,Ninjacart 可以接触到此前没有线上购买杂货经验的人群。

作为电商的子集,印度线上杂货何以如此热闹?

一方面,与中国类似,疫情期间,印度杂货电商平台也迎来了增长。 Bigbasket 的 CEO Hari Menon 告诉印度媒体 ET ,疫情前,平台单量在一天15万单左右,而疫情期间却涨到了30万单。而 Grosfers CEO 也表示,疫情期间每日订单价值相比疫情前高出了60%。订单增长的同时,中国生鲜电商们曾经历的人员短缺、供应链跟不上,也在印度上演。

在这样的情况下,电商、打车平台转向杂货配送,既能解除自己无单可接的困境,也能为 Bigbasket 、Grofers 这类原本的玩家们分担暴涨的订单带来的压力。疫情期间,Bigbasket 就选择了主动拥抱 Uber 和 Rapido ,以缓解配送压力。

但总体而言,疫情起到的作用似乎只是推波助澜。 JioMart 早在去年12月就开始小范围试点,Zomato 的 COO Mohit Sardana 则告诉 Inc42 ,杂货配送一直是公司愿景之一。

更深层次的原因或许在于,一方面,生鲜杂货消费比服饰、电子产品等品类更加高频。另一方面,在这个人均 GDP 只有2000多美元的国度,印度消费者口袋里的钱还是主要花在食品和快消品上。

Rajnikant Sabnavis 是印度零售巨头未来集团 Future Group 旗下 Future Consumer 的 CEO ,他在印度零售行业有20多年的工作经验。他告诉36氪出海,印度人口袋里大概30%的钱都用于购买食品,这个数字在最富有的1%那群人那里比较低,大概在10%-15%之间,而普通人大概50%-60%的钱都花在食品上。而美国农业部经济研究局( USDA ERS )数据显示,中国食品消费支出大概占总消费额的20%左右,美国、新加坡、英国等国家则不到10%。

另一组数据更加直观。印度管理咨询公司 Redseer 数据显示,2018年,印度整个零售赛道大约为8000亿美金。在另一则报告中,它又提到,印度杂货市场约为5000多亿美金。这样推算,杂货大约占据印度整个零售市场份额的60%。

尽管疫情期间,线上杂货赛道变得愈发热闹,但印度线上杂货整体渗透率还非常低。 Redseer 数据显示,在印度杂货市场的5000亿美金中,线上杂货只贡献了约10亿美金,渗透率仅0.2%。

事实上,尽管 Bigbasket 等玩家打拼多年,印度食品杂货还有约90%的市场份额掌握在 kirana 的手中。而这些线上杂货玩家,也大多没跑出一、二线城市。

JioMart 的入局,或许能改变这一局面。 JioMart 是印度首富旗下信实集团 Reliance Industries 推出的杂货电商平台。

对于杂货电商平台们来说,JioMart 无疑是个强大的对手。作为这一市场上最年轻的玩家,JioMart 已经宣布进军200个城镇,几乎是 Grofers 和 BigBasket 数量的10倍,其后盾不容小觑。

此前我们曾在《疯狂攒局,亚洲首富的实力与野心》一文中提到,JioMart 由 Reliance Industries 旗下的 Jio Platforms 与 Reliance Retail 联合推出。

Jio Platforms 正是拥有近4亿用户的印度最大电信运营商 Reliance Jio 的母公司,目前已获得来自 Facebook 、KKR 、General Atlantic 、阿联酋主权财富基金穆巴达拉等明星资本和互联网巨头的150亿美金,微软也被曝出将向 Jio Platforms 注入资金。

而 Reliance Retail 是信实集团旗下零售业务线。该业务诞生于2006年,旗下包含了连锁超市 Reliance Smart 与 Reliance Fresh 、批发店 Reliance Market 、电子产品连锁店 Reliance Digital 、生活方式零售连锁店 Trends 以及珠宝连锁店 Reliance Jewels 等品牌,是印度最大的零售商之一。 官网显示,Reliance Retail 在6700多个城市里运营着1万多家店。

目前,Reliance Retail 旗下的连锁超市 Reliance Fresh 和 Reliance Smart 支持着 JioMart 的运营,两者是 JioMart 现成的货源。官网显示, Reliance Fresh 和 Reliance Smart 的门店数量总计达600多家。

而在 JioMart 正式推出之前,Jio Platforms 还收到了来自 Facebook 的57亿美元投资,Facebook 获得了公司9.9%的股份。这一轮投资也标志着 Jio Platforms 和 Facebook 合作的开始。

二者合作所进行的第一项探索就是,在 WhatsApp 上线了 JioMart 的商业账号。这样一来,WhatsApp 用户只需要向其账号发送“Hi”,就能收到一个链接,点击链接会进入一个小商店,用户可以在这个小商店里选择商品。用户通过链接下单后,JioMart 会为他们自动分配附近的 kirana 商店。据 TechCrunch 此前报道,已经有1200个商店参与了这个项目。

不过,JioMart 开始在200个城镇铺开后,上述业务似乎已被暂停。36氪出海尝试向其账号发送消息,收到的仅是 JioMart 的官网链接。据印度媒体 ET 援引瑞士信贷集团( Credit Suisse )报告,JioMart 上线 kirana 的工作还在进行中。

JioMart 会对 BigBasket 和 Grofers 这类大型玩家造成多大冲击尚未可知。不过,老玩家们已经开始采取行动—— Amazon 和 Flipkart 都启动了和 kirana 合作的项目。

更多的并购与整合似乎也正在发生。今年3月,Bigbasket 收购了小额配送平台 DailyNinja ,这仿佛只是一个开端。在资本环境趋冷,巨型玩家涌入赛道的情况下,像 DailyNinja 一样的小型玩家可能将更难觅到新的资金,最终只得拥抱大型玩家。

据悉,DailyNinja 之外,Bigbasket 同时也在和 Milkbasket 谈收购。看上 Milkbasket 的似乎也不止 Bigbasket 一家。据印度媒体 Entrackr 报道,Paytm Mall 也想投资 Milkbasket 。与此同时,软银似乎正努力促成 Paytm Mall 并购 Grofers ,而 Grofers 又曾在4月被曝出在与 Zomato 进行早期的合并谈判。此外,刚获得阿里巴巴5000万美金债权融资的 Bigbasket 还被曝正在寻求新的资金。

随着印度“封城”令的放松,一些疫情期间进入赛道的玩家可能会退出。据印度媒体 Entrackr 报道,两名信源称 Zomato 正计划关停杂货配送这一新业务。Zomato 对此回应称,公司还会继续为客户提供必需品配送服务,但随着印度“封城”放松,Zomato 将会将大部分时间花在最安全、最受欢迎的送餐服务上。

一场新冠肺炎,给印度生鲜杂货电商赛道带来增长,也引来了巨头。如今“封城”放松,新玩家似乎已经开始退出,而疫情期间增长的订单也或许不久就会回落。但资本寒冬,赛道拥挤,巨头也仍留在场上。未来印度生鲜杂货电商赛道,或将迎来更加激烈的战事。

文|雅琪@36氪出海

编|赵小纯@36氪出海

图|Unsplash

本月23日,下午14点,36氪出海将会举办第一期【Globiz ——出海东南亚】线上沙龙活动,届时我们将邀请微软大中华区副总裁、启明创投合伙人、Alpha JWC合伙人、Bukalapak总裁等12位资深人士,带来一场真正有价值的行业交流。扫码关注「36氪出海」公众号,私信小助手「互动」,赢得与嘉宾互动提问的机会,会后可获得嘉宾PPT。

相关推荐

“疫”外加速,巨头争霸印度生鲜杂货电商

风起云涌的印度生鲜杂货电商市场

Facebook、亚马逊、阿里抢滩印度杂货电商,要做印度版“京东到家”?

风口上的印度生鲜电商:网约车开始送牛奶

中国公司全球化周报|字节跳动将在印度成立第二家公司;Jio Platforms 再获12亿美元投资

印度百年巨头塔塔的下一站:电商

印度电商BigBasket 再获阿里投资

疫情之下,印度在线杂货平台如何突围?

印度生鲜电商似乎找到了突破口,而这跟印度人爱喝牛奶有关

出海日报|BAce Capital计划募集至多1.5亿美元资金;韩国Mirae Asset领投印度杂货电商Bigbasket1.5亿美元融资

网址: “疫”外加速,巨头争霸印度生鲜杂货电商 http://www.xishuta.com/zhidaoview10622.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180