卖胰岛素毛利率高达90%,这家「药界茅台」即将上市,背后什么来路?

文 / IPO频道

出品 / 节点财经

近日,甘李药业股份有限公司(以下称甘李药业)在A股上市首发申请已获证监会核准,公司于6月10日开始初步询价。

招股书显示,甘李药业拟发行不超过4020万股人民币普通股,公开发行股份数量约占发行后总股本的比例为10.02%,中信证券、东方证券为其联席保荐人。

有市场人士预测,发行价若按63.32元,一签为6.332元,只要上市后涨160%,即可一签赚10万元。

优厚的打新回报,又是有前景的生物医药企业,甘李药业可谓集万千宠爱于一身。不过打新狂欢无法掩盖公司招股书里提及的众多风险点,以及坎坷的上市之旅。

甘李药业这支“肉签”到底香不香?

三代胰岛素成“现金奶牛”

甘李药业成立于1998年,由甘忠如、甘喜茹兄妹等人创办,主要从事重组胰岛素类似物原料药及注射剂的研发、生产和销售。

公司主要产品有重组甘精胰岛素注射液(商品名“长秀霖”)、重组赖脯胰岛素注射液(商品名“速秀霖”)、精蛋白锌重组赖脯胰岛素混合注射液(25R)。

长秀霖、速秀霖、精蛋白锌重组赖脯胰岛素混合注射液(25R)上市时间分别是2005年、2007年及2014年,领先于国内同行药企。

上述药品一经上市就为公司带来滚滚财源。例如,2005年长秀霖在国内上市第一年头,公司即实现销售额1000万元,到2015年,“长秀霖”销售额已经突破11亿元。

最新版招股书显示,2017至2019年,“长秀霖”制剂在国内分别实现销售收入21.69亿元、22.62亿元及25.45亿元,占同期营收比重分别为91.51%、94.76及87.91%。

期内,速秀霖、精蛋白锌重组赖脯胰岛素混合注射液(25R)营收占比均低于5%以下。

成立二十年来,以“长秀霖”为首的胰岛素制剂撑起了甘李药业的营收重担。这也意味着,公司产品结构单一,业绩过度依赖胰岛素,甘李药业发展潜在风险。

未来一旦出现替代产品,或竞争对手推出类似产品,都可能撼动公司现有销售份额,导致公司业绩大幅波动。

眼下这个风险正在悄然逼近。

“长秀霖”和“速秀霖”被称为“三代胰岛素”。国内三代胰岛素市场参与者有赛诺菲、诺和诺德和礼来3家外企,以及甘李药业、联邦制药和通化东宝3家本土企业。

在为数不多的竞争者中,甘李药业靠着比本土参与者有先发优势,比外企同类产品低20%左右的价格优势,取得现有市场地位和业绩。

但中长期看,第三代胰岛素市场入局者越来越多,或将打破甘李药业垄断优势。

据药智数据网显示,辽宁博鳌生物、万邦生化、海正药业、合肥天麦生物、山东新时代、东阳光等企业研制的三代胰岛素产品已经进入III期以后阶段。

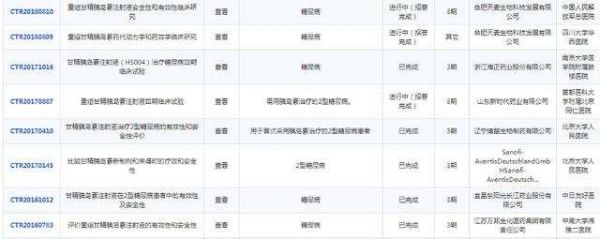

图片来源:药智数据网

这意味着甘李药业既要和国内的小弟们竞争,还要和跨国药企竞争,未来国内胰岛素市场的竞争渐趋激烈。

药企豪横:毛利率高达90%

中国是全球糖尿病患病人数最多的国家。

根据IDF公布的数据,2019年中国糖尿病患病人数约为1.16亿人。仅临床用药市场中,2019年国内胰岛素市场规模就达200亿元。

这一切为甘李药业胰岛素快速增长提供良好的外部环境。

加之国内胰岛素产品已纳入医保目录,全民医保释放胰岛素消费需求,甘李药业自然也赚得盆满钵满。

2017-2019年,甘李药业营业收入分别约为23.71亿元、23.87亿元、28.95亿元,分别较上年同期增长33.82%、0.71%和21.26%。

同期归母净利润分别约为10.80亿元、9.34亿元、11.67亿元,同比增长40.32%、-13.52%、24.98%。

图片来源:招股书

而最为外人称道的,是甘李药业高达90%以上的毛利率,被冠以“药中茅台”之称。

2017-2019年,公司主营业务毛利率分别为91.35%、92.13%和91.78%,一直保持在较为稳定的高水平,且略高于同行业上市药企。

图片来源:招股书

唯一令人感觉缺憾的,是甘李药业营收规模壮大之外,应收账款规模也急剧膨大。

招股书显示,2017-2019年末,公司应收账款分别为4.22亿元、7.90亿元和8.49亿元,分别较上期末增长11.76%、87.22%和7.51%。

图片来源:招股书

上述业绩期,公司分别计提坏账准备约2119万元、3954万元以及503万元。

不过应收账款净额占当期营收比例仍分别高达16.90%、31.42%和29.15%;占期末总资产比例分别为10.70%、15.98%和14.00%。

图片来源:招股书

甘李药业胰岛素产品的终端市场以医院市场为主,主要通过全国性大型医药经销公司或具有区域优势的医药经销公司进行配送。

其中2018年末公司应收账款大幅增加,主要是受医疗行业两票制政策与影响,公司经销商需要直接向终端医院销售,医院回款周期较长,经销商资金压力增加。

此外,受取消药品加成政策的影响,医院回款周期变长,也加大了经销商的资金压力。

在此背景下,2018年甘李药业给予经销商的信用金额及信用账期增加,因此年末应收账款金额大幅增加。

为此公司还于2018 年计提坏账减值损失1826万元,叠加固定资产减值损失等,2018年甘李药业计提资产减值损失2747万元,是造成当年净利润出现负增长的重要原因。

图片来源:招股书

商业贿赂是“硬伤”

良好的财务指标并不是一个公司的全部,尤其是药企这类常常被人们投以至高无上道德标准去衡量的行业。

甘李药业的“硬伤”正在于此。公司曾于2014年、2016年、2018年三度启动IPO,但直到2018年4月才顺利过会。

而证监会的发行批文却是在苦等两年后,2020年年中才拿到。上市一波三折背后是坊间热议的公司存有商业贿赂瑕疵。

据央广网2013年9月13日报道,一位医药代表向媒体举报,甘李药业至少从2008年就开始了商业贿赂工作,其行贿的主要对象是各大医院内分泌科的医生,短短5年行贿总额可能高达8亿元,其中仅2012年就接近3亿元。该医药代表还表示,甘李药业内部制定了详细的回扣规则。

而让公司贿赂案再度走向高潮的是公司销售人员带金销售被批捕。

甘李药业招股书显示,2015年5月25日,荆州市荆州区人民检察院就公司湖北省销售人员涉嫌商业贿赂一案提起公诉,指控2010年至2013年10月期间,公司湖北区域17名销售人员为扩大药品销量,提高销售业绩,向湖北省多地医院医生行贿,行贿金额逾277万元。

湖北省荆州市荆州区人民法院于2015 年 11 月 23 日作出《刑事判决书》,对该案17名被告人以对非国家工作人员行贿罪,作出有罪判决。

医药企业推广向医院等市场推广药品无可厚非,但如果把握不好尺度,无异于被利益熏了心,砸了“悬壶济世、救死扶伤”的药企招牌。

一般销售费用是药企“藏污纳垢”的重灾区。从近三年销售费用看,甘李药业在销售链条上依然在用钱“铺路”。

招股书显示,2017-2019年,公司的销售费用分别为5.93亿元、7.2亿元和7.96亿元,分别占当期营收比例25%、30.16%和27.51%。

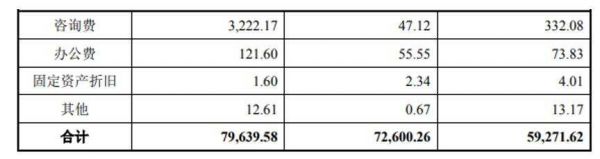

公司销售费用主要由会务费、咨询费、业务宣传费构成。

或是为推广药品,或是为加强与医生互动,医药企业常常喜欢主办或者协办一些行业会议。而会务费、咨询费大部分则是付给医生讲课的酬劳。

图片来源:招股书

甘李药业在这两个方面出手阔绰。2017-2019年,公司会务费用分别约为2.34亿元、3.18亿元、2.71亿元。

虽然2019年公司会务费有所降低,但期内咨询费却出现激增。2017-2019年,公司咨询费分别为332.08万元、47.12万元以及3222.17万元。

图片来源:招股书

甘李药业也在招股书中表示,专业化的学术推广是公司采用的主要营销模式。公司拥有1000余人的专业销售团队。

截至2019年末,公司已与300余家经销商建立长期稳定的合作关系,产品在全国近7700家县级以上医院均有销售,其中三级以上医院2400余家。

相较之下,甘李药业260余人研发团队则凸显寒酸之气。难怪有媒体戏称,公司研发团队勉强算是“配套”。

胰岛素首次被纳入到带量采购,公司面临调价压力

二十年围绕胰岛素制剂做文章,甘李药业一招吃遍天下鲜。

2019年甘李药业重组甘精胰岛素制剂平均单间为121.35元,重组赖脯胰岛素制剂平均单价为55.14元,重组赖脯胰岛素25R制剂平均单价为53.45元。

这些胰岛素组合产品源源不断为甘李药业贡献超过逾90%毛利润。不过眼下红利似乎到头,公司胰岛素首次被纳入带量采购清单。

2020年1月,武汉率先试点胰岛素带量采购,胰岛素首次被纳入到带量采购。

甘李药业和诺和诺德、赛诺菲、江苏礼来、通化东宝、珠海联邦等一众竞争对手悉数参加。谈判会上,医保专家对医药代表上演“灵魂砍价”。

此次谈判,甘李药业重组甘精胰岛素注射液、精蛋白锌重组赖脯胰岛素混合注射液(25R)中标。

这意味着公司药品将面临较大幅度降价,公司现有盈利能力将迎来不小挑战。

不过谈判后不久武汉爆发新冠疫情,本次胰岛素带量采购未公告中标价格,相关带量采购政策尚未落地实施。

未来随着监管健全医疗保险制度、药品集中采购招标制度等制度政策,进一步强化医保控费执行力度,公司产品销售价格将在较长周期内面临下调风险。

尤其是带量采购下,各省药品集中采购招标价格呈下降趋势。药物价格的下调对药品生产企业利润空间有明显压缩。

整体来看,前二十年甘李药业已经完成在胰岛素领域原始积累,但在前有药品降价风险,后有追兵之下,公司要想保住现有利润规模将变得越来越难。

而突破现有胰岛素主营产品机构单一困境,实现跨越式的发展,公司仍需要在研发、生产、营销、信息化等方面投入大量的资金。

这也是甘李药业上市的终极目的,做大、做强。但也要看到,上市对药企合规性、财务透明度也有一定约束,借此希望甘李药业也能摆脱早前不光彩的一笔,担负起药企责任,为社会创造更多价值。

免责声明:文章内容仅供参考,不构成投资建议。

相关推荐

卖胰岛素毛利率高达90%,这家「药界茅台」即将上市,背后什么来路?

这二十家上市公司毛利率高过茅台 都是干啥的?(附名单)

粮油界巨无霸金龙鱼今上市,会是下一个茅台吗?

“卖水人”药明康德:上市后净利润首降,股东疯狂减持

“玻尿酸女王”成科创板女首富:身家力压雷军,华熙生物毛利率直追茅台

比茅台还暴利,玻尿酸巨头爱美客上市了

粮油界巨头要上市了:年销1700亿等于两个茅台,金龙鱼做对了什么?

这家“童年的味道”拟IPO了,茅台也是其股东

市值120亿港元,施一公联合创办的这家药企,刚刚成功IPO

市值逼近2万亿的茅台,另一个身份曝光:不光卖酒,还在做创投

网址: 卖胰岛素毛利率高达90%,这家「药界茅台」即将上市,背后什么来路? http://www.xishuta.com/zhidaoview11038.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180