一文看懂贝壳招股书:第一大股东左晖持股28.9%,腾讯为二股东

图片来源@视觉中国

钛媒体注:本文来自于微信公众号全天候科技(ID:iawtmt),作者丨张超 编辑丨罗丽娟,钛媒体经授权发布。

屡次传出赴美上市消息后,贝壳集团IPO一事终于尘埃落定。

7月24日晚,贝壳集团正式向美国证券交易委员会(SEC)公开递交招股书,拟在纽交所上市,股票代码为“BEKE”。

与媒体此前报道的基本一致,高盛、摩根士丹利、华兴资本、摩根大通等担任贝壳集团IPO承销商。

在这份公开的招股书中,贝壳集团并未透露此次IPO拟募集资金规模,仅提到募集的资金主要用于研发,以继续投资公司的平台功能和基础设施技术、新的家庭交易服务扩展、服务产品多样化及向新区域扩展业务,以及一般公司目的。

但全天候科技此前从一位PE投资人士处获悉,贝壳集团IPO计划融资10-20亿美元。

招股书显示,2019年贝壳集团房产及租赁交易总额(GTV)已经达到2.1万亿元,交易量突破220万笔。

就交易额和交易量来看,贝壳集团已经成为国内最大的居住服务平台,且是“中国居住服务平台第一股”。

1、不计成本换规模

贝壳的生意到底多赚钱?贝壳集团的这份招股书给出了答案。

过去一年,贝壳集团虽然收入迎来了高速增长,但亏损也被疯狂拉大。

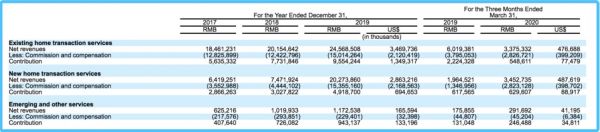

招股书显示,2019年,贝壳集团营收达到460.15亿元,同比增长60.63%,较2018年的12.31%营收同比增速足足增加近4倍。但这个势头在今年一季度受到了影响,截至2020年3月31日的三个月里,贝壳集团营收同比下滑了12.75%,达71.20亿元。

净利润方面,过去三年,贝壳集团一直处于亏损状态:2017年净亏损达5.38亿元,2018年缩窄至4.28亿元,但到了2019年,净亏损同比暴增409.35%达21.80亿元。

很明显,贝壳集团在走一条不计成本换规模的路子。招股书还明确写道,预计未来还会继续产生大量成本和支出以进一步拓展业务,这使得公司更加难以盈利。

不过,这样的路子确实也帮助贝壳集团成功占领了市场。

截至2020年6月30日,贝壳集团在中国103个经济活跃的城市拥有260多个房地产经纪品牌,4.2万多家以社区为中心的门店,以及45.6万个代理商。

根据中投公司(CIC)报告,2019年贝壳集团创造了2.1万亿元的GTV,促成超220万笔住房交易,成为中国最大的住房交易和服务平台,以及所有行业的第二大商务平台。

而在贝壳集团的各项业务中,“既有房屋交易服务”和“新房交易服务”为其两大主要收入来源。

2019年,既有房屋交易服务收入达245.69亿元,同比增加21.9%,占全年总收入的比重达到53.39%。

随着公司拿房量增加,贝壳集团的新房交易服务收入占比近两年也在快速增加。2019年,该部分收入达到202.74亿元,占总收入比重为44.06%,较2018年上涨1798个百分点。而在2020年一季度,这部分收入直接超过既有房屋交易服务,成为第一大收入来源。

2、左晖持股28.9%,拥有46.8%投票权

公开资料显示,复星昆仲、鼎晖投资等都曾投资过链家;华兴资本旗下的华兴新经济基金还领投了链家B轮融资,以及跟投了链家C轮、贝壳找房D轮融资。

2020年3月,贝壳找房又确认了D+轮超24亿美元的融资信息。据媒体报道,这轮投后贝壳找房估值已达140亿美元。

而上市意味着新一轮造富,本次贝壳集团上市的最大获益者即为链家掌门人、现贝壳找房董事长左晖。

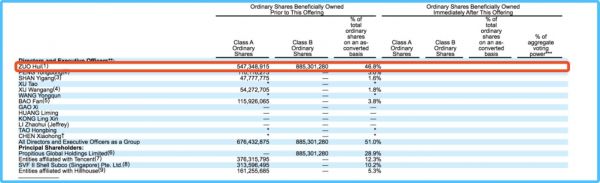

招股书披露,本次IPO前,贝壳集团所有高管及其董事共持有公司51%的股份,其中左晖通过Propitious Global Holdings Limited公司持有28.9%的股份,但拥有46.8%的投票权,为公司第一大股东。

另外,腾讯及其相关实体、软银旗下投资公司SVF II Shell Subco (Singapore) Pte. Ltd.、高瓴资本及其相关实体分别持有贝壳12.3%、10.2和5.3%的股份。

众所周知,贝壳集团是由链家网升级而来。早在2018年11月,贝壳大中华南区COO张海明明确表示,未来上市主体将是贝壳,而不是链家,链家只是贝壳的一部分。

2019年,链家资本结构发生了变化,原链家投资方股权已经通过协议镜像平移至贝壳找房;同时,贝壳、德佑、链家三家管理团队也进行了合并,可以说是为打包上市做足了准备。

这次贝壳集团上市,链家也如张海明所说,被装在了IPO框架中。

招股书写到:“我们拥有并运营中国地产经纪领先品牌链家,它是贝壳平台上不可分割的一部分。我们坚信链家的成功经验帮助贝壳在搭建行业基础设施和标准、贝壳快速和可持续增长方面铺平了道路。”

对于未来,贝壳集团提出了四大发展战略:继续发展基础设施,提高行业效率和体验;继续提高服务品质,并加大对服务者的投入;拓展服务类别,提供居住服务一站式解决方案;精选战略投资和收购标的,整合互补,稳固市场领先地位。

随着贝壳集团递交招股书,外界一直关心的对赌协议结局也基本知晓。

根据媒体报道,左晖在2016年4月链家获得B轮融资承诺,(链家)在B轮交割后5年内完成IPO,否则投资人有权按照基本投资价格+8%/年(单利)进行回购。

如今五年之约将至,贝壳集团已经交表,左晖终于能给投资人一个交代了。

3、“做难而正确的事”

在招股书中,左晖还发表了一封致股东信,分享了自己对整个行业、组织和未来的看法。

他认为,房地产服务业作为一个“前工业化”的行业,有着大量的机会和空间被互联网和大数据进行深度重构。

而贝壳集团作为一个18年(链家)和2年(贝壳)的组织的结合体,“正是这种结合体让我们在过去的18年的时间里,对这个行业进行了从标准化到线上化的彻底改造,并形成了今天崭新的商业模型—贝壳。”左晖说。

在这些年的发展中,贝壳集团已经形成了组织的独特性——“我们坚定的选择长期利益,选择做’正确’的事情而不是快速成功的事情,我们对走捷径有天然的反感。”左晖指出,做难而正确的事,是其理解并相信的成功之道。

所以,贝壳集团更关注长期能力的培养和建设,“哪怕这些能力得到财务的回报很漫长,我们甚至对越困难和越漫长的回报越有兴趣。”他称。

对于为何选在此时递交招股书,左晖也在信中给出了解释:“某种程度上也反映了我们这个团队的特质——我们寻求对内归因,尽量降低环境的干扰因子。我们更认为一个成功的IPO取决于公司的价值而非其他。”

左晖指出,贝壳集团的生意是基于社区的,未来还将致力于提供更多非商业的价值来实现“更美好的居住”。例如,通过免费的打印,教社区里的老人使用智能手机,代送代存快递,旧图书的收集与捐赠等。

这样的想法似乎有些“酷”,“(但)我并不认为我们是一家今天的认知里很酷的公司。”左晖认为,贝壳集团是一家用很酷的理念和很酷的手段,对传统的、沉重的、又脏又累的商业,垂直的进行大刀阔斧的改造和升级的组织,“我们是一家帮助传统的行业重生、昂首从旧世界迈进新世界的的组织,我们会是在面对未来的认知中更酷的企业。”

相关推荐

一文看懂贝壳招股书:第一大股东左晖持股28.9%,腾讯为二股东

左晖开辟新战场,贝壳链家打包冲刺美股

贝壳找房冲刺美股:去年营收460亿 腾讯软银高瓴是股东

贝壳今晚敲钟,左晖“圆梦” 美国投资者会买单吗?

贝壳今晚敲钟,左晖“圆梦”,美国投资者会买单吗?

贝壳IPO故事:2.13万亿交易额是怎样炼成的

贝壳上市,左晖为何兴奋不起来

腾讯软银加持,阿里半路杀出,上市后的贝壳路怎么走?

左晖:贝壳要扭转房产业负面口碑 对竞争保持开放

连续三年亏损后,贝壳找房决定赴美上市

网址: 一文看懂贝壳招股书:第一大股东左晖持股28.9%,腾讯为二股东 http://www.xishuta.com/zhidaoview12194.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180