募资难下LP市场存结构性缺钱

编者按:本文来自微信公众号“清科研究”(ID:pedata2017),作者: 牟晓庆、张蕾 ,36氪经授权发布。

2020年,受宏观环境影响,股权投资市场募资难,人民币基金新募资规模超10,000亿元,同比下降约8.1%,其中,工商已披露的2020年股权投资市场人民币基金LP出资额超6,000亿,单笔投资金额下降。在LP构成方面,国资背景LP仍是人民币募资主力,富有家族及个人活跃度显著提升,金融机构投资活跃度位居市场化机构LP首位,数支政府引导金一年投出十余支。

LP分布总体情况

2020年政府出资平台及引导金占主导地位,富有家族及个人活跃度提升

根据清科研究中心统计,2020年人民币基金新募资规模超10,000亿元,同比下降约8.1%,其中,工商已披露的2020年股权投资市场人民币基金LP出资额超6,000亿¹,超24,500家机构及个人LP参与近3,000支人民币基金募集。

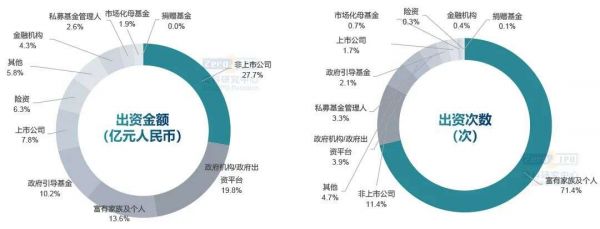

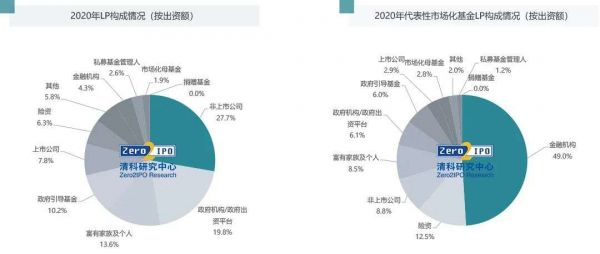

从出资额来看,2020年中国股权投资市场人民币基金LP主要以非上市公司、政府机构/政府出资平台、富有家族及个人为主,险资和金融机构出资占比较小;LP单次出资额平均为0.24亿,较2019年下降明显,LP分散投资意图明显。

机构LP中政府机构/政府出资平台、政府引导基金投资活跃度较高,累计出资超1,500笔,投资总额逾1,870亿;相比之下,市场化母基金总体投资规模仍较小,累计投资约119亿,较去年同比下降约37%。富有家族及个人出资活跃度显著提升,累计出资超18,000笔,投资额逾850亿,同比提升约78.6%。

¹仅包含公司制和有限合伙制工商披露基金,不含契约式基金

国资LP情况

国资背景LP依然是人民币基金募集主力

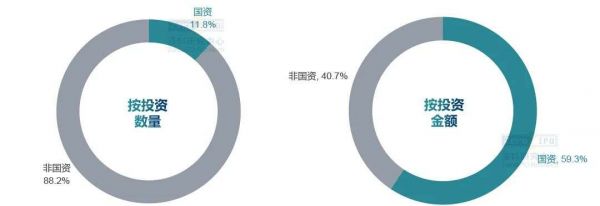

根据LP国资属性来看, 2020年新募集人民币基金中,出资次数仅11.8%(主要是富有家族及个人投资者出资次数占比较高)的国资LP认缴总规模达到59.3%,其中,市场化人民币基金中国资LP出资额占比达到58.8%,2020年新募集政府引导基金(仅指直投基金)中国资LP出资额占比相对更高达到84.7%。

就国资LP的类型来看,随着国企/央企参与股权投资逐步加深,政府引导金为代表的政府财政支持方式的转变,政府引导金、国企/央企等非上市企业/上市公司、政府出资平台等国资背景LP出资活跃度日渐提升,在推动地方产业转型升级、国企/央企创新发展的同时,日渐成为中国股权投资市场人民币基金的募资主力。

LP投资机构偏好分布:

政府机构/出资平台更偏向PE和VC机构,富有家族及个人更偏向VC和早期机构

按不同类型LP的投资偏好来看,总体上对PE、VC和早期机构的投资比例较一致,非上市公司、政府机构/政府出资平台、富有家族及个人、政府引导金仍为主要LP类型,累计占比约为71.3%。其中,政府机构/政府出资平台相对更偏好PE和VC机构,富有家族及个人相对更偏好VC和早期机构。2020年,政府机构/出资平台投向PE、VC、早期机构的相对比例分别为20.1%、18.3%和10.4%,富有家族及个人投向PE、VC、早期机构的相对比例分别为12.4%、19.3%和18.6%。

按不同资金属性的LP投资偏好来看,国资背景LP更偏好成熟期的管理机构,倾向投资的机构类型依次为PE、VC和早期机构。2020年,国资背景LP投资PE、VC、早期机构的相对比例分别为60.5%、54.8%和44.7%。

按不同资金周期的LP投资偏好来看,长期优质资金更加偏爱优质头部机构²,捐赠基金、市场化母基金、政府引导金更偏向投资头部机构。2020年,捐赠基金将40%的资金投资于头部VC机构,政府引导基金将27.1%的资金投资于头部PE机构,市场化基金将约28.7%的资金投资于头部PE、VC、早期机构。

²头部机构:是指进入2020年中国股权投资机构年度排名早期投资机构30强、VC50强、PE50强的机构

LP投资规模偏好分布:

国资背景LP偏好投资规模较大基金,富有家族及个人偏好小规模基金

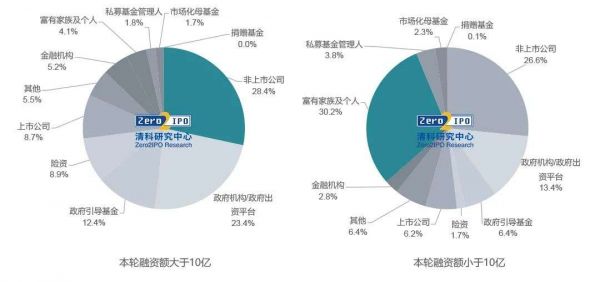

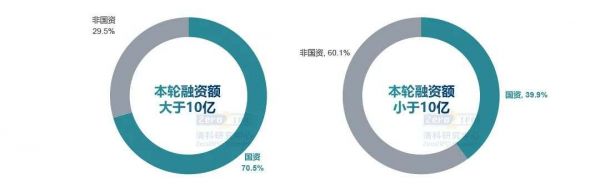

根据清科研究中心统计,在本轮融资额大于10亿的基金中,政府机构/政府出资平台、政府引导金类LP出资金额较大,累计占比约35.8%,险资和金融机构类LP相对占比较大,累计占比约14.1%,而在本轮融资额小于10亿的基金中,富有家族及个人投资活跃度较高,占比约30.2%。

从国资LP投资目的来看,国资背景LP出资往往带有推动国企改革,助力产业机构升级,促进区域经济增长的目的,在投资方面政策属性更强,更偏向投资规模较大的基金。2020年,本轮融资额10亿以上的基金中,国资类LP占比约70.5%。

代表性市场化基金募资偏好:

市场化基金募资对象更青睐金融机构类、险资类LP

清科研究中心从数千支2020年新募集人民币基金中筛选出十支头部机构新募集的市场化基金,来解析其LP构成,一览市场化基金的募资偏好。与总体机构LP构成相比,市场化基金更青睐金融机构类、险资类LP。2020年,十支头部机构新募集市场化基金LP整体构成中,金融机构占主导地位,占比49.0%,险资位居第二,占比12.5%。整体可以看到,市场化基金对LP的挑选有较高的门槛,需要LP具有较长的资金属性及更多的附加资源,更加偏爱金融机构、市场化母基金、险资等长期资金。

但具体而言,选取的十支市场化基金中每支基金的LP构成也差异较大,其募资渠道与该基金的设立目的,机构本身的资源有着较大的关系。前海方舟管理的智慧互联电信方舟(深圳)创业投资基金的LP中政府引导基金、政府机构/出资平台合计出资占比约为85%;中保投资管理的中保投资基金LP类别较集中,金融机构类LP投资额占比约为88%;晨壹投资管理的晨壹并购基金LP类别中市场母基金出资最多,占比约为30%;鼎晖投资管理的厦门鼎晖景淳股权投资合伙企业(有限合伙)的LP类别中富有家族及个人出资最多,占比约为40%。

活跃LP投资情况:

政府引导基金投资活跃度最高,多支引导母基金出资超10次

2020年,政府引导基金为机构LP中投资最活跃的LP,数支引导金出资超10次,累计投资逾600亿,代表性活跃政府引导金有青岛市市级创业投资引导基金中心、山东省新动能基金管理有限公司、南京市产业发展基金有限公司、深圳市天使投资引导基金有限公司和浙江省产业基金有限公司。

总 结:

长期资本出资占比低,多资产配置仍是长期探索方向

目前LP市场仍缺乏长期市场化资金投入,长期资本出资占比极低,全国社保基金投资市场化股权基金比例远低于10%,基本养老保险基金投资股权限定于国有重点企业改制、上市,捐赠基金投资额仅占比0.07%,潜力有待释放。

从LP分类来看,政府机构/政府出资平台、政府引导金类LP带有较强的政策性目的,引导产业投资,促进区域经济发展,以参股基金为主;实业公司(上市/未上市)、金融机构等市场化LP以提高短期收益为目的,跟投比例逐渐提升,甚至直接主导项目投资。

目前我国股权投资市场LP的投资策略已多元化发展,直投、基金二手份额、不良资产均是LP常见的投资手段。随着私募资产配置基金管理人行业的壮大,探索“跨类别”配置将成为LP发展方向。

相关推荐

募资难下LP市场存结构性缺钱

疫情冲击下募资难、被投企业难,VC们敢不敢抄底?

疫情下机构如何募资?

硬核启动!36氪“中国最受GP关注LP”暨“中国最具潜力首次募资基金”评选

资本市场两极分化:数量占比1.5%的基金,募资额占比高达57%,中小机构如何求生存?

为了募资,我差点被集中隔离

募资道路上的“前进”和“拐弯”

募资的奥义:决定募资成败的四个关键词

募资失败,第一家基金宣告解散

我担心的事终于发生:LP临时撤资了

网址: 募资难下LP市场存结构性缺钱 http://www.xishuta.com/zhidaoview17149.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180