整个华尔街都乱了:韩国传奇金融大佬爆仓又冒出受害者,亏损可能高达197亿

编者按:本文来自微信公众号“每日经济新闻”(ID:nbdnews),编辑:程鹏 卢祥勇 肖勇 杜恒峰,校对:夏志坚 ,36氪经授权发布。

近日,一个韩国人用日本人的券商在美国人的股市交易中国人的股票惹了祸,这个人就是Bill Hwang,他创造了“人类史上最大单日亏损”纪录。

上周五(3月26日),美国媒体报道称,对冲基金经理Bill Hwang(韩国人)管理的高杠杆基金Archegos Capital爆仓,其重仓股包括维亚康姆(VIAC)、DISCA、跟谁学、腾讯音乐、百度、雾芯科技等。该基金持仓股上周遭到抛售的总金额达190亿美元,由于存在高杠杆,导致相关股票市值蒸发330亿美元,约合2159亿元人民币。

其中,高盛卖出了105亿美元,而摩根士丹利执行了80亿美元以上的抛售。

Bill Hwang 29日在社交媒体称,如果你欠银行800亿美元担保150亿美元的股票,那么你们俩就完蛋了。

本周一(3月29日),日本最大证券公司野村控股表示,旗下一家美国子公司可能因与一美国客户的交易而遭受了“重大”损失。根据截至3月26日的市场价格,该子公司对客户的索赔金额估计约为20亿美元(约人民币130亿元)。

同日,《每日经济新闻》了解到,瑞士金融监管机构FINMA周一表示,已收到瑞士信贷(Credit Suisse)的通知,称其参与了一起涉及多家银行的国际对冲基金事件。该机构表示:“FINMA知道这起国际对冲基金案(涉及多家银行和国际地点)。FINMA接到了银行的通知,正在与其联系。”

从野村到瑞信,越来越多事实表明,这不仅是基金巨亏的个案,而且牵连了多家投资银行和券商,在极端的情况下,或将进一步演化为“引发金融危机的杠杆黑洞”。

不少网友表示,这个事情会不会成为新的雷曼危机?

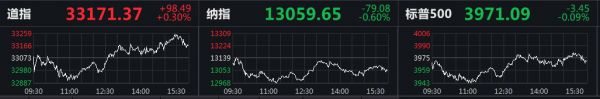

道指创历史新高,多只爆仓风波概念股再度暴跌

拜登政府少有提及股市,但当地时间3月29日周一美股午盘时段,白宫新闻发言人Jen Psaki透露,拜登政府正在密切关注股市。

Jen Psaki周一表示,拜登政府正在密切留意周一股市下跌。此外,Psaki还再次确认拜登将在本周三公布重建美国基础设施的方案。受消息刺激,三大股指短线上行,道指应声转涨。

早前“对冲基金爆仓事件”打压了市场情绪,三大股指一度全线下挫。Archegos Capital爆仓还引起美国证券交易委员会(SEC)的关注,SEC周一表示,正密切关注事态发展。

截至收盘,美股三大股指涨跌不一,道指涨近百点创盘中与收盘历史新高,标普和纳指仍以收跌告终。

在美上市大银行股齐跌,成为周一美股大盘最大的下行动力之一,其中瑞信美股跌超11%,德意志银行美股和富国银行跌超3%,摩根士丹利跌超2%,花旗跌近2%,摩根大通跌超1%,美国银行跌逾0.9%,高盛跌逾0.5%。

瑞信在瑞士证券交易所开盘也大跌,截至收盘跌13.83%。

野村美股跌超14%,东京上市的野村日股周一已大跌16%。

受Archegos爆仓影响,上周五就猛跌的两只北美传媒股ViacomCBS和Discovery分别收跌逾6%和1%。中概股唯品会跌超8%,爱奇艺跌超5%,上周五收跌逾41%的跟谁学跌超18%,本月以来累跌近70%,百度跌近2%,腾讯音乐涨超1%。

值得注意的是,除跟谁学外,其他教育股也都下跌,四季教育跌超23%,华富教育跌21.64%,涂鸦智能跌17.82%,好未来跌6.78%,新东方跌超3%。

外媒:瑞信面临的预亏至少197亿

英国《金融时报》援引两名接近瑞信的人士称,(“Bill Hwang爆仓事件”)对瑞信造成的预估亏损在30亿美元~40亿美元间(约合人民币197亿元~262亿元)。瑞信拒绝对此置评。《金融时报》另外援引一名了解瑞信与Archegos Capital Management关系的人士消息称,此次事件对瑞信造成的亏损仅限于其位于纽约的大宗经纪部门,并未延伸至该行的财富管理业务。

瑞信称,现在量化其面临的确切亏损还为时过早,但表示(“Bill Hwang爆仓事件”)可能会对本月结束的第一季度业绩产生“非常重大的影响”。瑞信补充称,该行将“在适当的时候”提供有关此事的进一步最新情况。

除了上述提到的野村和瑞信,《金融时报》还援引知情人士消息称,德意志银行(下称德银)也受到了Archegos Capital爆仓的影响,但估计德银遭受的损失将只是其他大型投行遭受损失的一小部分。该知情人士称,德银已对其大部分敞口进行了对冲。

不过,彭博社援引消息人士的话报道称,德银曾同意在2019年退出大宗经纪业务,但至今其资产转移仍在进行当中,这使得该行面临包括“Bill Hwang爆仓事件”在内的持股的任何潜在亏损。

部分大型华尔街投行为Bill Hwang管理的Archegos Capital的大宗经纪商,以及这些投行处理Archegos Capital的交易,并将现金和证券借给该基金。由于市场传出Archegos Capital于美东时间上周五(3月26日)出现爆仓情况,上周晚些时候,摩根士丹利、高盛和德银迅速抛售了大量Archegos Capital持仓的股票。许多业内人士对为什么野村上周五未进行相关股票的抛售深感疑惑。

或与“Bill Hwang爆仓“风波有关,摩根士丹利、高盛、瑞银、德银也涉及

《每日经济新闻》注意到,本月早些时候,瑞信就宣布对资产管理业务进行重组,并暂停发放高级经理人的奖金。由于英国供应链金融公司Greensill Capital倒闭,作为Greensill主要的资金来源,瑞信不得不考虑补偿因Greensill倒闭而受到冲击的投资者。

《金融时报》报道截图

《金融时报》援引知情人士消息称,除了上文提到的野村、瑞信和德银,向Archegos Capital提供大宗经纪服务的还有高盛、摩根士丹利和瑞士银行(下称瑞银)。但摩根士丹利、德银和瑞银均拒绝置评。

截至发稿,外界尚不清楚摩根士丹利和瑞银是否受到“Bill Hwang爆仓事件”的影响。不过,据《华尔街日报》,最近几天,由“Bill Hwang爆仓事件”引发了价值近300亿美元的头寸清算。

交易数据显示,上周五,受“Bill Hwang爆仓事件”影响,高盛单日清算了价值105亿美元的股票,当天包括科技巨头和媒体集团在内的部分领头羊股票市值蒸发了350亿美元。在当日美股开盘前,华尔街投行出售了价值66亿美元的百度、腾讯音乐以及唯品会的股票,随后ViacomCBS、探索频道、Farfetch Ltd等股票流出39亿美元的资金。

《每日经济新闻》记者注意到,其实早在2012年,Bill Hwang就与美国监管机构就非法交易指控达成了和解,并于2014年被禁止在中国香港交易。自那以后,一些银行就在全球范围内禁止了与Bill Hwang的所有交易。

就多只中概股上周五大跌,是否是因为冲基金经理Bill Hwang的Archegos Capital爆仓所致,北京时间3月28日下午,《每日经济新闻》记者曾向Bill Hwang本人发送置评请求邮件,但截至发稿尚未收到其任何形式的回复。

抛售潮或将持续,下一个“雷曼危机”要出现了?

当前,市场关注的问题在于——这次抛售危机到底有多严重?随着越来越多的经纪商发出紧急追加保证金的通知,清算链将延伸到多大范围?

英国《金融时报》28日报道称,一些交易员认为,从这场抛售潮的形态来看,它于上周五达到高潮,目前可能已经基本结束了。与此同时,也有一些交易员认为,从Archegos Capital的杠杆规模来看,可能还有数以十亿美元计的仓位要被平掉。

据《国际金融报》报道,安澜资本执行董事陈达在接受记者采访时表示,Archegos基金的平仓行为应该还没有结束,但是已经进入尾声了。“一只基金会找不同的经纪商来服务,高盛是其中一家,另外一家就是野村。Archegos基金在野村的仓位是全部亏损的,因为爆仓已经导致了野村亏掉了借给Archegos基金的杠杆金额。高盛可能风控更好一些或者平仓线要求更高,可能Archegos基金平仓后还能剩余一些头寸,不管怎样,平仓行为应该都会继续进行,但主要仓位应该已经到了平仓尾声”。

目前,Bill Hwang爆仓引发的多米诺骨牌效应,让市场担忧是否会爆发新“雷曼危机”。

陈达认为,雷曼的体量大得多,而且雷曼当时有大量的衍生品头寸,风险敞口要远远大于这次情况,没有可比性,“所以我不觉得会有太大的后续连锁反应”。

此外,据第一财经报道,“老虎基金主要喜欢买科技、传媒和消费,目前来看应该还是局部冲击,波及面不会太大。”资深全球宏观对冲基金经理袁玉玮对记者表示。

资深美股交易员司徒捷也对记者称,“冲击应该有限,但现在还不知道别的对冲基金杠杆如何,是不是普遍这么大。”

Bill Hwang是何许人也?

事实上, Bill Hwang并非无名之辈,而是十年前就已经纵横港股市场的投资大佬。

据中国基金报,Bill Hwang是老虎基金创办人Julian Robertson的爱将,曾经负责老虎亚洲基金,是老虎基金的亚洲分部,成立于2001年,专门管理基金在中国、日本及韩国的股票投资,其雇员均在纽约,在中国香港并无实质业务运作。老虎亚洲基金所涉及的内幕交易案发生于2008年末、2009年初,该基金两次通过内幕交易抛售中国银行和建设银行的H股,并从中获利。

据香港证监会披露的细节,在涉及中国银行H股的非法交易中,老虎亚洲基金曾获预先通知,并获邀参与瑞士银行及苏格兰皇家银行分别于2008年12月31日及2009年1月13日进行的两宗中国银行H股的配售,并获悉了两项配售的详情及股价敏感资料。老虎亚洲基金当时同意,接获这些资料后不会进行中国银行H股的交易。然而,在2008年12月31日瑞士银行配售中国银行前,老虎亚洲基金却预先沽空了1.04亿股中国银行H股,市场推算其从中赚得利润860万港元。

2009年1月13日,老虎亚洲基金如法炮制,在苏格兰皇家银行配售中国银行H股前,沽空2.56亿股股份,但推算因此亏损约1000万港元。

香港证监会指控其分别在2008年底和2009年1月中,利用获得的有关股份配售的信息,事前沽空股份,获利总计超过3000万港元。2010年,这些款项被法院如数冻结。

直到2013年底,Tiger Asia向香港原讼法庭承认,该机构在2008年12月及2009年1月的买卖确实违反了香港禁止的内幕交易法例,以及承认了其在2009年1月操纵建设银行股价的事实。

2013年,Bill Hwang在给投资者的一份信中表示,向基金投资者退还外部资金,并将老虎基金亚洲转型为家族投资基金,并更名为Archegos。Bill Hwang在信中坦言,漫长的法律诉讼是做出上述决定的主要因素。

Archegos是圣 经中的希腊词,意指与耶 稣相关的首领,首领或王子。Hwang在2018年的YouTube视频中说,他的投资“并非全部与金钱有关”,并补充说“上 帝当然具有长远眼光”。

“我们喜欢在我们的小眼睛中看到上 帝通过投资和资本主义在做什么,以及如何做。。。可以做得更好。”他说。

(本文内容仅供参考,不作为投资依据。投资者据此操作,风险自担。)

每日经济新闻综合自每经app(记者:蔡鼎)、中国基金报、国际金融报、华尔街见闻、21世纪经济报道、公开信息、第一财经。

相关推荐

整个华尔街都乱了:韩国传奇金融大佬爆仓又冒出受害者,亏损可能高达197亿

华尔街大战,最大赢家竟然是他?

桥水疯狂加仓中概股,达里奥没有爱错

桥水基金爆仓疑云:投资教父雷·达里奥失灵了吗?

惊魂72小时,比特币多空齐爆仓,近五万人遭殃!

华尔街GME游戏驿站散户逼空真相,韭菜真能收割镰刀吗?

马斯克站台比特币:国内“韭菜”无奈踏空,定价权已转移华尔街

桥水也扛不住了?

李嘉诚又“水逆”了

比特币又崩了:狂跌10000美元 53万人爆仓320亿

网址: 整个华尔街都乱了:韩国传奇金融大佬爆仓又冒出受害者,亏损可能高达197亿 http://www.xishuta.com/zhidaoview18328.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180