科创板大调整:限制金融科技企业上市,研发人员占比至少10%

科创板科创属性评价指标体系迎来首次修订。

4月16日晚间,证监会发布修订后的《科创属性评价指引(试行)》(下称《指引》),在原有的科创属性评价标准基础上,丰富了科创属性认定标准,并进一步明确科创板的行业领域。

修订后的科创属性评价指标新增研发人员超过10%的指标,将由原来的“3+5”变为“4+5”;同时,建立负面清单制度,明确限制金融科技、模式创新企业在科创板发行上市,禁止房地产和主要从事金融、投资类业务的企业在科创板发行上市。

同日,修订后的《上海证券交易所科创板企业发行上市申报及推荐暂行规定》(以下简称《暂行规定》)也一同出炉,进一步明确科创板的优先支持方向,取消“暂未达标”企业的申请安排,明确保荐机构对科创板定位的核查要求。

总结一下此番修订的几个关键点:

1、金融科技、模式创新等类型的企业,限制在科创板上市;

2、对于房地产和主要从事金融投资类业务的企业,禁止在科创板上市;

3、申报科创板发行上市的发行人,应当属于下列行业领域的高新技术产业和战略性新兴产业,包括新一代信息技术领域、高端装备领域、新能源领域、生物医药领域、节能环保领域、新材料领域等。

上市门槛:“3+5”变“4+5”

此次科创属性评价指标体系修改涉及对科创属性评价指引,以及交易所相关审核规则的修改,具体包括四个方面:

一是新增研发人员占比超过10%的常规指标,以充分体现科技人才在创新中的核心作用,修改后将形成“4+5”的科创属性评价指标;

其次,按照支持类、限制类、禁止类界定科创板行业领域,对不同企业进行分类处理,建立负面清单制度。

包括:申报科创板发行上市的发行人,应当属于下列行业领域的高新技术产业和战略性新兴产业,包括新一代信息技术领域、高端装备领域、新能源领域、生物医药领域、节能环保领域、新材料领域等;对于金融科技、模式创新等类型的企业,根据企业科创属性情况从严把关、限制在科创板上市;对于房地产和主要从事金融投资类业务的企业,禁止在科创板上市。

三是充分发挥交易所科技咨询委的作用,完善委员构成和工作机制,增加科技管理、产业规划、科学研究等相关领域的委员数量,完善征求意见制度,形成监管合力。

四是交易所在发行上市审核中按照实质重于形式的原则,重点关注发行人的自我评估是否客观,保荐机构对科创属性的核查把关是否充分并作出综合判断。

上交所去发布的《暂行规定》也同步修订。进一步明确科创板的优先支持方向。科创板优先支持符合国家战略、拥有先进技术、科技创新能力突出、成果转化能力突出、行业地位突出或者市场认可度高等的科创企业上市,支持和鼓励硬科技企业在科创板上市。

另外,《暂行规定》明确,保荐机构应围绕科创板定位,对发行人的科创属性的认定依据和相关信息披露进行核查把关,核查时应当结合发行人的技术先进性等情况进行综合判断,不应简单根据科创属性评价指标出核查结论。

在新老划断方面,上交所表示,对《暂行规定》修订前已申报的企业,审核中对科创属性相关指标仍按其申报时的相关规定执行,但将根据本次修订精神对企业的技术先进性等进行综合判断。

科创板2020成绩:共实现营收3314.67亿元

“从一年来制度运行的效果看,科创属性评价指标体系的推出,增强了审核注册标准的客观性、透明度和可操作性,为科创板聚集优质科创企业发挥了重要作用。”证监会发行部副主任李维友表示。

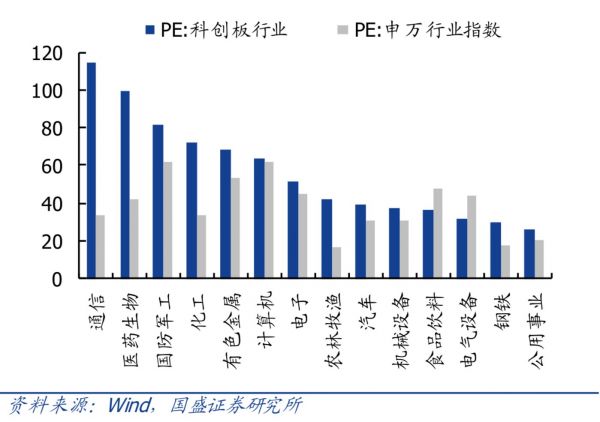

科创板与整体行业 PE 估值对比

来自上交所的数据显示,去年科创板公司共计实现营业收入3314.67亿元,同比增长15.56%;共计实现净利润461.66亿元,同比增长59.92%。

其中,营业收入100亿以上的有5家,10亿-100亿有65家。营收增长率中位数为16%,七成公司营业收入实现增长。

净利润10亿以上的有9家,1亿-10亿有115家。净利润增长率中位数为21%,七成公司净利润实现增长,增速前三的是圣湘生物、东方生物、之江生物,分别为65倍、20倍、17倍。受新冠疫情、市场竞争加剧等因素影响,也有部分公司出现业绩下滑和亏损,其中,同比出现下滑的有64家,占比27%,续亏的有12家,占比6%。

分行业来看,生物医药行业是2020年的主角。52家上市公司共计取得收入439亿元,取得净利润78亿元,相较于上一年分别增长了50%和377%。横向比较来看,新一代信息技术则是各行业中赚得最多的,83家上市公司累计取得收入和净利润分别为1835亿元和224亿元。

头部公司优势也十分明显。科创50指数成份公司2020年合计实现营业收入1736.18亿元,同比增长18%,占板块整体45%;合计实现净利润分别为231.75亿元,同比增长42%,占板块整体50%。

未盈利企业方面。2020年度,17家未盈利企业共计实现营业收入458.03亿元,上年同期为364.34亿元,同比增长25.72%。17家企业净利润总计-6.66亿元,上年同期为-42.51亿元,较上年同期减亏35.85亿元,整体亏损有较大幅度收窄,10家企业实现了减亏。

值得注意的是,高研发投入和股权激励成为科创板上市公司的业绩“助推器”。有40家公司2018年至2019年连续2年研发支出占营业收入的比例均超过15%,去年这些公司合计实现营业收入602.78亿元,同比增长23.57%,高于全部科创板公司8个百分点;合计实现净利润96.80亿元,同比增长110.15%,高于全部科创板公司50个百分点。

科创板迎来撤回潮

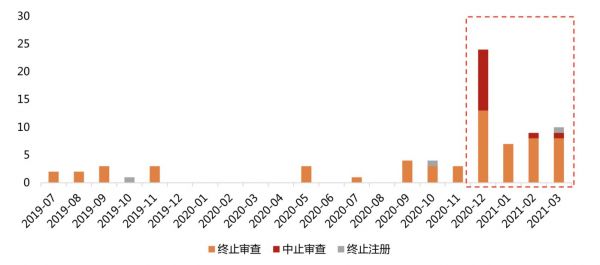

从2020年12月开始,科创板开启了一轮IPO大撤退。

2020年12月,共有15家公司取消科创板IPO计划,是11月的近四倍。今年以来,科创板IPO终止审核家数增至35家——4月的前三个交易日,即有3家企业科创板IPO终止审核,其中包含京东数科这家备受关注的独角兽企业。

科创板IPO的大撤退,与近期监管动态不无关系。

今年1月29日,证监会出台《首发企业现场检查规定》,除了对现场检查适用范围、检查对象、检查程序、监督管理措施等内容进行明确规定以外,提出在检查对象自收到书面通知后十个工作日内撤回首发申请的,原则上不再对 该企业实施现场检查。

这也使得许多申报材料存在瑕疵的企业在被抽选后选择撤回。

随后,证监会快速发布了首发企业信息披露质量抽查抽签情况,共有20家企业“中签”,其中16家企业已主动撤回申报材料,撤回比例高达8成。而其中有9家申报科创板公司中签,7 家公司在抽查后主动撤回了申报材料。

证监会主席易会满所指出,“据初步掌握的情况看,并不是说这些企业问题有多大, 更不是因为做假账撤回,其中一个重要原因是不少保荐机构执业质量不高”。

易会满表态,将对“带病闯关”的企业严肃处理,对执业质量不高的保荐机构,也将采取针对性措施。

年初至今,科创板终止审查、中止审查、终止注册的公司快速提升;来源:天风证券

另有部分申报企业撤回申请是由于定位不清以及信息披露等方面的问题。

比如,在针对科创板定位方面被动终止的汇川物联,就被科创板上市委质疑业务实质是否与物联网定位相符;在 信息披露方面,比如尚沃医疗由于未能诚实披露订单变化,被保荐机构撤回科创板上市申请。

关于如何看待近期科创板申报撤回潮,天风证券认为,往后看,尽管短期 IPO 节奏放缓,但在中长期内科创板总体发行规模与节奏大概率保持稳定。

一方面,从科创板月度平均募资额来看,除了去年七月,其余月份基本都稳定在 6-14亿元,当前正处在月度平均募资额的震荡区间下沿。另一方面,很多企业在折戟后再度选 择冲刺科创板 IPO。

天风证券认为,很多撤单企业并非是基本面有问题,更多的是保荐机构的执业质量问题。因此,在根据近期监管的要求完善相关问题后,后续仍有很多优秀标的等待申报,科创板大概率将保持一个相对稳定的IPO。

(本文首发钛媒体APP,作者|蔡鹏程)

相关推荐

科创板大调整:限制金融科技企业上市,研发人员占比至少10%

金融科技公司的科创板之路:人人想走,却也难走

科创板开闸!盘点十二大关键点:哪些企业可上

科创板IPO大撤退

销售费用远超研发投入,传音控股申报科创板底气不足

遍览科创板|铜抛光液营收占比7成,「安集科技」拟募资3亿扩大生产

科创板上市越来越难,会卡掉多少硬科技公司?

32家科创板医疗企业数据全解析

科创板半年记

科创板,野心与决心

网址: 科创板大调整:限制金融科技企业上市,研发人员占比至少10% http://www.xishuta.com/zhidaoview18840.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180