2019年一季度中美创投市场对比:中国基金募资总规模大,平均管理规模较小

编者按:本文来自微信公众号“超越J曲线”(ID:beyondthejcurve),作者 国立波、刘云、肖业锟;36氪经授权发布。原题目《2019年一季度中美创投市场对比:冰与火之歌持续,中美比肩共进》

国是创投行业的发源地。1946 年世界上第一家风险投资公司“美国研究与发展公司(ARD)”在美国成立,标志着创业投资的真正诞生。自此经历了 70 年的发展,美国创投为美国的经济繁荣和科技创新做出了巨大贡献,同时也为新兴市场的创投发展之路提供了借鉴。

对于中国来说,创投虽然起步较晚,但过去十几年来取得了快速的发展令世界瞩目。经历了互联网泡沫破裂、股改全流通、鼓励双创、移动互联网大潮、行业洗牌,如今创投机构已遍地开花,无论在数量上还是规模上,成为比肩美国创投市场的创投大国。

近期,中美经贸摩擦让人们关注到了中美两个大国之间在科技实力方面的竞争,而在这场长期的竞争中,需要汇聚更多科技企业的力量。创业投资,作为科技创新企业的孵化器,作为大国核心竞争力的有机组成部分,越发显得重要。中美创投处于什么发展阶段?我们的优势和劣势?如何更好地建设中国的创投生态?我们试图通过对比中美创投市场季度数据的比较,从募投管退四个方面探究中国创投市场未来的发展方向和趋势。

核心发现:

一季度中国创投基金募资规模超越美国。中国境内本土创投基金募资金额达到211.34亿美元,而美国创投基金整体募资规模为161.2亿美元。

投资持续回落,聚焦新经济领域优质项目。2019年一季度,中美创投市场融资事件数量分别为1067和1279,环比分别下降18.9%和3.7%。医疗健康、互联网、IT及信息化在两国的产业投融资布局中均占据重要的地位。预计2019年,新经济企业在资本市场的“冰与火之歌”仍将持续,创投资金进一步向优质项目集中,同时中国融资呈现向早期阶段集中的趋势。

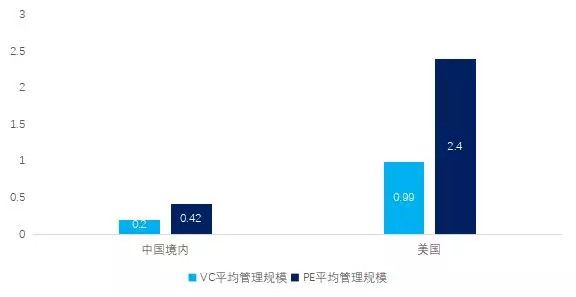

中国创投平均管理规模较小,优胜劣汰或加速。中国创业投资基金的平均管理规模为0.20亿美元,主要聚焦早期投资;私募股权投资基金的平均管理规模为0.42亿美元,主要聚焦于成长期和成熟期投资。根据SEC最新数据,美国VC基金的平均管理规模为0.99亿美元;PE基金的平均管理规模为2.40亿美元,其中包括了规模较大的并购基金(buyoutfund)。从管理规模上看,相较于美国,目前中国创投市场非常分散行业集中度较低。

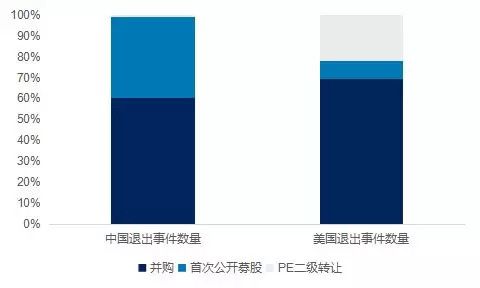

我国创投基金仍然面临一定的退出压力。2019年一季度,我国在创投退出数量和金额上均较美国市场偏低。其中PE二级转让退出类型占比较低值得关注,未来为改善退出难的问题,我国创投二级市场生态这一退出渠道仍需着力改善。

方法论:本次研究采用了广义的创投概念,在关键数据上对创业企业从种子轮到Pre-IPO轮各个阶段的投融资情况进行了多维度的对比。在数据分析方面,美国创投数据主要来源于Pitchbook/NVCA的季度报告《VentureMonitor》、PWC/CBInsights的季度报告《MoneyTree Report》以及美国证券交易委员会发布的数据报告;中国创投数据主要来源于CVSource数据库以及中国基金业协会发布的数据报告。

第一部分、一季度中国创投基金募资规模超过美国

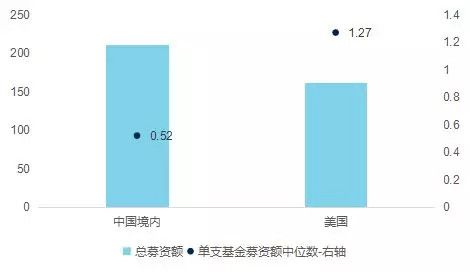

图表:2019年Q1中美创投基金募集金额对比(单位:亿美元)

数据来源:CVSource, Pitchbook, 投中研究院整理

数据来源:CVSource, Pitchbook, 投中研究院整理注:募集统计包括天使、早期、成长期基金

去年下半年以来,伴随着经济下行的压力和资管新规出台,中国创投行业普遍出现了“募资难”的问题。资管新规去通道、去杠杆、去资金池、消除多层嵌套等监管措施对一级市场的募集产生了较大直接影响,市场可供调配的资金额度较以往而言大幅度下滑。但长期来看将有助于行业出清,回归价值投资的本源,形成良性循环。

2019年第一季度,从整体的募资规模来看,中国境内本土创投基金募资金额达到211.34亿美元,而美国创投基金整体募资规模为161.2亿美元,总体规模超越美国。

中国创投基金的单支基金募资金额中位数为0.52亿美元,而美国创投基金的单支基金募资金额中位数为1.27亿美元,为中国的2倍有余。这反映出中国创投机构数量众多,但与美国同行相比较,在平均管理规模和募资能力上仍有一定差距。

中美创投机构募资TOP 10

从创投机构的资金募集完成情况来看,一季度,礼来亚洲投资基金完成7.5亿美元募资,主要投资领域为生物医药、抗癌药物和基因测序。中国三峡建信基金管理的深圳睿远储能创业投资基金完成了45亿人民币的募集,主要投资于新能源微电网、储能电站、新能源汽车业务、综合能源服务等方面。

光速中国完成5.6亿美元的巨额募资,主要投资“互联网+”、硬科技、以及消费互联网领域。美国硅谷老牌创业投资公司TCV旗下最新推出的创投基金TCV X于1月31日完成了30亿美元募资,TCV的主要投资方向是处于成长期的科技公司。

图表:2019年Q1中国市场创投机构基金募集完成额TOP 10

数据来源:CVSource, Pitchbook, 投中研究院整理

数据来源:CVSource, Pitchbook, 投中研究院整理注:*标为美元基金

图表:2019年Q1美国市场创投机构募集完成额TOP 10

数据来源:CVSource, 投中研究院整理

数据来源:CVSource, 投中研究院整理第二部分、投资持续回落,聚焦新经济领域优质项目

▼中美投资金额及数量均环比下降

图表:2017Q2-2019Q1中美融资事件数量及金额统计

数据来源:CVSource, PwC, CB Insights,投中研究院整理

数据来源:CVSource, PwC, CB Insights,投中研究院整理注:中国部分融资事件金额统计基于估算

2019年一季度,中美创投市场融资事件数量分别为1067和1279,环比分别下降18.9%和3.7%。从投融资趋势上来看,在2018年二季度我国融资事件金额和数量均达到顶峰之后呈回落之势,整个创投市场逐渐趋于冷静,资本市场回归理性。预计2019年,新经济企业在资本市场的“冰与火之歌”仍将持续,创投资金进一步向优质项目集中。

▼中国融资呈现向早期阶段集中的趋势

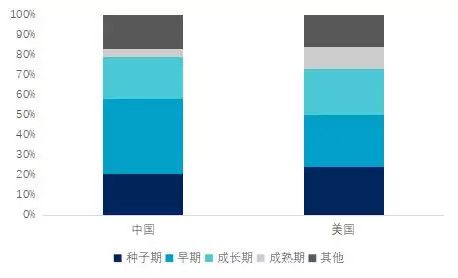

图表:2019Q1中美创投融资阶段数量占比统计

数据来源:CVSource, PwC, CB Insights,投中研究院整理

数据来源:CVSource, PwC, CB Insights,投中研究院整理从不同阶段的融资数量分布来看,中国早期融资占比明显高于美国,一季度中国早期(A轮)融资事件数量占比约为38%,而美国则为26%。而另一方面,中国成熟期(D轮至Pre-IPO轮)融资事件数量占比仅为4%,低于美国的11%。随着我国一二级市场套利空间收窄,越来越多的机构更加关注早期和成长期的投资机会,聚焦商业模式创新与技术创新。

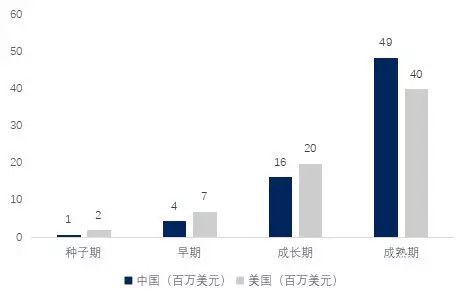

图表:2019Q1中美创投各融资阶段企业融资金额中位数统计

数据来源:CVSource, PwC, CB Insights,投中研究院整理

数据来源:CVSource, PwC, CB Insights,投中研究院整理注:中国融资金额中位数统计基于不完全统计

中美各个阶段的单笔交易融资规模水平相当。根据种子期至成熟期的中位数统计成熟期单笔交易的融资规模超过4000万美元,约为成长期的2-3倍。

医疗健康、互联网、IT及信息化为重点吸金行业

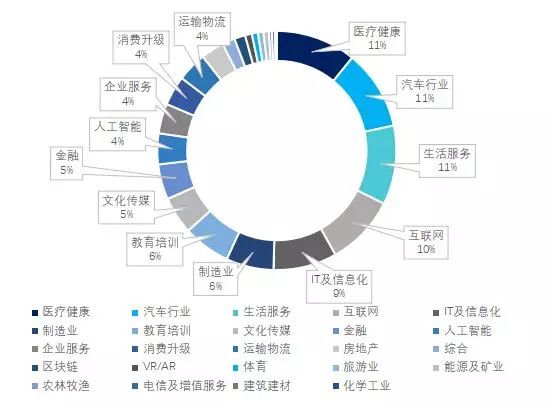

图表:2019年Q1中国境内各行业融资金额占比情况

数据来源:CVSource,投中研究院整理

数据来源:CVSource,投中研究院整理注:中国部分融资事件金额统计基于估算

2019年第一季度中国境内的创投基金主要投向领域为:医疗健康、汽车行业、生活服务、互联网、IT及信息化等。随着健康问题越来越为中国人民群众所重视,医疗健康成为了头号吸金的领域,医疗领域投资的抗周期性和稳健性更是为很多投资者所看重。此外,中国在新能源造车领域的强势表现也着实吸人眼球,政策利好和广阔的市场前景吸引了各路资本的布局。

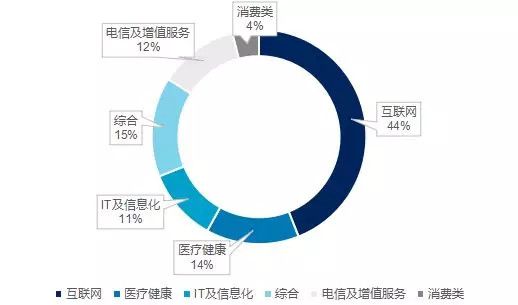

图表:2019年Q1美国各行业融资金额占比情况

数据来源:PwC, CB Insights,投中研究院整理

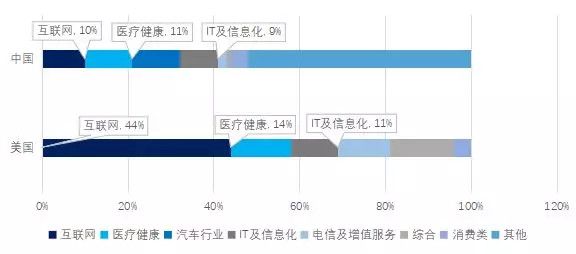

数据来源:PwC, CB Insights,投中研究院整理美国2019年第一季度的创投资金主要投向于互联网、医疗健康、IT及信息化、电信及增值服务和消费类项目中。其中互联网行业吸纳资金为美国创投投资总额的44%,体现出互联网领域建设仍在大力发展。根据以下中美各行业融资金额占比情况的对比表现图来看,医疗健康、IT及信息化两个领域在两国的产业投融资当中所占据的地位相当,但从2019年第一季度的表现上来看,中国互联网行业已不再大热,美国互联网则仍占据44%的融资额度,显示美国互联网领域的融资稳定性较中国而言相对较高。

图表:2019年Q1中美各行业融资金额占比情况对比

数据来源:CVSource,PwC, CB Insights,投中研究院整理

数据来源:CVSource,PwC, CB Insights,投中研究院整理注:中国融资事件金额统计基于估算

▼中美创投城市热力对比

图表:2019Q1中国创投市场投资热力图(单位:亿人民币)

数据来源:CVSource,投中研究院整理

数据来源:CVSource,投中研究院整理注:中国融资事件金额统计基于估算

超一线城市及重点产业基地的吸金能力远远强于其他边远地区及产业落后地区,这种现象已在中国市场延续多年,在2019年第一季度得以延续。北京、上海、广东的一线城市吸金能力远超其他地区,使得中国创投市场显现出“三极突出”的情况十分明显。北京市在此时间段内吸纳了369.52亿人民币的资金,上海、广东两地紧随其后。

图表:2019Q1美国创投市场投资热力图(单位:百万美元)

数据来源:PwC, CB Insights,投中研究院整理

数据来源:PwC, CB Insights,投中研究院整理在2019年第一季度的美国创投市场,资金主要流向于硬科技实力强劲的硅谷所在地加利福尼亚州,总计吸纳金额达到131.58亿美元。而金融实力超群的东北部地区如纽约州、马萨诸塞州、宾夕法尼亚州等地则紧随其后贡献了可观的投融资金额,达69.42亿美元。

第三部分、中国创投平均管理规模较小,优胜劣汰或加速

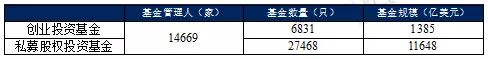

图表:中国创业投资基金及私募股权投资基金管理情况

数据来源:中基协(2019年3月),投中研究院整理

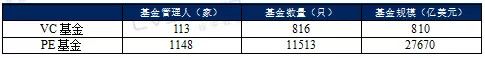

数据来源:中基协(2019年3月),投中研究院整理图表:美国VC基金及PE基金管理情况

数据来源:SEC最新数据,投中研究院整理

数据来源:SEC最新数据,投中研究院整理 数据来源:中基协,SEC最新数据,投中研究院整理

数据来源:中基协,SEC最新数据,投中研究院整理中基协和美国SEC对于PE和VC的统计口径有所不同,以下对于两国PE基金和VC基金的管理情况分别进行分析说明。

根据中基协的备案要求,私募股权基金和创业投资基的管理人为同一类管理人,截至2019年3月,合计达到14669家。创业投资基金的平均管理规模为0.20亿美元,主要聚焦早期投资;私募股权投资基金的平均管理规模为0.42亿美元,主要聚焦于成长期和成熟期投资。

美国方面,根据2010年通过的《华尔街改革和消费者保护法》,风险投资类私募和中小型投资顾问类私募可以豁免注册义务,因此SEC数据显示的VC基金的数量、规模明显较小。根据SEC最新数据美国VC基金的平均管理规模为0.99亿美元;PE基金的平均管理规模为2.40亿美元,其中包括了规模较大的并购基金(buyoutfund)从平均管理规模来看,相较于美国,目前中国创投市场非常分散,行业集中度较低,未来随着整个行业进入平稳发展期,预计基金管理人数量可能会减少。

行业面临洗牌头部效应渐显,投资机构需加强专业化投资管理能力建设,包括长周期的投研能力、投后管理能力、风控机制、决策机制、人才管理、绩效考核等各个方面。

第四部分、中国创投退出环境亟待改善,二级转让市场空间巨大

▼中国退出数量及金额较美国仍然偏低

图表:2019Q1中美创业投资机构退出情况统计

数据来源:CVSource, PitchBook,投中研究院整理

数据来源:CVSource, PitchBook,投中研究院整理注:中国退出金额基于估算

2019年一季度,中国退出事件数量为102起,美国退出事件数量为137起。美国市场2019年一季度退出事件数创造近两年新低,但退出金额却创造新高。从2017年二季度以来的退出趋势来看,我国创投基金仍然面临一定的退出压力,数量和金额上均较美国市场明显偏低。

▼中国股权二级转让退出占比较小

图表:2019Q1中美创投退出类型占比统计

数据来源:CVSource, PitchBook,投中研究院整理

数据来源:CVSource, PitchBook,投中研究院整理注:中国退出事件类型分布基于不完全统计

2019年一季度,并购是中美两国创投最主要的退出方式,占比分别达到60%和69%。相较而言,中国与美国退出结构的主要差别在于PE二级市场的建设。在中国,PE二级市场转售退出仅占约1%,而在美国PE二级转让却是被较多使用的退出方式,占比达到22%。因此,未来为改善退出难的问题,我国创投二级市场生态这一退出渠道仍需着力改善。近年来,创投二手基金(或S基金)凭借其降低投资风险、提高投资组合流动性等优势,正受到越来越多国内投资者的关注。

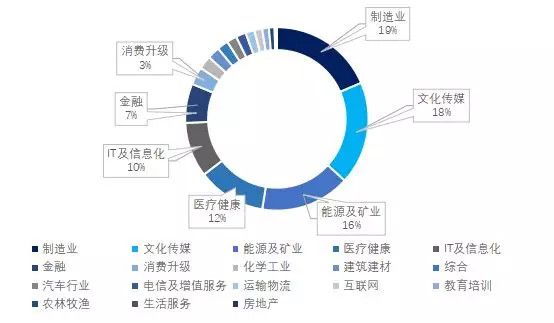

▼中美创业投资退出领域对比

图表:2019年Q1中国境内各行业投资退出事件分布占比情况

数据来源:CVSource,投中研究院整理

数据来源:CVSource,投中研究院整理2019年第一季度,制造业的投资退出事件数量在全行业当中高居第一,达到94起,占所有投资退出事件数量的18%。中国其他投资退出事件数量的领域包括文化传媒、能源及矿业、医疗健康、IT及信息化、金融领域。在科创板推出后,科技、环保、生物医药等领域的投资退出表现有望迎来新的突破。

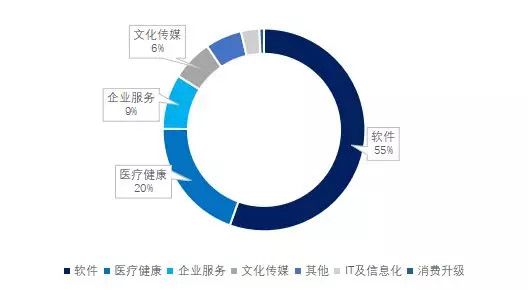

图表:2019年Q1美国各行业投资退出事件分布占比情况

数据来源:CVSource,投中研究院整理

数据来源:CVSource,投中研究院整理而美国由于在产业结构上的区别,退出事件的主要领域聚集在软件、医疗健康、企业服务、文化传媒等领域。

▼中美创投机构IPO退出TOP 10

图表:2019年Q1中国创投IPO退出Top 10

数据来源:投中研究院整理

数据来源:投中研究院整理注:中国创投项目IPO退出统计(包含中概股)

纵观中国本土项目IPO情况,一季度IPO表现最为亮眼的机构为金石投资,共计有6个项目成功在全球各地IPO,腾讯及其下产业基金紧随其后有4个项目IPO。地方商业银行的集体IPO是2019年第一季度中国本土资本市场的重点话题,在募资金额前五个IPO项目当中有三个属于地方商业银行,其余两个项目分别隶属港口物流领域及化工领域,但IPO表现最为亮眼的机构均没有在IPO布局此三个领域的项目,表现最为亮眼的机构主要布局领域为医疗健康、教育培训、互联网等领域。

图表:2019年Q1美国创投IPO退出Top 10

数据来源:Pitchbook,投中研究院整理

数据来源:Pitchbook,投中研究院整理注:美国创投项目IPO退出统计(不包含中概股)

而在2019年一季度受益于美国项目IPO次数最多的机构为OrbiMed,Alexandria Venture等系列投资机构紧随其后。互联网约车巨头Lyft在2019年第一季度的IPO是全球最为瞩目的IPO事件,上市募资金额达到22.2亿美元,居全球之首,令众多早期投资机构获得了丰厚的回报。而募资金额紧随其后的IPO项目如Levi’s、NewFortress、Gossamer Bio则分别属于消费领域、能源领域、生物医药领域,也使得早期投资该领域的产业基金获利颇丰。

相关推荐

2019年一季度中美创投市场对比:中国基金募资总规模大,平均管理规模较小

三季度VC/PE报告:募资基金500亿美元环比上调,早期投资数量下降超六成

硬核启动!36氪“中国最受GP关注LP”暨“中国最具潜力首次募资基金”评选

2月VC/PE募资市场持续走低,大额基金规模占比超八成

8月VC/PE市场报告:新成立基金数量缩减36%,创投交易额下跌近六成

2019募资魔幻一幕:某基金把投资经理都裁了,只留下合伙人找钱

德弘资本首期基金完成募资, 总规模达25亿美元

从此,私募股权和创投基金将告别“注册难”历史

2019 募资的“马太效应”:前 20 家拿到市场过半的钱

Q1私募报告:美元基金大额募资频发,六大赛道热度上升

网址: 2019年一季度中美创投市场对比:中国基金募资总规模大,平均管理规模较小 http://www.xishuta.com/zhidaoview1889.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180