Q1营收增长66%,Snap继续靠“广告业务”发家能长期利好么?

图片来源@视觉中国

文 | 美股研究社

美国的社交平台一直以Facebook为首,旗下还有ins共同瓜分社交平台的市场,Facebook市值已经接近九千亿美金,但这样的巨头也未必没有敌人。去年Snap的股价翻了两倍,增势可以说是令Facekoook羡慕不已。

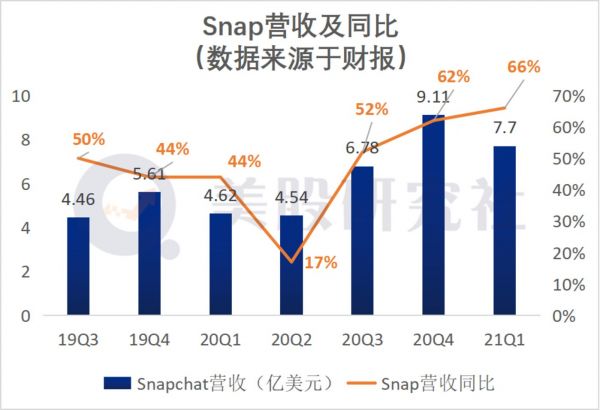

北京时间4月22日,Snap发布了新一季度财报,财报显示营收7.7亿美元,同比增长66%,日活用户达2.8亿,同比增长22%,净亏损2.87亿元,均超市场预期。受财报数据及美股市场影响,财报发布后股价先跌后涨,盘后涨超5%。

我们发现,Snap继续保持了上一季度的增长速度,Snap有哪些优势呢?尽管有优势,市场上仍有一些分析师不是很看好Snap,他们是看到了哪些风险呢?下面我们通过这份财报来分析一下。

疫情仍然利好使营收维持高速增长,广告加入娱乐玩法是王牌功能

财报显示今年一季度,Snap实现营收7.7亿美元,同比增长66%,已经连续三个季度维持50%以上的高速增长。在去年,Snap吃足了疫情的红利,从疫情的防控角度来看,今年全球疫情虽然迎来拐点,但随着传染性更强的变种病毒的出现,美国仍在维持防疫政策,人们的线上娱乐时间并不会减少,Snap在一季度继续获得疫情红利。

从公司业务角度来看,Snap一直高度依赖广告业务获得收入,其中视频广告业务对收入起了最大的助推作用。Omnicom Media Group的研究表明,Z世代和千禧一代在2020年增加了视频消费量,这部分群体每天在社交媒体应用上花费一小时以上的时间观看视频,对公司的广告业务有积极影响。

Snap利用不可跳过的简短的6秒广告,让更多的用户考虑购买广告中的产品,Snap表示在一季度,用户花费了更多的时间观看视频广告,观看次数也不断增加,这些给广告主们和Snap带来了更多的回报。

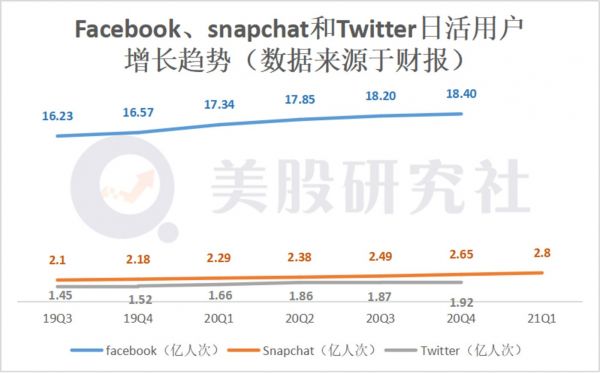

在用户数据方面,Snap也保持一定增长,日活用户在第一季度达到2.8亿,同比增长22%。不断增长的日活吸引了广告主在Snap上投放更多的广告,包括欧莱雅,Zenni Optical,印度短视频Moj等公司。Snap的在执行官表示,这一季度的广告客户比去年同期增长了约一倍,Snap因此实现了更多收入。

和其他的社交平台比较来看,Snap的日活用户与巨头Facebook还有一定差距,但作为一家处于成长阶段的公司,Snap的用户数据情况还是好于Twitter的。在过去的几个季度里,Snap的日活用户都在两亿以上,Twitter的日活用户并没有达到2亿,Snap还是有自己的独特的优势的。

Snap最独特的“阅后即焚”的相机社交一直吸引着大量想保有隐私的年轻人,把广告和娱乐结合的Lens Studio功能是增强用户粘性的王牌功能,这个功能拥有大量的AR特效,用户可以通过使用特效任意改变广告主们投放的广告内容,进行娱乐性创新。

Snap在去年年底收购了智能语音助手开发商Voca.ai公司,增强了AR功能的娱乐性,在这一季度带来了具体的增长。在这一季度,使用Lens Studio功能的用户数同比增长40%以上,Snap的用户每天的使用时间也有所增加,这些娱乐性强的功能使年轻用户的粘性增强。

另外在去年年底新增了Spotlight功能,类似tiktok的玩法受到大量Z世代年轻人的欢迎。据Snap统计,这个功能的日活用户已经超过1.25亿,也推动着Snap用户数据的增长。

但这样高度增长的背后,也有一些的危机存在。

AR功能同质化使国内DAU增长放缓,股价溢价较高存投资风险

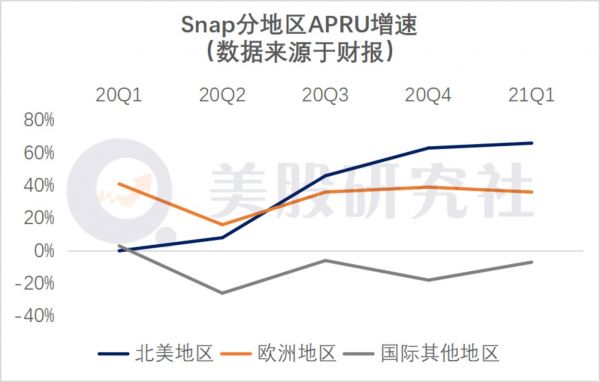

这些危机体现在地区性的用户数据和盈利能力中。通过财报我们发现北美地区和欧洲地区的DAU增长速度开始下滑,但国际其他地区增长速度较快。

从美国的行业竞争来看,Snap拥有的AR功能开始趋于同质化,一定程度上影响用户新增。巨头Facebook、Twitter等社交平台的AR业务不断成熟壮大,大家也都在打造新的AR硬件设备,类似的玩法使AR功能的可替代性和可挑选性越来越大,Snap的用户活跃增长会受到一定威胁。

但我们通过APRU的数据发现,北美地区的用户增收能力要高于国际其他地区,Snap在财报电话会议上表示,将会在国际的上寻求更多广告业务合作,会对未来增长起到新的推动作用。但国际业务的变现能力能否顺利提高,是否需要更多资金进行布局还是令投资者感到担忧。

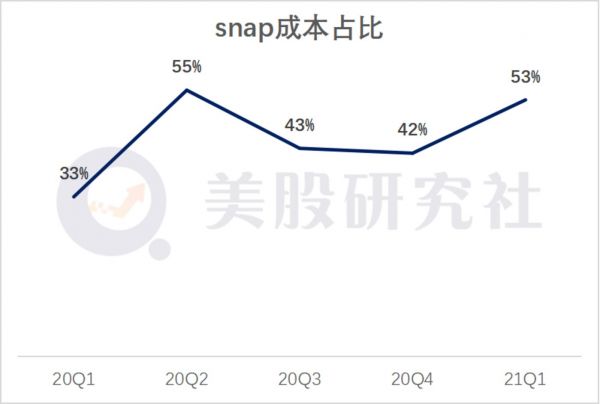

毕竟这一季度,Snap好不容易实现了第一个季度的正向现金流为,1.26亿美元,同比增长了1.31亿美元。从成本占比情况来看,Snap仍然面临成本占比巨大的问题,一旦未来国际业务的拓展,影响了公司的变现能力,还是会影响投资者的信心。

从目前的市场情绪来看,这份财报发布后,基于Snap营收较高程度增长等良好的基本面数据,snap的股价上涨超5%,但分析师们对Snap的投资期望看法不一。

Wedbush等一些华尔街的分析师们在今年4月上调了snap评级为增持,目标股价在76美元到100美元之间。有一些华尔街分析师则认为,Snap的股价在去年已经涨了两倍多,上涨空间已经有限。还有一些分析师保持较为中性的预期,建议持有。

所以投资者不能被这样Snap如此猛烈的增长迷惑双眼,还是需要警惕继续投资的风险。

一位华尔街分析师从用户日活角度,分析了Snap与一些社交平台的企业价值。根据数据发现相比与Facebook、Twitter、微博等公司,Snap被明显高估。另外facebook的APRU值是Snap的三倍,市值近9000亿美金,今年以来股价共上涨近11%,而snap的股价上涨了30%,体现出Snap的溢价较高。

另外,我们发现,近一周以来Snap股价的波动性比较明显,投资者需要谨慎投资。

但Snap此前表示,近几年将保持50%以上的年度营收增长,一旦能达成这个目标,Snap的股价将有有更大的上涨空间,Snap会为此有新的动作么?

跟上”潮流“要做直播带货,Snap会带来新增长么?

在财报电话会议中,Snap表示,公司打造在线购物业务的速度将继续加速,并多次表示了对电商带货变现能力的信心。据新浪财经的报道,SnapSnap在去年秋天,收购了一家购物应用Screenshop的母公司Craze,这家购物应用公司目前覆盖了3000多个品牌。

Screenshop的主要功能是,可以使用户通过识别检测出图中所展示的服装等产品,使用户更容易在网上买到这些物品或与之相似的物品。Snap收购这家公司后,将通过把用户传送到在线零售商完成购物后,赚取销售提成来赚钱,还将通过“记忆”功能进一步引导用户在零售商网站上购物。

我们分析一些社交平台的业务之后发现,受2020年的疫情影响以后,多家社交平台都开起了”带货“的模式。Facebook推出电商平台Marketplace,打起美国社交平台带货的头阵。Twitter也表示今年要开始做直播带货业务,在我国国内,小红书等社交平台也已经开始直播带货了。社交平台增加在线购物业务似乎成为了行业趋势。

从行业特性表角度分析,Facebook拥有20亿以上的用户,利用如此庞大的用户规模做电商平台十分方便。另外电商平台具有变现能力强的特点,还能吸引更多流量,增强广告效果,与Facebook、Snap这样拥有广告业务的社交公司十分契合。

但新上线的业务究竟能带来多大的利益,与原有业务的磨合程度如何,还需要等新的在线购物业务推出之后才能了解,接下来几个季度,我们美股研究社将持续进行跟踪。

相关推荐

Q1营收增长66%,Snap继续靠“广告业务”发家能长期利好么?

谷歌母公司Q1营收312亿美元净利67亿 盘后大跌

Q4营收猛增仍亏损上亿,Z世代的宠儿Snap何时逼近盈利点?

微博Q1财报解读:用户增长见顶,信息流广告业务增长后劲不足 | 看财报

Snap第四季度营收不及华尔街预期,盘后股价大跌逾10%

Twitter Q1营收增长创两年最低 股价大跌7.75%

业绩快报丨阿里Q1营收净利高速增长,下沉策略持续奏效

“阅后即焚”应用SnapSnap Q1营收4.6亿美元 同比增44%

微博发布Q1财报:净营收3.992亿美元 同比增长14%

易车2019年Q1财报:营收27.35亿元 同比增长26.0%

网址: Q1营收增长66%,Snap继续靠“广告业务”发家能长期利好么? http://www.xishuta.com/zhidaoview19015.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180