券商资管如何在公募赛道追赶?

编者按:本文来自微信公众号“读数一帜”(ID:dushuyizhi007),作者:张欣培,36氪经授权发布。

未来,或许只有头部券商的公募业务才有可能与头部基金公司进行竞争。对于中小券商来说,机会在于细分赛道打造优势

文 | 《财经》记者 张欣培

编辑 | 陆玲

4个月后,上海国泰君安证券资管有限公司(下称“国君资管”)终于获得了正式开展公募业务的许可证。

2020年12月30日,国君资管开展公募业务资格获得了中国证监会的批复。随后,在经历了筹建、接受监管、现场检查等系列流程后,于4月20日收到了换发的业务许可证,正式挺进大公募市场。

公募基金被认为是“天空中最亮的星”,存在巨大的发展空间。2020年,公募基金规模突破20万亿,净利润超过2万亿,创下了新的历史纪录。而这还仅仅只是开始。面对如此广阔的市场,券商们早已入局。

2013年,东方证券资管成为业内首家获批公募资格的券商机构。随后,一批中小券商相继获得公募牌照。至2017年底,4年内共有13家券商机构获批公募资格。但之后三年的时间里无一家新增。直至2020年12月30日,头部券商国君资管再次获批公募资格。

此前,由于“一参一控”限制,众多券商无法申请公募牌照。2020年7月,证监会就《公开募集证券投资基金管理人监督管理办法》公开征求意见,提出“一参一控一牌”,允许同一主体同时控制一家基金公司和一家公募持牌机构。这一政策的放宽,意味着已控股基金公司的券商旗下资管子公司可获得公募牌照。

国君资管成为该征求意见稿下发之后首家获批的券商。不过,值得注意的是,国君资管公募资格的获批并非源于监管层对“一参一控”限制的放宽,其牌照的申请仍按照原有的规则进行,即国君资管是在解决了“一参一控”问题下进行的公募资格申请。

国君资管公募资格的获批开了一个好头。近期,中信证券、中金公司等纷纷公告表示,拟设立全资资管子公司并申请公募牌照业务。但目前政策依然在征求意见稿中,距离最终落地尚需时日。

“预计今年正式的法规就会落地,之后一定会有一批券商申请公募资格。”一家上市券商资管人士向《财经》记者表示。

根据《财经》记者统计,目前,券商系的基金公司数量已达到70家,是公募基金的主力。其中,以证券公司与证券资产管理公司主体开展公募业务的券商机构有14家。

对于券商来说,即便已有控股或参股的基金公司,也仍对申请公募资格抱有极大热情。“尽管券商发展公募基金存在巨大的挑战,但是中国的财富管理市场巨大,未来的趋势就是做财富管理。金融机构一定会参与。而且监管层对公募基金的发展持鼓励态度。对于券商来说,申请全资的公募牌照自主性也会更大,所以也会更积极。”上述资管人士表示。

头部券商基金版图

券商正加大在公募基金的布局力度。

4月6日晚间,中信建投证券发布公告称,公司受让中信建投基金股权的申请正式获得证监会批复,本次股权转让完成后,中信建投证券对中信建投基金的持股比例将增至75%。

而有券商则拟成立全资资管子公司申请公募业务。3月30日,中金公司发布公告称,拟设立全资子公司中金资产管理有限公司并提供累计不超过人民币30亿元(含)净资本担保承诺。

今年年初,龙头券商中信证券也曾发布公告表示,公司将出资不超过人民币30亿元,设立全资子公司中信证券资产管理有限公司(下称“中信资管”)。资产管理子公司设立后,将承继中信证券的证券资产管理业务,从事证券资产管理业务、公募基金管理业务以及监管机构核准的其他业务。

券商这些举措背后的一个重要原因在于“一参一控”政策的放宽。去年7月31日,证监会对《证券投资基金管理公司管理办法》进行修订,放宽对“一参一控”的限制,券商应声而动。

“很多券商之前就想申请公募牌照,一些已经提前准备好申报材料,但一直受限于一参一控。政策放宽,大家申请的热情会很高。”上海一家券商资管人士向《财经》记者表示。

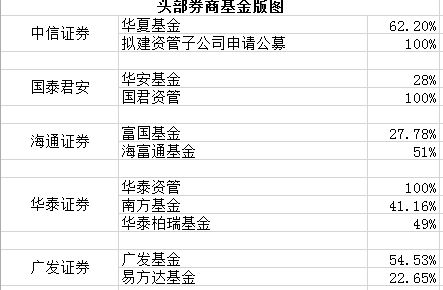

而头部券商已经形成了自己的基金版图。

一方面,中信证券正计划申请资管子公司进而申请公募基金牌照。另一方面,中信证券旗下已经有基金业务,其持有华夏基金62.2%股权。2020年,华夏基金实现营业收入55.39亿元,净利润15.98亿元。国泰君安目前不仅有全资控股的国君资管(已获得公募资格),还持有华安基金48%的股权。

华泰证券基金阵营最多,有全资的华泰资管,同时持股南方基金41.16%,华泰柏瑞基金49%。海通证券与广发证券资管暂无公募牌照。但海通证券持有51%的海富通基金,27.775%的富国基金;广发证券旗下有54.533%的广发基金,22.6514%的易方达基金。

根据《财经》记者统计,截至目前,已经有14家证券公司与证券资产管理机构获得了公募牌照。券商系的基金公司数量已经达到了70家。

“尽管券商有参股和控股的基金公司,但是相比之下全资控股的基金公司灵活性会更大。而且公募业务是未来趋势,所以大部分券商一定会再去争取。”上述资管人士表示。

《财经》记者了解到,国泰君安为发展公募业务做好了充分的准备。2020年,国泰君安集团便出台了大资管业务的战略规划,从战略高度为公募业务的启动谋篇布局。

“既要有雄心,更要有耐心。”国泰君安董事长贺青对国泰君安资管进军公募提出了明确要求,并提出“力争用实力在公募市场站稳站好,为更多百姓的信任和托付负起责任。”

不仅头部券商在加大布局力度,中小券商也是热情高涨。根据证监会最新披露,五矿证券与华金证券分别于2019年11月和2020年8月提交了申请材料。目前,仍处于受理状态。

存量尴尬发展现状

尽管诸多券商正积极入局,但就目前已获得公募牌照的券商来说,发展参差不齐。

发展最为出色的当属东方证券资产管理公司。2013年8月26日,东方证券资产管理公司的公募资格正式获批,成为券商系首家获批公募资格的机构。截至目前,其公募基金规模达到了2135.86亿元,其中非货币型基金规模未1999.85亿,稳居行业首位。目前,产品数量达到了91只。

“在业内很多人都已经把它当做一家公募公司来看待,在券商资管中,东证资管的公募业务做得已经十分优秀。”一家中小券商的资管人士表示。

中银国际以1193.69亿的规模位居第二位。中银国际在2015年8月取得公募牌照资格。随后发展十分迅速。其中,非货币型基金为1117.51亿。尤其值得注意的是,中银国际在债券型基金产品上表现十分突出。截至4月15日,中银国际债券型基金规模达到1063.85亿,超过东证资管。东证资管以348.48亿的规模位列第二。

在所有公募基金排名中,东证资管规模2135.86亿,排名第29位。中银国际规模1193.69亿,排名第42名。两家也是仅有的规模超过千亿的证券公司。

从数据上看,大多数券商的公募规模在整个资管版图中占比很小。以头部券商华泰证券为例,旗下华泰资管总的受托规模是5915.4亿元,其中公募业务规模只有240.71亿,占总规模的比例仅为4%。公募基金在其资管业务版图上占比并不高。

而部分券商的公募规模则更小。长江证券资管、浙商资管、渤海汇金、中泰资管的公募基金规模均在100-200亿元之间。山西证券、东兴证券、国都证券发展规模不足百亿。而这三家都在早期获得了公募资格。

在公募基金行业,一直流行“百亿规模为温饱线”的看法。根据Wind数据,截至4月15日,国都证券的公募规模仅有3.37亿元,公募业务几乎处于停滞状态。

中小券商的公募业务难以有效发展也在预料之内。“中小券商自身实力本身就有限。公募基金并不是能马上见到收益,股东的支持力度,是否可以保持足够的与长期的投入,以及中小券商自身的投研能力、品牌价值等都影响公募业务的发展。对于中小券商来说,要发展好公募业务并不容易。”上海一家券商资管人士表示。

“公募基金领域已是红海,竞争非常残酷。能挤进去争头部的时间和空间都不大。对头部券商来说都非常难,中小券商更是难上加难。”上述资管人士向《财经》记者表示。

券商发展公募之难

自2018年资管新规实施以来,监管层鼓励净值型产品,券商资管总规模呈逐季下降态势,各大券商及其资管子公司发力主动管理,瞄准公募市场。

但此前由于受到“一参一控”影响,满足申请条件的券商很少。随着“一参一控”限制的放宽,为券商加入公募行业提供了便利。

麦肯锡在最新的报告中指出,未来十年中国的财富管理仍是一片蓝海。这一巨大的市场势必成为各家金融机构的必争之地。

“政策放宽一定会有很多券商来申请,但是最终会发展怎么样很难说。”一位券商人士认为,从现有获得牌照的券商资管来说,发展并不理想,资管公募规模在总体资产管理规模中占比很小。对于原因,该人士认为取决于公司的整体发展战略。“毕竟资源是有限的。对于券商资管来说,私募更赚钱。”

实际上,公募业务只有做到一定规模才可以赚钱,初期两三年可能都不会盈利。但是,相比券商的私募业务,公募基金存在爆发式增长的可能,尤其是在牛市之下。例如,2020年,公募基金规模超过20万亿,较2019年规模增加了5.2万亿,增幅达到了35%。

“券商资管做私募机构会更赚钱,但是规模有限。公募基金的客户基数大,规模会很大。”一家券商人士表示。另一家头部券商资管负责人也表示,在震荡市中,做机构业务可能会赚钱。但是在牛市中,一定是公募基金赚钱。

券商们都希望把握住两种机会,公私募并行,适应不同的市场风格,熨平业绩周期性波动。但实际上,券商发展公募面临巨大的挑战。目前,在券商公募体系中,发展最好的为东证资管和中银国际。但是有多家券商公募业务仍然在温饱线上挣扎。

“从整个公募行业来看,券商机构需要做的还很多,和基金公司相比差距非常大。有些想的还只是怎么能生存,但是头部的基金公司已经在为更高更远大的目标努力,这些差距很难追上。”上述资管人士坦言。

其次,券商机构需要花更长的时间来获得市场认可。不同于私募产品,公募产品需要很高的市场品牌认可度。一位券商人士认为,投资者买产品的时候,看到公司名字是资产管理公司而不是基金公司,认可上会受到影响。此外,公募在品牌以及行业的生态都非常成熟,决策链条相对简单,效率高。

目前,证券公司或资管的公募业务刚刚起步,体系架构尚不成熟。业内人士认为,在这样的背景下,券商与基金公司竞争存在很大难度。“未来,或许只有头部券商的公募业务才有可能与头部基金公司进行竞争。对于中小券商来说,机会在于细分赛道打造优势。”上述券商人士向《财经》记者表示。

相关推荐

券商资管如何在公募赛道追赶?

私募新势力兴起:券商母基金发展趋势分析

公募基金的下一个十年

腾讯投资资管数据服务商迅策科技,已投7个AI加速器三期项目

华平周朗:中国“真”资管黄金时代即将到来

Q1私募报告:美元基金大额募资频发,六大赛道热度上升

资管新规出现重大松动 募资难“紧箍咒”已解?

资本市场两极分化:数量占比1.5%的基金,募资额占比高达57%,中小机构如何求生存?

后疫情时代,失去主动权的投资机构该如何破局?——募资云加速助力机构募资

大赚之后,2020年的公募基金该如何买?

网址: 券商资管如何在公募赛道追赶? http://www.xishuta.com/zhidaoview19075.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180