解读有赞财报:首季亏损再扩大,私有化会是解围良药?

文 | 港股研究社

从一季度财报的营收表现而言,中国有赞营收实现了新增长,基本上符合市场及分析师的预期,但在净利方面,本季度依旧是处在亏损状态。

财报的发出,并没有受到资本市场的看好,次日港股开盘,中国有赞股价暴跌,一度跌幅近26.8%,截止目前,中国有赞跌幅达19.05%。

自春节过后,中国有赞似乎一直站在舆论风口,先是董事会高层频频更换,后又抛出私有化公告,推荐有赞科技在联交所主板上市。

伴随视频号的走红,依附于微商生态的中国有赞,如今频上舆论风口,足以看出资本市场对其的关注度颇高。面对行业竞争日益加剧,中国有赞又该如何应对?透过这份财报,解析中国有赞面临的机遇与挑战。

SaaS服务撑起营收半边天,净利亏损仍显发展隐忧

我们先来看中国有赞的具体营收数据。

从最新披露的财报数据显示,2021年Q1,中国有赞实现营收4.17亿元,基本上符合市场及分析师的预期,去年同期为3.73亿元,同比增长11.9%;但环比2020年四季度,营收增速却是有所下滑,达到18.71%。

目前,中国有赞主营业务包括订阅解决方案以及商家解决方案,其中,订阅解决方案提供主要营收来源,划分到各项业务情况表现。订阅解决方案营收为2.57亿元,同比增长20.7%;商家解决方案营收达到1.56亿元,同比下降0.2%。

这主要也受益于,国内零售SaaS服务行业还处在高速发展期,数据显示,在未来5年,中国SaaS服务市场将以24.1%的增速发展,市场规模将从157亿增至463亿元,而作为行业的头部玩家,自然最先受益。

另外值得注意的是,本季度营收增速,并没有受到2020年一季度基数较低的影响,所以综合分析,一季度中国有赞营收还是相对比较稳定。

与营收相同的是,本季度毛利有所回温,财报显示,本季度毛利为2.5亿元,同比增长16%,一季度中国有赞毛利率达到59%,同比提升2%。

此外,与前几个季度相同的是,本季度中国有赞依然面临亏损,但环比2020年四季度有所收窄。财报显示,一季度中国有赞净利亏损为0.91亿元,同比增长21.33%;经营亏损也是如此,本季度经营亏损幅度有所扩大,达到1.95亿元,同比增长35.4%。

而这或许与费用支出有关,本季度费用支出达到2.10亿元,同比增长29.9%,另外,就是与零售SaaS服务行业属性有关,零售SaaS服务行业前期以市场推荐及客户留存为主,前期的客单价较低加之营销费用的增加,亏损也在所难免。

并且值得注意的是,在当今SaaS服务行业竞争逐渐激烈的状况下,中国有赞也仍然存在一些不可忽视的挑战。

在目前的中国零售SaaS服务行业中,除中国有赞外,微盟以及悦商集团同样占据着市场的较前位置,新兴玩家排队网也在加速竞争布局,推出线上+线下一体化经营管理服务,国内知名电子商务研究中心将排队网评入《2020深圳电子商务"百强榜"》。

总的来看,本季度中国有赞整体营收是处在上升阶段,但净利亏损却是阻碍中国有赞发展的一大重要因素,面对市场竞争的加剧,也是需要中国有赞持续的优化。

商户流失率有所改善,GMV增速略显低迷

除了营收数据以外,本季度中国有赞的经营数据也是较为异常。

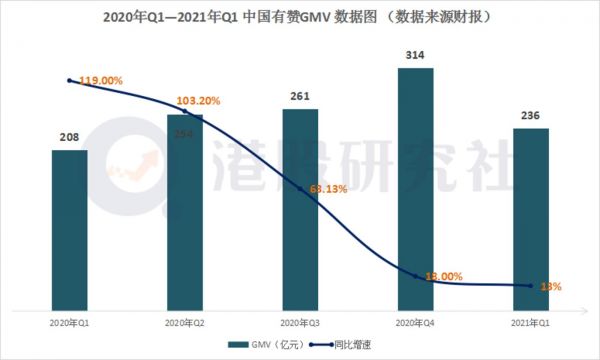

财报显示,2021年一季度中国有赞GMV达到236亿元,去年同期为208亿元,同比增长13%。

这主要受益于以下几点,一方面,我国社交电商用户规模比值从2015年的22%大幅提升至2019年的51%。除阿里的淘宝系外,微信视频号的私域电商潜力也在逐渐被激发,目前微信视频号的日活用户已经超两亿,直逼抖快。而依附于微商生态的有赞商家,2020年平均销售额突破百万元。

另一方面,线上电商依托固有优势,实行线上线下一体化,发力线下新零售。据市场数据显示,中长期线下门店SaaS年化市场规模整体可达数千亿级,面对线下新零售的需求,中国有赞等电商SaaS服务行业头部玩家已占据先发优势,持续发力线上线下一体化服务。

从2020年二季度开始,中国有赞就已经发力一体化新零售解决方案,本季度在一体化新零售方面有所提速。

值得注意的是,与GMV体量一般,2021年一季度SaaS 及延伸服务货币化率有所改善,达到1.75%,同比提升0.48%。这也说明,中国有赞的GMV与实际成交量是有在提升,占整体营收的比例是有在增加。

但GMV的同比增速却在放缓,一季度同比增速仅有13%,相比前几个季度是再次下滑。

这也归结于中国有赞依附的微商生态,目前微信等流量平台,在逐步自建SaaS电商服务,这在一定程度上分食中国有赞的市场份额,从微信推出“微信小商店”小程序,彼时,有赞股价下跌9.65%,似乎也侧面说明了这一点。另外,微信等流量平台监管逐渐趋严,GMV的真实性日渐凸显。

在GMV外,商家数据也是市场较为关注的点,财报显示,2021年一季度存量付费商家达9.57万,同比增长4.93万,环比下降0.27 万;单季新增付费商家达0.79万,同比下降0.61万,环比下降0.67万。

从商家存量以及新增商家数量变化上,能够发现一季度商家流失率得到改善,本季度商家流失率达到2.8%,低于2020年四季度的7.20%。

此外,环比2020年四季度,平均付费商家的平均销售额基本持平,实际上说明本季度是处在下滑阶段,同时也能表明商家对中国有赞的SaaS服务需求量有所降低。

受益于线下新零售行业的发力,中国有赞作为头部玩家凭借已有先发优势,使本季度GMV有所增长,但GMV增速放缓以及商户流失率改善不及预期,却是能够说明中国有赞本季度在商户管理以及平台渠道的优化上还有待加强。

打出“私有化”牌,有赞能否更“赞”?

除了财报表现外,本季度还有一个令我们值得注意的点,那就是中国有赞欲私有化退市以及介绍有赞科技申请在联交所主板上市,这一消息的发出可谓是受到资本市场的颇多关注。

而这还要从借壳上市说起,最初中国有赞为了能够实现上市,与CIG达成合作协议,CIG用90.44%已发行股份换取有赞集团51%已发行股份,帮助有赞实现上市。

但两家联手上市,也给中国有赞带来了两个发展隐患,港股创业板的局限性和主营业务割裂,这也导致中国有赞只实现部分意义上的上市。

如今的私有化退市以及有赞科技上市,对中国有赞及其市值究竟又会有何影响?

一方面,私有化后推荐有赞科技在联交所主板上市,是为了解决两个历史性的遗留问题,也是实现真正意义上的上市,通过有赞科技在流动性更好的主板上市,实现SaaS业务的价值释放,有利于带来流动性溢价。

并且,中国有赞仅是一家控股公司,实际上产生收益的是有赞科技、支付服务以及其他业务,有赞科技旗下的SaaS业务,做为中国有赞主要营收来源,为其提供主要增长动力,财报显示,一季度商家服务占比总营收达到61.63%。

有市场分析认为,有赞科技是中国有赞市值提升的核心驱动力,其实也不以为然,自2018年4月完成对有赞科技的收购以来,截止2018年5月底,中国有赞股价涨幅达到154.07%,而在2020零售SaaS服务爆发年,中国有赞更是凭借有赞科技,股价暴涨367%。

如今,以有赞科技的形式转板上市是有利于市值催化,虽然港交所已有不少SaaS概念股,但有赞科技的SaaS业务较为纯正,而在美股市场中,提供SaaS服务的便是Shopify,目前Shopify凭借SaaS服务,总市值突破1343亿美元,翻超近60倍。

但需要注意的是,尽管推荐有赞科技转板上市有助于市值提升,但中国有赞自身存在的问题以及市场竞争,我们仍然不能忽视。

首当其冲的便是盈利问题,目前中国有赞一直处在亏损状态,何时盈利还是一个未知数,尽管身处蓝海市场,但资本市场不可能对一家无法盈利的公司保持长期的关注。

反观国内的微盟以及国外的Shopify,已经连续几个季度实现了盈利,这不免会分散中国有赞的关注度。

此外,国内SaaS服务市场竞争激烈,行业较为分散,根据市场数据显示,2019年中国前五SaaS服务商(按收入计算)的市场份额合计只有约19.6%,即便中国有赞短期内占据着头部位置,但长期来看还存在不确定性,马太效应的加持也并不明显。

总的来看,本季度财报表现喜忧参半,经营亏损有所扩大、存量商家呈现下滑状态,这些都降低了资本市场情绪,财报公布后次日的股价暴跌似乎也在证明这一点,而通过私有化,推荐有赞科技上市能否说出更动听的资本故事,我们也拭目以待。

相关推荐

解读有赞财报:首季亏损再扩大,私有化会是解围良药?

解读Shopify财报:亏损持续扩大,和亚马逊的蜜月期要结束了?

财报解读:持续亏损,美团未来的路在哪?

Q4财报解读:营收大增亏损扩大,好未来的未来在哪里?

好未来财报解读:连续两季度亏损, 增速下滑还有“好未来”么?

财报解读:Uber、Lyft亏损持续,网约车距离扭亏还要多久?

张朝阳私有化畅游,搜狐会是下一个吗

搜狐高管解读财报:直播服务对广告业务增长有重要作用

搜狐高管解读二季度财报:直播成为搜狐营销业务重要组成部分

跟谁学财报喜忧参半:现金流转正,亏损增大

网址: 解读有赞财报:首季亏损再扩大,私有化会是解围良药? http://www.xishuta.com/zhidaoview19521.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3926

- 2失联37天的私募大佬现身,但 3217

- 3是时候看到全球新商业版图了! 2808

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2706

- 6招商知识:商业市场前期调研及 2690

- 7Grab真开始做财富管理了 2609

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2183

- 10微医集团近日完成新一轮股权质 2180